Сейчас многие люди хотят воплощать собственные бизнес-идеи, работать на себя. Для эффективности бизнеса необходимы не только интересные замыслы и умение их реализовать, но и некоторые знания в области финансового учета. В ходе деятельности у любой организации рано или поздно возникают дебиторская и кредиторская задолженности. Логично, что кто-то кому-то должен денежные средства, но как понять – кто и кому? Очень важно различать эти понятия, потому что анализ финансово-хозяйственной детальности юридического лица предполагает их детальное рассмотрение.

Уважаемый читатель! Статья описывает наиболее частые юридические проблемы и способы их решения. Если Вы хотите узнать, как решить именно Вашу проблему — обращайтесь за бесплатной помощью к консультанту:

Москва, Московская область: +7 (495) 980-97-90 доб. 885

СПб, Ленинградская область: +7 (812) 449-45-96 доб. 184

Регионы, Федеральный номер: +8 (800) 700-99-56 доб. 257

КРУГЛОСУТОЧНО, БЕСПЛАТНО, БЫСТРО

Дебиторская задолженность – это что такое?

Каждый человек, наверное, слышал, как у бухгалтеров в период сдачи отчетности таинственный дебет никак не желает сойтись с загадочным кредитом. Необходимо понимать, что дебет, например, это вовсе не дебиторская задолженность, а просто прием бухгалтерского учета. Но, конечно, связь в понятиях есть, так как «debet» с латинского языка переводится как «он должен».Только нужно понять следующее: это мы должны или нам?

Определение

Дебиторская задолженность (в простонародье «дебиторка») – это совокупность финансовых средств, которые должны определенной организации, фирме или компании другие юридические и физические лица. В данной ситуации эти лица называются дебиторами, если говорить простыми словами – нашими должниками. Как правило, дебиторка есть у каждого юридического лица, потому что вести деятельность без ее появления практически невозможно. Дебиторская задолженность (ДЗ) является активом организации, причем она относится к оборотным активам без учета срока, в который ее должны погасить.

Важно: активом считается совокупность имущества, принадлежащего организации. То есть дебиторка – это тоже имущество, так как предполагается, что она преобразуется в денежные средства через определенное время.

Виды

Когда же возникает дебиторская задолженность? Можно выделить несколько основных способов ее появления:

- Когда фирма осуществила продажу какого-либо товара или оказание услуги, но оплата за эти товары и услуги еще не поступила. То есть покупатели или заказчики получили желанную продукцию (услугу), а деньги за нее пока не заплатили.

- При расчетах с подотчетными лицами. Например, с командировочными сотрудниками или с работниками, которым ошибочно была выплачена заработная плата в большем размере, чем нужно.

- Предоплата каких-либо товаров или услуг. Случай, когда фирма решила приобрести продукцию, перевела денежные средства на счет поставщика, но поставка этой продукции еще не произошла. Если говорить об услугах, то здесь можно привести в пример оплаченную заранее (за год вперед) абонентскую плату за размещение сайта в Интернете.

- При расчетах с бюджетом, касается уплаченных налогов и сборов.

- Если у учредителей имеется задолженность по вкладам в уставный капитал. При открытии, например, ООО учредители по российскому законодательству обязаны внести не менее ¾ от суммы уставного капитала до государственной регистрации юридического лица, оставшуюся часть можно внести в течение одного года. Эта часть, если учредители сразу не внесли всю сумму уставного капитала, как раз и будет их дебиторской задолженностью.

- Прочие случаи появления ДЗ. Например, если в организации была выявлена недостача, то виновник обязан ее покрыть, а сумма, которую он должен внести, будет являться для организации дебиторкой.

Рассмотрим первый случай подробнее – представим, что фирма «Альфа» заключила с фирмой «Гамма» договор, по условиям которого обязуется произвести в адрес «Гаммы» поставку, например, кирпичей. В договоре определено, что «Гамма» должна оплатить кирпичи в течение одного месяца. Дальше «Альфа» привозит кирпичи, «Гамма» в товарной накладной подтверждает их получение печатью и подписью, но пока не оплачивает, потому что есть еще целый месяц срока. В этот момент у фирмы «Альфа» образуется дебиторка – товар поставлен, а деньги за него пока не получены.

Важно: в коммерческих фирмах львиную долю ДЗ (около 80-90%) составляют денежные средства, которые еще не получены за поставленную продукцию или оказанные услуги (рассмотренный выше пример).

Если говорить о сроках, то ДЗ разделяется на два вида:

- Краткосрочная – предполагается, что она будет погашена не позднее чем за один год;

- Долгосрочная – срок ее выплаты составляет более одного года.

Временной интервал, в который выплачивается дебиторка, определен документально, поэтому по наличию или отсутствию выплат выделяют следующие виды долгов:

- Нормальная дебиторка – срок оплаты товаров или услуг, вызвавших ее, еще не наступил.

- Просроченная дебиторка – срок выплат по ней вышел, то есть покупатель получил товары, но не оплатил их в период времени, оговоренный в договоре.

Просроченную ДЗ тоже можно классифицировать по видам, основываясь на том, существует ли вероятность все-таки получить выплаты по долгам:

- Сомнительная – дебиторка считается таковой, когда нет уверенности в том, что долги будут возвращены в рамках установленного договором времени. В этом случае возможность оплаты долга существует, несмотря на неудовлетворительное состояние финансовых дел дебитора.

- Безнадежная – долги, оплата которых считается практически невозможной. Например, если дебитор признан банкротом.

- Невостребованная – по каким-то причинам задолженность не была востребована, возможно, из-за ошибки бухгалтера.

Как рассчитать?

Производить расчет дебиторки необходимо по следующим основным причинам:

- Для составления бухгалтерской отчетности.

- Для проведения анализа финансового состояния организации.

- Для того чтобы руководитель имел возможность принимать верные управленческие решения, основываясь на знаниях о финансовом положении своей фирмы.

Как же рассчитать дебиторку? Ничего сложно в этом нет, если в организации грамотно ведется бухгалтерский учет. В каждой фирме состав ДЗ может отличаться, поэтому подходящей всем формулы расчета нет, в общем же виде она выглядит следующим образом:

Дебиторская задолженность = сумма дебетовых сальдо по счетам 60, 62, 68, 69, 70, 71, 73, 75, 76 минус кредитовое сальдо по счету 63.

В таблице представлены и охарактеризованы счета, с помощью которых производится расчет дебиторки:

Процедура списания

Конечно, дебиторка, по которой выплат не поступило, не может числиться у организации вечно, в итоге неоплаченные долги будут списаны. Каким же образом и когда это можно сделать? Срок исковой давности, определенный статьей 196 Гражданского кодекса РФ, составляет 3 года. Следовательно, по истечении 3 лет дебиторская задолженность списывается. А куда? Если у фирмы создан резерв на сомнительные долги, то он уменьшается на сумму списываемой дебиторки. Если такого резерва нет – то уменьшается прибыль. При списании долгов директор организации издает приказ, а бухгалтер делает соответствующую проводку.

Важно: списанная дебиторка не исчезает в никуда, по законодательству она должна быть отражена на счете 007, который является забалансовым.

Кредиторская задолженность – это что такое?

Кредиторы существовали всегда, наверное, еще и до появления денег. Поэтому с пониманием сути заемных денежных средств, как правило, трудностей не возникает.

Все знают значение слова «кредит» — это наш долг перед лицом, которое предоставило нам в пользование свои денежные средства, продукцию и т.д. Слово произошло от латинского «creditum», что переводится как «заем». Тот, кто берет в долг, — заемщик, а одалживающий что-то является кредитором.

Определение

Кредиторская задолженность (в простонародье «кредиторка») –это совокупность финансовых средств, которые наша организация должна другим юридическим и физическим лицам, то есть это наши долги перед поставщиками, сотрудниками и т.д.

Сложно переоценить роль кредиторской задолженности (КЗ), без нее многие организации просто не смогли бы работать, так как заемные средства, особенно на начальном этапе деятельности фирмы, стимулируют ее развитие, позволяют оставаться на плаву.

Кредиторская задолженность – это обязательства фирмы, ее пассив. В обязательства также входят кредиты и займы, полученные организацией.

Виды

Можно выделить несколько типов кредиторки, руководствуясь причиной ее возникновения:

- Долги, которые организация должна погасить, за поставленную продукцию или оказанные услуги. Например, наша фирма решила приобрести материально-производственные запасы, они были привезены, но деньги за них мы перечислить не успели.

- Если заказчик сделала предоплату (внес аванс) за товары или услуги, которые он желает получить от нашей организации. Например, денежные средства на наш счет уже поступили, а услуги нами еще не были оказаны.

- Долги по начисленным налоговым платежам и платежам во внебюджетные фонды, возникающим, как правило, в конце отчетного периода.

- Начисленная работникам заработная плата до ее выплаты считается кредиторской задолженностью.

- При расчетах с сотрудниками (подотчетными лицами), например, может возникнуть ситуация: работник должен приобрети что-то для организации, ему выдаются денежные средства под отчет, но в итоге он тратит сумму, превышающую ту, что ему выдали. Его перерасход и будет для организации долгом, который подлежит возвращению.

- Прочие случаи расчетов с персоналом, не попадающие в предыдущие категории.

- Начисленные, но еще не выплаченные,доходы учредителей.

- Долги перед другими кредиторами. Например, штрафы и пенни, которые фирме предстоит заплатить.

Говоря выше о дебиторке, мы рассматривали пример, когда у фирмы «Альфа» (она поставляет товар, но оплаты за него пока нет) появляется дебиторская задолженность. Так в этот же самый момент у «Гаммы» возникает задолженность кредиторская.

Важно: следует понять, что для возникновения у фирмы кредиторки не обязательно брать кредит в банке. Ее наличие – нормальное состояние для организации, ведущей хозяйственную деятельность, так как покупка товаров, начисление заработной платы и т.д. происходят постоянно.

Как рассчитать?

Любой организации необходимо твердо знать, какова же ее кредиторская задолженность? Эти знания помогут грамотно планировать распределение имеющихся денежных средств.

Кредиторка (краткосрочная, со сроком погашения менее одного года) — сумма кредитовых сальдо по счетам 60, 62, 68, 69, 70, 71, 73, 75, 76. Названия данных счетов представлены в таблице выше, только в случае КЗ должны будем мы, а не нам.

Процедура списания

Произвести списание кредиторки можно, если в течение 3 лет компания не оплатила долг контрагенту. Каким путем это сделать? Потребуется следующее:

- Оформить акт инвентаризации расчетов с дебиторами и кредиторами;

- Оформить бухгалтерскую справку.

Важно: КЗ с истекшим сроком давности фирма должна отнести на внереализационные доходы.

Также следует аккуратно отнестись к процессу определения срока исковой давности по кредиторке, для этого можно воспользоваться Гражданским кодексом РФ (статьи 196 и 200). По законодательству срок исковой давности считается с даты, которая указана в договоре, а не с даты, например, фактической поставки товаров или оказания услуг. Пример: фирма «Альфа» решила купить у контрагента те же кирпичи, заключила с «Гаммой» договор на их поставку, которая была осуществлена 7 июня 2014 года. В договоре значилось, что «Альфа» обязуется произвести оплату до 20 июня 2014 года. Оплаты не было. С какого числа считать срок исковой давности? С 20 июня. Следовательно, истечет он 20 июня 2017 года.

Как и в каких документах отображаются?

Дебиторка и кредиторка отражаются в бухгалтерской отчетности компании – бухгалтерском балансе (форма 1). Баланс представляет собой две части – актив (имущество) и пассив (капитал и обязательства, за счет которых и было сформировано имущество).

Дебиторка в балансе показывается во втором разделе актива в строке 1230. Краткосрочная кредиторка отображается в пятом разделе в строке 1520. Заемные средства в виде кредитов и займов располагаются в четвертом разделе — строка 1410 (долгосрочные) и в пятом разделе — строка 1510 (краткосрочные).

Часто задаваемые вопросы

Попробуем ответить на самые распространенные вопросы, касающиеся дебиторки и кредиторки.

Обязательно ли страхование дебиторской задолженности?

В настоящее время участились случаи непогашения контрагентами дебиторки, поэтому актуальным будет вопрос – можно ли застраховать денежные средства, которые нашей компании должны другие? Можно, но это не является обязательным с точки зрения законодательства. Сейчас существует огромное количество фирм, оказывающих услуги по защите организаций от рисков остаться без выплат по дебиторке. Чтобы застраховаться от получения убытков, нужно заполнить определенные документы:

- Полный список контрагентов, с которым работает юридическое лицо.

- Анкета-заявление, освещающее финансовое состояние юридического лица.

На основании этих данных страхователь примет решение об условиях страхования. Многие фирмы, воспользовавшиеся услугами страховых компаний в 2008 году, после финансового кризиса смогли стабилизировать свое положение только благодаря страхованию дебиторки. Кто знает, что будет завтра? Поэтому, если у компании есть возможность защититься от недобросовестных контрагентов, ей стоит воспользоваться.

В чем важность мониторинга соотношения дебиторки и кредиторки?

Для объективной оценки экономического состояния организации следует постоянно анализировать показатели ее финансово-хозяйственной деятельности. Конечно, анализ должен быть комплексным, не стоит рассматривать, например, элементы баланса отдельно, важно уметь посмотреть на ситуацию в целом. Мониторинг соотношения дебиторской и кредиторской задолженностей здесь играет важную роль – основная идея в следующем: сумма дебиторки должна превышать сумму кредиторки. Это просто и логично для каждого человека, так как ситуация складывается для организации благоприятно, если ей должны больше, чем должна она. Безусловно, обратный вариант совсем не означает, что компания финансово несостоятельна, потому что смотреть нужно и на другие показатели, например, на денежные средства, которых может быть избыток. Правда, такое бывает крайне редко – если есть деньги, то почему бы не заплатить кредиторку? В идеале в компании должно культивироваться правило, по которому отсрочка в оплате КЗ примерно равна сроку ожидания выплат по ДЗ.

Какова ответственность за уклонение от погашения кредиторской задолженности?

Данный вопрос регулируется Уголовным кодексом РФ, статьей 177. Сейчас уголовная ответственность грозит тем, кто уклоняется от выплаты кредиторской задолженности, сумма которой превышает один миллион пятьсот тысяч рублей. Непогашение такого долга грозит одним из перечисленных ниже наказаний:

- Штраф (до двухсот тысяч рублей);

- Обязательные работы (до 480 часов);

- Принудительные работы (до 2 лет);

- Арест (до полугода);

- Лишение свободы (до 2 лет).

Таким образом, суть дебиторской и кредиторской задолженностей простыми словами объясняется довольно легко – в первом случае денежные средства должны нам, во втором – мы являемся должниками. Интересно, что ситуация может быть одной, а двое ее участников будут являться разными сторонами: кто-то дебитором, а другой – кредитором.

Уважаемый читатель! Статья описывает наиболее частые юридические проблемы и способы их решения. Если Вы хотите узнать, как решить именно Вашу проблему — обращайтесь за бесплатной помощью к консультанту:

Москва, Московская область: +7 (495) 980-97-90 доб. 885

СПб, Ленинградская область: +7 (812) 449-45-96 доб. 184

Регионы, Федеральный номер: +8 (800) 700-99-56 доб. 257

КРУГЛОСУТОЧНО, БЕСПЛАТНО, БЫСТРО

Содержание

- Правильно пишется

- Какое правило?

- Примеры предложений:

- Неправильно пишется

Легко запомнить как правильно пишется числится или числиться, стоит лишь узнать и запомнить несложное правило, давайте разберемся вместе.

Правильно пишется

И числится, и числиться правильно.

Какое правило?

Глаголы относятся к разным формам. «Числится» проверяется вопросом: «Что делает», относится к форме настоящего числа. Если в вопросе нет литеры «ь», то в глаголе его также не будет. Слово «Числиться» можно проверить фразой «Что делать?», здесь есть мягкий язык, значит и в неопределенной форме глагола его также не будет.

Примеры предложений:

- Иван Васильевич – это строитель, который числится за этим кварталом.

- На фабрике числиться – стабильно и комфортно, но мне не хочется там работать.

Неправильно пишется

Числеться, числется, числица, числитца.

( 3 оценки, среднее 2 из 5 )

Если сомневаетесь в написании слова – «числится» или «числиться», требуется вспомнить правило употребления «ь» перед возвратным – «-ся». Давайте вспомним орфограмму № 23 и определим, как писать слово.

Читайте в статье

- Как правильно пишется?

- Какое правило применяется?

- Примеры предложений

- Как неправильно писать

Как правильно пишется?

Правильны обе формы: с «ь» и без «ь» – числится и числиться.

Какое правило применяется?

Дело в том, что перед нами две совершенно разные словоформы одного глагола.

Слово «числиться» – инфинитив несовершенного вида, имеющий значение – «находиться в каком-либо списке, составе; иметь определенную репутацию в каком-либо обществе, группе». Написание данной формы не обходится без «ь». Это можно проверить вопросом, окончание которого совпадает с написанием флексии глагола: будет (что делать?) числиться.

Слово «числится» – тот же глагол, но только в форме наст. вр. 3-го л. ед. ч., правописание флексии которого также совпадает с окончанием вопроса, задаваемого к нему: он/она/оно (что делает?) числится в команде легкоатлетов.

Следовательно, один и тот же глагол в разных формах может иметь «ь» в окончании, а может обходиться без него. Проверить его присутствие или отсутствие в слове можно, задав вопрос. Постфикс «-СЯ» на «Ь» влияния не оказывает.

Примеры предложений

Некоторое время ты будешь числиться в подготовительной группе, а позже – в основной.

Среди знакомых он числится порядочным семьянином.

Как неправильно писать

Неправильно писать следующим образом – числитца, числидца, числицца.

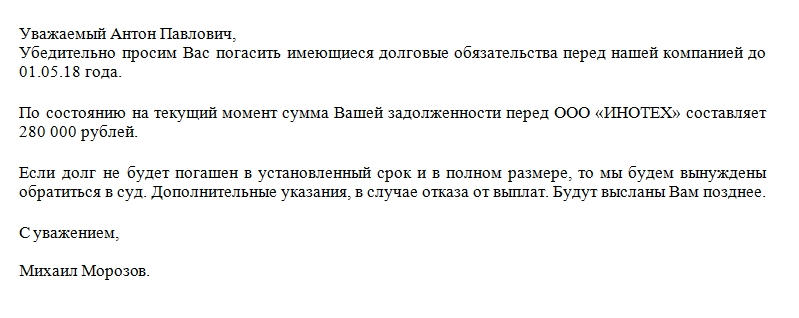

Письмо-требование об оплате задолженности, образец которого приложен чуть ниже, может служить началом конструктивного диалога в деловой переписке. Документ формируется быстро, с соблюдением принятых в деловой переписке норм. Посредством этого письма (его еще называют претензионным) контрагент подталкивает своего делового партнера к оплате существующей задолженности.

ФАЙЛЫ

Скачать пустой бланк письма требования об оплате задолженности .docСкачать образец письма требования об оплате задолженности .doc

Если подходить с юридической точки зрения, то это письмо, верно составленное, заверенное и зарегистрированное, будет дополнительным веским доказательством в пользу существования долга как такового. Это потребуется при возможном обращении в судебные инстанции.

Функционал

Документ имеет ряд неоспоримых плюсов. В организациях, где принято искать компромиссы с контрагентами, обсуждать возникающие недопонимания в досудебном порядке, рабочие процессы протекают гораздо эффективнее. Письмо-требование об оплате задолженности позволит:

- Сохранить существующие договорные отношения. Прерывать взаимовыгодное сотрудничество с партнером, у которого возникли временные трудности по оплате, – нерациональное действие. Деловая переписка уточнит нюансы, может привести к полному взаимопониманию.

- Избежать обращения в суд, которое сулит дополнительные расходы, по крайней мере, при возникновении конструктивного диалога между сторонами.

- Поставить в известность должника об объеме задолженности и конкретных сроках. Организация, которая посылает подобное обращение, обычно ставит четкие рамки перед должником. До этого момента он может питать надежду, что его долг забыт, затерялся в бухгалтерских документах, растворился в воздухе. Особенно если сумма задолженности небольшая.

- Оптимизировать свое делопроизводство таким образом, чтобы дело приносило прибыль. Несколько недобросовестных контрагентов, которым делаются поблажки, способны привести практически любую компанию к банкротству.

- Скоординировать рабочие моменты для того, чтобы избежать значительных материальных затруднений. Несколько писем-требований к «забывающим» контрагентам подчас позволяют самой организации оставаться «на плаву».

На практике поставщик очень часто встречается с дебиторским типом задолженности. Иные организации вообще не придают значение подобным «мелочам» либо откладывают выполнение взятых на себя обязательств по оплате на потом.

Возможные санкции

Кредитора можно мотивировать на выплату существующей задолженностями несколькими способами. Но самый распространенный — взыскание неустойки за определенный период задержки денежных средств. Это условие должно быть заранее прописано в договоре, иначе фактически взыскать ее будет очень трудно. Кроме того, приписывается крайняя мера — обращение в суд.

Ответ

В ответ на письмо-требование от должника может поступить:

- Выплата долга. Это идеальный вариант, встречается не так часто, как хотелось бы.

- Гарантийное письмо. В нем должник называет точную дату, в которую погасит либо уменьшит свою задолженность. Это тоже предпочтительное развитие событий для обеих сторон существующего соглашения.

- Письмо с сообщением о невозможности возврата задолженности в указанные сроки. В этом случае существует лишь одна рекомендация – обращение в суд со всеми имеющимися на руках документами.

Какая-либо вообще ответная реакция — уже хорошо, так как должник готов к диалогу.

Элементы письма

Деловая переписка в большинстве своем однотипна. В конкретном документе выделяются три части: шапка, тело документа и заключительная. В верхней части листа обычно располагаются реквизиты организации, которая отправляет документ и является кредитором. В идеале письмо печатается на фирменном бланке организации, который содержит ее полное наименование, адрес, контактные телефоны, ИНН и другую принципиально важную информацию.

Также шапка, согласно существующим нормам, должна содержать номер, дату, вежливое, а главное — конкретное обращение к деловому партнеру.

Если озаглавлено письмо будет, например, ООО «Ромашка», то не будет ясно, кто является получателем. Поэтому обращение лучше формулировать согласно требованиям, обращаясь по имени и отчеству к руководителю либо другому ответственному за погашение задолженности лицу.

В основной части документа в большинстве случаев прописывается:

- Ссылка на номер договора, который был заключен и согласно которому произвелась поставка товара либо были оказаны услуги. Можно ссылаться на конкретный пункт договора, если есть возможность. Не возбраняется цитирование, если это проясняет создавшуюся ситуацию.

- Какие организации участвовали.

- Конкретная сумма долга, а также за какие товары либо услуги она причитается к выплате.

- Какие действия требуются компании-должнику. Обычно это перечисление средств на какой-либо счет. Если данные счета прописаны в договоре, то достаточно будет сослаться на подписанный обеими сторонами договор.

- Что произойдет в случае неуплаты долга. Меры могут быть как мягкие (неустойка, пени), так и жесткие (обращение в Арбитражный суд). В основном организации прибегают к комбинированным мерам воздействия на должника.

При обращении в суд письмо-требование об оплате задолженности является обязательным условием подачи иска. Без него дело наверняка будет проиграно, особенно если должник не будет признавать существование задолженности.

В качестве дополнения можно приложить расчеты пени, которая полагается за неуплату долга. Однако это не обязательно для такого типа деловой переписки. Кроме того, при отказе оплаты долга и по прошествии длительных сроков, при обращении в суд пени могут значительно увеличиться.

Заключение

Заключительная часть должна содержать дату, подпись, «мокрую» печать организации. Такого рода корреспонденцию рекомендуется регистрировать, а также посылать заказным или ценным письмом с отметкой о вручении. Словом, оформить письмо-требование (в любом количестве экземпляров) не достаточно. Важно потом в суде доказать, что оно вообще существовало, поэтому электронная переписка здесь малоэффективна.

Сроки рассмотрения

Если от должника не поступает ответа на письмо-требование об оплате, то автоматически считается, что он его рассмотрел в течение 30 дней с момента фактического получения. Естественно, что есть доказательства вручения документа.

«Числится» или «числиться»: как правильно написать?

Если сомневаетесь в написании слова – «числится» или «числиться», требуется вспомнить правило употребления «ь» перед возвратным – «-ся». Давайте вспомним орфограмму № 23 и определим, как писать слово.

Как правильно пишется?

Правильны обе формы: с «ь» и без «ь» – числится и числиться.

Какое правило применяется?

Дело в том, что перед нами две совершенно разные словоформы одного глагола.

Слово «числиться» – инфинитив несовершенного вида, имеющий значение – «находиться в каком-либо списке, составе; иметь определенную репутацию в каком-либо обществе, группе». Написание данной формы не обходится без «ь». Это можно проверить вопросом, окончание которого совпадает с написанием флексии глагола: будет (что делать?) числиться.

Слово «числится» – тот же глагол, но только в форме наст. вр. 3-го л. ед. ч., правописание флексии которого также совпадает с окончанием вопроса, задаваемого к нему: он/она/оно (что делает?) числится в команде легкоатлетов.

Следовательно, один и тот же глагол в разных формах может иметь «ь» в окончании, а может обходиться без него. Проверить его присутствие или отсутствие в слове можно, задав вопрос. Постфикс «-СЯ» на «Ь» влияния не оказывает.

Примеры предложений

Некоторое время ты будешь числиться в подготовительной группе, а позже – в основной.

Среди знакомых он числится порядочным семьянином.

Как неправильно писать

Неправильно писать следующим образом – числитца, числидца, числицца.

Источник

Словари

1. Быть, иметься где-либо или у кого-либо в каком-либо количестве согласно записи в каком-либо документе.

2. Быть, находиться в каком-либо состоянии или положении, в какой-либо должности согласно какому-либо документу; состоять, значиться где-либо в качестве кого-либо.

II несов. неперех. устар.

ЧИ́СЛИТЬСЯ, числюсь, числишься, несовер.

1. кем-чем и где. Считаться, состоять в числе кого-чего-нибудь, в каком-нибудь состоянии, положении (офиц.). Числиться больным. Числиться в списке больных. «С тех пор, как числюсь по архивам, три награжденья получил.» Грибоедов.

1. Быть, иметься где-л., у кого-л. в каком-л. количестве, согласно какой-л. записи, документу и т.п. По переписи населения числилось сто миллионов жителей. За колхозом числился большой долг. Книга числится за читателем Никитиным. // Состоять, значиться в составе кого-, чего-л. В списках пропавших без вести такая фамилия не числится. Экспонат числится в музейных каталогах.

2. Быть в каком-л. положении, состоянии, должности согласно официальной записи, документу, состоять где-л. в качестве кого-л. Числиться в командировке. Числиться в штате. Числиться консультантом, советником. Прадед числился в разряде тульских оружейников. // Считаться кем-л., каким-л. Ч. на хорошем счету. Ч. в победителях. Ч. в должниках. Только числится где-л. (значится, но не работает в действительности). Числиться в бегах (о том, кто скрывается от кого-, чего-л.).

1. Быть, иметься где-л., у кого-л. в каком-л. количестве, согласно какой-л. записи, документу и т. п.

На Шихане числится шесть тысяч жителей, в Заречье около семисот. М. Горький, Городок Окуров.

Быть внесенным куда-л., отмеченным где-л. (в каком-л. списке, записи и т. п.).

Его уволили оттуда [из заводской лаборатории] за бунт. С тех пор его имя числится в черном списке завода. Бек, События одной ночи.

Кости и черепа карликового бегемота обычно числились в музейных каталогах под рубрикой молодого обыкновенного бегемота. Акимушкин, Следы невиданных зверей.

Признаваться, считаться существующим.

Грехов за ним числилось много. Чехов, Письмо.

2. Быть в каком-л. положении, состоянии согласно официальной записи, документу, состоять где-л. в качестве кого-л.

Числиться в бегах. Числиться в командировке. Числиться в штате.

Шелковников только официально, так сказать на бумаге, числился директором постройки. Всеми делами в сущности ворочал бельгийский инженер Андреа́. Куприн, Молох.

В обычное время Федор Васильевич редко бывал в этом учреждении, где числился консультантом. Чаковский, Блокада.

Считаться кем-л., каким-л.

Числиться в передовиках.

Среди своих бойцов он имел большую популярность, но у командования числился на худом счету. Фурманов, Мятеж.

— План на печь пойдет. Потом догони попробуй. И будешь весь год в должниках числиться. В. Попов, Обретешь в бою.

чи́слиться, чи́слюсь, чи́слимся, чи́слишься, чи́слитесь, чи́слится, чи́слятся, чи́слясь, чи́слился, чи́слилась, чи́слилось, чи́слились, чи́слись, чи́слящийся, чи́слящаяся, чи́слящееся, чи́слящиеся, чи́слящегося, чи́слящейся, чи́слящихся, чи́слящемуся, чи́слящимся, чи́слящуюся, чи́слящеюся, чи́слящимися, чи́слящемся, чи́слившийся, чи́слившаяся, чи́слившееся, чи́слившиеся, чи́слившегося, чи́слившейся, чи́слившихся, чи́слившемуся, чи́слившимся, чи́слившуюся, чи́слившеюся, чи́слившимися, чи́слившемся

2. насчитываться, иметься

значиться; насчитываться, иметься; считаться, записываться, писаться, быть известным, слыть, почитаться, пользоваться репутацией, мантулить, относиться, пользоваться славой, рассматриваться, иметь репутацию, быть на счету, быть известным как

кем-чем, каким: быть отнесенным к числу кого или чего-л.)

где: быть занесенным в список чего-л.)

Syn: значиться; насчитываться, иметься

Источник

Как правильно пишется слово числишься?

Правильный вариант написания слова: числишься

Правило

Мягкий знак в конце

Начнем с мягкого знака:

Теперь, определим правила, по которым будем правильно писать личные окончания глаголов 2-го лица под ударением и без ударения. Но для этого нам потребуется определять спряжения глаголов в самых сложных случаях.

Шаг 1. Определяем, куда падает ударение

Для начала стоит определить ударное или безударное окончание глагола. Используйте примеры ниже, чтобы точно обозначить ударный слог.

Если в слове есть приставка вы-, при определении ударения ее убираем и проверяем ударный слог без нее. Например, в словах «вы’стучишь», «вы’растишь» (от слова «растить») ударение падает на приставку вы-, и это уводит нас от правильного варианта употребления слова. Следует убрать приставку и проверить ударение в слове без неё: «стучи’шь», «расти’шь». Иногда приставка вы- неотделима от слова, в этом случае окончание является безударным, например: вы’растешь (от слова «вырасти»).

После того, как мы правильно определили ударные и безударные окончания перейдем к следующему шагу.

Шаг 2. Вспоминаем спряжения глаголов

Напомним, в русском языке есть 2 спряжения глаголов: первое и второе. Если говорить обычным языком, то это правила, по которым меняются глаголы в зависимости от лиц, числа, времени и родов по аналогии с падежами у имен существительных.

Также есть исключения, которые спрягаются не по стандартным правилам. Такие глаголы называют разноспрягаемыми (стоит запомнить):

Осталось правильно определить спряжение. Идем дальше…

Шаг 3. Определяем спряжение глагола правильно

Если на Шаге 1 у нас вышло безударное окончание, тогда определим начальную форму глагола (инфинитив). Напомним, что это будет глагол, от которого образовано данное слово, отвечающий на вопросы: «Что делать?», «Что сделать?». Пример: пишешь — писать (что делать?). Попробуйте определить инфинитив самостоятельно, а для проверки смотрите ниже пункт «Морфологический разбор».

К первому спряжению относятся все глаголы кроме глаголов второго спряжения и разноспрягаемых.

К глаголам второго спряжения относятся:

Для окончаний под ударением (кроме исключений, описанных выше) стоит использовать для проверки форму этого глагола в 3 лице множественного числа (они что делают?).

стучАТ — стучИШЬ, сопЯТ — сопИШЬ, кричАТ — кричИШЬ.

разобьЮТ — разобьЁШЬ, льЮТ — льЕШЬ, жгут — жжЁШЬ.

Морфологический разбор слова числишься

1. Часть речи — глагол

2. Морфологические признаки:

Начальная форма: Числиться (инфинитив);

Постоянные признаки: 2-е спряжение, непереходный, несовершенный вид;

Непостоянные признаки: изъявительное наклонение, единственное число, настоящее время, 2-е лицо.

3. Синтаксическая роль: обычно выступает в роли сказуемого, смотрите по контексту.

Примеры использования и цитаты

В чьем полку числишься, солдат.

Источник

Значение слова «числиться»

Источник (печатная версия): Словарь русского языка: В 4-х т. / РАН, Ин-т лингвистич. исследований; Под ред. А. П. Евгеньевой. — 4-е изд., стер. — М.: Рус. яз.; Полиграфресурсы, 1999; (электронная версия): Фундаментальная электронная библиотека

ЧИ’СЛИТЬСЯ, люсь, лишься, несов. 1. кем-чем и где. Считаться, состоять в числе кого-чего-н., в каком-н. состоянии, положении (офиц.). Ч. больным. Ч. в списке больных. С тех пор, как числюсь по архивам, три награжденья получил. Грибоедов. 2. Страд. к числить.

Источник: «Толковый словарь русского языка» под редакцией Д. Н. Ушакова (1935-1940); (электронная версия): Фундаментальная электронная библиотека

чи́слиться

1. офиц. находиться в определённом списке, категории ◆ Он не числится среди наших пациентов.

2. иметь определённую репутацию

Делаем Карту слов лучше вместе

Спасибо! Я стал чуточку лучше понимать мир эмоций.

Вопрос: хлорный — это что-то нейтральное, положительное или отрицательное?

Источник

числиться

Полезное

Смотреть что такое «числиться» в других словарях:

ЧИСЛИТЬСЯ — ЧИСЛИТЬСЯ, числюсь, числишься, несовер. 1. кем чем и где. Считаться, состоять в числе кого чего нибудь, в каком нибудь состоянии, положении (офиц.). Числиться больным. Числиться в списке больных. «С тех пор, как числюсь по архивам, три… … Толковый словарь Ушакова

числиться — значиться; насчитываться, иметься; считаться, записываться, писаться, быть известным, слыть, почитаться, пользоваться репутацией, мантулить, относиться, пользоваться славой, рассматриваться, иметь репутацию, быть на счету, быть известным как… … Словарь синонимов

ЧИСЛИТЬСЯ — ЧИСЛИТЬСЯ, люсь, лишься; несовер., кем (чем), как кто (что) или в качестве кого (чего) (офиц.). Считаться состоящим где н., значиться. Ч. в командировке. Ч. выбывшим. В списке фамилия не числится. Только числится кто н. где н. (значится, но… … Толковый словарь Ожегова

числиться — люсь, лишься; нсв. кем чем, как кто что или в качестве кого чего. Офиц. 1. Быть, иметься где л., у кого л. в каком л. количестве, согласно какой л. записи, документу и т.п. По переписи населения числилось сто миллионов жителей. За колхозом… … Энциклопедический словарь

числиться — I см. числить; лится; страд. II люсь, лишься; нсв. см. тж. числение, численье кем чем, как кто что или в качестве кого чего. офиц. 1) а) Быть, иметься где л., у кого л. в каком л. количестве, согласно какой л. записи, документу и т.п … Словарь многих выражений

Числиться — I несов. неперех. 1. Быть, иметься где либо или у кого либо в каком либо количестве согласно записи в каком либо документе. отт. Состоять. 2. Быть, находиться в каком либо состоянии или положении, в какой либо должности согласно какому либо… … Современный толковый словарь русского языка Ефремовой

числиться — числиться, числюсь, числимся, числишься, числитесь, числится, числятся, числясь, числился, числилась, числилось, числились, числись, числитесь, числящийся, числящаяся, числящееся, числящиеся, числящегося, числящейся, числящегося, числящихся,… … Формы слов

числиться — ч ислиться, люсь, лится … Русский орфографический словарь

числиться — (II), чи/слю(сь), чи/слишь(ся), лят(ся) … Орфографический словарь русского языка

числиться — Syn: значиться; насчитываться, иметься … Тезаурус русской деловой лексики

числиться — 2.1.2.1., ССМ 2 … Экспериментальный синтаксический словарь

Источник

Дебиторская задолженность — это все суммы, которые бизнесу должны заплатить другие лица: покупатели, сотрудники, государство, страховые компании и так далее.

Компания, которая вправе требовать погашения долга — это кредитор. А должник — дебитор. Поэтому задолженность других лиц перед компанией и называют дебиторской.

Дебиторская задолженность — это не всегда денежный долг, обычно в дебиторку попадают все неисполненные обязательства контрагента.

Например, компания «Альфа» внесла поставщику «Браво» предоплату за товары. Получается «Альфа» — кредитор, а «Браво» — дебитор. При этом поставщик должен вернуть «Альфа» не деньги, а отгрузить товар на сумму предоплаты.

Пройдемся по основным вариантам дебиторки с типичными примерами.

| Дебиторская задолженность | Пример |

|---|---|

| Предоплата поставщику за товары, работы, услуги. |

Смотрим пример про «Альфу» и «Браво» выше. |

| Отгрузка товаров, работ, услуг покупателям с отсрочкой платежа. |

Компания «Альфа» отгрузила «Омеге» готовую продукцию 22 октября 2022 года. По условиям контракта покупатель обязан рассчитаться за товары в течение 60 дней. Долг «Омеги» — это дебиторка. Начиная с 60-го дня после отгрузки, «Альфа» вправе требовать эти деньги. |

| Переплата по налогам и взносам |

Сумма налога на прибыль у «Альфы» составила 1 000 000 рублей. Организация решила перечислить в бюджет сразу 1 500 000 рублей. ФНС в таком случае выступит дебитором на 500 000 рублей. Налогоплательщик имеет право потребовать вернуть переплату или оставить ее в бюджете, чтобы засчитывать в счет погашения будущих налоговых начислений. |

| Займ сотруднику или другой компании |

«Альфа» предоставила сотруднику займ 300 000 рублей. Работник — дебитор, «Альфа» — его кредитор. «Альфа» по договору займа передал «Омеге» 10 000 000 рублей. С момента получения денег «Омега»— дебитор. При этом каждое частичное погашение долга будет уменьшать размер дебиторской задолженности на балансе «Альфы». |

| Деньги, выданные под отчет |

«Альфа» перечислила менеджеру по продажам 30 000 рублей на командировочные нужды: покупку билетов, бронирование гостиницы и так далее. Сотрудник будет дебитором до тех пор пока:

|

| Переплата по зарплате | Бухгалтер «Альфы» допустил ошибку и перечислил сотруднику зарплату на 5 000 рублей больше. Работник становится дебитором до тех пор, пока не вернет переплату. |

| Неустойки, подтвержденные контрагентом |

«Браво» допустил просрочку при поставке товаров. «Альфа» потребовал оплатить неустойку в размере 10 000 рублей, а «Браво» подтвердил готовность это сделать.. До тех пор пока должник не перечислит сумму неустойки, на балансе «Альфы» будет числиться дебиторская задолженность в размере 10 000 рублей. |

| Неуплаченные страховые премии |

«Альфа» заказал грузоперевозку своей партии товара. Грузоперевозчик при транспортировке повредил часть готовой продукции. «Альфа» обратилась в страховую компанию с просьбой о выплате страховой премии в размере 6 000 рублей. Если у компании есть согласие страховой на выплату, то до момента фактической выплаты 6 000 рублей попадает в дебиторку. |

Важно! Неустойки, пени и штрафы попадают в категории «Дебиторской задолженности» только в том случае, если (п. 76 Положения по ведению бухгалтерского учета,утвержденного Приказом Минфина РФ от 29.07.1998 № 34н):

- контрагент признал наличие долга;

- на сумму неустойки есть вступившее в силу решение суда.

Дебиторка появляется там, где стороны исполняют свои обязательства друг перед другом в разные моменты времени. Объясним на нескольких примерах.

Например, договор займа. Кредитор обязуется передать взаймы определенную договором сумму. Дебитор в свою очередь обязуется эту сумму вернуть. Эти два обязательства стороны исполнят в разные периоды времени. Например, кредитор передаст деньги в сентябре, а дебитор вернет их только в декабре.

Или отгрузка товаров с отсрочкой платежа. Обязанность продавца — передать товар, обязанность покупателя — оплатить. Если передача продукции и оплата происходят одномоментно, как в магазине, дебиторская задолженность не возникает. Но как только появляется отсрочка, то до момента расчета за отгрузку покупатель становится дебитором.

Дебиторка — это часть деятельности. Для многих покупателей получение отсрочки — это основное требование для заключения договора.

Дебиторка показывает сумму обязательств, по которым компания еще не получила встречного исполнения. Например, услугу оказали, но оплата пока не поступила.

С одной стороны, рост дебиторки показывает на деловую активность бизнеса: происходит отгрузка товаров, вносятся предоплаты и так далее. Но дебиторская задолженность — это не деньги.

Например, организация «Альфа» отгрузила компании «Громада» партию готовой продукции на 10 000 000 рублей на условиях отсрочки платежа на 90 дней. Себестоимость этой партии — 7 000 000 рублей.

На следующий день в компанию поступает новый заказ на 15 000 000 рублей. Для его исполнения нужно потратить на производство 10 000 000 рублей. Здесь и возникают проблемы. Фактически денег на расчетном счету у «Альфы» нет, есть только дебиторка, которой рассчитаться нельзя. От заказа придется отказаться.

Важно! Ситуацию из примера называют кассовым разрывом — рассчитываться перед своими поставщиками нужно сегодня, а деньги от покупателей поступят позже. Чем выше дебиторка, тем выше риск попадания на такой разрыв.

Кроме того, дебиторская задолженность сопряжена с риском ее непогашения. Поэтому прежде чем предлагать отсрочку покупателю или вносить предоплату поставщику, рекомендуем проверять своего контрагента. О том, как это сделать, мы рассказали в статье «Как проверить поставщика, а иногда и покупателя».

Кредиторская задолженность — это наоборот долги бизнеса перед его кредиторами: поставщиками, бюджетом, сотрудниками и так далее. Иногда кредитором может быть даже покупатель, например, если он внес предоплату или требует вернуть деньги за бракованный товар.

К кредиторским долгам относятся:

- предоплаты от покупателей;

- долги перед поставщиками;

- долги по заработной плате;

- начисленные и неуплаченные налоги и взносы;

- полученные кредиты и займы и так далее.

Кредиторка возникает тогда, когда контрагент свои обязательства исполнил, а вот компания еще нет.

Например, «Альфа»получила предоплату от «Браво» в размере 5 000 000 рублей в счет будущей отгрузки. «Браво» — это кредитор, так как он исполнил свою обязанность по договору и оплатил стоимость товаров. «Альфа» — дебитор, так как она свои обязанности еще не выполнил.

Дебиторку можно группировать по различным признакам. Разберем основные признаки классификации.

Вероятность погашения

По вероятности погашения дебиторку подразделяют на сомнительную и безнадежную.

Сомнительная задолженность — долг дебитора, который не обеспечен залогом, поручительством или банковской гарантией и который не погашен или не будет погашен в срок (п. 70 Положения по ведению бухгалтерского учета,утвержденного Приказом Минфина РФ от 29.07.1998 № 34н). В Налоговом кодексе сомнительной задолженностью признается только необеспеченный и непогашенный долг в установленный срок (п. 1 ст. 266 НК РФ).

Безнадежная задолженность — долг с истекшим сроком исковой давности или задолженность уже ликвидированных дебиторов (п. 2 ст. 266 НК РФ).

По общему правилу срок исковой давности 3 года (ст. 196 ГК РФ). По истечению срока исковой давности кредитор теряет право на обращение с исковым заявлением о взыскании долга в суд.

Истечение срока начинается с того дня, когда кредитор узнал или должен был узнать о нарушении своих прав (ст. 200 ГК РФ). Эти даты зависят от условий договора с дебитором::

- если договором установлен срок платежа — исковая давность считается со дня, следующего за последним днем платежа по договору;

- если в договоре срок не установлен — кредитор имеет право самостоятельно установить дату погашения долга, исковая давность начинает отсчет после этой даты;

- если в договоре срок не установлен, но кредитор направил претензию о погашении задолженности — исковая давность начинает течь со дня выставления требования.

Важно! Срок исчисления исковой давности может быть приостановлен по причинам, перечисленным в ст. 202 ГК РФ. Общий срок исковой давности с учетом всех приостановок не может превышать 10 лет (п. 2 ст. 196 ГК РФ).

Сроки погашения

По срокам погашения дебиторка делится на краткосрочную и долгосрочную.

Краткосрочная или текущая задолженность — дебиторка со сроком погашения до одного года. Например, отгрузка товаров с отсрочкой, краткосрочный займ, предоплата поставщику.

Долгосрочные долги — дебиторка со сроком погашения более одного года. Например, долгосрочные займы на крупные инвестиционные проекты.

Сроки погашения обязательств

По типу оплаты обязательств дебиторка бывает срочная (нормальная) и просроченная.

Срочная задолженность — долги дебитора, время погашения которых еще не наступило.

Просроченная задолженность — долги дебитора, по которым нарушены сроки исполнения.

Например, если товары были отгружены покупателю с отсрочкой на 10 дней, то долг дебитора считается нормальным в рамках десятидневного срока. Но если он не рассчитается за это время, то задолженность уйдет в разряд просроченных.

Важно! Для сохранения финансовой устойчивости бизнес должен следить за платежной дисциплиной своих дебиторов и не допускать, чтобы срочные долги переходили в просроченные. Если такое происходит, это нарушает платежный календарь компании и, следовательно, может привести к кассовому разрыву.

Дебиторы

Долги можно группировать в зависимости от того, кто является должником. Вот несколько вариантов дебиторов и свойственной им задолженности:

- поставщики — задолженность по внесенным предоплатам в счет будущих отгрузок;

- покупатели — задолженность за отгруженные в их адрес товары, работы и услуги;

- бюджет и внебюджетные фонды — задолженность госбюджета в результате переплаты по налогам и взносам;

- сотрудники — долги по полученным займам, подотчетным суммам, переплаченной зарплате, нанесенному ущербу;

- учредители — задолженность по взносу в уставный капитал.

Дебиторка — это актив компании, который учитывают в бухгалтерском балансе по строке 1230 «Дебиторская задолженность». Задолженность подлежит обязательной инвентаризации независимо от сроков погашения.

| II. ОБОРОТНЫЕ АКТИВЫ | |

|---|---|

| Запасы | 1210 |

| Налог на добавленную стоимость по приобретенным ценностям | 1220 |

| Дебиторская задолженность | 1230 |

| Финансовые вложения (за исключением денежных эквивалентов) | 1240 |

| Денежные средства и денежные эквиваленты | 1250 |

| Прочие оборотные активы | 1260 |

| Итого по разделу II | 1200 |

Для учета дебиторки используют следующие счета бухгалтерского учета:

- 60 «Расчеты с поставщиками и подрядчиками»;

- 62 «Расчеты с покупателями и заказчиками»;

- 68 «Расчеты по налогам и сборам»;

- 69 «Расчеты по социальному страхованию и обеспечению»;

- 70 «Расчеты с персоналом по оплате труда»;

- 71 «Расчеты с подотчетными лицами»;

- 73 «Расчеты с персоналом по прочим операциям»;

- 75 «Расчеты с учредителями»;

- 76 «Расчеты с разными дебиторами и кредиторами».

Накопление дебиторской задолженности отражается по дебету вышеназванных счетов. А погашение или списание — по кредиту.

Рубль дебиторской задолженности — это недополученный рубль «реальных» оборотных средств: денег на счетах, товаров и сырья на складах и так далее. Поэтому дебиторкой нужно правильно управлять.

Контроль дат погашения дебиторской задолженности

Кредитор должен самостоятельно отслеживать платежную дисциплину своих дебиторов. Для этого ведут учет дат погашения долгов и рассылают должникам напоминания о предстоящих платежах.

Доверять платежную дисциплину должнику — риск. В оплате собственных долгов дебитор заинтересован гораздо меньше, чем его кредитор.

В идеале лучше автоматизировать контроль за долгами дебиторов. «Ручной» контроль требует больших трудозатрат, которые растут пропорционально количеству дебиторов.

Инвентаризация дебиторской задолженности

Дебиторка — это актив компании, который подлежит инвентаризации. В некоторых случаях эта процедура может быть организована по инициативе компании, а в некоторых, например, при подготовке годовой отчетности или при реорганизации — она обязательна.

Инвентаризация помогает выявить сомнительную и безнадежную задолженность. С первой необходимо работать, чтобы успеть взыскать ее до тех пор пока она не перейдет в разряд безнадежной.

Несмотря на свое название, с безнадежной задолженностью тоже можно работать. Для начала нужно проверить сроки исковой давности — даже если они истекли, можно попробовать их восстановить.В таком случае долг перейдет в разряд сомнительных и его можно будет взыскать через суд.

Проверка должников

Проверять контрагента нужно не только перед заключением договора, но и в то время, когда он уже стал дебитором компании. Даже если на момент подписания контракта финансовая устойчивость партнера была на уровне, то после она могла резко снизится.

В некоторых ситуациях нужно действовать быстро, чтобы успеть взыскать с дебитора свои деньги. Это, например, банкротство должника или его ликвидация.

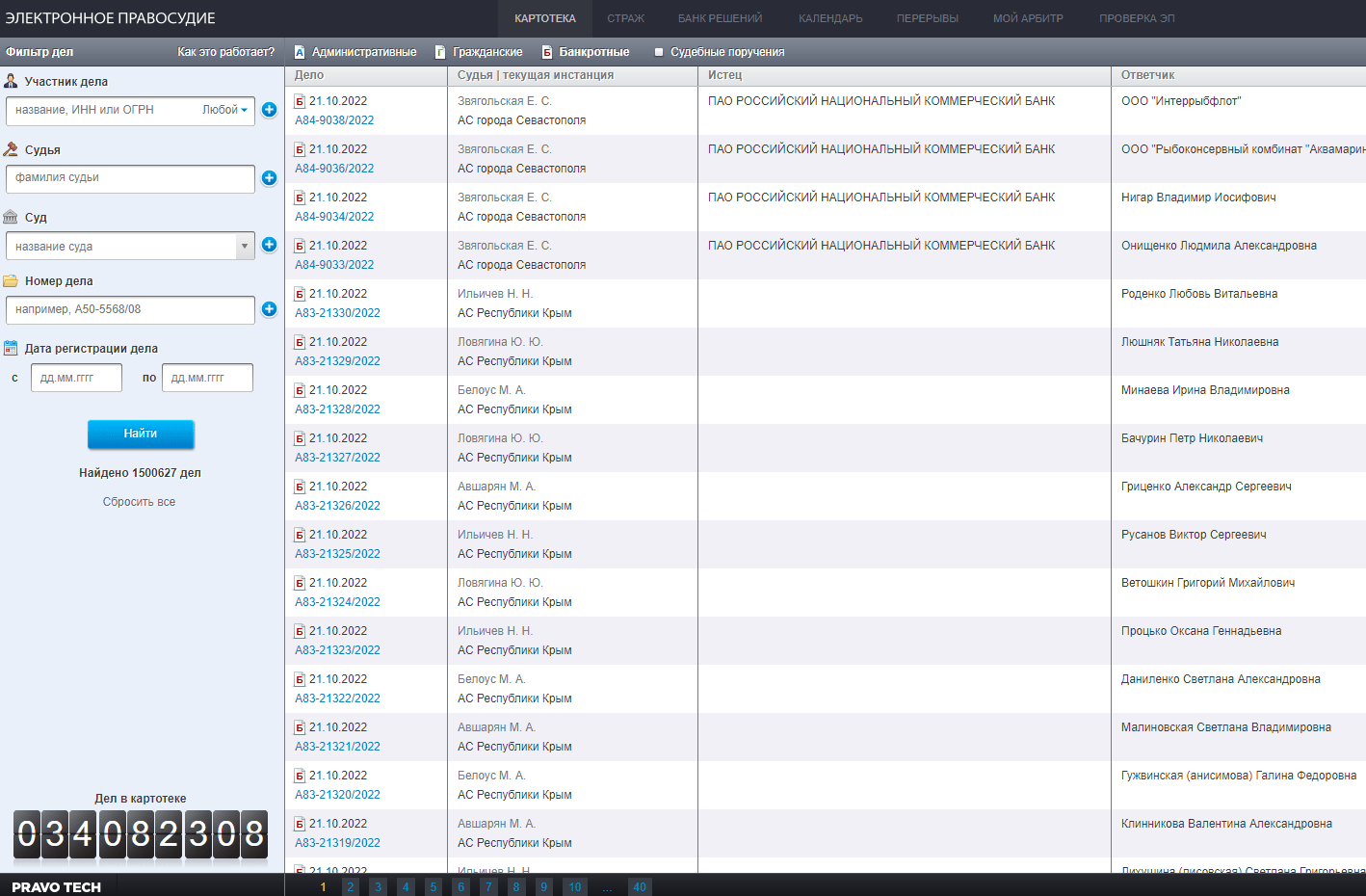

В «Картотеке арбитражных дел (КАД)» по ИНН контрагента можно найти все судебные процессы, где он принимал участие. В первую очередь ищем банкротные дела (они обозначены красной буквой «Б»).

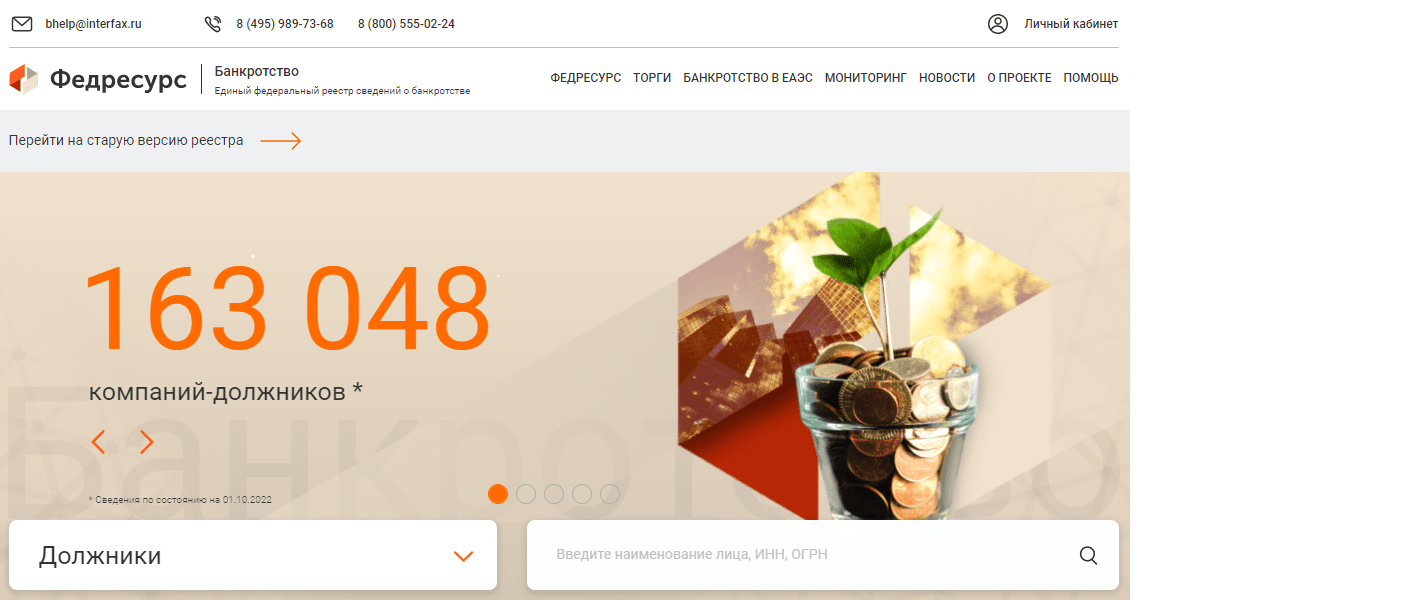

Узнать о введении процедуры банкротства контрагента также можно в Едином федеральном реестре сведений о банкротстве (ЕФРСБ).

Если в отношении партнера возбуждено дело о банкротстве, нужно готовить заявление о включении в реестр требований кредиторов. В таком случае задолженность будет погашена за счет реализации имущества должника.

Если банкротных дел нет, смотрим судебные дела, где партнер выступает ответчиком. Большое количество исковых заявлений о взыскании долгов — явный признак ухудшения финансового состояния контрагента. Следовательно, возрастает риск неоплаты долга. Лучше подготовить претензию и исковое заявление.

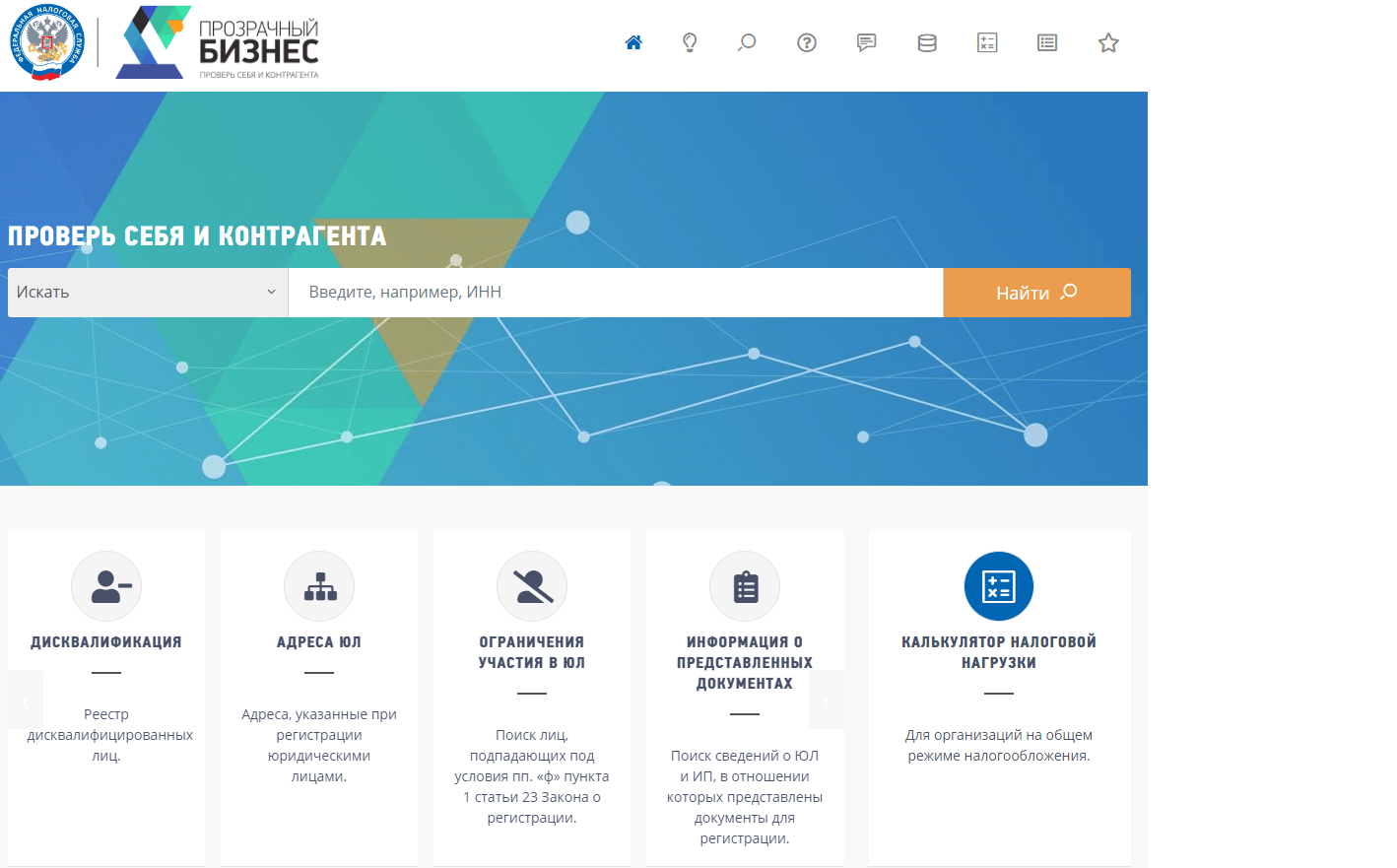

Нахождение дебитора в процессе ликвидации — плохой знак. Ведь если процедура будет завершена, то должник фактически исчезнет. Узнать о ликвидации или реорганизации можно с помощью официального сервиса ФНС «Прозрачный бизнес».

В части дебиторов-покупателей компания должна предусмотреть в коммерческой политике основные моменты предоставления отсрочек и рассрочек. То есть в политике должны быть ответы на следующие вопросы:

- на какой максимальный срок менеджер по продажам может предоставить отсрочку;

- с кем необходимо согласовать предоставление отсрочки;

- на какие суммы отгрузок можно дать отсрочку, а на какие нет;

- каким условия должен соответвовать покупатель, чтобы получить отсрочку.

Оставлять решение на усмотрение менеджера — не самое верное решение. Как сотрудник, отвечающий за продажи, он может не знать всех тонкостей финансового положения своего работодателя. Поэтому будет лучше, если менеджер по продажам будет согласовывать отсрочку с финансовыми и юридическими службами.

При работе с дебиторами-поставщиками также необходим определенный алгоритм. Не стоит все решения отдавать на усмотрение менеджера по закупкам. Как минимум он должен получить:

- согласие экономиста или бухгалтера, которые проверят, что внесение предоплаты не приведет к кассовому разрыву;

- согласие юриста, который проверит благонадежность контрагента.

Снижение дебиторской задолженности — это путь к повышению финансовой устойчивости компании. Условно с дебиторкой можно работать двумя способами:

- обеспечить своевременную оплату за счет страховых и банковских инструментов;

- продать имеющуюся дебиторку другим организациям.

Далее разберем основные инструменты для сокращения задолженности контрагентов.

Цессия — уступка права требования

Дебиторка — это имущество компании. Ее можно продать, как и большинство активов организации.Продажа дебиторской задолженности называется переуступкой права требования или цессией.

После оформления договора цессии происходит смена кредитора. Эта процедура регулируются ст. 388 — 390 ГК РФ. Переуступка права требования может быть совершена на возмездной или безвозмездной основе. С целью погашения дебиторки будем рассматривать первый вариант.

Цессия позволяет быстро превратить задолженность в реальные деньги. Однако маловероятно, что новый кредитор купит долг дебитора по его номинальной стоимости. Обычно стоимость переуступки включает в себя дисконт за риски, которые принимает на себя новый кредитор. Величину скидки определяют в зависимости от суммы, сроков погашения, платежеспособности должника и так далее.

Например, ООО «Березка» должно ООО «Альфе» 3 000 000 рублей за отгруженную продукцию. Срок погашения долга — 180 календарных дней. Чтобы не ждать, «Альфа» предлагает выкупить этот долг новому кредитору — ООО «Финансист». Перед оформлением договора цессии «Финансист» проверит платежеспособность и финансовые показатели «Березки», чтобы оценить величину рисков.

Если «Березка» устойчивая компания, то скорее всего «Финансист» выкупит этот долг с дисконтом не более 10 %, т.е. за 2 700 000 рублей. А если дела у «Березки» совсем плохи, например, она находится в процессе банкротства, то дисконт может вырасти вплоть до 90 %, т.е. цена составит всего 300 000 рублей.

Факторинг

Факторинг — это практически цессия. Однако в роли нового кредитора выступает не третья организация, а непосредственно банк или факторинговая компания. Вот алгоритм, как это работает на примере поставщика:

- Поставщик отгружает покупателю готовую продукцию.

- Поставщик выставляет счет на отгруженную сумму факторинговой компании.

- Фактор производит частичную оплату, например 70 — 90 %.

- Покупатель проверяет товар.

- Факторинг перечисляет окончательную оплату, если покупатель подтвердил, что отгруженная продукция соответствует условиям контракта.

- Покупатель перечисляет оплату факторинговой компании в установленные в договоре сроки.

Варианты получения оплаты от фактора могут отличаться. Например, часть суммы поставщик получает сразу, а другую часть — только после того как покупатель рассчитается с банком. Условия стороны оговаривают в договоре.

Плюс факторинга в том, что поставщик сразу получает деньги за отгрузку. Вся работа по проверке покупателя и взысканию в случае неоплаты перекладывается на плечи банка или факторинговой компании. Однако за свои услуги фактор потребует комиссию. Обычно она близка к рыночной ставке по банковским кредитам.

Факторинговыми услугами могут пользоваться не только поставщики, но и покупатели. Например, если продавец просит предоплату, внести ее может не покупатель, а факторинговая компания. Этот вариант также избавляет от дебиторской задолженности, но за услуги факторинга придется заплатить.

Вексель

В счет оплаты покупатель может предоставить поставщику вексель. Это долговая ценная бумага, дающая векселедержателю право требовать от векселедателя оговоренной суммы в установленный срок. Оформляется вексель по строго установленной форме.

Векселедержатель (кредитор) может продать вексель другому лицу. И уже новый кредитор будет предъявлять его должнику для погашения. В целом операция похожа на цессию, но продажа векселя оформляется проще.

Страхование дебиторской задолженности

Страхование — это не инструмент снижения дебиторской задолженности. Правильнее сказать, что страхование — это инструмент для устранения рисков перехода нормальной задолженности в просроченную.

Страховая компания выступает гарантом того, что дебитор рассчитается с поставщиком в установленные в договоре сроки. А если должник этого не сделает, то оплату проведет страховая компания.

Страхование — это не дешевая услуга. Поэтому применяют ее в рискованных и дорогостоящих операциях. Страховая компания берет на себя функции по проверке дебитора.

При выборе данного инструмента внимательно изучайте страховой договор и условия выплаты страховой премии. Иногда страховые составляют контракт таким образом, что получить премию становится затруднительно.

Банковская гарантия

Банковская гарантия — гарантийный документ банка-гаранта, обеспечивающий выполнение обязательств по контракту одной из сторон. Этот инструмент очень похож на страхование, но его выдает не страховая компания, а банк.

Банковские гарантии широко распространены в государственных закупках. При заключении госконтракта поставщик предоставляет заказчику банковскую гарантию, подтверждающую, что если поставщик не сможет исполнить свои обязательства, то банк выплатит заказчику денежное обеспечение.

Получить банковскую гарантию можно также и на договор между двумя организациями, в таком случае она будет называться коммерческой. При заключении контракта дебитор предоставляет поставщику банковскую гарантию. И если должник самостоятельно не рассчитается с кредитором в обозначенный срок, то поставщик сможет взыскать причитающиеся ему деньги напрямую с банка-гаранта.

Для минимизации рисков возникновения сомнительной и безнадежной задолженности подойдут следующий инструменты.

Авансовые расчеты

Простой вариант снижения дебиторки — работать с покупателями по 100% предоплате или требовать ее в момент отгрузки товаров. При такой работе дебиторка образовываться не будет.

Однако требование о предоплате снижает конкурентоспособность компании, так как поставщики аналогичных товаров и услуг могут предлагать отсрочку своим клиентам, что делает их условия более привлекательными.

Обеспечение

От ненадежного дебитора можно потребовать обеспечение. Вариантов несколько:

- поручительство третьего лица — если дебитор не рассчитается самостоятельно, кредитор может потребовать деньги у поручителя;

- залог — если дебитор не рассчитается по долгам, можно будет взыскать заложенное имущество;

- банковская гарантия — если дебитор не погасит задолженность, потребовать долг можно у банка-гаранта.

Аккредитив

Аккредитив — специальный банковский счет. Работает он по следующему алгоритму:

- Банк открывает аккредитив.

- Покупатель перечисляет на аккредитив деньги.

- Банк уведомляет поставщика о зачислении.

- Поставщик исполняет свои обязательства: отгружает товары или оказывает услуги.

- Покупатель и поставщик подписывают документы, подтверждающие исполнение договора.

- Поставщик предоставляет в банк подписанные документы.

- Банк перечисляет деньги с аккредитива на счет поставщика.

Этот инструмент обеспечивает максимальную безопасность при расчетах. Однако открытие аккредитива облагается комиссией.

В бухгалтерском учете дебиторская задолженность с истекшим сроков исковой давности и нереальная для взыскания подлежит списанию. Списывается дебиторка либо в прочие расходы компании, либо в счет резерва по сомнительным долгам, если он был создан.

Списанная дебиторская задолженность отражается на забалансовых счетах бухучета в течение 5 лет. Такой порядок предусмотрен п. 77 Положения по ведению бухгалтерского учета, утвержденного Приказом Минфина РФ от 29.07.1998 № 34н. Предполагается, что в течение 5 лет имущественное положение должника может поменяться, и он сможет закрыть свой долг.

Проблемная дебиторка — это задолженность, которая уже стала просроченной или с высокой вероятностью ею станет. Ее необходимо как можно скорее взыскать.

В первую очередь пишут претензию, в которой указываю сумму долга, период просрочки, начисленные неустойки и ожидаемую дату погашения. Претензионный порядок урегулирования спора — обязательное требование для обращения в Арбитражный суд (ст. 4 АПК РФ).

Обычно в договорах стороны предусматривают ответственность за нарушение сроков исполнения обязательства. Этой возможностью стоит воспользоваться и потребовать с нарушителей уплаты неустоек.

Например, за каждый день просрочки платежа прописывают пеню от суммы отгрузки. На практике устанавливают 0,01 %, 0,1 % или 1/300 ставки ЦБ РФ ежедневно.

Если в течение 30 календарных дней от дебитора нет ответа или, наоборот, его ответ не устраивает компанию, кредитор имеет право обратиться с исковым заявлением в Арбитражный суд (п. 5 ст. 4 АПК РФ).

Застраховать уже просроченную задолженность или продать ее фактору не получится. Но можно попробовать продать ее компании, которая специализируется на взыскании проблемной дебиторки. Однако наличие просрочки предполагает большой дисконт при продаже.

Специальные сервисы проверки контрагентов, например, API Контур.Фокуса способны рассчитать вероятность неплатежей компании с разной степенью риска: высокой и средней. Система проанализирует данные о бизнес-партнере, определит рисковые факторы по каждому юрлицу и выделит цветом проблемные компании.

Например, если программа выявит факторы, связанные с грядущей ликвидацией, банкротством, падением выручки на 50%, то фирма будет выделена красным. Наличие за последние 12 месяцев сведений о банкротстве руководителя, ограничениях операций по банковским счетам укажет на среднюю степень риска — компания будет выделена желтым цветом.

Список проблемных контрагентов сформируется автоматически, останется только проанализировать каждый конкретный случай. Маркеры, по которым высчитывается вероятность банкротства, можно настроить по принятому регламенту проверки вашей компании, что исключит неоправданное срабатывание стоп-сигналов. Такой подход экономит время ответственных специалистов, исключает ошибки из-за человеческого фактора и помогает снизить риски.

Числится или числиться как правильно?

Оба слова имеют право на существование. Отличаются они вопросами и написанием.

Правильно

Числится – глагол, стоящий в форме настоящего числа, а следовательно, отвечающий на вопрос «что делает?». Правило гласит, что в глаголе на –ТСЯ не будет мягкого знака, если его нет в вопросе.

Он до сих пор числится среди учеников школы.

Вы правы, он действительно числится корреспондентом нашей газеты.

Этот сантехник числится именно за этим жилым кварталом.

Она числится студенткой нашего университета.

«А машина-то числится в угоне,» — сказал лейтенант, проверяя номер по базе.

Числиться – отвечает на вопрос «что делать?», поскольку является неопределенной формой глагола. Следуя правилу, в глаголе на –ТЬСЯ будет писаться мягкий знак, потому что он есть в вопросе.

Мало числиться в нашем университете, надо еще и учиться должным образом!

Числиться на заводе – это конечно хорошо, но ведь работать хочется не там.

Автомобиль будет числиться угнанным, до тех пор, пока его не найдут.

Неправильно

Числитца, числется, числеться