За свою жизнь я преподавал финансовый менеджмент в Петрозаводском госуниверситете, строил систему бюджетирования и модели реорганизации на основе финансовых моделей энергокомпаний в РАО «ЕЭС», анализировал множество финансовых моделей, выносившихся на Инвестиционный комитет «РОСНАНО» и построил систему моделирования самого «РОСНАНО» на основе постоянного фин.мониторинга проинвестированных компаний, проанализировал более сотни финмоделей как «бизнес-ангел» и делал финансовые модели для десятка компаний из моего портфеля, привлекавших дополнительные инвестиции. В этой статье мне хотелось бы поделиться опытом составления финансовых моделей – в основном в инвестиционном контексте, но имеющих и вполне «операционное» применение. Надеюсь, эти рекомендации позволят сэкономить время как предпринимателям, составляющим финансовые модели не так регулярно, так и инвесторам, которые потом регулярно их рассматривают.

Зачем нужна финансовая модель

Составление финансовой модели – довольно трудоемкий процесс, и очень часто у предпринимателей встает вопрос, насколько стоит вкладываться в ее разработку и формализацию, ведь все основные показатели и так всегда у него в голове, а ситуация в стартапе, да и «обычном» малом бизнесе зачастую меняется очень часто и быстро. Неопределенность высока, и для стартапов ранних стадий или бизнесов в динамичной обстановке составление финансовой модели может напоминать «гадание на кофейной гуще» в связи с недостатком объективной информации по многим показателям, необходимым для формирования финансовой модели.

Тем не менее, как уже отмечалось многими инвесторами, формирование финмодели имеет смысл:

- в этом процессе вы вынуждены будете «объективизировать» допущения, которые вы неявно закладываете в свою финмодель;

- сможете проанализировать допущения, а главное – их сочетание, на предмет здравого смысла;

- провести анализ чувствительности модели и выявить неочевидные риски и резервы роста;

- протестировать различные сценарии – как стрессовые, так и связанные с изменением организации бизнеса вами по собственному решению.

Виды финмоделей, их различия и их задачи

Вообще говоря, полная финансовая модель компании описывается тремя «подмоделями» / бюджетами: бюджетом движения денежных средств (БДДС; «кэш-флоу», от англ. cash flow), бюджетом по начислениям (прибыли и убытки, profit andloss (P&L)) и балансом активов и обязательств (balance sheet).

Наиболее часто делают бюджет движения денежных средств, зачастую именно его и называют финансовой моделью в узком понимании. Это связано с тем, что БДДС наиболее понятен, его можно реально увидеть в движении по счетам и кассе компании. Кэш-флоу в основном используется для прогнозирования ликвидности, чтобы понимать, достаточно ли в каждый прогнозный период у компании средств, чтобы оплатить необходимые расходы – зарплаты, аренду, налоги, платежи различным поставщикам. Второй важной задачей, решаемой БДДС, является формирование итогового денежного потока по компании, который используется для расчета основных показателей эффективности инвестиций, таких как IRR и NPV (см. конец данной статьи).

В отличие от бюджета движения денежных средств, бюджет прибылей и убытков (еще его называют бюджетом по начислениям) формируется не на дату получения или осуществления какого-либо платежа, а на дату появления либо исчезновения обязательств – ваших или перед вами. Например, при продаже своей продукции вы можете попросить аванс, или например взять деньги за подписку на ваш сервис на год вперед. Соответственно, в БДДС у вас появится приход (денег), а вот в P&L – нет, доход (выручка) возникнет только в момент, когда вы отдадите товар покупателю (в случае подписки, как правило, вы будете признавать в качестве выручки 1/12 годового платежа ежемесячно).

Основные расхождения между кэш-флоу и начислениями связаны как раз с разнесением потоков денежных средств и прав на них в разные периоды. Например, когда вы получаете аванс на выполнение работы или доступ к вашему сервису, или наоборот ждете 90 дней оплаты за поставленный вами товар. «Автоматически» данная ситуация возникает с зарплатой (которая начисляется, например, за январь, а выплачивается в феврале), налогами (которые рассчитываются и выплачиваются после истечения периода, за который они начисляются), амортизацией (покупка основных средств оплачивается одномоментно, а вот в расходы принимается только частично – пропорционально ожидаемому сроку использования данного актива). Таким образом, расхождение показателей кэш-флоу и начислениях, особенно у быстрорастущей фирмы, продающей SaaS по модели годовой подписки, может быть довольно существенным[1]. Задача бюджета прибылей и убытков – оценить эффективность работы фирмы, а не просто генерирование денежных средств: ведь компания может набрать авансов (продать подписок), премию продажникам обещать заплатить по итогам года, налоги тоже время платить придет только в следующем году, и может выглядеть, что у компании генерится (в моменте) хороший денежный поток, хотя по факту компания будет убыточной. Второй задачей бюджета прибылей и убытков является планирование налога на прибыль.

Разницы между CF и P&L, а также их итоговые строки (остаток денежных средств и прибыль/убыток) «уходят» в баланс, увеличивая или снижая дебиторскую и кредиторскую задолженность, а также размер кредитов, привлекаемых для покрытия кассовых разрывов. Баланс показывает, насколько устойчива компания краткосрочном и долгосрочном периоде, насколько и как быстро она может погасить свои обязательства и что после этого останется акционерам.

С практической точки зрения, на начальных этапах функционирования компании, если ее финансовая модель не подразумевает каких-то существенных отклонений между сроками платежа и реализации продукции (как в приведенном примере бизнес-модели подписки) и отсрочки существенных премиальных выплат сотрудникам, возможно обойтись только моделью движения денежных средств.

На какой срок и в разбивке на какие периоды формировать финмодель

Тут все зависит от того, какую задачу вы ставите. Если спрогнозировать ликвидность – достаточно и года, если показать инвестору финансовую привлекательность вашего проекта – на срок его жизни / срок функционирования создаваемого в ходе его реализации актива. Если проект не предполагает четкого срока его реализации, то финансовую модель строят на срок до выхода проекта на стабильные показатели выручки (когда он заканчивает «опережающий» рост и начинает расти на уровне экономики в целом).

С точки зрения «единицы» прогнозного периода целесообразно, чтобы он был соизмерим с производственным циклом. Если срок от вливания средств в рекламу до закрытия сделок – неделя, и каждую неделю компания увеличивает обороты в полтора-два раза, то целесообразно прогнозный период разбить на недели. В большинстве случаев, впрочем, практичнее использовать в качестве периода моделирования месяц. Увеличение его до, например, квартала, в большинстве случаев не снизит трудоемкость и сложность модели, а увеличит ее, поскольку нужно будет обеспечить корректный перенос между кварталами переходящих частей зарплат и других регулярных платежей, особенно если они носят сезонный характер. Если период модели очень большой, то может быть целесообразно после двух-трех лет помесячной разбивки дальнейшую модель, когда показатели должны будут меняться с меньшей скоростью, сделать в годовом разрезе.

Инфляция и валютные курсы

Спор о том, как правильнее делать финмодель – в постоянных ценах или с учетом инфляции – является одним из незавершенных в корпоративных финансах. В практическом смысле учет инфляции имеет смысл в случае большого кредитного плеча или больших рассрочек (опять же, модель годовой подписки) и существенной инфляции. За исключением этих специфических случаев считаю целесообразным делать модель в постоянных ценах. Во-первых, при росте затрат вследствие инфляции вы всегда сможете сопоставимо повысить цены (и это же сделают ваши конкуренты, поскольку инфляция действует на всех); а во-вторых, у малых компаний явно нет ресурса самостоятельно прогнозировать макроэкономические показатели, а брать их у того или иного эксперта не имеет практической пользы – насколько вы можете быть в них уверены?

В случае, если компания все-таки закладывает в модель существенную кредитную нагрузку, то можно в модели вместо номинальной ставки по кредиту использовать реальную (за вычетом текущей инфляции).

Также считаю нецелесообразным пытаться прогнозировать и закладывать в модель на разные периоды разные валютные курсы, по тем же причинам – вы сможете отыграть их изменения в ценах. Другой вопрос, что имея рублевую выручку, не стоит брать валютный кредит для снижения процентной ставки, поскольку это влечет реально большой финансовый риск. При этом целесообразно в явную заложить валютный курс, используемый в расчетах, в допущения, и использовать его для сценарного анализа – как изменятся показатели при росте доллара, например, на 10 рублей, и какие действия вы будете применять, чтобы нивелировать этот скачок.

Если по каким-то причинам вам все-таки нужно заложить динамику валютного курса, для ориентиров можно использовать стоимость фьючерсных контрактов на соответствующую валюту на соответствующий период на бирже.

Разделы модели денежного потока

Модель денежного потока принято разбивать на три раздела: операционный (притоки и расходы по основной деятельности, показывает, какой свободный денежный поток генерирует основной бизнес), инвестиционный (приобретение основных средств и других бизнесов и их продажа); финансовый (привлечение капитала и заемных средств, уплата процентов и погашение займов). Сумма приходов и платежей по каждому разделу дает соответственно операционный, инвестиционный и финансовый денежный поток. Операционный поток, как правило, должен быть положительным, чтобы обеспечивать инвестиционные потребности бизнеса и погашение долгов.

Инвестиционный поток, как правило, отрицателен, потребляющий денежные средства на развитие бизнеса. Поступления по инвестиционному раздела бывают очень редко – как правило, это продажа какого-то переставшего быть нужным оборудования. Но, например, в модели шеринга самокатов или проката последних моделей игровых приставок, продажи текущей модели после выхода новой могут быть системными.

Финансовый поток используется как для покрытия временных кассовых разрывов операционного, а также для обеспечения крупных инвестиционных потребностей, которые не могут быть обеспечены за счет текущего операционного потока.

Итогом (суммой всех трех денежных потоков) является (свободный) денежный поток. Свободный денежный поток нарастающим итогом равняется остатку денежных средств на конец соответствующего периода.

Порядок формирования финмодели

Перед тем, как начать непосредственно формировать вашу финмодель, имеет смысл пройтись по вашей бизнес-модели – из ее «подвала», доходов и расходов, строится скелет финансовой модели. Убедившись, что бизнес-модель актуальна, либо актуализировав ее, статьи основных доходов и расходов нужно разнести по соответствующим разделам финансовой модели. Далее с максимально возможной детальностью вносятся прочие, как правило постоянные, статьи расходов, такие как зарплаты высшего менеджмента, аренда офиса, страховые взносы (начисления на зарплату) и т.п.

Если ваша компания уже действующая, надо собрать данные за прошедшие периоды и внести их в модель – последний фактический период в ней будет «базовым», от которого будут рассчитываться прогнозные показатели на основе принятых допущений.

Допущения имеет смысл вынести на отдельный лист расчетного файла, чтобы было удобно менять их и анализировать последствия, для чего на этот же лист целесообразно продублировать результирующий денежный поток. С целью «читаемости» модели и снижения вероятности ошибок желательно все используемые данные явно выписывать в модели, а не «прятать» в формулах. Например, если вы хотите рассчитать количество производимых в месяц изделий, и предполагаете, что рабочий день составит 8 часов, в месяце будет 22 рабочих дня, в час один сборщик изготавливает 6 изделий, а сборщиков у вас трое, то лучше не вписывать числа в одну ячейку (=8*22*6*3), а выписать каждый показатель в отдельную строку и сделать формулу путем перемножения соответствующих ячеек. Кроме большей понятности и наглядности, это позволит гораздо легче менять модель в случае, если вы наймете четвертого сборщика или через год повысите производительность сборки до 8 изделий в час за счет эффекта обучения.

Следующим шагом будет прогнозирование (физического) объема продаж – сколько в штуках, граммах, подписках вы будете продавать в каждый из периодов. Это может быть как «ручной» прогноз, так и прирост к базовому периоду на некий коэффициент из допущений. При этом коэффициент этот не может быть одинаковым во все периоды: рост со временем будет затухать, пока не выйдет на уровень среднего роста по экономике. И в этот период объем продаж будет соответствовать вашей целевой доле рынка, что является одной из проверочных точек.

Умножив объем продаж на целевые цены (которые целесообразно заложить с некоторым постепенным снижением базовому периоду, по мере того как вы привлекаете все более широкий круг клиентов) и применив коэффициенты авансирования / отсрочек оплаты, вы получите поступления денежных средств по операционной деятельности.

Следующим шагом будет планирование расходов. В первую очередь нас интересуют переменные расходы, то есть те, которые связаны с объемом продаж – например, стоимость комплектующих для нашего изделия. Опять же, целесообразно эти расходы ставить не одной строкой, а разбить на основные составляющие с соответствующими нормами расхода (часть из этих составляющих может приобретаться за другие валюты, допущения по курсам которых мы ранее сделали). Величина переменных расходов на единицу, вероятно, также будет изменяться – с ростом объемов закупок поставщики вполне могут сделать скидку, в модель можно заложить соответствующие коэффициенты. А вот переменные расходы, связанные с маркетингом, скорее всего на единицу продаж будут возрастать, поскольку для обеспечения роста вам придется использовать все более дорогие / менее эффективные каналы. Не забываем, что поставщикам мы также платим авансом, а может быть, можем получить отсрочку платежа – соответствующие коэффициенты должны быть применены к расчету платежей по переменным затратам.

Разница между выручкой и переменными затратами (ценой и переменными затратами на единицу продукции – то, что сейчас принято называть «юнит-экономикой») образуют операционную маржу. Если она отрицательна, у бизнеса нет перспектив, если положительна – то при определенном объеме продаж она перекроет постоянные расходы и фирма выйдет в прибыль.

Финансовые модели иногда используют для анализа ассортимента – расчетов, продажи какого товара выгоднее нарастить при каких условиях (например, применении скидок), а какие вывести из оборота. В этом случае для определения доходности товара к объему переменных затрат нужно добавить прямые постоянные затраты, но только те, которые связаны исключительно с данным товаром и от которых фирма может отказаться при снятии товара (услуги) с производства. Использование различных методов распределения постоянных (накладных) затрат в данном случае неприемлемо, поскольку исказит вклад каждого товара в покрытие.

Итак, после расчета переменных затрат остается заполнить постоянные расходы (не зависящие от объема продаж), которые на самом деле являются условно-постоянными. Как правило, постоянные расходы после достижения компанией определенного размера начинают возрастать – компании требуется больший офис для размещения очередного сотрудника, дополнительный склад и т.п. Хорошим примером здесь являются сети – скажем, «дарк китчен». Освоив какой-то район, компания открывает новую точку в другом – при этом возникают новые расходы на аренду и обустройство соответствующего помещения, но они не зависят напрямую от объемов продаж этой новой точки. При этом часть постоянных расходов, например, зарплата СЕО и других топ-менеджеров, могут и не изменяться.

После внесения инвестиционных затрат (в данном случае, напомню, речь идет об основных фондах – различном оборудовании, а не о полном перечне затрат, на которые привлекаются инвестиции) базовая часть финансовой модели сформирована.

Сумма операционного и инвестиционного денежного потока определяет дефицит денежных средств по периодам – если остаток денежных средств на конец какого-либо периода по модели получается отрицательным, то необходимо поменять какие-либо допущения в модели (при том, что они все еще должны оставаться разумными) либо привлечь стороннее финансирование и отразить его в разделе финансового денежного потока. При этом не стоит «закрывать» любой кассовый разрыв краткосрочным кредитом – начинающая малая фирма его просто не получит. Если возникают разрывы на один-два периода, их необходимо компенсировать какими-то изменениями в операционной деятельности либо закладывать в привлекаемое стартовое финансирование. В любом случае, имеет смысл вести явный расчет размера (остатка) привлеченных заемных средств (в том числе для расчета уплачиваемых процентов), например, сразу после итогового денежного потока и остатка денежных средств.

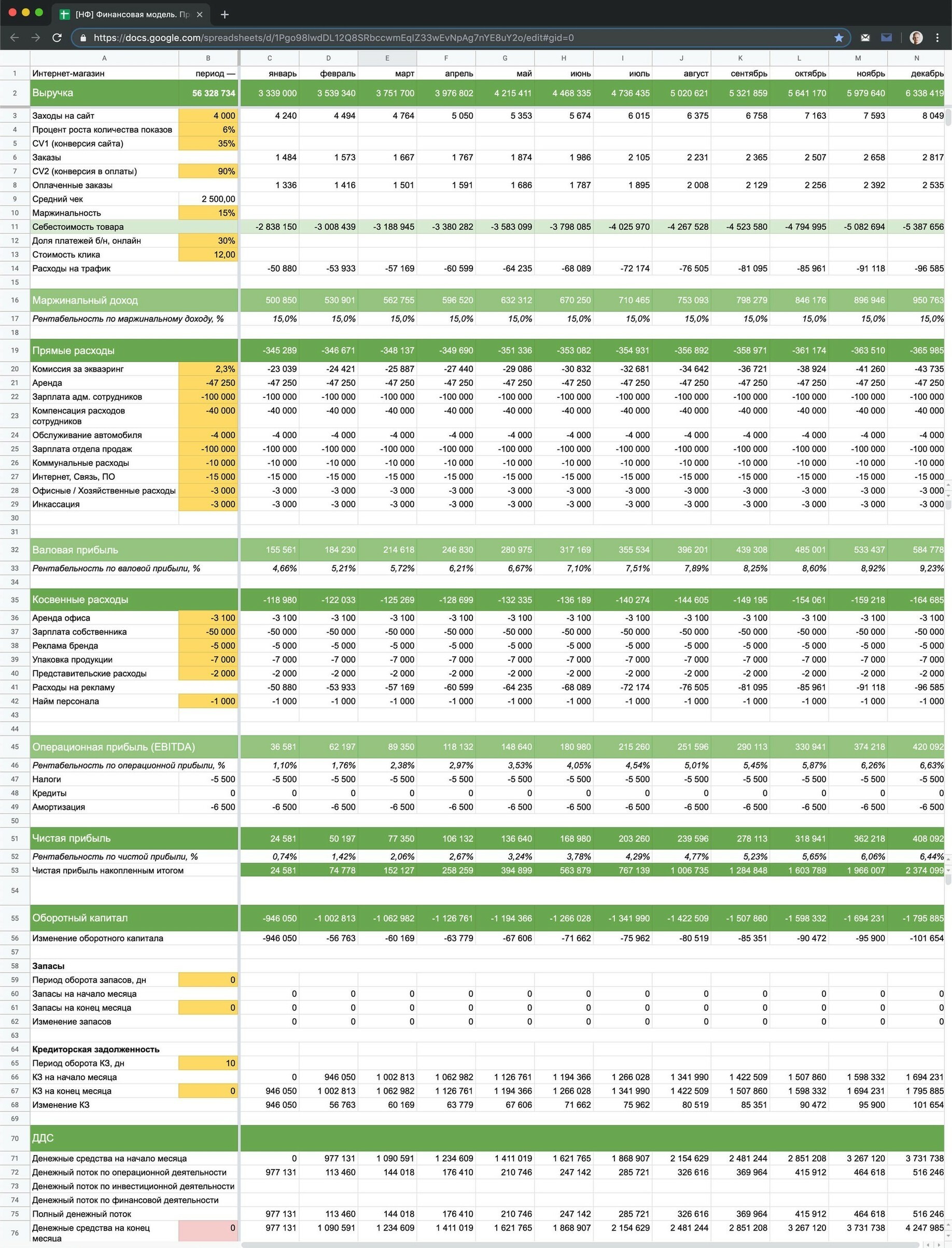

По данной ссылке можно скачать образец реальной финансовой модели, которую мы делали пару лет назад с одной проинвестированной мною ИТ-компанией. Компания в основном работает в В2В, поэтому маркетинговые расходы в основном приходятся на зарплату, только один из сегментов — розничный, по которому есть переменные издержки. Обратите внимание, что в первом сегменте компания планирует достичь почти 80% рынка — как правило, это не реалистично, но в данном случае это довольно узкий сегмент, в котором «победитель получает все». Жизнь показала, что прогноз был вполне реалистичен — в настоящее время компания полностью контролирует рынок Москвы, на 80% — Санкт-Петербурга и скоро запустится в остальных миллионниках.

Анализ модели

Итак, модель собрана. Теперь начинается самое интересное – «игра» с различными допущениями, чтобы определить различные варианты действий и возможные риски.

Одним из самых распространенных является анализ чувствительности – когда каждое допущение изменяется на 1 или 10% и определяется результирующее изменение денежного потока / IRR / NPV. Чем больше изменение результирующего показателя, тем чувствительнее финансовая модель к данному фактору. Например, если при увеличении цены на 10% итоговый денежный поток вырос на 20%, а при снижении переменных издержек на 10% денежный поток вырос на 5%, то чувствительности модели к цене составляет 2, а к переменным издержкам – 0,5. Соответственно факторам, к которым наиболее чувствительна модель, надо уделять максимальное внимание при проработке бизнес-плана и последующем ведении бизнеса.

Поработав с анализом чувствительности, имеет смысл составить несколько сценариев: основной, пессимистический и реалистический объем продаж, скачок курсов валют, высокий «отвал» потребителей или резкое удорожание каналов привлечь, высокая доля неплатежей потребителей, которым дали отсрочку, задержка ввода в эксплуатацию объекта на полгода – год и другие, которые могут быть релевантны для вашего бизнеса.

В итоге, на основе получившейся финансовой модели (по свободному денежному потоку), добавив ликвидационную или постпрогнозную стоимость, вы сможете рассчитать IRR (внутреннюю норму/ставку доходности, функция «ВСД» в электронных таблицах), и, определив ставку дисконтирования для вашего бизнеса, — дисконтированные денежные потоки и NPV (чистую приведенную стоимость). NPV с точки зрения доходного метода оценки представляет собой стоимость компании. Но это уже тема для другого, более теоретического руководства).

Имеет смысл его написать?

Давай, интересно попробовать оцифровать свое предложение

Оценка — это переговоры, чего тут теоретизировать

Показать результаты

Переголосовать

Проголосовать

[1] Еще одним отличием является то, что бюджет движения денежных средств формируется с учетом НДС (если компания использует основную систему налогообложения), а прибылей и убытков – без него.

Бизнес — подвижная система: действия ведут к изменениям показателей, которые в свою очередь влияют на общую выручку и прибыль компании. Но как понять, какие именно действия делать, над какими показателями работать, что мешает улучшить результаты?

На эти и многие другие вопросы отвечает финмодель. В этой статье мы будем разбираться с этим инструментом: что такое финансовая модель, как ее составить и использовать.

Что такое финансовая модель и как она выглядит

Финансовая модель — это таблица, которая объединяет показатели вашего бизнеса и показывает, как они влияют на выручку и прибыль компании. Наверняка вы составляли воронку продаж — это когда у вас на верхнем уровне просмотры рекламы, посередине какие-то конверсии и на выходе сумма продаж. Финансовая модель — это примерно то же самое, только для всего бизнеса и сложнее.

Шаблон финмодели

Запланируйте прибыль и определите ключевые показатели. Внутри примеры для разных типов бизнеса.

Ниже будет очень большая картинка — это финмодель в полном размере. Нужно ее показать, чтобы вам дальше было понятнее. Но прежде, чем вы ее посмотрите, хотим сказать две вещи:

- В реальной жизни вы работаете с финмоделью постранично, и она не воспринимается такой большой.

- Когда вы составили финмодель сами или заказали ее у специалиста, то она ваша — и, конечно, ориентироваться в ней намного проще.

Готовы? Листайте вниз. Можно кликнуть на картинку и открыть ее в полном размере.

Что входит в финансовую модель и как она работает

В финансовой модели прописываются все этапы работы вашего бизнеса с точки зрения финансов: от выручки до чистой прибыли. Если конкретнее, то вот:

Воронка продаж — как формируется выручка компании: сколько нужно заходов на сайт или посетителей в магазине, какая часть из них покупает, какой средний чек.

Прямые/косвенные или постоянные/переменные расходы: сколько и на что вы тратите, от чего зависят расходы.

- Амортизация основных средств и налоги.

- Чистая прибыль: сколько зарабатывает компания.

- Денежный поток: сколько живых денег у компании на счетах.

- Оборотный капитал: дебиторка, кредиторка, запасы — и как они влияют на количество денег.

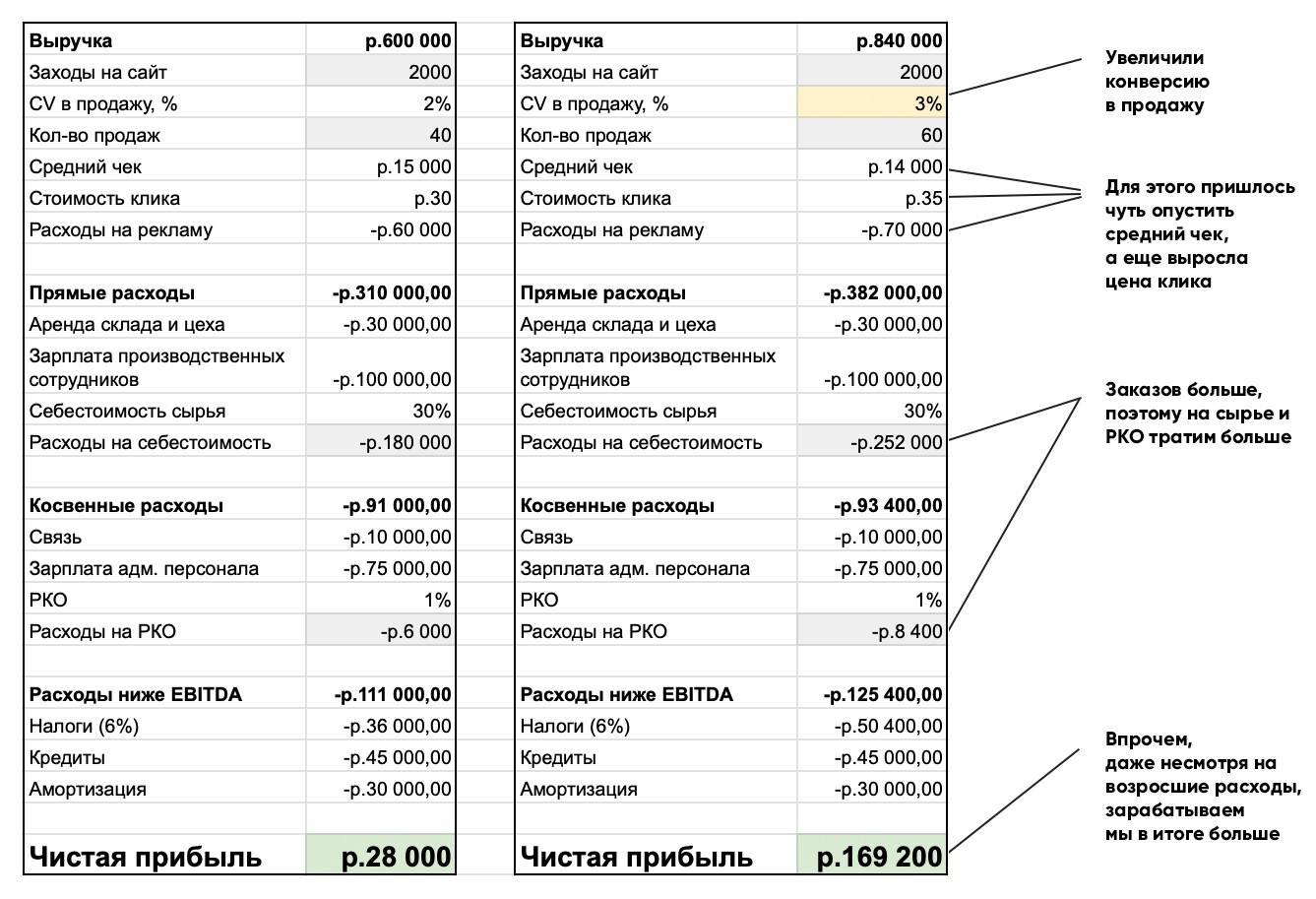

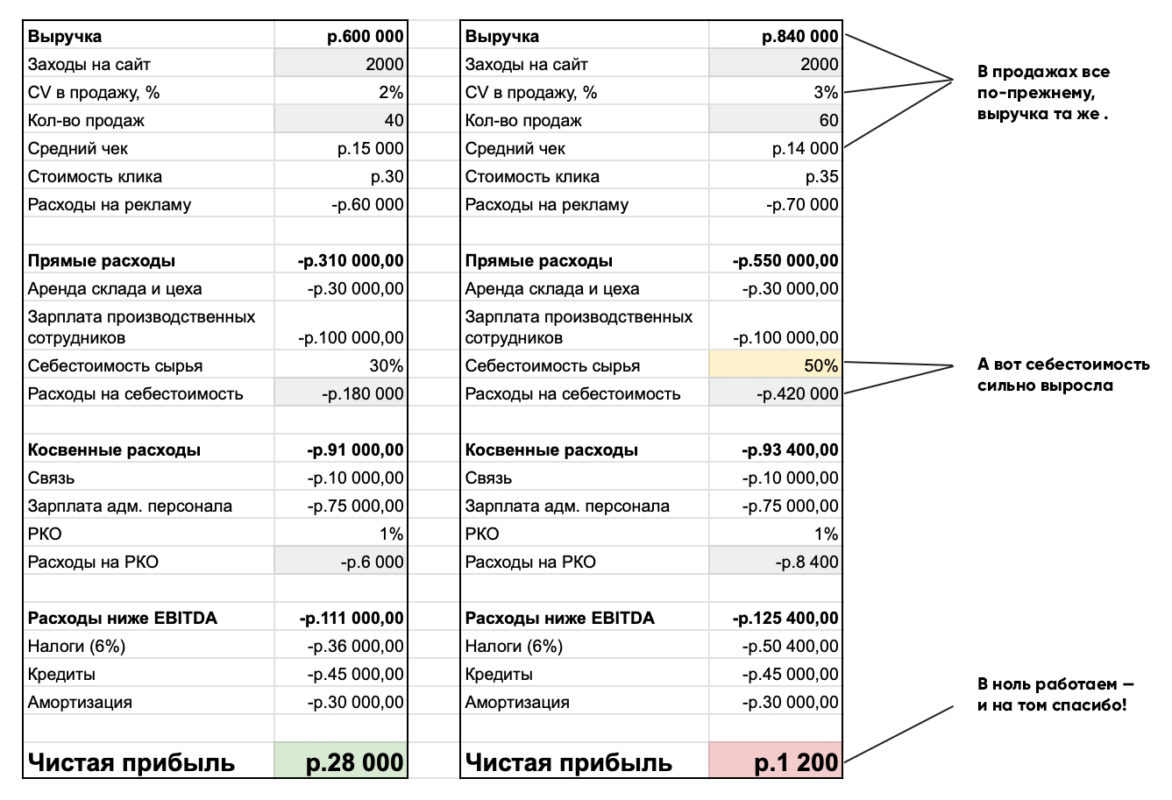

А дальше гвоздь программы и главный смысл финансовой модели: когда вы меняете один из показателей, то видите, как это сказывается на всех остальных. Для примера давайте возьмем упрощенную финмодель (на полной ничего не разглядеть) и поиграемся с показателями.

Пусть у нас будет производство косметики. Мы решили начать увеличение прибыли с продаж. Представим, что мы поработали с оффером и увеличили конверсию в продажу на 1%.

Но мы-то знаем, что условия у нас тепличные, ведь сырье поставляет с очень хорошей скидкой наш школьный товарищ. А что, если мы с ним что-то не поделим и поссоримся? Придется работать по рыночным ценам — а тут конфуз.

И вот так в финмодели можно пофантазировать по поводу любого показателя. Меняете цифру — вслед за ней меняются другие.

Как использовать финансовую модель: частые сценарии

Итак, мы разобрались с тем, что собой представляет финансовая модель. Теперь расскажем, как она помогает предпринимателям управлять бизнесом.

Протестировать гипотезу. Например, у вас парикмахерская на три мастера. Появляется идея: а что если расшириться до работы в семь мастеров? Добавляем новые вводные в финансовую модель и видим: для этого нужно будет в N раз больше клиентов. А у нас парикмахерская «на районе» и пока нет идей, как заманить сюда настолько больше людей, расширяться нет смысла.

Найти ключевые показатели бизнеса. Ключевые показатели — это те, которые сильнее всего влияют на чистую прибыль бизнеса. Знать их нужно, чтобы не тратить время на дешевый кипиш — например, вести утомительные переговоры по стоимости аренды, когда увеличение конверсии в заказ всего на 0,3% даст вам плюс три миллиона рублей прибыли по году.

Поставить адекватную финансовую цель. Просто сказать себе «Хочу двадцать миллионов прибыли за год!» — это не постановка цели, а просто ничем не подкрепленная хотелка. Финансовая модель помогает планировать с опорой на реальность: количество людей, денег, мощности производства.

Хотите двадцать миллионов? Подберите по финмодели показатели, которые позволят достичь этого результата. Не факт, что они будут реальными. У нас как-то был клиент, который хотел выводить в месяц 300 тысяч рублей дивидендов. По финмодели увидел, что для этого ему надо будет за год проинвестировать в бизнес под 6 миллионов рублей, и плюс работать одновременно генеральным директором, коммерческим директором и маркетологом. В итоге, продал бизнес.

Избавиться от кассовых разрывов. Финансовая модель показывает, как оборотный капитал влияет на денежный поток компании. Другими словами, сколько денег замораживается в дебиторке и запасах и, наоборот, сколько дополнительно поступает за счет кредиторки.

Один из первых наших клиентов — производство косметики. Владелице компании казалось, что это убыточный бизнес ― денег все время не было. После составления финмодели оказалось, что компания прибыльная, просто у нее деньги заморожены: они были в запасах на складе и дебиторской задолженности у оптовых клиентов.

После этого компания решила сократить запасы на складе, контролировать их впредь и закупать много материалов только под большие проекты. А еще решили сократить отсрочку платежей, чтобы оптовики платили быстрее, с новичками же вообще работать по предоплате. И проблемы с деньгами ушли.

Отыграть сценарий нового бизнеса. При запуске нового бизнеса или направления финмодель поможет просчитать риски и ответить на вопрос «А надо ли этим заниматься». Это делается с помощью составления трех сценариев ― оптимистичного, реалистичного и пессимистичного. В пессимистическом варианте сбылись все риски, в оптимистическом ― не сработал ни один и все было лучше, чем ожидали. Реалистичный ― это посередине.

Вот, чем еще поможет финмодель новому бизнесу или направлению.

- Просчитать, хватит ли имеющихся ресурсов для достижения цели или нужно привлечь дополнительные, например, инвестора.

- Определить, сколько нужно зарабатывать, чтобы окупить вложения и не работать в ноль.

- Получится ли при этой модели бизнеса заработать столько, сколько хочет собственник.

Как составить финансовую модель

Обычно финмодель делают в Гугл-таблице или Экселе. Надо уметь хотя бы базово работать с формулами, чтобы выстроить зависимости между показателями. Можете воспользоваться нашим шаблоном финансовой модели.

Когда откроете шаблон, изучите примеры — мы сделали их для интернет-магазина, офлайн-магазина, производства косметики, стоматологии. В качестве основы возьмите тот, который ближе всего к вашему бизнесу. Если никакой не ближе, то возьмите пустой шаблон. К сожалению, сделать шаблон, который подойдет всем, невозможно — даже в бизнесах из одной и той же сферы могут быть свои особенности.

Далее поэтапно введите показатели вашего бизнеса, выставляя взаимосвязи через формулы. Не гонитесь на сверхточностью показателей, ведь главная задача инструмента — создать модель вашего бизнеса, чтобы увидеть взаимосвязи. А точный план — это уже про бюджет, совсем другой инструмент.

Если при составлении финмодели возникают вопросы, можете задать их в нашем Телеграм-чате: там сидят наши финансовые директоры и просто заинтересованные эксперты, они помогут сориентироваться.

А еще вы можете начать работать с нашим финансовым директором. Он не только финансовую модель сделает, но и наведет порядок в финансах, внедрит финучет, запланирует с вами показатели на год вперед, составит бюджет.

Финдиректор на аутсорсе

Наш специалист наведет порядок в финансах вашей компании и настроит управленческий учет. Работаем в онлайне с Россией и Европой.

Запустить новый проект или новое направление бизнеса, изменить структуру отдела продаж для роста выручки — эти и аналогичные задачи невозможно реализовать без прогнозирования.

Чтобы сделать это корректно, лучше всего создать финансовую модель — рассказываем, как её построить.

Финансовая модель, или финмодель — это форма отчётности, которая объединяет показатели выручки, затрат, прибыли бизнеса и отражает связи между ними.

Благодаря расчёту базового, пессимистичного и оптимистичного сценариев можно задать план продаж и расходов в будущем. Финмодель помогает принимать грамотные управленческие решения, которые основаны на цифрах.

Примеры управленческих решений:

- стратегическое развитие бизнеса;

- получение кредита в банке;

- оценка стоимости бизнеса для сделок слияния и поглощения.

Финансовая модель позволяет:

- протестировать гипотезу — например, сколько нужно нанять новых продавцов при открытии новой точки продаж;

- посчитать рентабельность на разных этапах работы компании с учётом таких показателей, как сезонность, рыночный рост, риски;

- поставить цели в компании по SMART — например, в 2022 году увеличить выручку компании на 30% по отношению к предыдущему году;

- минимизировать риск кассовых разрывов и рассчитать необходимость в привлечении сторонних инвестиций: кредитов, займов, собственных средств.

Не следует путать финансовую модель с отчётом о прибылях и убытках, который отражает исторические данные. Финансовая модель — это прогноз будущих событий.

При необходимости переместиться из точки А в точку Б нужно определить исходные условия. Для этого достаточно задать несколько вопросов: как мы будем перемещаться ― пешком или на машине; какое расстояние предстоит преодолеть и хватит ли на этот путь ресурсов ― сил или бензина; как скоро мы хотим переместиться в точку Б.

Перед созданием финансовой модели точно так же стоит задать себе определённые вопросы, чтобы определить характер дальнейших расчётов. Можно выделить два базовых вопроса:

- на какие временные отрезки нужно сделать прогноз ― дни, недели, месяцы или годы;

- по каким критериям будут меняться сценарии — базовый, пессиместичный и оптимистичный.

Обычно финмодель делают на 12 месяцев. На более длительный срок строят модели в случае понимания долгосрочной стратегии развития компании и рынка.

Финансовая модель собирает прогнозируемые показатели от:

- отдела продаж — лиды, конверсии, средний чек;

- отдела работы с персоналом — фонд оплаты труда, план и стоимость найма, отток сотрудников;

- производственного отдела — план производимых товаров и услуг.

Один отчёт — финмодель — может показать, какую прибыль и при каких условиях компания или проект могут получить.

Для построения финмодели сначала проводятся расчёты по выручке, потом учитываются все расходы и получается итоговое значение по прибыли. Как в учебниках по бизнесу: доходы ‒ расходы = прибыль.

Рассмотрим подробнее составляющие финмодели.

Выручка показывает, сколько компания получила денег от клиентов за товары и услуги.

Количество продаж за отчётный период х Cредний чек = Выручка

Здесь важна тесная коммуникация с маркетингом и продажами. В зависимости от вида бизнеса воронка продаж может включать от нескольких до десятков этапов, на каждом из которых есть разные воронки.

Например, кофейня у дома имеет всего три этапа в воронке:

- количество проходящих мимо кофейни людей за промежуток времени;

- количество вошедших в кафе;

- количество купивших.

Дальше количество покупателей умножается на средний чек и получается выручка кофейни.

В качестве другого примера можно рассмотреть онлайн-школу. Здесь воронка будет длиннее:

- органический и платный охват — просмотры объявления;

- переходы на посадочную страницу бесплатного продукта — лид-магнит;

- количество лидов;

- количество покупок трипваера;

- количество покупок основного продукта;

- количество повторных покупок.

Это приблизительный и обобщённый сценарий продажи. Для каждого проекта воронка продаж будет кастомизированной с учётом особенностей бизнеса.

При расчёте выручки важно учитывать внешние факторы, которые могут повлиять на конверсии и количество продаж: сезонность, темп роста рынка, колебания курса валют.

Например, курсы подготовки к экзаменам имеют явно выраженные высокие сезоны продаж в сентябре и феврале, а магазины подарков — в ноябре и декабре.

К себестоимости относятся расходы на непосредственное создание ценности для клиента. В производстве это расходы на закупку сырья и оплату персонала. В сфере услуг, как правило, к себестоимости относят фонд оплаты труда консультантов, разработчиков и менеджеров, которые оказывают саму услугу.

Первый аналитический показатель в финансовой модели — валовая прибыль.

Выручка ‒ Себестоимость = Валовая прибыль

Валовая прибыль показывает объём средств, которые остаются в распоряжении бизнеса после каждого производственного цикла: деньги > запасы > готовая продукция > деньги.

Для оценки того, на сколько успешно работает бизнес, используют относительные показатели. Основной из них ― маржинальность по валовой прибыли, или маржа.

Валовая прибыль / Выручка = Маржа

Маржа по определению не может быть больше 100%. К примеру, у компаний из сферы услуг маржинальность может составлять 30‒70%, у ритейла — от 1% до 5%.

Часто предприниматели путают маржинальность и наценку. Маржа — часть выручки, оставшаяся после вычета расходов на себестоимость. Наценка — превышение выручки над себестоимостью.

К постоянным расходам относят:

- ФОТ бухгалтерии, кадров и менеджмента;

- аренду офиса;

- коммунальные платежи;

- расчётно-кассовое обслуживание;

- оплату сервисов.

Часто у компании есть рекламный бюджет, который нельзя отнести к конкретной сделке. Например, баннерная реклама в городе. В таком случае расходы на маркетинг и продажи относят к постоянным расходам.

Earnings before interest, taxes, depreciation and amortization — EBITDA — это операционная прибыль компании до выплаты налогов, оплаты процентов по кредитам и списания амортизации. Это второй аналитический показатель финмодели.

Валовая прибыль ‒ Постоянные расходы = EBITDA

Здесь же считается маржинальность по операционной прибыли ⟶ EBITDA / Выручка

По тому, какая маржинальность по EBITDA, можно судить о том, на сколько компания успешна в своей операционной деятельности. Как и с маржинальностью по валовой прибыли, показатели зависят от бизнес-модели.

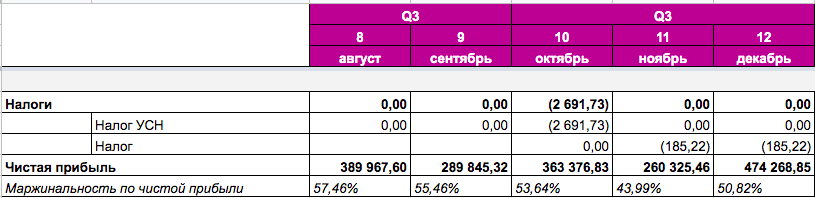

Налоги делятся на два типа в зависимости от выбранной системы налогообложения.

Если компания использует упрощённую систему налогообложения, то налог считается перемещением ставки налога на выручку. В случае стандартной системы налогообложения налог вычисляется как процент от операционной прибыли.

Изымаем из операционной прибыли налоги, проценты по кредитам и амортизацию.

В остатке — чистая прибыль, которая становится базой для расчёта дивидендов и выплат акционерам или реинвестирования обратно в бизнес.

- Узнаете, как различные бизнес-процессы влияют на развитие компании

- Поймёте, как влиять на показатели эффективности и принимать управленческие решения на основе финансовой отчётности

- Разработаете стратегию развития собственного бизнеса на основе финансовых показателей

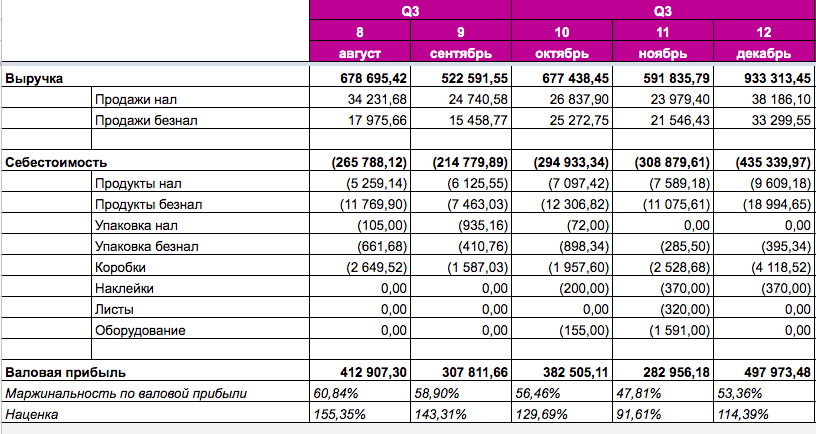

Финансовая модель составляется с помесячным учётом доходов и расходов.

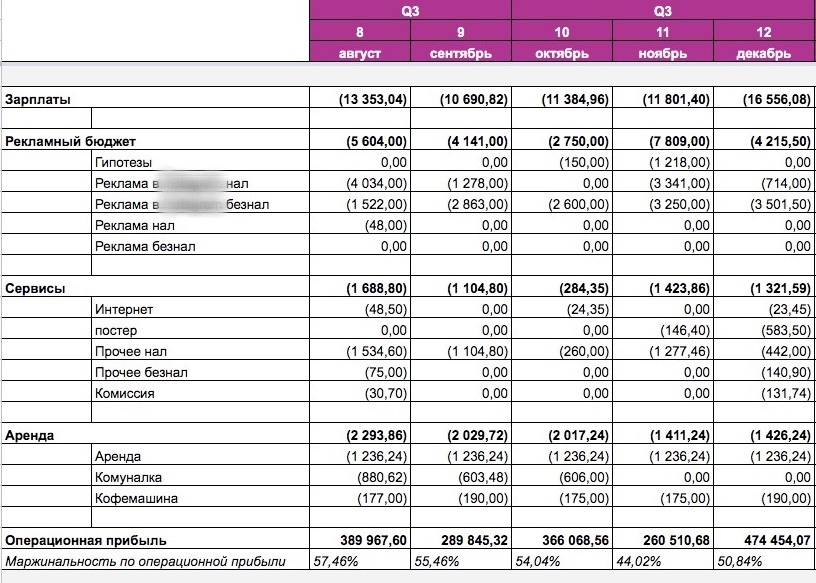

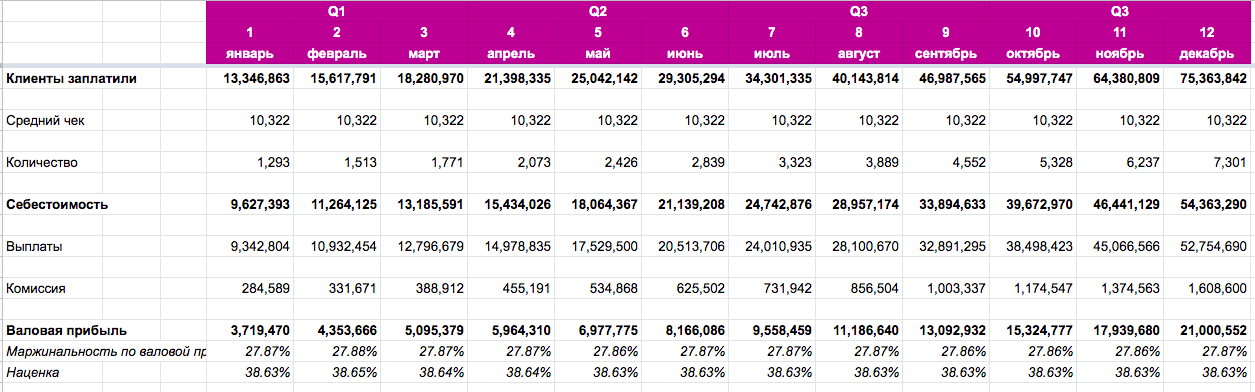

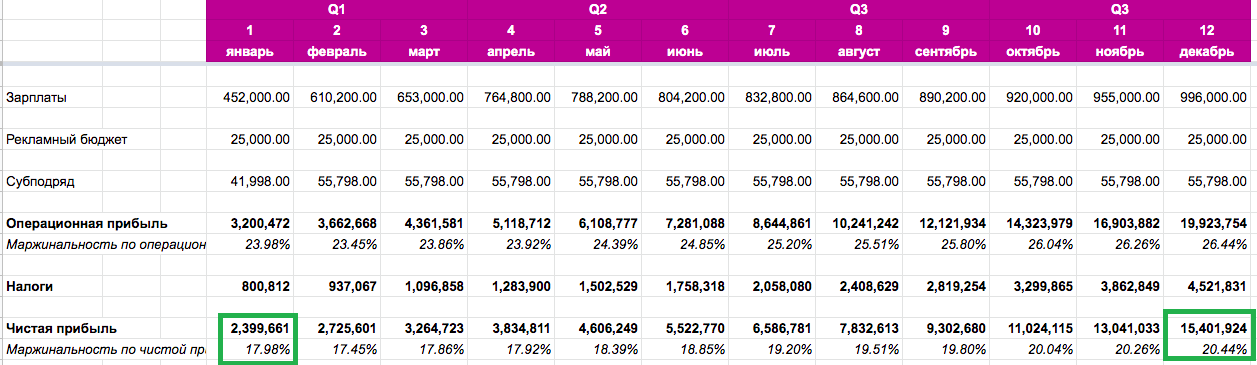

В примере модели ниже жирным шрифтом указали суммы по группам расходов, такие как выручка, себестоимость, зарплаты и налоги. Курсивом выделены аналитические показатели, на которые должен опираться специалист для принятия решений на основе цифр.

Сравнивая маржинальность по валовой прибыли (первый скрин) и по чистой (последний) можно сказать, что постоянные расходы занимают до 4% в общей структуре расходов, что говорит об устойчивости выбранной бизнес-модели. Нужно мало средств на поддержание компании в случае падения количества продаж.

В этом примере более детально показано, из чего складывается выручка компании.

От редакции

Если нужен шаблон финмодели, можно воспользоваться таким шаблоном от Нескучных финансов. Есть инструкция по использованию + примеры модели для интернет- и офлайн-магазина, производства косметики, стоматологии, сезонного товара.

Часто менеджменту кажется, что мелкие расходы — например, на канцелярию или фрукты в офис — так незначительны, что их не нужно учитывать. Но, как показывает практика, дисциплина с масштабированием бизнеса только улучшается, а хаос ― увеличивается.

Достаточно зафиксировать точное количество средств на всех счетах компании на первое число месяца и начать учитывать все транзакции. Главное — делать это регулярно.

Важно разделять деньги собственника и деньги бизнеса.

На первом этапе работы любого бизнеса собственник выполняет сразу несколько ролей. Очень часто это роль акционера, директора и линейного специалиста. Поэтому в первую очередь нужно зафиксировать, что акционер получает свой профит только в виде дивидендов, а роль директора предполагает регулярную выплату заработной платы.

Собственнику бизнеса следует установить себе приемлемый уровень зарплаты и внести её в блок с постоянными расходами. При этом должна сходиться финансовая модель бизнеса — при любых сценариях он должен быть прибыльным.

Очень часто при построении финансовых моделей игнорируют внешние переменные факторы, которые влияют на выручку компании. Самый существенный из них — сезонность. Она существует в любом бизнесе, а не только в продаже, например, ёлок на Новый год или тюльпанов на 8 Марта.

Определить сезонность помогут исторические данные компании или изучение конкурентной среды. Так как сезонная просадка может быть достаточно существенна, вплоть до остановки бизнеса, то некоторые компании могут работать в минус на протяжении нескольких месяцев.

Финансовая модель — инструмент управления бизнесом или проектом.

Финмодель может строиться на разные промежутки времени и учитывать как минимум три сценария развития: базовый, пессиместичный и оптимистичный.

При построении финансовой модели следует учитывать все планируемые расходы бизнеса, в том числе мелкие расходы и заработную плату собственника, а также сезонность.

Мнение автора и редакции может не совпадать. Хотите написать колонку для Нетологии? Читайте наши условия публикации. Чтобы быть в курсе всех новостей и читать новые статьи, присоединяйтесь к Телеграм-каналу Нетологии.

Финансовая модель – схематичное представление о состоянии экономического объекта или его элементах (компании целиком или ее отделов), включающее финансовые и нефинансовые показатели аналитики. Модель позволяет спрогнозировать будущее состояние бизнеса, его изменение и оценить текущее, в пределах заданного временного промежутка.

Она базируется на финансовых показателях, но может включать и натуральные – объемы производства или реализации, нормы по расходованию полуфабрикатов и т.д.

Функции финансовой модели

Финансовое моделирование дает возможность получить максимально точную аналитику по сложным и неоднозначным ситуациям, связанным с принятием управленческих решений

Помимо этого:

- Анализ финансовой модели предприятия, оценка настоящего и будущего финансового положения, сопоставление ожиданий и факта, возможность согласовать работу отделов для достижения зафиксированных целей;

- Анализ ситуации и определение возможностей более эффективного использования ресурсов, находящихся в распоряжении компании;

- Выявление критичных показателей, при которых экономические объекты или их элементы (компания или бизнес) находят или утрачивают экономический ценность (рентабельность, точки безубыточности и пр.);

- Оценка уровня рисков и выявление критичных показателей бизнеса для их контроля;

- Выявление направления оперативного реагирования на изменение внешних и внутрикорпоративных факторов;

- Анализ эффективности внедрения новых областей бизнеса и существенных инвестиционных кампаний (IRR, NPV, PB и т.д.);

- Понимание общей цены бизнеса.

Сфера применения финмоделей очень широка:

- проектное финансирование;

- бюджетирование и менеджмент финансов;

- венчурные сделки;

- M&A и Private Equity;

- управление активами;

- личные инвестиции;

- аудит;

- продажи (B2B);

- маркетинг;

- стратегический менеджмент;

- предпринимательство.

Бесплатно подберем программу 1С для финансового моделирования

Виды финансовых моделей

Существует много вариантов построения фин. моделей. Их наполнение зависит от многих факторов: целей проекта, масштаба, типа инвесторов, сферы деятельности, стадии проекта, и т.д. Большинство классификаций группируют их на основании временных признаков, свойств моделируемых объектов, отраслей применения и т.п.

Еще один вариант группировки опирается на метод финанализа. Для каждой группировки характерны свои способы анализа бизнес-процессов предприятия. Наиболее часто берут нормативные, предикативные и дескриптивные модели.

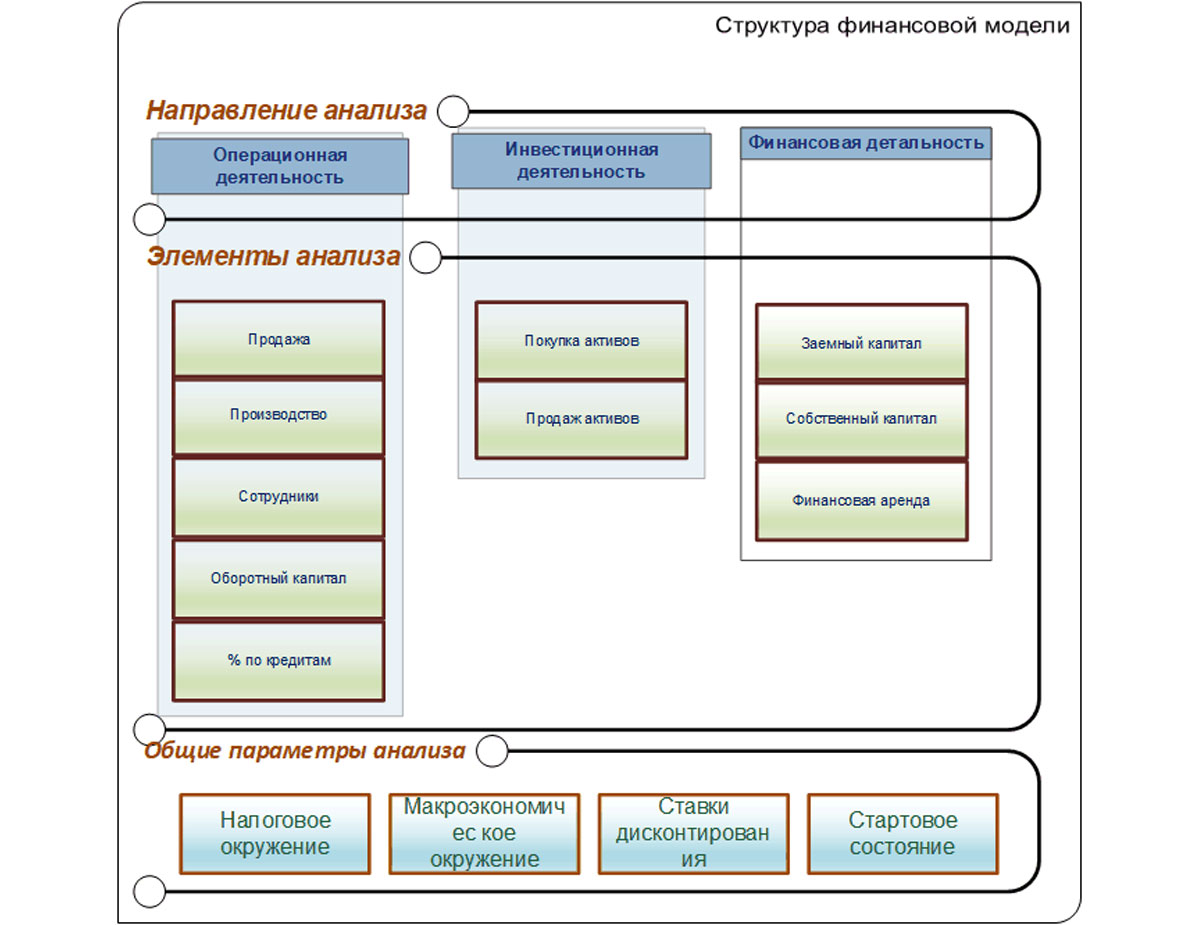

Структура финансовой модели

Анализ бизнеса производится обычно в трех направлениях – по операционной, инвестиционной и финансовой деятельности. Каждое направление описывает свои объекты анализа. Дополнительно в модели могут описывать внешнее окружение экономического объекта. Комплекс этих элементов наиболее полно описывает финансово-хозяйственную деятельность предприятия.

Каждый элемент модели представлен набором объектов, являющихся предметом финансового анализа и моделирования.

Таблица 1. Объекты финансового анализа

|

Элемент финансовой модели |

Объект анализа |

|

Операционная деятельность |

|

|

Продажи |

Объемы и цены продаж, номенклатура, акцизы, наличие (отсутствия) НДС, экспортных пошлин и прочих налогов с продаж |

|

Производство |

Удельные затраты материалов и внешних услуг на производство товаров и услуг в разрезе номенклатуры товаров и услуг раздела «Продажи», наличие в них входящего НДСа и импортных пошлин |

|

Сотрудники |

Штатная численность, размеры ФОТ, график работы, размеры налогов с ФОТ (мед. страхование, отчисление в ПФР и другие, если предусмотрено законодательством) |

|

Оборотный капитал |

Нормативы дебиторской и кредиторской задолженности по поставщикам и покупателям, длительность производственного цикла (расчет незавершенного производства), объем оборотного капитала, необходимого для работы организации |

|

Проценты по займам и кредитам |

Проценты по полученным и выданным займам, которые отражаются в отчете о прибылях и убытках |

|

Инвестиционная деятельность |

|

|

Покупкапродажа активов |

|

|

Финансовая деятельность |

Графики получения и возврата займов, как полученных, так и выданных; схемы финансирования деятельности (за счет собственного и заемного капитала или лизинга) |

|

Общие параметры модели |

|

|

Налоговое окружение |

Налоги, налоговые базы, ставки, способы распределения и получения налоговых платежей, например, региональный или федеральный бюджет (может понадобиться для подготовки бизнес-плана в государственные структуры, например, для получения субсидий) |

|

Макроэкономическое окружение |

Ставки инфляции, обменные курсы валют и прогноз их изменения |

|

Ставки дисконтирования |

Расчеты стоимости денег во времени, используя ставки дисконтирования |

|

Стартовое состояние |

Стартовое состояние бизнеса (баланс), если финансовая модель составляется для уже функционирующего бизнеса |

Исходя из функций основных фин. моделей, выделяют два направления работы с ней: планирование фин- и хоздеятельности на разных ее уровнях и сопоставление полученных данных с фактическими. Модели этих двух плоскостей идентичны по структуре, отличаются лишь источниками получения информации.

Данные для построения: План продаж, План найма, План закупок, p&l, cf и пр.

Если рассматривать плоскость планирования бизнес-процессов предприятия, моделирование можно представить как взаимосвязь планов/бюджетов, описывающих разные уровни планирования, отталкиваясь от длины срока.

Каждый уровень имеет характерные особенности.

Таблица 2. Уровни планирования ФХД

|

Уровень |

Действия |

Срок |

|

Стратегия бизнеса |

Постановка целей «надолго», исходя из внешних и внутренних возможностей и рисков |

5-10 лет |

|

Стратегическое планирование |

Отображение решений и инициатив предыдущего этапа в денежном и натуральном выражении. Укрупненный план без конкретики |

5-10 лет |

|

Среднесрочное |

Укрупненный план без конкретики с уточнением раз в год |

1-3 года |

|

Краткосрочное |

Обеспечение ликвидности бизнеса. |

год |

|

Оперативное (объемно-календарное) |

План сводный, по продуктовым категориям с конкретизацией до номенклатуры |

Квартал (иногда год) |

|

Операционное |

Постановка четких задач сотрудникам |

Четкие даты исполнения |

Основные параметры выделения уровней – период планирования, степень конкретизации и цель составления модели. Комплексная финмодель не что иное, как иерархия уровней планирования, где каждый из них можно рассматривать как отдельную подсистему (модель).

Инструменты финансового моделирования представлены программными средствами, используемыми для получения управленческой отчетности. Они делятся по уровням автоматизации – от электронных таблиц, до специализированных решений, автоматизирующих весь круг финансовых задач на предприятии.

Одним из комплексных инструментов управления, с помощью которого выполняют построения финансовых моделей, является 1С:ERP. Данная система представляет широкие возможности для построения комплексных финансовых моделей, описывающих все уровни планирования.

Построение финансовых моделей в 1С:ERP для эффективных управленческих решений

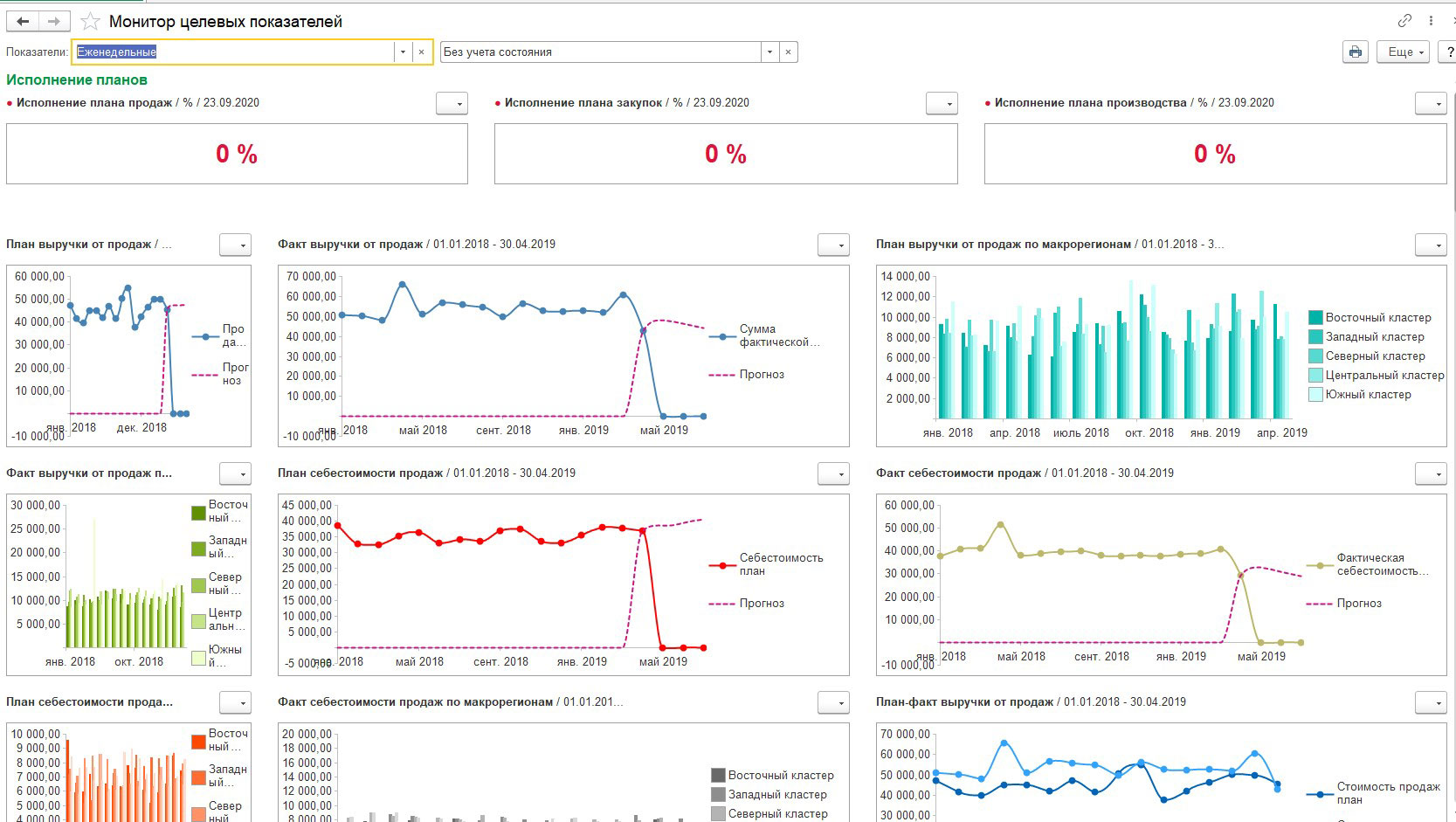

Ниже представлена схема уровней планирования, наложенная на возможности инструментария бюджетирования, планирования и Монитора целевых показателей (МЦП), реализованная на базе 1С:ERP.

Таблица 3. Инструментарий 1С:ERP для всех уровней планирования

|

Уровень планирования |

Инструменты 1С:ERP |

|

Стратегия бизнеса |

Не подлежит автоматизации |

|

Стратегическое планирование |

Блок «Бюджетирования» с консолидированными бюджетами без конкретизации по аналитикам |

|

Среднесрочное |

Блок «Бюджетирования» с консолидированными бюджетами без конкретизации по аналитикам и МЦП |

|

Краткосрочное |

Блок «Бюджетирования» и МЦП |

|

Оперативное (объемно-календарное) |

МЦП и планы продаж по категориям и по номенклатуре, а также планы закупок, производства и сборкиразборки (блок «Планирование») |

|

Операционное |

Документы заказов клиента, поставщикам, производству, на перемещение, внутреннее потребление, сборку и разборку, а также ремонт |

Для каждого уровня в 1С:ERP предусмотрен свой набор механизмов построения финансовых моделей. Стратегический, среднесрочный и краткосрочный уровни представлены возможностью формирования бюджетов различной степени детализации. Оперативные и операционные уровни представлены планам различной функциональности и документами заказов. Все эти элементы совместно позволяют создавать комплексные финансовые модели.

О других возможностях построения системы бюджетирования также можно прочитать на нашем сайте.

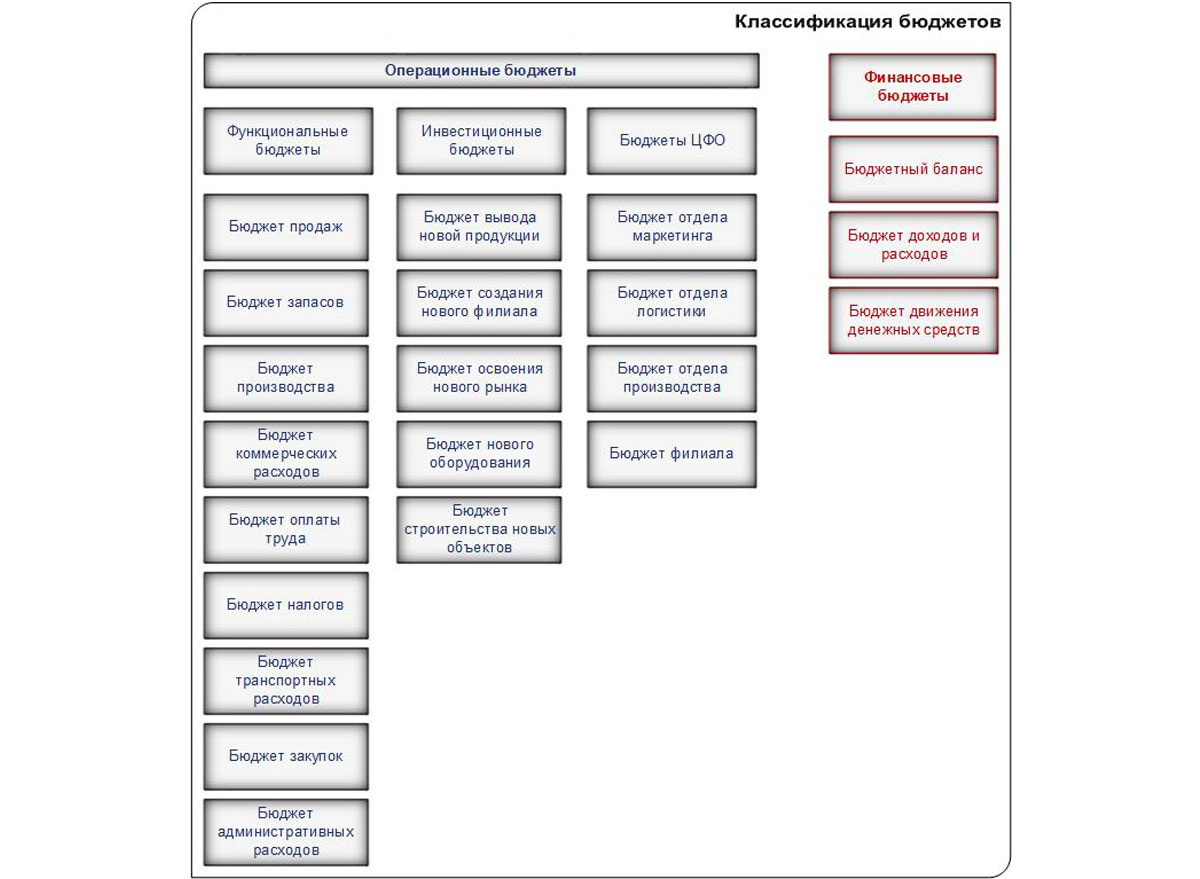

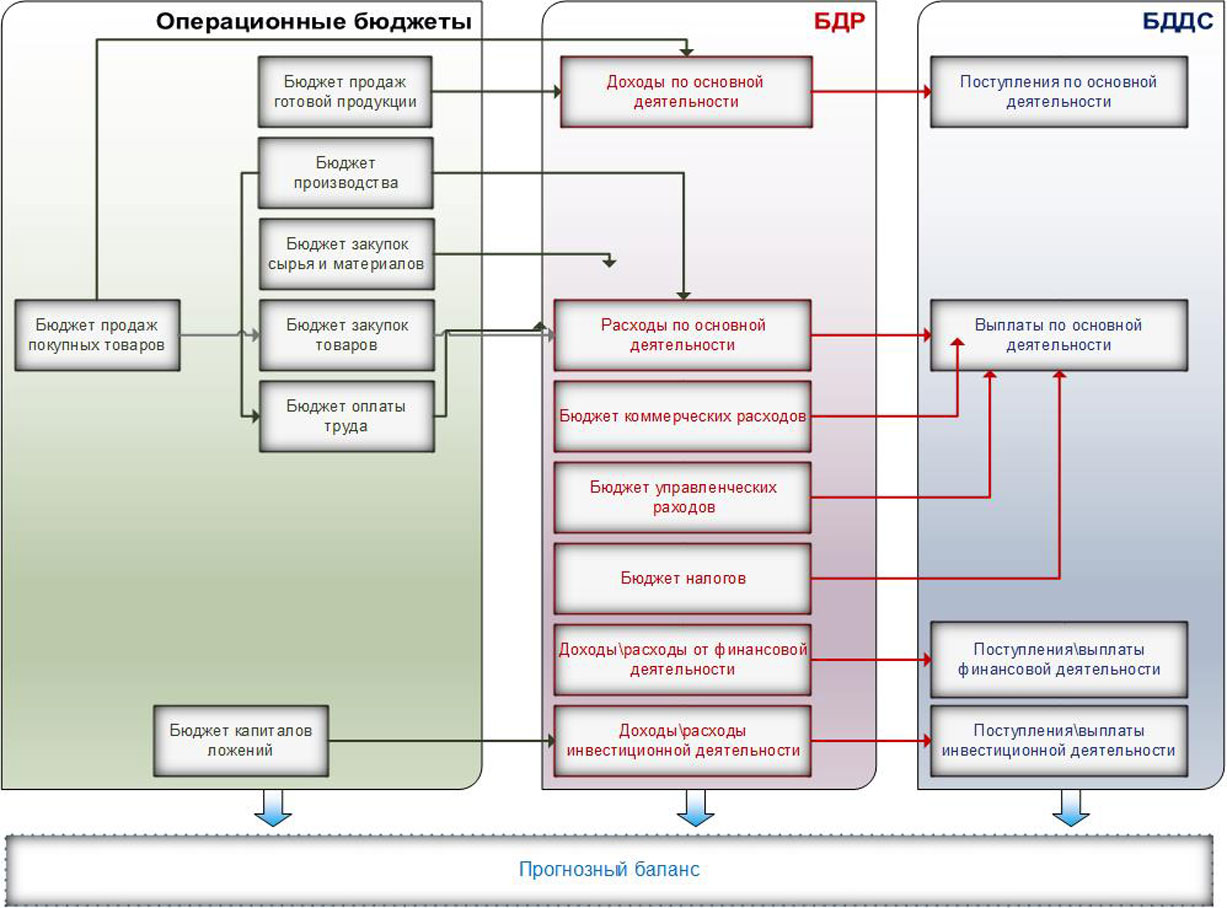

Все бюджеты системы делятся на: операционные (функциональные, инвестиционные, бюджеты ЦФО) и финансовые.

Каждый тип бюджетов предназначен для реализации конкретной цели предприятия.

Таблица 4. Классификация бюджетов.

|

Тип бюджета |

Объект анализа |

Цель моделирования |

|

Операционные |

||

|

Функциональные |

Бизнес-процессы |

Совокупность финансовых бюджетов (текущие дела) и рост эффективности бизнес-процессов |

|

Инвестиционные |

Проекты развития компании |

Совокупность финансовых бюджетов (инвестиционная деятельность) и управление инвестициями |

|

Бюджеты ЦФО |

ЦФО |

Рост эффективности ЦФО и мотивация сотрудников |

|

Финансовые (мастер бюджеты) |

||

|

Бюджетный баланс |

Компания/Группа |

Описывает прогноз по активам и пассивам и их трансформацию |

|

БДР |

Прогнозирует финансовый результат и раскрывает его содержание |

|

|

БДДС |

Прогнозирует движение потоков финансов |

Бюджеты составляются и для отделов, и для фирмы в целом (на среднем и краткосрочном уровне). Бюджеты отделов собирают в единый бюджет по компании с разрезами по отделам и общим итогом или без детализации по отделам. В обоих случаях они представляют собой комплексную финмодель, описывающую стратегический уровень планирования. Информацию для бюджетов транслируют из оперативных планов и заказов. Каждый элемент данной системы представляет собой отдельную модель – оперативный и операционный уровни планирования.

Итоговые или мастер-бюджеты (уровень стратегического планирования) любого предприятия – БДР и БДДС, и операционные бюджеты строятся на основании данных предоставленных бюджетами нижестоящих уровней. Причем часть операционных бюджетов входит в БДР в виде статей, влияя в итоге на денежные потоки и БДДС. И уже на основании данных мастер-бюджетов происходить построение прогнозного баланса.

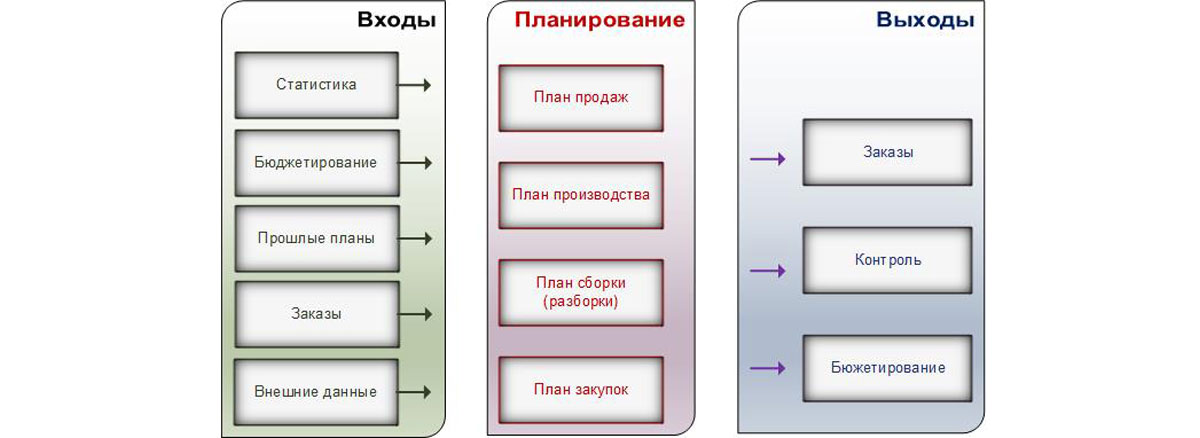

Схема построена бюджетной модели представлена тремя элементами – входящими источниками данных, процессом построения бюджетов и обработкой результатов построения модели.

Источники данных блока «Бюджетирования» представлены инструментарием операционного и оперативного (объемно-календарного) планирования. Последнее использует на входе фактические показатели учета, оперативные планы продаж, закупок, на производство и т.д. прошлых периодов, а также информацию по заказам и планы бюджетирования. На выходе планирование формирует заказы для исполнения, а также заполненные данные планов в статьи бюджетов, и обеспечивает инструментарий контроля и анализа через план-факт.

Бюджетная модель – это один из вариантов построения комплексных финансовых моделей. Она позволяет реализовывать основную функцию финансового моделирования – управлять производительностью предприятия, посредством чего осуществляется процесс планирования, организации выполнения, контроля и анализа. В основе построения финансовой модели лежит оценка различных показателей деятельности предприятия (финансовые, нефинансовые, суммовые, количественные и пр.).

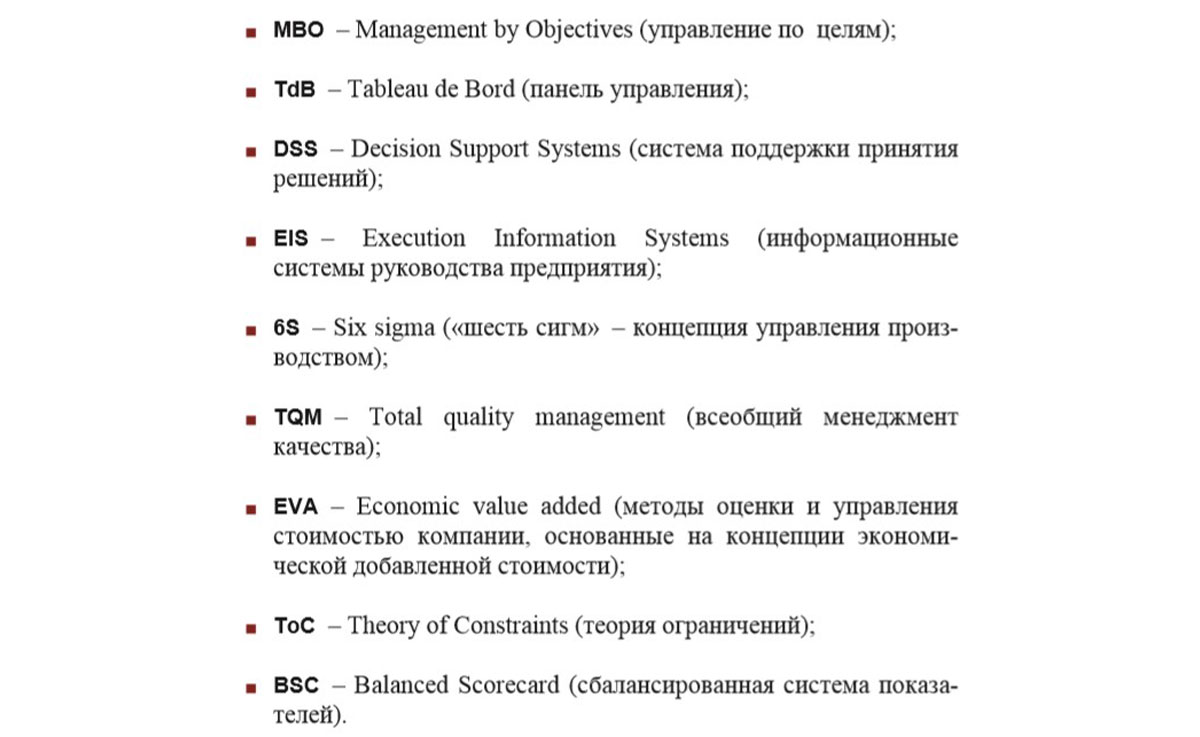

Финансовые метрики

Управление производительностью строится на базе методик управления по финансовым метрикам —механизмом, который позволяет оценить эффективность того или иного бизнес-процесса. Метриками выступают ключевые характеристики деятельности или эффективности процессов, отделов и работников.

Такой вид управления позволяет повысить управляемость бизнеса за счет комплексного планирования и контроля его деятельности на всех горизонтах (от стратегии до оперативного плана).

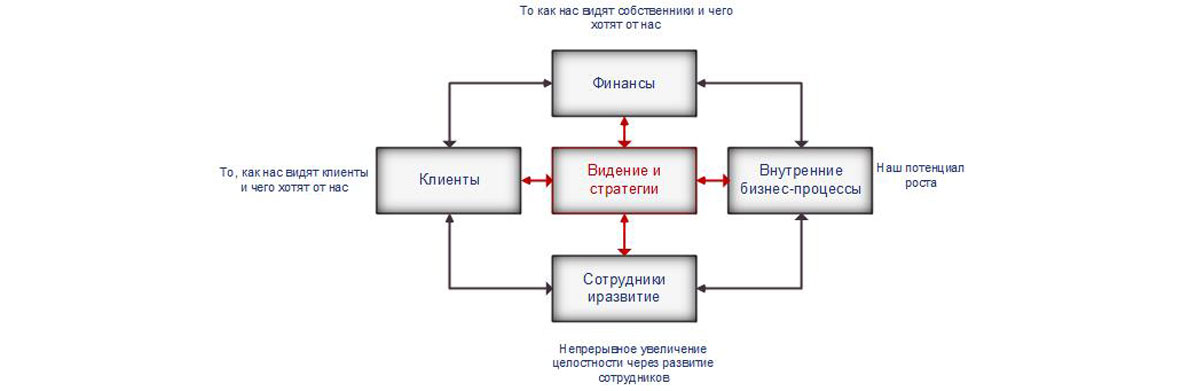

Сегодня наиболее востребована методика – Balansed Scorecard (DSC), или сбалансированная система показателей (ССП). Она описывает системный подход к измерению эффективности предприятия и его деятельности через построение системы показателей, разделенных на несколько составляющих (перспектив).

Согласно теории, все цели делят на четыре перспективы: финансы, внутренние бизнес-процессы, клиенты, сотрудники и развитие. Исходя из целей предприятия, количество составляющих может быть увеличено. Предполагается, что все цели компании и показатели перспектив связаны между собой и работают одновременно.

В 1С:ERP данный функционал реализован через подсистему «Монитор целевых показателе», где перспективы из ССП – «Категория цели», используются как визуализация группировки целевых показателей.

Здесь можно построить моделей с иерархией целей и целевых показателей, предоставляется возможность для их мониторинга, расшифровки до аналитик, а также визуализации на панели показателей для вывода их на монитор руководителя. Он графически отображает информацию о текущем состоянии и динамике целевых показателей. Состав и внешний вид показателей настраивается исходя из целей пользователей и требований к визуализации показателя.

Монитор поддерживает несколько уровней визуализации: графическое представление, семафорная система, табличная форма и расшифровка данных.

Целевые показатели монитора представлены иерархической структурой – структурой целей. Для каждой задается алгоритм расчета. На верхних уровнях расположены стратегические цели, на нижних– соответственно, среднесрочные, краткосрочные, операционные и т.д.

Для каждой высокоуровневой цели выделяют подцели, успешное выполнение которых обеспечит достижение вышестоящих.

Таким образом, подсистемы бюджетирования и планирования, а также монитор целевых показателей, представляют собой комплексную систему инструментария 1С:ERP, которая позволяет формировать полноценные финансовые модели бизнес-процессов предприятия любого типа и уровня иерархии. Помимо 1С:ERP данная функциональность представлена и в других решениях 1С. Например, о возможностях блока Бюджетирования в 1С:Управление холдингом также можно прочитать на нашем сайте.

Как построить финансовую модель – пример

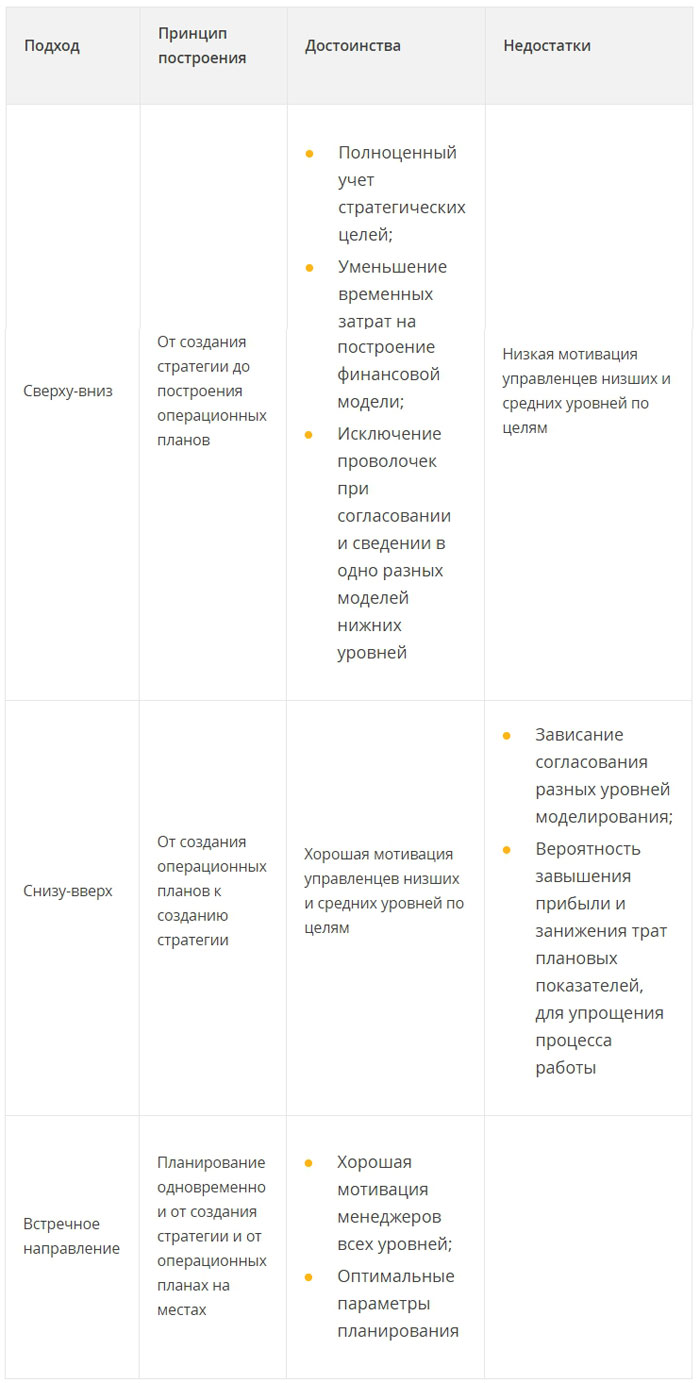

Существует несколько методик построения финансовых моделей. Принцип построения методики зависит от выбора направления движения в иерархии уровней планирования. Для получения комплексных моделей необходима разработка системы взаимосвязанных моделей для всех уровней планирования от стратегического до операционного или наоборот. Выделяют следующие варианты процесса построения модели:

- Сверху-вниз (top-down);

- Снизу-вверх (botton-up);

- Встречное направление.

У каждого подхода есть свои достоинства и недостатки.

Таблица 5. Достоинства и недостатки методик построения финансовых моделей

Построение финансовой модели методом встречного направления наиболее эффективно. Данный метод является наиболее уравновешенный и исключает негативные стороны двух предыдущих методов. При данном способе менеджмент озвучивает общие рекомендации в части целей бизнеса и задает планируемые значения показателей. Менеджеры нижнего и среднего звеньев составляют модели своих уровней, ориентируясь на цели, заданные топами. При этом подходе все уровни работают, исполнители понимают свои планы, поскольку участвуют в их составлении. Руководство понимает обоснованность всех показателей после итерации (снизу-вверх), и у него нет завышенных ожиданий.

Автоматизация финансового моделирования в холдингах на базе 1С:Управление холдингом

На сегодняшний день существует много программных продуктов, которые позволяют полностью автоматизировать процесс построения финансовых моделей. Они дают возможность формирования комплексных моделей, которые охватывают все уровни планирования, и позволяют гибко настраивать аналитические разрезы и степень детализации. Помимо этого, они поддерживают механизмы сравнения плана и факта, обеспечивая балансировку бизнес-процессов для повышения их эффективности, а также позволяют производить оперативный контроль текущей ситуации посредством системы настраиваемых финансовых метрик, предоставляя данные для заинтересованных пользователей любого ранга.