фирма-однодневка

- фирма-однодневка

-

фи/рма-однодне/вка, фи/рмы-однодне/вки

Слитно. Раздельно. Через дефис..

.

Смотреть что такое «фирма-однодневка» в других словарях:

-

Фирма-однодневка — (она же «космонавт»[1], «помойка», «фонарь», «синяк», «ёжик», «короткоживущeе предприятиe»[2]) это жаргонный термин для организаций, созданных исключительно с целью уклонения от уплаты налогов и/или мошеннических операций[3][1]. Фирмы… … Википедия

-

фирма-однодневка — В самом общем смысле, юридическое лицо, не обладающее фактической самостоятельностью, созданное без цели ведения предпринимательской деятельности, как правило, не представляющее налоговую отчетность, зарегистрированное по адресу массовой… … Справочник технического переводчика

-

Фирма-однодневка — Под фирмой однодневкой в самом общем смысле понимается юридическое лицо, не обладающее фактической самостоятельностью, созданное без цели ведения предпринимательской деятельности, как правило, не представляющее налоговую отчетность,… … Официальная терминология

-

Однодневка — Однодневка народное название насекомых подёнок. Слово также применяется для обозначения других объектов с малым сроком жизни: Однодневка фирма однодневка, созданная для уклонения от налогов. Однодневка однодневная гонка, обычно… … Википедия

-

фирма — См … Словарь синонимов

-

однодневка — эфемерида, поденка Словарь русских синонимов. однодневка сущ., кол во синонимов: 4 • поденка (9) • фирма … Словарь синонимов

-

синяк I — фирма однодневка, используемая для ухода от налогообложения … Словарь бизнес-сленга

-

Обналичка — В данной статье или разделе имеется избыток цитат либо слишком длинные цитаты. Излишние и чрезмерно большие цитаты следует обобщить и переписать своими словами. Возможно, эти цитаты будут более уместны в Викицитатнике или в Викитеке … Википедия

-

Эмиссия — (Emission) Эмиссия это выпуск в обращение денег и ценных бумаг Общее понятие эмиссии, денежная эмиссия, эмиссия ценных бумаг, связь эмиссии и инфляции Содержание >>>>>>>>>> … Энциклопедия инвестора

-

ЮКОС — ОАО «НК „ЮКОС“» Тип Открытое акционерное общество … Википедия

Как правильно пишется слово «однодневка»

однодне́вка

однодне́вка, -и, р. мн. -вок

Источник: Орфографический

академический ресурс «Академос» Института русского языка им. В.В. Виноградова РАН (словарная база

2020)

Делаем Карту слов лучше вместе

Привет! Меня зовут Лампобот, я компьютерная программа, которая помогает делать

Карту слов. Я отлично

умею считать, но пока плохо понимаю, как устроен ваш мир. Помоги мне разобраться!

Спасибо! Я стал чуточку лучше понимать мир эмоций.

Вопрос: евроцентризм — это что-то нейтральное, положительное или отрицательное?

Ассоциации к слову «однодневка»

Синонимы к слову «однодневка»

Предложения со словом «однодневка»

- Фирма была создана, по нашему мнению, именно под эту загадочную дозагрузку – типичная однодневка.

- Поэтому философия гораздо больше говорит о людских надеждах, страхах, влечениях, чем о тайнах абсолютно равнодушного к нам мироздания, которое лишь однодневкам кажется царством вечных и неизменных законов.

- Однако в остатки уходит совсем иная продукция – пропагандистская однодневка и плановая обязаловка изданий местного литературного руководства.

- (все предложения)

Значение слова «однодневка»

-

ОДНОДНЕ́ВКА, -и, род. мн. —вок, дат. —вкам, ж. 1. Насекомое, живущее один день. Бабочка-однодневка. (Малый академический словарь, МАС)

Все значения слова ОДНОДНЕВКА

Отправить комментарий

Дополнительно

Смотрите также

ОДНОДНЕ́ВКА, -и, род. мн. —вок, дат. —вкам, ж. 1. Насекомое, живущее один день. Бабочка-однодневка.

Все значения слова «однодневка»

-

Фирма была создана, по нашему мнению, именно под эту загадочную дозагрузку – типичная однодневка.

-

Поэтому философия гораздо больше говорит о людских надеждах, страхах, влечениях, чем о тайнах абсолютно равнодушного к нам мироздания, которое лишь однодневкам кажется царством вечных и неизменных законов.

-

Однако в остатки уходит совсем иная продукция – пропагандистская однодневка и плановая обязаловка изданий местного литературного руководства.

- (все предложения)

- подёнка

- эфемерида

- бестселлер

- блокбастер

- сиквел

- (ещё синонимы…)

- фирма

- (ещё ассоциации…)

- Склонение

существительного «однодневка» - Разбор по составу слова «однодневка»

Понятие фирмы-однодневки достаточно часто употребляется в бизнесе, хотя единого определения этого термина не существует. Вместе с юристом Еленой Хлыстуновой разбираемся, по каким признакам вычислить однодневку и какими могут быть последствия сотрудничества с таким контрагентом.

- Как появились однодневки

- Как работают фирмы-однодневки

- Признаки фирмы-однодневки

- Риски работы с фирмой-однодневкой для добросовестных компаний

- Ответственность за сотрудничество с фирмой-однодневкой

- Как вычислить фирму-однодневку

Как появились однодневки

Первые однодневки возникли в России еще в 90-х — во время предпринимательского бума. В основном их использовали мошенники для обналичивания денег. Со временем такие фирмы стали создавать недобросовестные предприниматели, чтобы избежать уплаты налогов. Компании появлялись, через них проводили нужные операции, а потом фирмы бросали. Так и возникло название «однодневки».

До сих пор в российском законодательстве не приняли единое определение для фирм-однодневок. Но в бизнесе понятие употребляется настолько часто, что государственные органы тоже оперируют им в официальных документах.

Например, ФНС определяет фирму-однодневку как юрлицо, которое не обладает фактической самостоятельностью, создается не для ведения предпринимательской деятельности, не сдает отчетность и зарегистрировано по массовому адресу (Письмо ФНС от 24.07.2015 № ЕД-4-2/13005@).

В Письме 10.03.2021 № БВ-4-7/3060@ ФНС описала новый термин для обозначения такого рода компаний, назвав их «техническими». В этой статье мы будем говорить о фирмах-однодневках, так как это понятие наиболее точно отражает характеристики недобросовестного контрагента.

Как работают фирмы-однодневки

Недобросовестные компании искусственно включают однодневок в цепочку хозяйственных связей. Задача фирмы-однодневки — создать фиктивный документооборот, чтобы подтвердить мнимые операции контрагента. Схема позволяет ему получить необоснованную налоговую выгоду.

Фирму-однодневку могут создать для совершения одной операции и ликвидировать сразу после ее проведения. Или оставить «работать» дольше, чтобы привлечь к нескольким сделкам.

Признаки фирмы-однодневки

Критерии, по которым можно отнести фирму к однодневкам, на законодательном уровне не закреплены. Мы выделили эти признаки на основе правоприменительной и судебной практики, сложившейся в России:

- Фирма зарегистрирована по массовому адресу.

- Название не связано со сферой деятельности и расположением компании.

- Зарегистрирована меньше трех лет назад.

- Минимальный уставный капитал.

- Не платит налоги или перечисляет минимальные платежи.

- Не сдает отчетность или сдает нулевую.

- Нет данных о государственной регистрации в ЕГРЮЛ.

- Нет собственных ресурсов, производственных помещений и офисов.

- Нет рекламы в СМИ, официального сайта, рекомендаций партнеров.

- Руководители фирмы не имеют отношения к ее деятельности (фиктивные учредители и директора). На это может указывать, что реальный директор не участвует во встречах, вам не представили его документы.

- Учредитель компании одновременно является учредителем других компаний или имеет в них доли; директор компании руководит несколькими фирмами.

- Руководитель (учредитель, представитель) внесен в реестр дисквалифицированных лиц.

- Руководители часто меняются.

Если при проверке контрагента вы выявили эти признаки, обратите на них пристальное внимание. Запросите у будущего партнера дополнительные сведения, которые подтвердят добросовестность контрагента.

Адрес регистрации, размер уставного капитала, отчетность

Проверить контрагента

Риски работы с фирмой-однодневкой для добросовестных компаний

Основной риск в том, что однодневка не собирается платить по договору. После заключения контракта такая компания может получить аванс и скрыться. А значит, добросовестный контрагент понесет убытки.

Риски не ограничиваются только финансовыми потерями. Из-за сотрудничества с фирмой-однодневкой можно попасть в реестр недобросовестных компаний. Это скажется на деловой репутации.

Ситуация осложняется тем, что если контрагент окажется однодневкой, налоговая может признать заключенные сделки недействительными. Это значит, что ФНС потребует доплатить налоги. Плюсом к этому начислит пени и выпишет штраф, размером до 40 % от суммы неуплаченных налогов.

Кроме того, ФНС может расценить сотрудничество с однодневкой как способ уклонения от уплаты налогов. За это предусмотрена уголовная ответственность (ст. 199 УК РФ).

Ответственность за сотрудничество с фирмой-однодневкой

Обычно налоговая признает фирмы однодневками по результатам проверки. Основаниями для этого служат сомнительные сделки (невыгодные, нецелесообразные для исполнения) или недобросовестное поведение самой компании.

Даже если контрагент оказался фирмой-однодневкой, ФНС должна доказать, что вы не проявили коммерческую осмотрительность и знали о нарушениях контрагента. Только в таком случае вам могут доначислить налоги.

В судебной практике достаточно много разбирательств по обвинению налогоплательщиков в сотрудничестве с фирмами-однодневками и лишением добросовестных компаний вычетов по НДС, расходов по налогу на прибыль. Рассмотрим несколько дел, которые дошли до Верховного суда РФ.

Обществу доначислили налоги из-за работы с однодневками

ФНС провела выездную проверку ООО «Э». Налоговая пришла к выводу, что между обществом и шестью компаниями с признаками однодневок не было реальных хозяйственных операций.

Вот какие признаки однодневок выявила инспекция:

- компании не являются реальными участниками экономической деятельности,

- в их штате нет сотрудников и материально-технических ресурсов,

- они не проводили платежи и закупки,

- сдавали нулевую налоговую отчетность,

- первичные документы по взаимоотношениям ООО «Э» с контрагентами были фиктивными.

Суды решили, что общество создало формальный документооборот, чтобы получить необоснованную налоговую выгоду. Она выражалась в завышении налоговых вычетов по НДС и занижении налоговой базы по налогу на прибыль организаций. Верховный суд РФ поддержал позицию налоговой и нижестоящих инстанций, оставив решение ФНС в силе. Обществу доначислили недоимки по налогу на прибыль в размере 53 млн рублей, по налогу на добавленную стоимость 32 млн рублей, пени на общую сумму 19 млн рублей, штрафы в размере 33 млн рублей.

Верховный суд пришел к выводу, что сделка была реальной

Это определение — одно из самых значимых по вопросу сотрудничества с однодневками. Несмотря на то что Верховный суд принял решение еще в 2016 году, оно до сих пор актуально.

ИФНС Москвы провела проверку ООО «Ц». В результате налоговая привлекла общество к ответственности, доначислила налог на прибыль, НДС, пени и штраф. ИФНС посчитала, что общество искусственно создало документооборот с ООО «Т». У контрагента не было средств и производственных активов, складских помещений и транспортных средств.

Верховный суд не поддержал позицию налоговой и нижестоящих инстанций. Он пришел к выводу, что обстоятельства, которые говорят о реальном исполнении обязательств по заключенному договору, не были учтены. В ходе процесса он исследовал все документы, которые подтвердили реальность сделки: цену товара, ее соответствие рыночному уровню.

Суд признал, что организация и ее контрагент реально исполняли свои обязательства по договору, перечисляли деньги и поставляли товар. Это значит, что взаимоотношения между компаниями действительно существовали.

Сотрудничество с однодневками привело к банкротству компании

В суд обратился конкурсный управляющий АО «М» с иском о привлечении к субсидиарной ответственности руководителей этого общества. Управляющий настаивал, что директор и учредитель заключали сделки с сомнительными контрагентами, проводили фиктивный документооборот с фирмами-однодневками для вывода денег с расчетных счетов компании. Все это привело к увеличению долговых обязательств и в итоге к банкротству АО «М».

Суд удовлетворил иск конкурсного управляющего и привлек должностных лиц общества к субсидиарной ответственности.

Как вычислить фирму-однодневку

Одно из самых главных условий в выборе контрагента — проявление коммерческой осмотрительности, которая заключается в принятии всех возможных мер для проверки добросовестности потенциального контрагента. Такой позиции придерживаются ФНС (Письмо 10.03.2021 N БВ-4-7/3060@) и суды.

Перед подписанием контракта важно собрать все необходимые документы по сделке и проверить данные о партнере, например через Контур.Фокус. Мы составили несколько советов, которые подскажут, на что обратить внимание перед заключением сделки:

1. Закажите выписку из ЕГРЮЛ и изучите ее. Если в ней есть пометка о недостоверности сведений, сотрудничать с такой компанией не стоит.

С помощью Фокуса вы можете получить выписку в пару кликов. А еще сервис подскажет, если в реестре есть записи о недостоверных сведениях. Информация отобразится в блоке «Записи в ЕГРЮЛ».

2. Проверьте список дисквалифицированных лиц ФНС. Если в него попали руководители компании контрагента, то им запрещено занимать руководящие должности или заниматься определенной деятельностью.

На сводке компании Фокус покажет сведения о директоре и предупредит, если руководитель включен в реестр ФНС.

3. Если деятельность, которой занимается ваш потенциальный контрагент, требует обязательного лицензирования, проверьте, есть ли у него разрешения.

Сведения о выданных контрагенту лицензиях отобразятся в одноименном блоке на странице компании. В Фокусе есть данные 11 источников.

4. Убедитесь, что у потенциального партнера нет крупных задолженностей по налогам. В Фокусе вы можете изучить общий размер задолженностей и подробную статистику по неуплаченным налогам и сборам.

5. Проверьте адрес регистрации контрагента на массовость. Эту информацию вы также можете посмотреть в Фокусе в блоке «Особые реестры».

6. Выясните, есть ли в отношении контрагента возбужденные исполнительные производства. С помощью Фокуса вы можете быстро оценить общий размер взысканий и проанализировать подробную информацию. Сервис показывает предмет долга, сумму взысканий по каждому делу и число производств в категории.

7. Изучите официальный сайт компании, ее упоминание в СМИ. Новости о возможном банкротстве и споры с другими контрагентами — повод провести более тщательную проверку.

8. Запросите у представителя компании учредительные документы, свидетельство о регистрации.

9. Проверьте фактический адрес компании и ее возможность исполнять обязательства по договору. Если контрагент работает в другом регионе, вы можете заказать отчет о выездной проверке в Фокусе. Независимый эксперт проверит, работает ли контрагент по указанному адресу, оценит реальные производственные мощности его компании. А вы сможете сделать выводы о надежности партнера.

10. Попросите представить документ, удостоверяющий личность руководителя компании. Проверьте, совпадают ли данные со сведениями в ЕГРЮЛ.

Проявление коммерческой осмотрительности — обязанность каждого налогоплательщика. Вы должны быть готовы, что во время проверки ФНС может попросить подтвердить реальность сделки. Переписка с согласованием основных моментов по договору, протоколы встреч, записи телефонных разговоров послужат весомым доказательствами того, что сделка существовала в действительности.

Практика показывает, что при рассмотрении налоговых споров суды стали более детально исследовать фактические обстоятельства сделки. Они изучают доказательства реальности взаимоотношений, не ограничиваются формальными основаниями для привлечения добросовестного налогоплательщика к ответственности. Поэтому при работе с контрагентами нельзя пренебрегать составлением документов, отражающих проведение финансово-хозяйственных операций, которые в итоге могут подтвердить наличие деловых отношений и вашу добросовестность.

Проверить контрагента в Фокусе

Попробовать бесплатно

Налоговая инспекция выявляет «фирмы-однодневки», созданные для уклонения от уплаты налогов и мошенничества, по ряду критериев. Под подозрение попадают юридические лица, не представляющие налоговую отчётность и зарегистрированные по адресу массовой регистрации налогоплательщиков.

Что такое «фирмы-однодневки»

«Фирма-однодневка» — юридическое лицо, которое не обладает фактической самостоятельностью и ведёт деятельность, нацеленную на уклонение от уплаты налогов или хищение государственных средств. Несмотря на то что этот термин отсутствует в законодательстве, он широко используется в контролирующих органах.

«Фирмы-однодневки» называют также «короткоживущими предприятиями». Срок существования таких организаций крайне мал — 1–2 года. Такой срок жизни обусловлен тем, что к моменту проявления интереса у ФАС, мошенники нелегально её ликвидируют.

Часто происходят ситуации, когда организации создают на людей, которые теряют свои паспорта. Существуют даже нелегальные площадки, на которых продают компании-однодневки, оформленные на людей, которые ничего об этом не подозревают.

Критерии

Налоговая инспекция выявляет «фирмы-однодневки» по ряду распространённых признаков, присущим им. К таким признакам относятся:

- массовое место регистрации;

- массовый учредитель;

- предприятие находится не по месту регистрации;

- фирма не имеет складских помещений.

- фирма перечисляет минимальные налоговые платежи;

- наличие учредителя в базе дисквалифицированных лиц;

- невыполнение заявленных услуг, работ или поставок;

- предприятие не имеет собственных средств.

Иногда некоторые из вышеперечисленных признаков относятся и к обычным предприятиям, поэтому они также могут попасть под подозрение налоговой инспекции.

Как налоговая выявляет «фирмы-однодневки»

ФНС выявляет нелегальные предприятия, опираясь на налоговые несоответствия. В частности, налоговая использует систему АСК НДС, которая отслеживает возмещением НДС и проводит синхронизация книг покупок и продаж с расчётными счетами организации.

С помощью системы сотрудники налоговой выясняют, когда начисленный НДС не был оплачен. Также система позволяет отследить цепочку контрагентов. Если находятся какие-либо несоответствия, налоговая осуществляет более детальную проверку.

ФНС запрашивают документы, например, акты приёма-передачи, переписки, отчёты и т.д. С помощью них сотрудники налоговой выясняют, оказывались ли заявленные услуги.

Следующим шагом налоговой являются допросы, осмотры, изъятие документов и т.д. Методика выявления «фирм-однодневок» описана в Письме № ЕД-4-2/13650@ от 13.07.2017.

Основные ошибки руководителей

Учредители предприятий не всегда умышленно совершают действия, из-за которых налоговая начинает проявлять интерес. Иногда это следствие ошибок неопытных руководителей.

- Некомпетентные сотрудники. В частности, это относится к бухгалтерам. Декларации, составленные с ошибками и не сданная в срок отчётность вызывают подозрение со стороны налоговой. Как следствие, это приводит к внеплановым проверкам, что, в свою очередь, может привести к приостановке расчётных счетов.

- Неправильное оформление сотрудников. Руководители некоторых предприятий вместо того, чтобы оформить работников в штат, предлагают им оформить ИП. Это делается для экономии на страховых взносах и налогах. Однако, большое количество ИП на предприятии вызывает интерес налоговой, что, в свою очередь, может иметь негативные последствия для руководителя организации.

- Отсутствие внутреннего контроля. В первую очередь это касается выбора контрагента. Например, когда партнёр завышает стоимость реальной суммы сделки для уменьшения размера собственного налога. Это приводит к проверкам со стороны ФНС.

- Разделение бизнеса. Когда владелец делит бизнес на несколько ООО или ИП, существует вероятность подозрений со стороны налоговой. Особенно когда они оформлены на один и тот же юридический адрес. Иногда это делается, чтобы воспользоваться упрощённой системой налогообложения, так как по отдельности бизнес соответствует критериям УСН, а суммарно — нет.

- Колебания цен. Если в компании регулярно происходит изменение цен более, чем на 20%, налоговая попросит объяснить механизм ценообразования.

Если руководитель компании не хочет вызвать нежелательный интерес у налоговой, он должен отказаться от попыток обманным путём сократить размер налогов.

Под подозрение в ведении «фирмы-однодневки» попадают не только те, кто создают их умышленно, но и неопытные руководители предприятий. Борьба с юридическими лицами, которые ведут такую незаконную деятельность, основывается на статьях 173.1 и 173.2 УК РФ. Проверить себя на критерии «однодневки», а также своих партнёров можно в сервисе «Астрал.СКРИН».

На чтение 8 мин Просмотров 2к. Опубликовано 08.06.2021

Содержание

- Что такое фирма однодневка

- Чем реально занимаются фирмы однодневки и для чего создаются

- Основные схемы извлечения прибыли через фирмы однодневки

- Выводы по первой схеме уменьшения налогооблагаемой базы

- Вторая схема использования однодневок — для вывода и обналички НДС

- Выводы по второй схеме уменьшения налогооблагаемой базы

- Основные признаки фирм однодневок, по которым их вычисляет налоговая

- Какая ответственность предусмотрена за создание фирм однодневок

- Правила безопасности для фирм однодневок

Что такое фирма однодневка

ФНС в своих разъяснениях говорит, что фирма однодневка – это организация, формально созданная для осуществления коммерческой деятельности, но в реальности ее не ведущая, а лишь создающая видимость такой деятельности. Обычно такие фирмы используются с целью занижения налогооблагаемой базы, либо вообще для обналичивания НДС и реализации прочих серых схем.

Для обозначения подобных фирм налоговики придумали красивый термин – «Организация, ведущая финансово-хозяйственную деятельность с высоким налоговым риском». По факту под этим названием кроется фирма однодневка.

Ведение финансово-хозяйственной деятельности с высоким налоговым риском — предпринимательская деятельность, в ходе которой организацией не исполняются налоговые обязательства.

Автор: ФНС России

Чем реально занимаются фирмы однодневки и для чего создаются

Любая фирма однодневка конечно же создается только с целью извлечения прибыли, путем уклонения от уплаты налогов. Оформляются исключительно на подставных лиц, и не имеет никаких связей с реальным выгодоприобретателем. Концептуально суть использования подобных фирм сводится к их включению в цепочку хозяйственных связей других компаний, не желающих нести полную, предусмотренную законом налоговую нагрузку. Компания выгодоприобретатель формально в полном объеме исполняет свои налоговые обязательства, однако фактически, используя подконтрольную фирму однодневку либо снижает налогооблагаемую базу, либо физически дальше по цепочке уплаченные налоги выводит из однодневки. Существует 2 основные схемы ухода от налогов, с использованием фирм однодневок.

Основные схемы извлечения прибыли через фирмы однодневки

Первая схема проста и банальна – однодневка создается для создания виртуальных расходов на бумаге, которые потом организация выгодоприобретатель включает в расходную часть своей отчетности, тем самым уменьшая налогооблагаемую базу. Приведем пример. Фирма А (выгодоприобретатель) пользуется услугами фирмы Б (однодневка), к примеру теме же юридическими. Налогооблагаемая база для фирмы А это доходы минус расходы, соответственно — чем больше расходов, тем с меньшей суммы придется заплатить налогов. В большинстве случаев фактически фирма Б хоть и оформлена на подставное лицо, но подконтрольна фирме А. Фирма А регулярно перечисляет на счет фирме Б денежные средства за якобы оказанные услуги, поскольку Б это однодневка деньги оттуда сразу же обналичиваются, а расходы у фирмы А растут и приближаются к размеру доходов. В итоге – деньги обналичены, расходы почти сравнялись с доходами и налогов нужно платить уже меньше. Данная схема вычисляется ФНС в основном в двух случаях – первый это когда обнальная схема фирмы Б рушится трудами все той же ФНС и начинаются встречные проверки всех организаций в финансовых отношениях, с которыми она замечена и второй иза банальной жадности – если вы будете подгонять расходы под доходы почти в ноль, либо всегда на одну и туже сумму, то встреча с ФНС не заставит себя долго ждать.

Выводы по первой схеме уменьшения налогооблагаемой базы

Схема, по которой фирма однодневка обналичивает денежные средства должна быть максимально продуманна, экономить в этом месте нет никакого смысла. А лучше даже между реальной организацией и однодневкой для расходов иметь несколько прокладок.

Расходы не должны быть равны доходам и не должны различаться на 1 000 рублей. Заветная налогооблагаемая база (доходы минус расходы) всегда должна меняться, при этом коррелировать с изменениями в общих оборотах компании. Если общий оборот растет и расходы растут идеально пропорционально – это красная тряпка для налоговиков.

Лошаков Сергей

Ведущий адвокат коллегии

Сергей Валерьевич — действующий адвокат Московской коллегии адвокатов с обширной судебной практикой и большим опытом. Заполните заявку в форме обратной связи и получите бесплатную первичную консультацию специалиста.

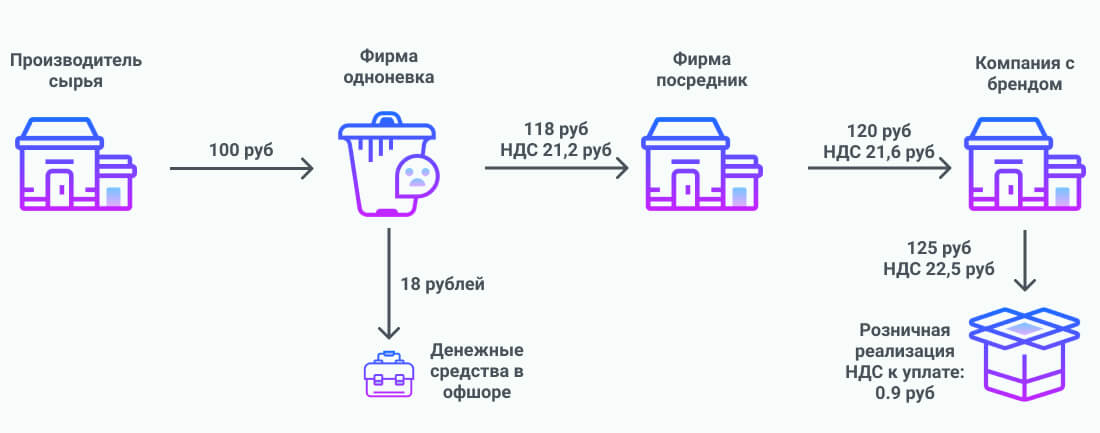

Вторая схема использования однодневок — для вывода и обналички НДС

В этой схеме однодневка используется для увеличения добавленной стоимости товара. Суть в том, чтобы фирма выгодоприобретатель фактически уплатила в бюджет минимальный НДС, а большую его часть она перечислила фирме однодневке, которая будучи оформленной на лиц без определенного места жительства тут же его обналичит. Приведем пример. Фирма А – выгодоприобретатель, фирма Б – однодневка. Фирма Б приобретает у производителя товар за 100 рублей, продает его фирме А за 120 рублей, фирма А реализует товар конечному покупателю за 125 рублей. НДС для фирма А составляет 18 рублей, на момент продажи общий НДС составит 22,5 рубля. Добавленная стоимость для фирмы А составит лишь 7,5 рублей и только с нее фактически она и уплатит налоги, а НДС для уплаты с оставшихся 100 рублей по сути перечислит фирме А. И в этот момент фирма А должна уплатить НДС дальше, но нет, этого не происходит и весь НДС исчезает в офшоре. В итоге все кроме ФНС довольны – налоги уплачены минимальные, а основная сумма налога выведена через однодневку в надежное место.

Это основная схема, которую используют НДСники, с которой борется государство и именно по ней утекают самые большие суммы. Для борьбы с НДСными схемами у налоговой есть уже целый арсенал автоматизированных программных комплексов, таких как АСК НДС и т.п. В одной схеме может принимать участи десяток фирм однодневок, прокладок и прочих серых организаций, все зависит от масштабов планируемых хищений.

Выводы по второй схеме уменьшения налогооблагаемой базы

Схемы по которым происходит обналичивание НДС свойственны крупным компаниям с большими оборотами, соответственно и суммы хищений самые большие. Обналичивание НДС в России носит колоссальные масштабы. Именно поэтому ФНС создала целую нейро-сеть по вычислению таких НДСных цепочек и назвала ее «АСК НДС-2». Она оценивает не какую-то компанию отдельно, а проверяет все цепочку связей в автоматическом режиме, ищет разрывы НДС и соотносит сотни иных признаков. С точностью сказать какие именно признаки, в каком порядке и по каким критериям это делается не знает никто (сами налоговики уже наверное тоже), но точно можно сказать что система работает очень эффективно и постоянно обновляется, улучшая алгоритмы. Связываться с НДС самостоятельно, без помощи специалиста однозначно не стоит!

Если в цепочке ваших контрагентов окажется компания, вовлеченная в НДСную схему, то под камералку, а то и выездную проверку вы обязательно попадете. А что еще хуже — Вам могут мило предложить подать уточненку, что по факту означает доплатить НДС обналиченный другими людьми. Положительный момент один — если Вы мотивированно и грамотно откажетесь от такого «заманчивого» предложения, то скорее всего ФНС оставит Вас в покое и продолжит поиск в цепочке других более боязливых, благо обычно цепочки в НДСных схема очень большие.

Основные признаки фирм однодневок, по которым их вычисляет налоговая

Федеральная налоговая служба разработала огромное количество рекомендаций для определения фирм однодневок. Коротко резюмируем основные критерии, по которым ФНС может заподозрить что организация является однодневкой

- налоговая нагрузка ниже средней по конкретной отрасли (рассчитывается по таблицам)

- организация работает в убыток несколько налоговых периодов

- отражение в налоговой отчетности значительных сумм налоговых вычетов

- расходы компании растут быстрее чем ее доходы

- количество работников (один генеральный директор, максимум еще бухгалтер)

- не предоставление ответов на запросы от ФНС

- частая миграция юридического лица между налоговыми органами

Вышеприведенные критерии, это официальная позиция ФНС. В реальности первый признак по которому налоговики определяют однодневки это – во-первых, личность учредителя/генерального директора (сколько юр. лиц на человека зарегистрировано сейчас и было открыто в принципе) и во-вторых юридический адрес (не зарегистрировано ли по тому же адресу еще 50 компаний). Обычно только после обнаружения генерального с еще 20 юр. лицами за спиной, налоговая начинает оценивать вышеназванные признаки (расходы, доходы, среднесписочное количество сотрудников и т.д.)

Если коротко, то первым делом нужно проверить личность номинала. И даже после того как человек подобран, нужно периодически проверять – не оформил ли он на себе еще десяток компаний, если вдруг оформил, то советуем от такой однодневки начать избавляться. Этот начальный этап, проведенный качественно, позволит в дальнейшем избежать большинства проблем.

Какая ответственность предусмотрена за создание фирм однодневок

Непосредственно за создание однодневок никакой ответственности не предусмотрено. Такую фирму ФНС просто ликвидирует при появлении каких-либо подозрений и отсутствии сопротивления со стороны организации. А вот ответственность, вплоть до уголовной наступить может, за уклонение от уплаты налогов по средствам использования фирмы однодневки. Непосредственно уголовная ответственность ожидает лишь в случае, если общая сумма всех подлежащих уплате налогов, которые уплачены небыли превысит суммарно 5 000 000 рублей за 3 года. Если говорить конкретнее — это статья 199 Уголовного кодекса, максимальная санкция статьи предусматривает до 6 лет лишения свободы. За меньшие суммы просто привлекут к административной ответственности и наложат крупный штраф.

Так же в уголовном кодексе существует статья 173.1 — незаконное образование (создание, реорганизация) юридического лица. Хоть и максимальное наказание по статье предполагает до 5 лет лишения свободы, но фактически это «мертвая статья», случаи привлечения просто единичны и заострять внимание на ней нет никакой необходимости.

Правила безопасности для фирм однодневок

Правила безопасности в первую очередь сводятся к отсутствию любых взаимосвязей между фирмой однодневкой и основной компанией. Самая частая ошибка — это хранение в основной компании доверенностей на совершение действий от лица однодневки, а также иных документов, свидетельствующих о прямой взаимосвязи двух организаций. Необходимо понимать, что прийти с обыском можно в любое помещение юридического лица, а вот провести обыск в жилище физического лица значительно сложнее, особенно если оно никак не связано с компанией. Исходя из этого и нужно принимать решение о месте хранения опасных документов.

- Нельзя хранить документы однодневки в легко доступных местах

- Нужно вести деловую переписку с однодневкой как с обычным контрагентом

- Номинал должен быть заранее подробно проинструктирован на все случаи жизни

- Номинал не должен знать ничего о деятельности компании выгодоприобретателя

- Не должно быть никаких личных связей с генеральным директором однодневки

Борьба государства в лице ФНС с однодневками ведется давно и очень ожесточенно. Использование схем, однодневок и прочего — это незаконно и может грозить привлечением к ответственности. Об этом никогда нельзя забывать и расслабляться, а соблюдение должной осторожности позволит избежать большинства проблем.

Дочитали материал и не нашли ответ, появились еще вопросы?

Оставьте заявку или позвоните и получите краткую консультацию у адвоката!

01. Для чего нужны серые фирмы?

Фирма-однодневка (разг.: «помойка», «фонарь», «синяк», «ёжик», «финка», «космонавт») — это жаргонный термин для организаций, созданных исключительно с целью уклонения от уплаты налогов, мошеннических операций. Фирмы-однодневки — это контрагенты, которые ведут свою деятельность только «на бумаге». Как правило, единственным результатом их работы является сокращение налогов для их юридических партнёров или расхищение государственных средств.

Если использовать только «формальные» признаки, то к фирмам-однодневкам можно отнести более половины юридических лиц РФ. Поэтому при рассмотрении используют комплекс признаков и цель использования. Основная цель создания однодневки – возмещение НДС, уход от налогов, отмывание крупных сумм денег, хищение денежных средств из бюджета.

Статистика показывает, что какая-то часть организаций находятся в «тени». В основном, это малый бизнес. Они идут на риск, потому что не в состоянии применять сложные схемы оптимизации налогообложения, им не по карману услуги высококвалифицированных юристов и аналитиков. Но это не фирмы-однодневки. Это просто компании, которые всячески уменьшают отчисления в бюджет. Впрочем, так или иначе деятельность однодневок их затронет.

Многие крупные организации применяют схемы уходов от налогов, в которых участвуют однодневки. Одна из причин – это конкуренция. Допустим, ваша фирма работает «по белому», выплачивает реальную заработную плату. Значит, она отдает в бюджет средств больше, чем та компания, которая уходит от налогов. Что ей остается делать? Поднимать цену на свой товар? Вот и выдумываются различные схемы ухода от «лишних» налогов с помощью фирм-однодневок.

02. Типичная схема ухода налогов

Есть, например, ООО «Хлеб, которое осуществляет оптовую торговлю безалкогольными напитками. ООО «Хлеб» заключило договор поставки с поставщиком, который работает только «по документам». Казалось бы, что делать? Вот тут используют фирмы-однодневки. Создают второе ООО, назовем его, к примеру, «Деньги». И вот ООО «Хлеб» заключает с ООО «Деньги» договор о сотрудничестве. Вы спросите, а что здесь такого «однодневного»? Ответ – ООО «Хлеб» реализует свой товар как «по документам», так и «без документов». Но, поставщику платить надо официально по расчетному счету на полную сумму. Мы же не можем сказать поставщику – «извини, всю сумму не можем оплатить, так как часть идет как «черная касса». Откуда тогда взять законные «белые» денежные средства? Вот тут нам и поможет ООО «Деньги». По договору сотрудничества, ООО «Деньги» как будто бы получит товар от ООО «Хлеб» (на самом деле товар никто в ООО «Деньги» не отправлял, многие сотрудники ООО «Хлеб» и не подозревают о том, что есть ООО «Деньги»). А потом, чтобы расплатиться за товар, фирма «помощница» заплатит на расчетный счет ООО «Хлеб» или напрямую (по тройственному соглашению) поставщику. Просто инкассированные денежные средства от «черной кассы» отправляют не в инкассаторскую сумку ООО «Хлеб», а в ООО «Деньги». А уже в ООО «Деньги» создают учет таким образом, чтобы налоговая нагрузка была минимальной, например применяют спецрежимы.

Часто можно встретить такие схемы, как оказание услуг по консультированию, маркетинговые, информационные и иные подобные услуги. К таким схемам привлекают «неблагонадежные» банки, чтобы можно было без проблем обналичить необходимую сумму денежных средств. У таких банков регулярно отзывают лицензии. Иными словами, создание фирмы-однодневки влечет за собой уменьшение налоговой нагрузки, сокращение поступающих налоговых платежей в бюджет.

Мы настоятельно советуем не использовать схемы по уклонению от уплаты налогов. Кроме того, ФНС фактически видит все схемы и обязательно придет на проверку.

03. Признаки однодневок

Информация о способах ведения финансово-хозяйственной деятельности с высоким налоговым риском размещается на официальном сайте ФНС России. При оценке налоговых рисков, которые могут быть связаны с характером взаимоотношений с некоторыми контрагентами, налогоплательщику рекомендуется исследовать следующие признаки:

- отсутствие личных контактов руководства (уполномоченных должностных лиц) компании-поставщика и руководства (уполномоченных должностных лиц) компании-покупателя при обсуждении условий поставок, а также при подписании договоров;

- отсутствие документального подтверждения полномочий руководителя компании-контрагента, копий документа, удостоверяющего его личность;

- отсутствие документального подтверждения полномочий представителя контрагента, копий документа, удостоверяющего его личность;

- отсутствие информации о фактическом местонахождении контрагента, а также о местонахождении складских и/или производственных и/или торговых площадей;

- отсутствие информации о способе получения сведений о контрагенте (нет рекламы в СМИ, нет рекомендаций партнеров или других лиц, нет сайта контрагента и т.п.). При этом негативность данного признака усугубляется наличием доступной информации (например, в СМИ, наружная реклама, Интернет-сайты и т.д.) о других участниках рынка (в том числе производителях) идентичных (аналогичных) товаров (работ, услуг), в том числе предлагающих свои товары (работы, услуги) по более низким ценам;

- отсутствие информации о государственной регистрации контрагента в ЕГРЮЛ (общий доступ, официальный сайт ФНС России www.nalog.ru).

Наличие подобных признаков свидетельствует о высокой степени риска квалификации подобного контрагента налоговыми органами как проблемного (или «однодневки»), а сделки, совершенные с таким контрагентом, сомнительными.

Дополнительно повышают такие риски одновременное присутствие следующих обстоятельств:

- контрагент, имеющий вышеуказанные признаки, выступает в роли посредника;

- наличие в договорах условий, отличающихся от существующих правил (обычаев) делового оборота (например, длительные отсрочки платежа, поставка крупных партий товаров без предоплаты или гарантии оплаты, несопоставимые с последствиями нарушения сторонами договоров штрафными санкциями, расчеты через третьих лиц, расчеты векселями и т.п.);

- отсутствие очевидных свидетельств (например, копий документов, подтверждающих наличие у контрагента производственных мощностей, необходимых лицензий, квалифицированных кадров, имущества и т.п.) возможности реального выполнения контрагентом условий договора, а также наличие обоснованных сомнений в возможности реального выполнения контрагентом условий договора с учетом времени, необходимого на доставку или производство товара, выполнение работ или оказание услуг;

- приобретение через посредников товаров, производство и заготовление которых традиционно производится физическими лицами, не являющимися предпринимателями (сельхозпродукция, вторичное сырье (включая металлолом), продукция промысла и т.п.);

- отсутствие реальных действий плательщика (или его контрагента) по взысканию задолженности. Рост задолженности плательщика (или его контрагента) на фоне продолжения поставки в адрес должника крупных партий товаров или существенных объемов работ (услуг);

- выпуск, покупка/продажа контрагентами векселей, ликвидность которых не очевидна или не исследована, а также выдача/получение займов без обеспечения. При этом негативность данного признака усугубляет отсутствие условий о процентах по долговым обязательствам любого вида, а также сроки погашения указанных долговых обязательств больше трех лет;

- существенная доля расходов по сделке с «проблемными» контрагентами в общей сумме затрат налогоплательщика, при этом отсутствие экономического обоснования целесообразности такой сделки при одновременном отсутствии положительного экономического эффекта от ее осуществления и т.п.

Соответственно, чем больше вышеперечисленных признаков одновременно присутствуют во взаимоотношениях налогоплательщика с контрагентами, тем выше степень его налоговых рисков.

Признаки однодневки, выявляемые на этапе регистрации компании

1. Адрес регистрации компании не существует

2. Помещение, находящееся по адресу регистрации компании, не приспособлено для осуществления деятельности

3. В заявлении на регистрацию указан недействительный документ, удостоверяющий личность заявителя

4. В заявлении на регистрацию указан недействительный ИНН

5. Заявитель ранее подавал заявление на регистрацию, где указывал недействительный документ, удостоверяющий личность

6.Лицо, указанное в качестве руководителя компании, имеет действующую дисквалификацию

7. Физическое лицо является «массовым» учредителем (10 и более компаний).

8. Заявление на государственную регистрацию заверено нотариусом, уже сложившим полномочия

9. Заявление на государственную регистрацию заверено нотариусом, подпись которого ранее подделывалась

10. Организация использует в качестве единственного исполнительного органа управляющую компанию. В это же время, управляющая компания является исполнительным органом в 10 и более компаниях, находящихся в списке неблагонадежных

11. Поступило заявление от физического лица о признании его потерпевшим, так как он не учреждал (не руководил) компанией

Признаки однодневки, выявляемые на этапе постановки компании на налоговый учет

12. Поступило заявление от собственника помещения, что оно никому в аренду не предоставлялось

13. На этапе постановки компании на налоговый учет установлено, что адрес регистрации не существует

14. На этапе постановки компании на налоговый учет установлено, что помещение, находящееся по адресу ее регистрации, не приспособлено для деятельности

Признаки однодневки, выявляемые в ходе деятельности компании

15. Фирма не сдает отчетность в органы статистики

16. Фирма не сдает декларации по налогу на прибыль и по налогу на имущество

17. Фирма не сдает декларацию по НДС, хотя есть информация из банка о движении денег по ее счетам

18. Фирма не представляет налоговую или бухгалтерскую отчетность в течение одного или нескольких налоговых периодов

19. Фирма представляет «нулевую» налоговую или бухгалтерскую отчетность в течение одного или нескольких налоговых периодов

20. Фирма официально заявила об отказе представлять налоговую или бухгалтерскую отчетность

21. По данному юридическому лицу поступило много запросов на проведение встречной проверки

22. Учредитель данной фирма часто встречается в числе ее контрагентов

23. В цепочке контрагентов находятся компании, которые находились в списке неблагонадежных

24. Поступила информация о дисквалификации физического лица, являющегося руководителем (учредителем) фирмы

25. Фирма не заменяет дисквалифицированного руководителя

26. Фирма передает владение собой (доли) юридическому лицу, которое в настоящее время находится в стадии ликвидации

27. Есть движение денег по счетам компании, не отраженным в бухгалтерской отчетности

28. Фирма проводит хозяйственные операции, нехарактерные для зарегистрированных видов деятельности по ОКВЭД

29. Фирма осуществляет перевозку крупных партий товаров, но при этом, движения и остатков денег на расчетных счетах нет или они меньше, чем стоимость товаров

30. Фирма указывает финансовые показатели, которые отличаются от средних показателей деятельности по группе аналогичных налогоплательщиков

31. Фирма, являясь малым предприятием, выступает контрагентом крупнейшего налогоплательщика с большими суммами сделок

32. Фирма приобретает недвижимость, ценные бумаги При этом, движения и остатков денег на расчетных счетах нет

33. Работники фирмы приобретают недвижимость, транспортные средства, ценные бумаги, драгоценные металлы на суммы, превышающие их задекларированные доходы

34. Фирма предъявляет к возмещению значительные суммы НДС

35. Фирма открыла счет в «подозрительном» банке

36. Проводятся единичные непрофильные операции

37. Фирмой используются нестандартные средства расчета

38. Фирма применяет нерыночные цены

39. Отсутствие экономической целесообразности операции

40. Заработная плата сотрудников компании меньше прожиточного минимума

41. Отсутствуют основные средства, необходимые для деятельности (транспорт, склад, торговые точки и т.п.)

42. Фирма открыла новый счет в банке, в котором у нее приостановлены операции по другому счету

43. Налогоплательщик после блокировки его счетов в одном банке открыл новый счет в другом банке

44. Используется иностранная рабочая сила без разрешения

45. Отсутствует лицензия на деятельность, которая должна быть лицензирована

46. Занижение налога на прибыль вследствие необоснованного включения в состав внереализационных расходов затрат, не учитываемых при налогообложении (при условии, что внереализационные расходы составляют значительный процент от выручки отчетного периода)

47. Темп роста внереализационных расходов по отношению к аналогичному периоду предыдущего года значительно превышает темп роста выручки от реализации

48. Стоимость экспорта по данным таможенной декларации превышает сумму выручки от реализации по данным БО

49. Площади земельных участков по данным земельного комитета превышают данные декларации по налогу на землю

50. Выручка от реализации, по данным бухгалтерской отчетности, выше аналогичного показателя по данным декларации по НДС, и полученная разница превышает сумму дебиторской задолженности (по мнению инспекторов, это свидетельствует о возможном занижении НДС)

51. Сумма НДС, уплаченная таможенным органам, превышает сумму этого налога, указанную в декларации по НДС

52. Сумма сделок превышает выручку от реализации по данным отчетности компании

53. Сумма реализации по данным декларации по налогу на прибыль меньше значения аналогичного показателя по данным бухгалтерской отчетности

54. Арендная плата за государственное или муниципальное имущество, с которой начислена сумма НДС арендатором — налоговым агентом, превышает аналогичный показатель по данным комитета по имуществу

55. Сумма льгот по ЕСН, примененных налогоплательщиком в данном налоговом периоде, превышает сумму льгот предыдущего налогового периода

56. Затраты на оплату труда, принимаемые при исчислении налога на прибыль, превышают аналогичные данные, принимаемые при исчислении ЕСН

57. Суммарный доход физических лиц по организации (по данным формы № -НДФЛ) превышает аналогичный показатель, принимаемый для исчисления ЕСН

58. Выплаты физическим лицам, не учитываемые в целях налогообложения по данным декларации по налогу на прибыль, меньше аналогичного показателя декларации по ЕСН

59. Сумма начисленных платежей по страховым взносам на обязательное пенсионное страхование по данным декларации, представленной компанией, превышает аналогичный показатель по данным ПФР

60. Налоговая нагрузка уменьшается на фоне роста выручки

61. Фирма представляет нулевую отчетность при наличии сведений о покупке-продаже недвижимости, транспорта, реализации алкоголя, осуществлении экспортно-импортных операций

62. Сумма авансовых платежей, полученных в счет предстоящих поставок товаров, показанная в декларации по НДС, меньше суммы кредиторской задолженности по данным бухгалтерской отчетности

63. Прирост выручки отстает от прироста стоимости основных средств

64. Суммы дебиторской задолженности превышают величину выручки

65. Суммы привлеченных займов превышают величину выручки

66. Значительный удельный вес вычетов по НДС по отношению к начисленной сумме этого налога

67. Не представление декларации по ЕНВД, при том, что есть сведения о регистрации ККТ

68. По итогам предыдущих проверок фирмы выявлены факты неуплаты или неполной уплаты налога

69. Несоразмерность расходов и доходов компании по данным бухгалтерской отчетности

70. Есть задолженность по уплате основных налогов

71. Налогоплательщик преимущественно отражает убытки в бухгалтерской или налоговой отчетности

Фирммейкер, январь 2014

Евгений Морозов

При использовании материала ссылка обязательна

Ведём бухгалтерию — простую и сложную

Следим за законами — рассказываем простым языком

То, что надо