Нужно ли разрабатывать торговую стратегию (систему)?

Прежде всего, хотелось бы порассуждать, а нужно ли вообще составлять какие то планы, стратегии? Может проще торговать, что называется «от фонаря»? Захотел открыть позицию, открыл, пошло в твою сторону, ждешь прибыли, нет значит закрылся по стопу.

Почему многие преуспевающие трейдеры советуют разработать свою стратегию?

Да все просто, дело в том, что если вы открываетесь не придерживаясь никаких правил, через неделю вы не сможете ответить, по какой причине была совершена та или иная сделка. Хорошо если все ваши сделки приносят прибыль (думаю это только супер везунчику под силу), а если ваши сделки приносят убыток? Что делать?

Надо анализировать, разбираться что происходит не так. А что можно проанализировать, если сделки открывались без системно или другими словами, хаотично. Ни про какой анализ говорить не приходится, поэтому, прежде чем начинать торги, каждому трейдеру жизненно необходимо разработать торговую систему и придерживаться ее.

Торговая система (стратегия) — это свод неких правил, по которым трейдер, анализирует, рассчитывает позицию и совершает сделки. Торговая стратегия обязана учитывать все возможные нюансы.

Совершенно не важно, используется рабочая стратегия или нет. На первоначальном этапе, главное системный подход. В дальнейшем, вы сможете подкорректировать, подкрутить, подправить те места, которые наиболее уязвимы и которые не дают заработать.

Скрупулезный подход к разработке торговой стратегии

Но есть и исторические наработки, то, чем пользовались трейдеры, которые составляли торговые стратегии для себя. Не надо по 100 раз изобретать велосипед, возьмите то, что уже придумано и добавьте своей приправы. Иначе, вам придется переписывать историю и совершать, уже совершенные старшим поколением ошибки (ознакомьтесь с наиболее распространенными ошибками начинающего трейдера).

Для начала, трейдер должен разобраться, какой стиль торговли ему подходит на данный момент.

Более опытные трейдеры, надеюсь поймут, почему говорю про «данный момент«. Новичок не может со стопроцентной уверенностью сказать, что мой путь это внутридневная торговля, или скальпинг. Хочешь не хочешь, попробовать придется все. Но на первых парах, можете прочитать о каждом виде торговли, и выбрать то, что на данный момент больше подходит вашему психологическому состоянию.

1. Выберите рабочий таймфрейм

Существует два торговых стиля: долгосрочная и краткосрочная торговля. Многие трейдеры поспорят с этим, мол: «где же скальпинг, внутридневная торговля, трейдеры инвесторы«. Спорить не буду, у каждого свои представления, но для меня именно два стиля, являются основными, все остальное, это как бы подкатегории.

Долгосрочные торговые стратегии

Данный вид торговли рассчитан на удержание позиции от недели и более. В эту категорию можно отнести инвесторов, которые смотрят на рынок не с целью извлечь прибыль сиюминутно, а как раз то с прицелом на будущее. Так как у долгосрочника нет предела удержания позиции, он как и инвестор способен держать позицию очень и очень долго, пока не настанет время забирать прибыль.

Краткосрочные (дневные) торговые стратегии

Этот вид торговли подразумевает работу более быструю. Краткосрочник анализирует более мелкие колебания и пытается заработать на дневном интервале. К этому стилю можно отнести скальперов, которые в день открывают и закрывают более 50, а то и 100 ордеров, или дейтрейдеров, которые стараются поймать внутридневные движения.

Но не советую зацикливаться на выборе стиля, это совершенно не важно к какому стилю, вас приписывают другие. Можно открыть сделку на 5-ти минутке, и вот вы уже скальпер, удержали позицию до конца дня, и вот вы уже дейтрейдер, не видите оснований для закрытия и на следующий день, и вот вы уже долгосрочный трейдер.

Так что, выбирайте исходя из свободного времени. Есть время посидеть и поторговать внутри дня, используйте для анализа более мелкие таймфреймы, нет времени, ваши интервалы D1, W1 и месяц.

2. Выбор метода анализа

На следующем этапе, трейдер должен определиться, что именно будет использоваться для анализа рынка (индикаторы, трендовые линии, уровни поддержки / сопротивления, фундаментальный анализ).

Предположим выбор пал на уровни поддержки / сопротивления (вы можете использовать то, что понравилось вам). Давайте разбираться на примере, как должен действовать трейдер.

Прежде всего, нужно найти некую закономерность, откуда с большой вероятностью отскакивает цена (рис. 1).

Предположим вы видите постоянные отскоки от круглых чисел (1.100, 1.150, 1.200). Прогоните по истории и посмотрите, как цена отрабатывала эти уровни ранее, если круглые числа действительно дают постоянный отскок цены, проанализируйте как входить в сделку, отложенным ордером или открывать по рынку.

На рисунке 1 изображен уровень поддержки валютной пары GBPUSD. Видно, что цена несколько раз билась в уровень 1.5650 и не разу не закрепилась ниже. Для себя мы должны отметить, что данный уровень является сильным и можно попробовать зайти в лонг (купить).

Где лучше поставить stop loss (рис. 2)?

Рис. 2. Установка Stop Loss`a.

После того как уровень поддержки найден, обращаем внимание на хвосты (тени свечей). Уровень тестировался около 5 раз, а хвосты останавливались примерно на одном уровне. Для себя отмечаем, что если мы правы и пара действительно пойдет в лонг, то с большой вероятностью, ниже хвостов цену опустить не должны, а значит найден идеальный уровень для Stop Loss`a.

Где установить take profit (рис. 3)?

Рис. 3. Выбираем место для Take Profit`a.

К take profit`у можно подойти с фантазией. Имеется два уровня, один в районе 1.5670, второй 1.5690 (думаю понятно почему отмечены эти уровни). При покупке от уровня поддержки, вполне нормаль, если часть позиции будем закрывать вблизи первой цели, остальное оставим до цели номер 2.

На этом, выявление закономерностей закончено. Если у вас не хватает идей для выявления закономерностей, можете воспользоваться нашими наработками перейдя в раздел Торговые стратегии для заработка.

Важно!! Приведенный выше пример, можно использовать как основание для входа в позицию.

3. Управление капиталом

На следующем шаге, следует разобраться каким объемом входить в сделку.

Сделать это не трудно, об этом частенько пишу на страницах своего сайта, но на всякий случай повторюсь.

Вы должны заложиться на допустимый риск на сделку. Очень часто пишут про 2-5% от депозита, будем придерживаться этих цифр.

Что это значит? К примеру, ваш депозит составляет 10 000$, 2-5% составят 200 — 500$. То есть, в одной конкретной сделке, разрешено рискнуть 200 — 500$.

Осталось рассчитать каким лотом можно войти, в зависимости от установленного стопа. Для этого почитайте статью Кредитное плечо на рынке Форекс, в которой детально описана процедура расчета.

Не стоит забывать, что соотношение stop loss`а к take profit`у, должно превышать 1 к 2. В примере выше, отчетливо видно, установленный стоп чуть больше 10 пп, тейк даже до первой цели превышает 20 пп. В данном случае соотношение 1 к 2 и это нормально, тк имеется дальнейший потенциал к росту.

4. Учитываем все возможные нюансы

Разработать прибыльную торговую стратегию (систему) это не только определить места входа и выхода с нужной лотностью. Трейдер обязан учитывать абсолютно все:

- какими инструментами торговать;

- торговать ли на новостях или нет;

- каким объемом торговать;

- как входить в сделку;

- как выходить из сделки.

Не забудьте учесть ваш рабочий график. Торгуя на круглосуточном рынке Форекс, очень трудно поймать грань, во сколько начинать торги, во сколько заканчивать. Невозможно торговать всегда, организм должен отдыхать, да и ваши родные, так же нуждаются в вашем внимании.

Очень часто, трейдеры не учитывают такие вещи как:

- что делать, если отключили интернет?

- что делать, если не работает торговый терминал?

- сколько процентов от заработка выводить?

- какой терминал использовать для торговли?

- и многое другое.

5. Поторгуйте на демо счете

Глупо бросаться сразу в бой. Для начала, опробуйте разрабатываемую стратегию на демо счете. Проверка стратегии на истории — это очень хорошо, но все же в реальном времени, так сказать в онлайн, 100% проявятся некоторые изъяны.

Не заигрывайтесь, ваша цель исключительно проверить ожидания от торговой стратегии. Если все идет хорошо и система работает, переходите на реальный счет. В противном случае подкорректируйте нерабочие моменты и проверьте заново.

6. Переходите на реальный счет

Если все идет по плану и ваша стратегия приносит положительный результат после прогона на демо счете, можно пробовать реальные деньги.

И снова предостережение, используйте на первых парах самые минимальные лоты. Торгуя на реальные деньги, хочешь не хочешь включаются эмоции, которые так или иначе могут мешать адекватно совершать сделки.

Не торопитесь, поторгуйте минимальным лотом, свои деньги всегда успеете заработать, рынок был вчера, есть сегодня и будет завтра. На время тестирования, постарайтесь исключить эмоциональную составляющую и оценить реальные шансы стратегии на победу.

7. Роль дневника сделок в торговой стратегии

И последнее. Составить торговую систему (стратегию) без дневника сделок, просто не реально. Вы обязаны записывать все свои сделки очень подробно. В оптимальном варианте, кроме записи сухих цифр (по такой то цене купил, по такой то продал), больше всего нужно знать свое эмоциональное состояние в моменты совершения и удержания позиции.

Отмечайте очень подробно, в дальнейшем, только ваши записи помогут понять что было сделано правильно, а что нет. Только дневник сделок поможет подкрутить нужные винтики и заставить вашу торговую стратегию приносить прибыль.

Заключение

В данной статье, подробно рассказано о разработке торговой стратегии. Самое трудное в трейдинге, не найти закономерности или правильно определить лотность, а придерживаться собственных записей.

Знаком с очень большим количеством трейдеров, которые имеют уникальные торговые системы, они логичны и при прогоне по истории, приносят хорошую прибыль. Но к сожалению, не могут на них заработать только потому, что сами же нарушают прописанные правила.

Надеюсь данная статья поможет составить торговую стратегию (систему), но остальное зависит только от вас и ваших аналитических способностей.

Запомните, торговля, анализ, разбор сделок — это только 10% успеха, остальные 90% это психология, вера в себя и в свои возможности. Удачи и до встречи!!!

Как разработать собственную форекс стратегию

Что такое торговая стратегия?

Торговая стратегия – это свод правил, которые позволяют систематизировать торговлю, дать трейдеру четкое представление о том, когда следует входить в сделку, когда пора из нее выходить, и когда лучше вообще воздержаться от торговли. Также система предусматривает в какое время и на каком таймфрейме торговать, какие валютные пары использовать и каким лотом входить в сделки. ТС помогает отключить эмоции и защититься от их негативного влияния на трейдинг.

Преимущества торговой системы

Существует несколько очевидных плюсов торговли по стратегии:

- Статистическое преимущество. Трейдер знает, что, при условии следования правилам ТС будет больше прибыльных сделок, чем убыточных, и в результате он окажется в плюсе (если это было подтверждено предварительным тестированием на истории). Даже если произошла череда убыточных сделок, трейдер знает, что ситуация, скорее всего, выправится;

- Трейдеру не нужно каждый раз гадать, стоит или не стоит открывать сделку. Он лишь следует сигналам ТС;

- Трейдеру проще в психологическом плане. Жадность, страх и желание отыграться, увеличив лот, проще контролировать, когда есть четкие правила, которые делают трейдера в большей степени исполнителем, чем лицом, принимающим решения.

Можно сказать, что стратегия превращает торговлю на Форекс из увлекательного занятия в рутину, однако большинство трейдеров приходят на рынок зарабатывать деньги, а не играть, и ТС помогает им достичь главной цели.

Зачем создавать собственную ТС?

На рынке существует множество готовых торговых систем как простых, так и довольно сложных и понятных лишь профессионалам. Новички, как правило, начинают торговлю, пользуясь готовой ТС, причем не самой сложной. Однако со временем почти каждый из них понимает, что торговать по-настоящему эффективно можно лишь со стратегией, разработанной лично, на основе собственного опыта и предпочтений.

Не всегда ТС разрабатывается с нуля. Зачастую (особенно если это первый опыт трейдера в создании стратегии) берется готовая система, и в нее вносятся какие-то изменения: добавляются индикаторы, изменяются параметры уже установленных инструментов и т. д.

Вне зависимости от того, создает трейдер стратегию с нуля или модифицирует готовую, необходимо, чтобы она подходила ему по характеру: вдумчивому и рассудительному человеку вряд ли подойдет скальпинг, равно как другому в силу характера может не подойти долгосрочная торговля.

Обязательные составляющие торговой стратегии

Каждая стратегия должна включать в себя определенные пункты, которые в комплексе обеспечат стабильность торговли:

- Логическое обоснование. Это основная идея, на которой строится торговая стратегия. Она является фундаментом, на котором базируются все остальные составляющие;

- Валютные пары для торговли;

- Таймфрейм и время торговли (торговая сессия);

- Правила входа (сигналы на открытие позиции);

- Правила выхода. Как выставляются стоп-лосс и тейк-профит;

- Объем торгового лота и ограничение рисков.

Если все эти параметры учтены, можно приступать к тестированию стратегии на истории или демо-счете.

Пример разработки структуры торговой стратегии

Для того, чтобы лучше понять механизм создания торговой системы, разберем ее структуру на конкретном примере.

Логическое обоснование

В первую очередь нужно определиться с основной идеей стратегии. Это может быть какая-то конкретная зависимость или закономерность в поведении цены, на основе которой можно прогнозировать ее дальнейшее движение.

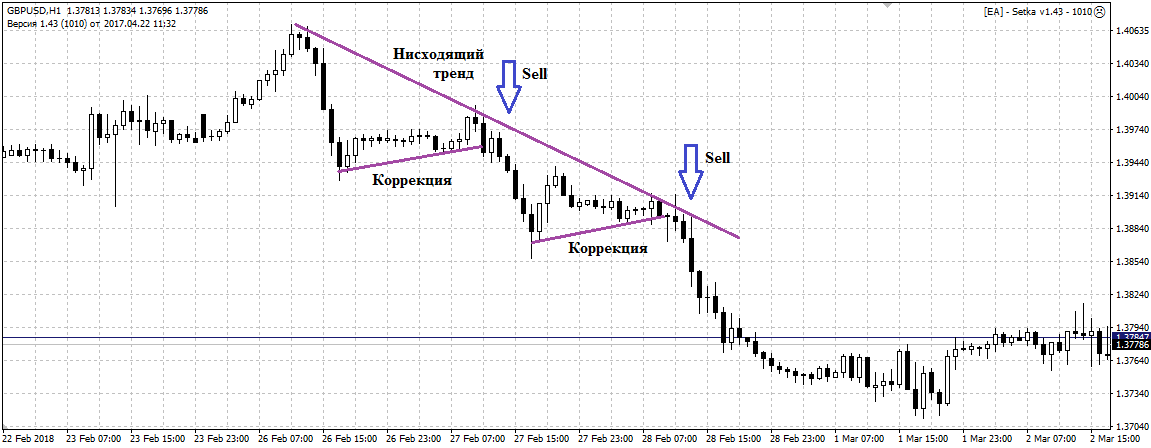

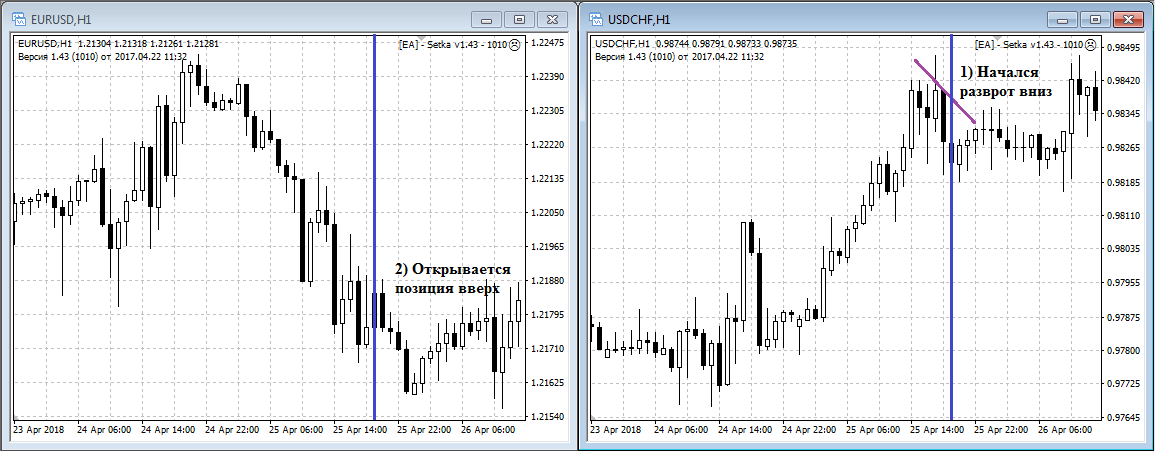

Например, мы заметили, что рынок, даже находясь в тренде, никогда не движется ровно и плавно: всегда есть какие-то коррекции и колебания цены, противоположные основному движению. На этой идее мы и будем строить свою торговую систему: заходя в рынок после коррекции можно получить больше прибыли и увеличить шансы на то, что цена в принципе пойдет в нужном направлении.

Другой пример: мы заметили, что валютные пары EURUSD и USDCHF часто движутся зеркально по отношению друг к другу и когда на одной из пар начинается движение вверх, на второй в скором времени начнется движение вниз, и наоборот. Поэтому, заметив, что на одном из активов начался новый тренд, можно открывать сделку по другой валютной паре в обратном направлении, имея все основания рассчитывать на скорое движение.

Таймфрейм

Выбор таймфрейма зависит от того, сколько времени трейдер готов уделять торговле. Если на дневных графиках формирование свечи занимает целые сутки, соответственно, чтобы оценить ситуацию и принять решение, потребуется всего несколько минут в день, то на М1 все меняется каждую минуту, и трейдеру потребуется постоянно присутствовать за торговым терминалом. Чем меньше таймфрейм, тем больше будет поступать сигналов, соответственно, больше потенциальная прибыль. Однако далеко не у всех есть возможность весь день посвящать торговле, и для работающих людей дневной график будет оптимальным вариантом.

Также считается, что технический анализ лучше работает на дневных графиках, чем на часовых или, тем более на минутных, поэтому D1 станет оптимальным выбором для новичков. Чаще всего трейдеры работают на D1-М15, пятиминутные и минутные графики слишком непредсказуемы, и стабильно зарабатывать на них могут лишь узкоспециализированные профессионалы.

Валютные пары

В большинстве случаев в качестве торгового актива оптимально выбирать EURUSD либо другую валютную пару-мажор. В торговом терминале MetaTrader 4 можно выбрать отображение только нужных активов, кликнув правой клавишей мыши на поле «Обзор рынка» и выбрав «Набор символов»-«Forex».

Выбор инструментов для анализа

После того, как становится понятна торговая идея, выбран таймфрейм и валютные пары для торговли, необходимо определиться с инструментами для анализа и определения точек входа-выхода. В этом вопросе главное правило – не переборщить. Как правило – эффективнее всего в реальной торговле себя показывают простые системы. В тех же ТС, которые перенасыщены индикаторами, различными построениями и прочими сигналами, эти инструменты часто противоречат друг другу, только сбивая трейдера с толку и провоцируя его на ошибки.

Если стратегия индикаторная, то в ней, как правило, должно быть от 2 до 5 инструментов. Необходимый минимум – один трендовый индикатор, определяющий направление открытия сделки, и один индикатор перекупленности/перепроданности (осциллятор), помогающий избежать ложных входов.

Если стратегия ориентирована на свечной анализ, то трейдеру необходимо хорошо ориентироваться в паттернах Price Action. Если планируется использование графического анализа – понадобится хорошие знание фигур (треугольники, флаги и вымпелы, двойные вершины и т. д.).

Также необходимо решить, будут ли учитываться новости и важные экономические события (если сама ТС построена на теханализе). Если система построена на фундаментальном анализе, нужно решить, какие именно новости торговать. Новости можно отслеживать с помощью экономического календаря и специальных индикаторов.

Правила входа и выхода

В первую очередь необходимо решить, по какому типу ордеров будет осуществляться вход в рынок: по отложенным или рыночным. Отложенные ордера, с одной стороны, помогают избежать ложных входов, но с другой – забирают часть прибыли за счет того, что цена проходит определенное расстояние до того момента, как активирует приказ.

Также необходимо заранее решить, по какому принципу будут выставляться тейк-профит и стоп-лосс. В некоторых ТС выставление тейка необязательно (например, при использовании трейлинг-стопа), однако стоп лосс должен выставляться всегда. Стоп-лосс в первую очередь является ограничителем риска, и защищает капитал трейдера от форс-мажоров, например, от отключения интернета или электричества.

После того, как все правила определены, их необходимо обязательно зафиксировать на бумаге либо в отдельном файле – т.е. необходим чек-лист. Затем можно приступать к тестированию ТС.

Тестирование на истории и демо-счете

В первую очередь – стратегию необходимо протестировать на истории. Это даст статистику и первичное понимание ее прибыльности. Однако исторические данные со временем теряют актуальность, поэтому поведение стратегии на реальном рынке даст более полезную информацию.

Перед выходом на реальный счет ТС необходимо протестировать на демо. Время тестирования зависит от таймфрейма: при торговле на Н1-Н4 или, тем более, D1 для определения прибыльности понадобится как минимум несколько месяцев, в то время как эффективность скальпирующей стратегии можно определить за неделю.

Заключение

Торговая система должна быть у каждого трейдера. Иногда новичкам кажется, что у них получится торговать исключительно по интуиции, особенно если это заблуждение подтверждается парой удачных сделок. Кроме того, известны случаи, когда опытные трейдеры открывали сделки по интуиции либо вразрез с правилами системы и зарабатывали огромные деньги.

Однако в этом исключении ключевой фактор – опыт. Профессиональный трейдер способен понять, когда можно включить интуицию, а когда следует работать четко по системе. Как правило, интуиция используется очень редко, и скорее для того, чтобы не входить в рынок по сигналу, нежели затем, чтобы открыть сделку не по правилам и получить убыток.

В любом случае позволить себе подобные действия без серьезного риска для капитала могут лишь профессионалы с годами, а то и десятками лет опыта. У новичков, твердо решивших научиться зарабатывать на Форекс, есть только один правильный путь – путь системной торговли.

Кроме этого, есть один момент, который очень часто упускают в своей торговле даже опытные трейдеры. Это Логическое Обоснование торговой стратегии. Это очень важно, поэтому даже если у вас уже есть большая практика работы на форекс, посмотрите хотя бы часть видео, в которой рассказывается о том, что у каждой системы должна быть Основная Идея, на которой она строится.

С уважением, Власов Павел

TradeLikeaPro.ru

Наверняка вы ни раз слышали советы, что для заработка на фондовом рынке нужно чётко следовать торговым стратегиям, ограничивать убытки стоп-лоссами, следить за мани менеджментом и т.д. В каждом источнике по трейдингу содержатся эти общие фразы.

Но сам вопрос «как придумать прибыльную торговую стратегию» — не был достойно и понятно освящен. В открытом доступе представлено множество методов торговли, но они далеки от идеала. Эти подходы вряд ли будут приносить стабильную прибыль в реальных торгах. В этой статье мы опишем: с чего стоит начать, как можно придумать свою торговую стратегию для биржи.

1. Введение в торговые стратегии игры на бирже

Существует тысячи вариантов стратегий торговли на бирже. В большинстве случаев сигналы на покупку/продажу оперируются только на значениях каких-то специфических индикаторов. В интернете их представлено с большим избытком. Что выбрать из всего этого многообразия? Да и стоит ли выбирать?

Каждый трейдер обычно начинает задумываться о торговых стратегия после потери средств или полного слива депозита. Чаще всего деньги теряют на рынке Форекса. Во многом это связано с тем, что многие обладают качествами алчности. Например, новички готовы поставить все деньги на одну сделку. Естественно, что вопрос потери денег это лишь вопрос времени.

Гораздо лучше торговать акциями на фондовом рынке, поскольку это хотя бы как-то можно прогнозировать и понимать, какие компании «дороги» и «дешёвы», хотя это очень условные понятия.

Часто можно услышать слова «стратегия игры на бирже акций», но это некорректно называть «игрой». Профессионалы никогда не приходят «играть» на биржу. Любая сделка должна проводится не просто так, а согласно плану. План действий трейдер продумывает заранее.

Если вы пришли «играть» на биржу, то это не плохо, но вряд ли вам удастся зарабатывать стабильно. Ваши успехи будут определяться стечением случайных обстоятельств. Даже, если вы закроете 30 дней подряд в хорошем плюсе, это не говорит ни о чём. Это только увеличивает самоуверенность, которая потом привёдет к обратной ситуации. Причём обычно проигрывают деньги гораздо быстрее, чем зарабатывают.

- 5 простых торговые стратегий для биржи;

- Как торговать на фондовой бирже — инструкция для начинающих;

2. Секретных индикаторов для торговли на бирже не существует

Вы когда-нибудь задумывались над вопросом зачем существует так много торговых индикаторов? Ведь в расчётах каждого используется лишь 5 значений:

- Цена открытия (Open);

- Цена закрытия (Open);

- Максимум (Open);

- Минимум (Open);

- Объем (Volume);

Больше никаких данных о текущем состоянии рынка мы не имеем. Парадокс в том, что существует тысячи индикаторов и все они базируются на этих 5 параметрах. Они по разному складываются, вычитаются, умножаются на коэффициенты. В результате почти все индикаторы показывает почти одно и то же: перекупленность/перепроданность, наличие тренда или флэта.

Какой-то индикатор раньше реагирует на изменения цены (более чувствителен), но тогда у него будет много ложных сигналов. Другой лишен этого недостатка, но он будет запаздывать как со входом, так и с выходом. То есть в любом случае, результат совсем не идеален и не подойдёт для всех состояний на рынке.

Не ищите секретные индикаторы, которые бы давали только верные сигналы. Таких не бывает. Достаточно знать базовые и ориентироваться на их значения. Ваши торговые успехи не улучшаться от анализа десятков индикаторов. Они лишь начинают противоречить друг другу, что вызывает лишние размышления и эмоциональные противоречия внутри трейдера.

Профессионалы вообще не используют индикаторов, поскольку и так чувствуют рынок.

Более важно разрабатывать торговые паттерны, которые регулярно повторяются и приводят к одинаковым рыночным реакциям.

Паттерн — это знакомая графическая ситуация после которой идёт какое-то движение. Те, которые работают эффективно очень мало.

Причём каждый трейдер находит свои уникальные модели на графиках. Как говорят профессионалы: «ищите закономерности, которые понимаете». Загвоздкой в поисках надёжных моделей является то, что они бывают не так часто на рынке. А зарабатывать хочется ежедневно.

«Опыт бесценен, плохо только, что за него приходиться платить собственной молодостью». Стив Харви

3. В поисках идеальной торговой стратегии

Я в трейдинге уже 10 лет. За это время пришёл к выводу, что сколько не придумывай стратегию, всё равно останешься ей неудовлетворен. Грааля не существует.

Стратегия может давать сигналы слишком редко или наоборот, слишком часто, давать хорошие результаты на одном рынке, плохие на другом. В один промежуток времени показывать потрясающие значения, в другой нет. Но мы всегда хотим большего! Поэтому будем постоянно искать, как можно улучшить результаты.

Торговый результат успешных стратегий может выглядеть крайне нестабильно (по неделям):

| Номер недели | Результат |

| 1 | -1.5% |

| 2 | -0.5% |

| 3 | +2% |

| 4 | -2% |

| 5 | +8% |

| 6 | -1% |

| 7 | -1% |

| 8 | +1% |

| 9 | -3% |

| 10 | -2% |

| 11 | -2% |

| 12 | -4% |

| 13 | +1% |

| 14 | +10% |

| = итого +5% |

Мы были в минус, в плюсе, потом снова в минусе и в конце вышли в плюс. Представляете сколько эмоций испытал человек, который пережил это. Стоили ли этих нервов итоговые +5%? На это всё ещё ушло 3 месяца и время на отслеживание позиции. За это же время банковский вклад или облигации могли принести схожий доход 2,4%, но зато с гарантией, без нервов и каких-то действий.

Я пришёл к выводу, что самый важный фактор в торговле — это опыт. Многим успешным трейдерам приходилось очень дорого заплатить за него. Сколько раз они сливали свои деньги, потом снова поднимались.

Опыт даст очень важные знания о паттернах. Это «чутьё», которое приходит каждому трейдеру со временем. История на графиках повторяется с каким-то временным «лагом». То, что происходит прямо сейчас на рынке, наверняка уже происходило лет 5-10 назад. Опытный трейдер «обжегся» много раз и запомнил в своей голове подобную ситуацию. В следующий раз, когда подобный паттерн повторится, он будет действовать иначе. Новички же ориентируются на ситуации происходящие вчера, на той недели, а ситуации на рынках не повторяются так часто.

Рекомендую ознакомиться с существующими паттернами:

- Свечные модели и паттерны на примерах;

- Фигуры технического анализа;

Также хочу отметить тот факт, что какая бы не была «крутая» торговая стратегия на истории, в будущем она может показывать совершенно другие результаты. Если появилась какая-то очевидная закономерность, то она быстро перестанет работать. Рынки постоянно меняются и стоит учитывать это.

4. С чего начать разработку стратегии игры на бирже

Сразу скажу, что на рынке работают самые простые и банальные стратегии. Почему же тогда большинство трейдеров теряют деньги на бирже? У каждого причина своя, но можно выделить три основные:

- Погоня за большой прибылью (пересиживание заведомо убыточных позиций);

- Жадность (не желание фиксировать убытки в случае ошибок);

- Стремление быть умнее рынка (фиксация маленьких прибылей в надежде сделать деньги на небольших колебаниях);

«Если собираетесь играть на фондовом рынке, готовьтесь к разочарованиям». Джордж Сорос

В 2016 г. я случайно увидел на новостном портале по трейдингу анализ стратегии пересечение скользящих средних. Эта стратегия является одной из классических.

На график наносят две скользящие средние с разными периодами (например, 20 и 60). В случае пересечения снизу вверх быстрой EMA (с периодом 20) медленной EMA (с периодом 60) мы производим покупку. Закрывается позиция по противоположному сигналу пересечение тех же линий сверху вниз.

Открыв дневной график акции ВТБ (взято просто для примера). Стало понятно, что такой подход приносил бы 15% годовых за последние 3 года. Так почему же большинство не используют её? Банковские вклады дают меньший процент. А дело в том, что многие ожидают каких-то сверх доходностей в 100% годовых и больше. А прибыль в 15% для трейдеров новичков — это слишком мало, чтобы даже попробовать.

5. Парадокс цены или как мы сами себя обманываем

Рассмотрим быстро на примере парадокс цены и поведение трейдера.

Пусть какой-то актив торговался в диапазоне $10-$30 (исторический максимум составляет $31) уже на протяжении 2 лет. После чего за 2 недели случается резкий прорыв предыдущего уровня сопротивления в $30 и цена достигает $50 при довольно больших объёмах торгов. Вы будете покупать? Скорее всего, нет. Психологично сложно сегодня купить дороже то, что стоило вчера дешевле почти на 30%. «Подожду коррекции» — думает трейдер новичок.

Далее цена за 3 дня растёт ещё и достигает $60. Будете покупать? Опять нет, ведь цена стала еще дороже. На этот раз котировка зависает в диапазоне $55-$62 на целый месяц. После чего в течении 5 недель плавно растёт выше и достигает $100. Теперь инвестор уже рвёт волосы на себе, что пропустил такой шанс утроить свой депозит за 3 месяца. А цена после $100 продолжает расти выше и выше.

Например, цена после $127 отскакивает вниз. Трейдер спешит купить акцию и берёт сразу на всё по $115. В итоге цена опускается до $100, потом $110 и ещё летит вниз до $85, где остаётся колебаться на ближайший год. В итоге: пропустили всё движение, купили дорого и сидим в сильном минусе. Если бы мы просто купили по $30 и ничего не делали, то были бы в огромном плюсе.

- Рынок акций растет на объёме — что это значит;

- Пассивное инвестирование — пошаговая инструкция;

- Стратегия «купи и держи»;

Посмотрите реальный пример котировки Litecoin к доллару. Казалось бы что дальше расти некуда:

Прошло два месяца и первый рост кажется смешным:

Купив Лайткоин по $4 через восемь месяцев можно было продать его по $368 (в пике). Это рост на 9200%. Большинство из нас за всю жизнь столько не заработают.

В чем заключается парадокс цены в ценных бумагах? В том, что актив может бить новый рекорд за рекордом. И шансы на это очень большие. Однако, трейдеры пропускают в большинстве случаев такие росты, хотя на них можно в прямом смысле слова «делать быстрые деньги».

При этом ситуация, когда актив начинает падение (например, на 10-20%), то мы начинаем наоборот входить, докупать. А это зачастую оказывается ловушкой. Цена развернулась и начинает медленное падение. Котировки медленно снижаются на 30%, 40%, 70%, 80%. Такая ситуация встретилась в котировках с Биткоином. Многие ждали роста, а вместо этого получили сильнейшее длительное падение.

При построении своих торговых стратегии нужно учитывать этот факт и не входить на падении. Это легкий способ потерять, а не заработать деньги. При этом это будет долго и мучительно.

Запомните простое правило: пока цена бьёт максимум за максимум господствует бычий тренд, то всегда открывайте позиции только в сторону роста. Не надо искать точки входа для игры на понижение. Как только котировки перестали обновлять «хаи» уже несколько дней, то это повод для анализа: это передышка в тренде или же фиксация позиций крупных игроков.

6. Анализ графика и поиск закономерностей

Давайте ближе к делу. Придумаем стратегию через поиск закономерности в биржевых котировках. Откроем к примеру часовой график.

Если у вас математический склад ума, то не сложно отыскать множество закономерностей на графике. Например, можно искать закономерность в том, что на открытии рынок чаще всего открывается ростом. Если присмотреться ещё более детально, то можно сказать, что самый сильный рост происходит в первый час, в обеденное время котировки замедляются или начинают падать. Новичкам нравится изучение утренних разрывов цены (гэпа), поскольку чаще всего после них случается откат.

А если мы добавим на график индикаторы, то найдём ещё больше закономерностей. Например, мне нравится осциллятор RSI. Несложно заметить, что когда он заходит в красную зону (ниже 20) цена отскакивает наверх (конечно, это не в 100% случаев, но зачастую). Такая ситуация называется перепроданностью. А в случае нахождения RSI в зеленой зоны (выше 80) есть вероятность скорого снижения.

Отлично, мы уже придумали несколько паттернов. Пора зарабатывать? Начинаем действовать согласно нашей методики и выясняется, что после первых двух прибыльных сделок, последняя даёт убыток. Что делать? Закрывать в минус не хочется. Рынок всегда откатывается наверх. В итоге наш трейдинг плавно перерос в инвестирование. Сделка уходит всё дальше в минус, а мы просто ждём.

Вот, что произошло спустя неделю после рассмотренного флэта чуть выше:

Если бы мы также открывали позиции на основе перепроданности и перекупленности, то ушли бы в хороший минус. Как я уже отметил: одна стратегия отлично работает на одном участке времени и проигрывает на другом.

В чем была ошибка? В том, что мы не ограничили потери стоп-лоссом. На современном рынке ставить стопы проблематично из-за высокой волатильности. Крупные игроки знают точно, где скапливаются потоки ордеров на продажу и могут искусственно обрушить цены под этот уровень. А сами скупят дёшево наши активы.

Поэтому если и ставить стоп, то нужно это делать на приличном расстояние от текущей цены. Чтобы рыночный шум и биржевые акулы не подрезали его. Но если поставить стоп на 5-10% ниже, то получается что в одной сделке мы рискуем слишком большой частью депозита. Значит, нам придётся открывать позицию на меньшую сумму. Где-то на 10-20% от депозита. В этом случае мы будем рисковать значительно меньше даже имея уровень остановки на большом расстояние. Но с другой стороны и заработаем меньше.

Дальнейшее тестирование стратегии превращается в не совсем удобное мероприятие. Ведь каждый раз мы будем думать по разному и ставить стопы также, поэтому нужны какие-то правила. Как поставить стоп-лосс, чтобы он действительно защищал нашу позицию — это крайне большая тема. Советую прочитать:

- Как искать лучшие уровни для стоп-лосс;

Также отлично работает дивергенция и конвергенция индикаторов RSI, MACD. Пожалуй это одни из самых лучших торговых стратегий.

Мы зарабатывали на колебаниях цены небольшую прибыли. Ну скажем по 1-3% за одну сделку. Спустя время трейдер обнаружит, что периодически случаются моменты, когда цена выходит из диапазона и движется процентов на 10-15% в сторону пробоя. Мы могли сделать за одну сделку годовой доход среднего трейдера. Так может мы были не правы? Может стоило открывать позиции наоборот, когда RSI превысил 80, то надо покупать, а не продавать? Как это ни странно, но такая стратегия скорее даже даст больше прибыли, а всё дело исходит из парадокса цены (мы рассмотрели это чуть выше).

Что можно сказать в итоге

Работают ли закономерности на рынке, которые мы получили при анализе истории за последние 1-2 месяцев? Работают, но с огромным риском уйти в минус и превратить нас в долгосрочных инвесторов, которые упорно будут держать то, что падает, вместо того, чтобы заработать на последующем росте. Ставить стоп-лосс сложно и никому не хочется.

Конечно, при более тщательном анализе истории хотя бы за 2 года можно подгадать стратегию таким образом, чтобы 2 сделки были в минус, а 3 в плюс. В этом случае годовой результат, скорее всего, будет находится на уровне 10-20% годовых в плюс. Что крайне мало для ежедневных торговых операций. Это же отнимает наше время. Ценные бумаги и так растут на этот процент в среднем ежегодно.

По факту больше прибыли приносят более долгосрочные стратегии. О них поговорим дальше.

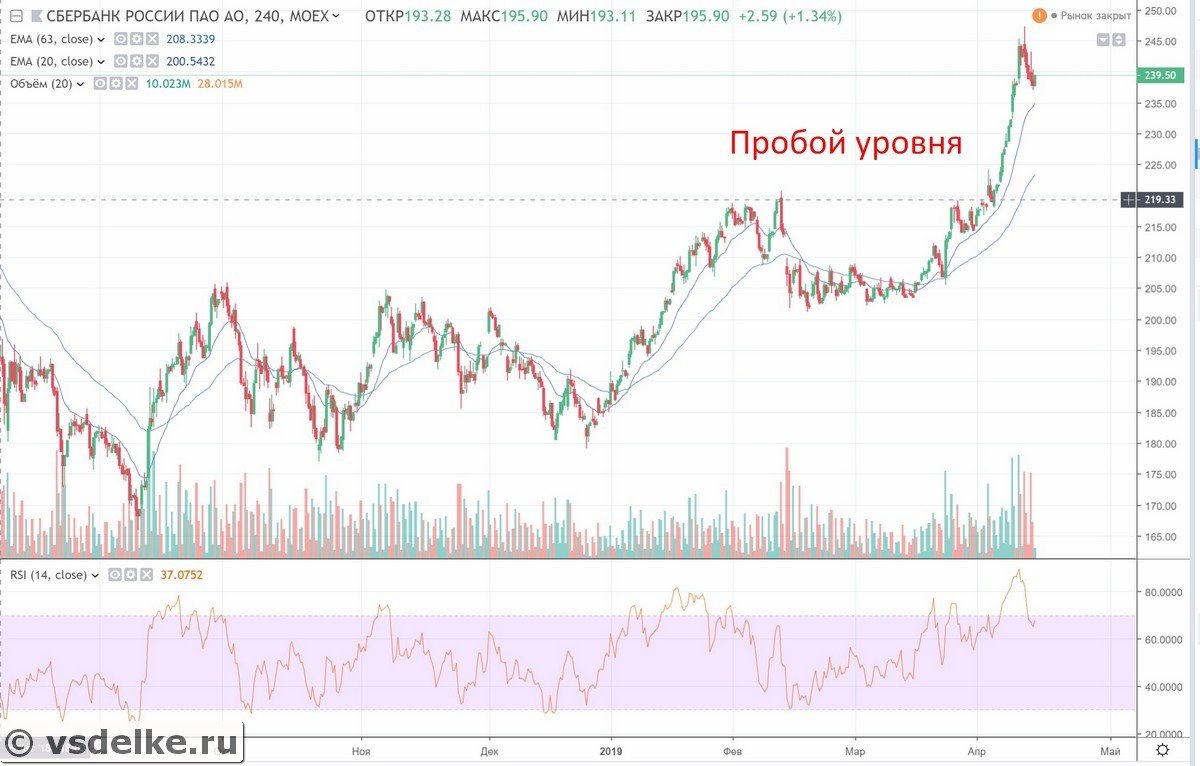

7. Пробой уровня — возможность быстро заработать

Стратегии на основе пробоев уровней относятся к самым эффективным. Они дают хорошие сигналы с быстрым результатом: либо заработаете, либо немного потеряете. При этом коэффициент прибыль/риск находится на уровне 3:1, 5:1 и даже больше. В большинстве случаев другие методы торговли основываются на более длительном ожидании прибыли. А здесь вся развязка происходит в течении 1-5 дней.

Главная принцип пробоя уровней уровня: вход в сделку после преодоления значимого уровня поддержки или сопротивления. Самые мощные движения обычно происходят с самого «дна» либо же наоборот, при прохождении исторических максимумов. У этих двух видов пробоев есть некоторые различия в идеологии.

Например, приобретение актива по бросовым ценам (с самых низов) потенциально приятнее трейдеру. Однако как показывает практика такие движения часто носят коррекционные характер. Другими словами, это краткосрочные импульсы из которых нужно будет выходить. Цена актива чаще всего после подъёма с низких значений ещё многократно откатывает. Эти явления возникают из-за того, что множество инвесторов выйдя в нули или небольшой плюс избавляются от «проблемного» актива.

С другой стороны покупка при пробое исторического максимума даёт сильные надежды на продолжение зарождающегося ралли. При этом новые максимумы не возникают просто так, всегда есть веские фундаментальные основания. Во-первых, цена находится на самом верху и это означает, что все ожидают от актива чего-то большого. Во-вторых, после пробоя у цены нету никаких сопротивлений в своём движении. Мало, кто продает растущий актив. Поэтому часто мы видим рост на 5-20% за несколько дней.

Что надо знать:

- Не все пробои дают прибыль. Они могут быть ложными.

- Чтобы пробой был истинным желательно наличии длительной проторговки (флэта).

- Хорошим сигналом является пробой на широком импульсе при больших объёмах.

Обычно перед пробоем цена образует сужающийся «треугольник» с постоянно уменьшением волатильности:

8. VSA — новый подход в трейдинге

Volume Spread Analysis (VSA) — это направление основывается на анализе импульсов, объёмов и дальнейшей реакции цены. Другими словами трейдер должен отыскать действия крупных игроков и понять, что он делает: закупается или скидывает. Для новичков анализ ситуации по VSA покажется тёмными лесом, поскольку такие исследования предполагают большой опыт.

Многие трейдеры фанатично сходят с ума от принципов VSA, считая это единственным способом с высокой долей вероятности делать деньги. Но как показывает практика давать сильные надежды на это не стоит.

Я соглашусь, что есть некоторые паттерны VSA, которые следует знать (ап-тренд, пин-бар к примеру). Но строить свою торговлю исключительно на этих данных было бы неправильно. Или точнее сказать может и правильно, если вы уже очень опытной. Но опытный трейдер применяет и другие знания. Он даже не может описать этот опыт словами, просто чувствует рынок лучше: когда стоит заходить, когда нет.

Если рассказать одну и ту же стратегию нескольким трейдерам, то как показала реальная практика, все они покажут разные результаты. Это связано с индивидуальными особенностями.

А в VSA интерпретация ещё больше усложняется. Каждый видит что-то своё. Отсюда и результаты у всех совершенно разные.

- VSA анализ — просто о сложном;

9. Лучшая стратегия на основе дневных скользящих средних

На последок хочу поделиться с вами самой простой, но рабочей стратегией. Она подходит для ловли глобальных трендов и движений. Для этого нам понадобится всего лишь дневной график и две скользящие средние с периодами 21 и 63.

Теперь запоминаем простое правило: мы будем входить в длинную позицию (покупать) только, когда скользящие средние закруглились и стали смотреть наверх. При этом объёмы торгов последних импульсов должны быть больше средних. Это говорит о крупных закупках, что собственно и задает дальнейший импульс и зарождение нового тренда.

Особенно сильно сигнал работает после длинных флэтовых движений. Когда скользящие средние сливаются «друг в друга», а потом начинаются медленно закругляться вверх. Также начало движения характеризуются импульсными закупками. Их легко можно найти на графике по крупным объемам и длинным свечам.

Что если мы ошиблись и котировки стали снижаться? В этом случае мы не ставим стоп-лосс, а самостоятельно анализируем ситуацию и закрываем позицию, если цена «камнем» падает и не планирует возвращаться к росту. Есть множество нюансов, которые нужно чувствовать. Например, если цена резко упала и также быстро восстановилась при больших объемах, то это сильно бычий сигнал. Если же цена упала и застыла внизу, то это говорит о слабости.

Этот метод хорош тем, что дает хорошие сигналы. Например, когда актив падает, то V-образные развороты часто принимаются новичками за перемену тренда. Скользящие средние же в этот момент все еще смотрят вниз, поэтому опытные игроки не стали бы вкладывать свои деньги на таких разворотах. А точнее бы они выходили на их вершинах.

Для тех, кто любит фундаментальный анализ и не верит в технический анализ рекомендую к прочтению:

- Как выбирать недооцененные акции по мультипликаторам;

- Технический или фундаментальный анализ;

- Как выбрать акции самостоятельно;

Смотрите также видео про «Торговые стратегии. Какую стратегию торговли на бирже выбрать»:

Время на прочтение

7 мин

Количество просмотров 62K

Примечание: Данный пост написан британским разработчиком и финансовым аналитиком Майклом Халлс-Муром, который является профессионалом в так называемом Quantitative trading. С нашей точки зрения информация, содержащаяся в этом топике, может быть интересна техническим специалистам и разработчикам, которые интересуются фондовым рынком и обладают навыками для создания, к примеру, успешных торговых роботов, но не знают с чего начать. Поэтому топик будет рассматриваться именно в таком контексте, кроме того, текст адаптирован к российским реалиям, соответственным образом переведены и некоторые термины. Будем рады вашим комментариям! (Поправки по переводу лучше отправлять в личных сообщениях).

Алгоритмическая торговля — является крайне сложной областью финансов, и чтобы освоить объем информации, который позволит создать свою собственную торговую систему или устроиться разработчиком в финансовую компанию или фонд, потребуется довольного много времени. Большой опыт в программировании просто необходим для успешной работы на этом рынке, как минимум алготорговец должен хорошо разбираться в таких языках, как C/C++ (в области финансов перспективен и язык Java) и Python, Matlab и R (на российском рынке набирает популярность разработанный в США TradeScript — прим. перев.).

Любая высокочастотная торговая система состоит из четырех основных компонентов:

- Идентификация стратегии — то есть определение стратегии торговли, эксплуатация заключенных в ней преимуществ и выбор частоты торговли.

- Бэктестинг стратегии — получение исторических данных о торгах и «прогон» стратегии на них, анализ результатов и оптимизация слабых мест.

- Движок — часть, которая соединяется с брокерской торговой системой (недавно ITinvest ввел в строй новую систему Matrix — прим. перев.), автоматически осуществляет торговлю и подстраиваться под изменения на рынке для сокращения издержек.

- Риск-менеджмент — распределение капитала для совершения торговых операций оптимальным образом, определение последовательности действий при неудачном стечении обстоятельств на рынке.

Начнем с первого пункта и поговорим о том, как выбрать стратегию торговли.

Торговая стратегия

В трейдинге любым действиям всегда предшествует этап сбора и изучения информации. Прежде чем выбрать стратегию для торговли, необходимо проанализировать исходные данные вроде объема имеющихся средств, а также учесть, насколько новая стратегия сочетается с уже использующимися. Индивидуальные трейдеры просто обязаны уделять большое внимание транзакционным издержкам и всеми силами пытаться их сокращать, соответственным образом и выбирается оптимальная стратегия торговли.

Вопреки расхожему мнению, что «ни один дурак не будет делиться стратегией, которая приносит деньги», на самом деле в публичных источниках можно найти информацию о стратегиях, которые действительно работают. Кроме того, аналитики и ученые иногда публикуют результаты своих исследований и финансовых экспериментов. Существует довольно много блогов на тему алгоритмеческой торговли на английском языке (в России, иногда, интересные темы проскакивают на ресурсе Smart-lab.ru), а в прессу иногда попадают данные о торговых стратегиях фондов.

Конечно, никто не станет обсуждать в публичном поле все аспекты и детали настройки прибыльной стратегии. Ключ к прибыльности как раз заключается в понимании того, какие параметры должны иметь стратегия, а также её «тонкая настройка». Тем не менее, практически стопроцентный путь к созданию собственной стратегии этого «воровство» чужих идей и их последующая доработка.

Большинство стратегий можно разделить на две большие группы — «играющие на неэффективностях» и «идущие за трендом». Стратегии первого типа эксплуатируют неэффективности рынка (например, спред в цене связанных финансовых инструментов) и тот факт, что в краткосрочной перспективе цена активов часто возвращается на изначальный уровень. Трендовые стратегии играют на психологии инвесторов и действиях фондов, пытаясь «запрыгнуть» в поезд нового тренда и успеть собрать на этом профит до того момента, пока движение не обратится в обратную сторону.

Еще один важнейший момент алгоритмической торговли — это её частота. Низкочастотная торговля (LFT) подразумевает обладание финансовыми инструмента на протяжении времени, превышающем один торговый день. Соответственно, при высокочастотной торговли (HFT) все операции происходят «интрадей», то есть в рамках одного торгового дня. Существуют также так называемые ультравысокочастотные стратегии (UHFT), которые подразумевают удержание актива на протяжении секунд или даже миллисекунд. Большое развитие на мировых и российских рынках сейчас получила высокочастотная торговля.

После того, как стратегия выбрана, необходимо протестировать её эффективность на исторических данных. Этот процесс называется бэктестингом.

Бэктестинг

Суть бэктестинга в том, чтобы подтвердить или опровергнуть прибыльность выбранной стратегии, запущенной на исторических данных. Знание результатов, которые стратегия показала бы в прошлом, позволяет предположить её эффективность в текущей рыночной ситуации. Само собой, тот факт, что на исторических данных стратегия принесла виртуальный миллион, ещё не гарантирует успеха в реальном мире.

При бэктестинге самым важным моментом является наличие данных о прошедших торговых сессиях, для запуска стратегии. Получить эти данные можно несколькими способами — часто их предоставляют брокеры и биржи, но существуют и сторонние поставщики данных.

Также важно определить метрики, по которым будет определяться, насколько успешно или неуспешно отработала стратегия «на истории». Стандартом в индустрии являются понятия «максимальной просадки» и коэффициент Шарпа. Максимальная просадка — это максимальный убыток по портфелю за определенный период (обычно за год). У низкочастотных стратегий просадка может быть больше, чем у высокочастотных, вследствие некоторых статистических факторов. Бэктест покажет максимальную просадку портфеля, которая могла бы иметь место в прошлом, что даст примерное понятие о том, чего стоит ожидать в этом плане при работе на реальном текущем рынке. Коэффициент Шарпа же это показатель эффективности инвестиционного портфеля (актива), который вычисляется как отношение средней премии за риск к среднему отклонению портфеля.

После того, как стратегия оттестирована и устранены все выявленные узкие места, возможная просадка минимизирована а коэффициент Шарпа максимален, пора переходить к собственно разработке торгового движка.

Торговый модуль

Торговый движок является средством, благодаря которому список сделок, подлежащих исполнению в соответствии с торговой стратегией, передается в торговую систему брокера. Процесс генерирования приказов может быть наполовину или полностью автоматизирован, а механизм их исполнения может быть ручным, наполовину ручным («в один клик») или полностью автоматизированным. Для низкочастотных стратегий чаще всего используется ручной или наполовину ручной ввод приказов. Для HFT-стратегий, которым важна каждая миллисекунда, в основном используется полностью автоматический метод.

Главные момент, которые следует учесть при разработке торговой системы, это обеспечение надежного и быстрого подключения к брокерской торговой системе (обычно через API) или обеспечение прямого доступа на биржу, минимизацию издержек (включая комиссию брокера и биржи, а также возможное проскальзывание).

Транзакционные издержки — одна из главных вещей, о которой стоит думать HFT-трейдеру. Они обычно складываются из трех компонентов: коммиссий брокера и биржи (и налогов), проскальзывания (разница между ценой, по которой планировалось совершить сделку, и той ценой, по которой она в реальности прошла), а также спред конкретного финансового инструмента (разница между ценой покупки и продажи — bid/ask). Спред не является постоянно зафиксированной величиной и зависит от текущей ликвидности рынка.

Высокие транзакционные издержки могут сделать из потенциально очень прибыльной стратегии с хорошим коэффициентом Шарпа полностью убыточную и наоборот. С помощью бэктеста правильно спрогнозировать транзакционные издержки может быть довольно трудно, для этого обычно необходимо получать у биржи исторические тиковые данные, включающие информацию по ценам bid/ask.

Необходимо также помнить и о разнице между эффективностью работы системы в реальном мире и тем, что она показывала на исторических данных. Разница может быть весьма существенной, и тому есть множество причин. Баги программного обеспечения и ошибки самой торговой стратегии могут не проявиться при бэктестинге, но сыграть важную роль при реальной работе на рынке.

Примеры создания торговых роботов на TradeScript.

Риск-менеджмент

Понятие «риска» включает в себя вcе вышеперечисленные опасности. Риск состоит из технологических опасностей (например, внезапный отказ серверов), риск брокера (банкротство компании), да и вообще всё, что может потенциально помешать задуманному функционированию торговой системы.

Частью риск-менеджмента является и процесс оптимизации капитала (его распределении между различными стратегиями). Это довольно сложный процесс, использующий большое количество «математики». Индустриальным стандартом, описывающим отношение оптимального распределния капитала и получения максимального эффекта от работы торговых стартегий, является критерий Келли.

Ещё один важный компонент риск-менеджмента — определение собственного психологического портрета трейдера. У каждого человека есть какие-то черты, которые могут препятствовать успешной торговле на рынке. В случае алгоритмической торговли психологический эффект играет меньшую роль, чем при «ручной» торговле на рынке, но все же присутствует — ведь за торговым роботом следит человек, который может захотеть слишком рано зафиксировать убыток или поторопиться с закрытием позиции, опасаясь увеличения потерь.

Подробнее о риск-менеджменте можно прочитать в этом топике.

Выводы

Алгоритмическая торговля — это очень сложное направление человеческой деятельности, но оно также является очень интересной областью финансов. Для того, чтобы иметь шансы добиться успехов в этом деле, просто необходимо на хорошем уровне овладеть программированием. Необходимо тренироваться, создавая торговые модули самостоятельно (торговые движки, анализаторы данных, средства для бэктестинга стратегий), используя доступные ресурсы — в конце концов, речь идет о собственных деньгах, которые никто не хочет потерять.

Статьи по теме:

- Интервью: как С# и C++ помогают заработать на фондовом рынке

- Какие языки программирования наиболее востребованы в сфере финансов

- Технологии фондового рынка: Брокерская торговая система

- How-to: как выбрать язык программирования для создания торгового робота

- How-to: Пишем торговых роботов на TradeScript

- Биржевой софт: Инструменты для создания торговых роботов

Вновь, пока на рынке штиль, публикую достаточно объёмный и содержательный материал о том, как создавать свою торговую систему.

В материале я постарался затронуть самые важные аспекты и он будет полезен как начинающим, так и уже практикующим трейдерам

ТОРГОВАЯ СИСТЕМА – РАБОЧИЙ ИНСТРУМЕНТ В РУКАХ ТРЕЙДЕРА

Создание торговой системы – это, по сути, самое важное на пути к успешному трейдингу. Даже если ваша первая ТС не будет приносить профита, начало уже будет положено. Самое сложное в этом деле собрать воедино всю имеющуюся у нас информацию о биржевых торгах и своём отношении к ним, и, проанализировав все это, сделать правильные выводы и выдать готовый продукт.

Итак, что же такое торговая система? Торговая система – это некий свод правил, строго регламентирующих все ваши действия на бирже. Т.е. когда открывать позицию, при каких условиях, как долго держать, при каких условиях закрывать, когда не заходить в рынок, как интерпретировать ту или иную информацию, куда ставить стоп и т.д.

КАКИЕ БЫВАЮТ ТОРГОВЫЕ СИСТЕМЫ И ТОРГОВЫЕ СТРАТЕГИИ

Разновидностей торговых систем огромное множество, но можно выделить несколько основных групп. Давайте их рассмотрим:

1) Трендовые системы. Это системы, которые основаны на длинных движениях, трендах. Они, как правило, строятся на основании графиков с большим таймфреймом (от 4 часов) и подразумевают большую просадку (но и существенную прибыль в случае удачной позиции);

2) Контртрендовые системы. Это системы, которые, напротив, основаны на «поимке» точек разворота рынка, с помощью технических индикаторов и разворотных формаций. В этих системах, как правило, размер потенциальной прибыли от позиции значительно меньше, но и «стопы» ставить намного проще, чем в трендовых системах;

3) Реверсные системы. Намного менее распространены и имеют в себе элементы как трендовой, так и контртрендовой системы, и к тому же могут работать на любых таймфреймах. Суть в том, что позиция в таких системах открыта всегда (за исключением редких моментов), а прибыль или убыток от сделки фиксируется путём переворота в противоположное направление;

4) Универсальные системы. Наиболее распространены и это самая обширная группа. Суть этих систем в том, что позиция может открываться когда угодно, на любом таймфрейме и с любым горизонтом. Наиболее удобны для создания на их основе торговых роботов. Такие системы создать несколько проще, потому что исчезает двойная обусловленность, т.к. позиции могут открываться в любой точке и в любой момент (а не в начале или на пике тренда). Популярность этих систем также обусловлена тем, что take profit и stop loss в них в основном ставятся фиксированные, что существенно облегчает следование системе.

Тем не менее, все эти категории лишь номинальны, для формирования какого-то общего представления. То, в какой категории вы будете создавать свою торговую систему, зависит от вашего психотипа и комфортной для вас стратегии работы. По сути, приведенные категории торговых систем можно назвать примерами торговых стратегий. Многие ошибочно полагают, что торговая система и торговая стратегия – это одно и то же. Торговая стратегия на фондовом рынке близка к значению военной стратегии на поле боя. Т.е. это общий план или способ действий в широком понимании. А торговая система – это уже детализированный свод правил, выполняемых в рамках реализации общей стратегии торговли. По сути, выбор торговой стратегии определяется психотипом трейдера, т.е. если человеку комфортно долго сохранять позицию и неспешно ловить длинные движения, он, скорее всего, выберет трендовую стратегию, а если он привык открывать и закрывать позиции часто и быстро, то он создаст универсальную систему.

Ещ одной разновидностью классификации торговых стратегий можно обозначить разделение на модель функционирования рынков и модель успешной торговли, однако, этот подход будет актуален только для опытных трейдеров, давно определившихся и четко понимающих свои комфортные и эффективные методы анализа в торговле.

ДОБИВАЕМСЯ ЭФФЕКТИВНОГО СИГНАЛА ПРИ СОЗДАНИИ ТОРГОВОЙ СИСТЕМЫ

Итак, вернемся к созданию торговой системы. Если вы уже поняли, к какому психотипу вы относитесь и в каких условиях вам удобнее всего торговать, то начинаем формировать правила открытия позиции. Это может быть как сочетание сигналов технических индикаторов, так и реализация сигнала классического технического анализа (пробой уровня, развитие фигуры или формации), или какие-либо фундаментальные предпосылки. Один из самых сложных моментов в создании торговой системы — это провести классификацию и градировать методы анализа инструмента по уровню исполняемости сигналов. Вся прелесть финансовых рынков в том, что два разных трейдера на одном и том же графике, пользуясь одними и теми же инструментами анализа, могут увидеть совершенно разные сигналы, либо совершенно по-разному интерпретировать один и тот же сигнал. Именно поэтому очень тяжело пользоваться чужими торговыми системами.

После того, как у вас уже сложилось понимание того, какими инструментами анализа вы будете пользоваться, начинается самая монотонная работа, а именно различная перестановка инструментов анализа (если их несколько) с целью получения максимально эффективного сигнала от системы. На этом этапе не нужно забывать, что торговая система не должна быть слишком сложной и иметь в себе большое количество входных данных, иначе будет слишком много условностей, и в процессе работы у вас может появиться выбор, какие условия соблюдать, а какие нет. К тому же, если входных данных слишком много, эффективность будет снижаться. Если речь идет о технических индикаторах, то не стоит использовать одновременно более 5 индикаторов, поскольку они начнут противоречить друг другу. Как и у любого правила у этого правила есть исключения, мне знакомы очень эффективные системы с одновременным использованием пяти и более индикаторов, но на отладку корректной работы такой системы уйдет очень много времени, и это при условии, что вы сможете правильно проанализировать тот огромный массив информации. В противном случае, колоссальная работа отправится, как говорится, «коту под хвост».

ВЫХОД ИЗ ПОЗИЦИИ. TAKE PROFIT И STOP LOSS

После создания эффективного правила входа в позицию, надо думать, как из этой позиции выйти. Новички наивно полагают, что удачный вход – это главное в успешной торговле, но это не совсем так. Вы можете открыть просто идеальную позицию, но если не выйдете вовремя, то растеряете всю прибыль, или если выйдете слишком рано, то не получите достаточной прибыли. В то же время, вы можете зайти в позицию в середине движения (т.е. не так удачно), но выйти на пике и получить намного больше, чем тот, кто зашел вовремя, но не вовремя вышел. Так вот, создавая правило для торговой системы по выходу из позиции, нужно особо тщательно подходить к выбору инструментов анализа. И точно так же, как для входа, этих инструментов не должно быть слишком много. Самое простое, это определить в момент открытия позиции уровень потенциальной прибыли, которую эта позицию может принести и просто выставить take profit на этот горизонт. Если рынок дойдёт до этого уровня, позиция закроется, прибыль зафиксируется, если не дойдёт, то вам нужно иметь запасной план выхода из позиции, либо уже ждать пока сработает stop loss. Нельзя недооценивать важность этих параметров. Приказы take profit и stop loss могут существенно облегчить и повысить эффективность вашей торговли. Без последнего вообще торговать строго запрещено, особенно новичкам.

В качестве примера свода правил торговой системы (правда не в чистом виде для прямого пользователя, а в адаптированном, для пользователей рассылки рекомендаций), можно привести нашу систему.

МАТЕМАТИКА И РИСК МЕНЕДЖМЕНТ

Главное, при таком подходе создания торговой системы, когда take profit и stop loss устанавливаются на фиксированную величину, всегда помнить, что любое действие при торговле на бирже, должно иметь положительное математическое ожидание. Т.е., если максимально упростить это правило до обывательского уровня, то звучать оно будет так «размер вашей потенциальной прибыли, умноженный на вероятность положительного исхода, всегда должен быть больше, чем потенциальный убыток, умноженный на вероятность отрицательного исхода». Важно, чтобы показатель этого соотношения был выше, чем соотношение среднего количества открываемых вами прибыльных сделок к среднему количеству открываемых вами убыточных сделок. Другими словами, если у вас поровну прибыльных и убыточных позиций, то вам достаточно, чтобы каждая ваша прибыльная позиция, просто приносила прибыли больше, чем каждая ваша убыточная позиция приносит в среднем убытка. Если же у вас, скажем, 70% убыточных позиций и 30% прибыльных (и это вполне нормальное соотношение), то ваша средняя потенциальная прибыль должна быть минимум в 2,5 раза больше, чем средний потенциальный убыток от каждой позиции. Если после корректировки этих показателей соотношение количества прибыльных и убыточных позиций изменилось в худшую сторону, то систему нужно калибровать до тех пор, пока эти показатели не придут в норму.

Это самое главное и, если хотите, золотое правило любой торговой системы. Положительное мат. ожидание. Если в вашей системе нет положительного мат. ожидания, она не будет работать, и весь основной ваш труд как раз будет сводиться к достижению правильного соотношения показателей.

Многие опытные и не очень трейдеры до сих пор спорят, какой правильное соотношение take profit и stop loss: 3 к 1 или 1 к 1 или ещё как-то. На мой взгляд, это спор из разряда сравнения мягкого с тёплым. Эти цифры не имеют значения без учёта соотношения прибыльных и убыточных сделок, генерируемых вашей ТС.

Чтобы иметь сколь-либо репрезентативную выборку, из которой можно будет делать вывод о распределении вероятности прибыльной и убыточной сделки по вашей системе, я рекомендую совершить по ней как минимум 100 сделок на горизонте не менее 3 месяцев. Лишь после этого можно будет калибровать и подбивать систему по показателям.

Еще один важнейший элемент в создании любой успешной торговой системы – это риск менеджмент. Вы должны всегда и очень строго управлять рисками по каждой позиции. В вашей системе должно быть четко сформулированы правила закрытия убыточной позиции, максимально возможной просадки, среднего или стандартного горизонта stop loss. Вы должны всегда четко понимать, каким объемом средств вы рискуете, открывая каждую позицию, и, естественно, представлять, какую прибыль эта позиция может вам принести и насколько вероятно развитие вашего позитивного сценария.

Ни в коем случае никогда не торгуйте без стопов. Это путь в бездну. Вам может везти сколь угодно долго (а может и не везти вовсе), но обязательно наступит ваш личный «чёрный вторник» и обещаю, это будет больно.

Таким образом, становится очевидно, что залог создания успешной торговой системы – это положительное мат. ожидание и грамотный риск менеджмент. Ваша система может генерировать всего 30% эффективных сигналов, и этого вполне достаточно, если вы правильно выстроили риск и мани менеджмент.

Главная ошибка новичков – это уделять основное внимание эффективному входу, но, как я уже говорил, это не совсем верно. Безусловно, если, помимо всего прочего, в вашей системе будет идеальный вход в позицию, это огромный плюс, но это не залог успеха. Лишь с точки зрения интуитивного трейдинга преимущественное значение отдаётся удачному входу, но это совершенно иная модель торговли, применяемая опытными и профессиональными трейдерами. Сейчас мы с вами разбираем начальный уровень, базирующийся на применении стандартных классических методах анализа рынка. Так вот, эти стандартные методы анализа (будь то элементы технического или фундаментального анализа) почти никогда не дадут вам возможности на идеальный вход. Технические индикаторы, как правило, запаздывают, а те, которые работают на опережение, в основном осцилляторы, генерируют много ложных сигналов. Что же касается классического технического анализа (пробои уровней, реализация фигур и пр.), то здесь тоже возникает очень много вопросов: что считать пробоем уровня, как эти уровни проводить (по теням или телам свечи), ждать ли подтверждения пробоя, обращать ли внимание на объемы и пр. Таким образом, добиться идеального входа крайне сложно, к тому же рынок имеет свойство меняться, и идеальный сигнал на вход сейчас, может быть строго убыточным через пару месяцев.

Поэтому, во время создания торговой системы, расставляйте правильно приоритеты ее оптимизации, не гонитесь за лучшим входом, ибо можете потратить на это слишком много времени, но все равно не преуспеть, стройте ТС на основе положительного мат. ожидания и грамотного риск менеджмента. Помните, главное не когда зайти в позицию, а когда и как выйти из нее.

————-

Следите за публикациями во Вконтакте

Планирование является залогом успеха при осуществлении любой деятельности. Трейдерское направление не является исключением.

Проще говоря, если вы не знаете, куда идти, любая дорога приведёт в никуда.

На начальном этапе профессиональной деятельности торговый план трейдера является первым персональным документом, который способствует успеху. Итак, рассмотрим более подробно, из чего состоит этот документ, и как он формируется.

Содержание статьи:

- Почему торговый план — это важно

- Пример торгового плана

- Основные компоненты

- Что такое торговый план трейдера

- Зачем нужен торговый план?

- Как составить план торговли на бирже

- Еще один пример

- Торговая стратегия — ключевой элемент успеха

- Распределение времени — половина успеха

- Спокойствие и контроль — наши союзники

- Строгое следование краткосрочным и долгосрочным целям – в приоритете

- Разбор всех сделок в торговом журнале — обязательное условие

- О чем нужно себя спросить, чтобы сделать торговый план на каждый день

- Что в итоге?

Почему торговый план — это важно

Торговля на фондовых и валютных рынках имеет свои правила и закономерности. Вопреки распространённому заблуждению, это не хаос, а сложная упорядоченная система. Поэтому самые успешные трейдеры отслеживают её работу, и создают сценарии, отображающие разные рыночные условия.

Профессионал отличается от дилетанта тем, что он торгует по плану и даже имеет несколько планов, которые работают вместе. Он придерживается их, несмотря на все соблазны, которые идут вразрез с планом.

В чём смысл? Ответ прост — отойти от плана, значит, перейти на эмоциональную торговлю, а это всегда риск. Если сегодня всё получилось, нет гарантии, что успех продолжится завтра. Торговый план предполагает отказ от «случайной» прибыли в пользу долгосрочных перспектив. Хуже бессистемной торговли может быть только одно — потратить время и силы на создание системы и не реализовать её.

Пример торгового плана

Документ составляется в каждом случае индивидуально. План трейдер начинается с мотивации и целей.

Многие вопросы и ответы могут показаться банальными, но они должны быть записаны, так как являются частью важных решений, которые вы будете выполнять ежедневно.

Для понимания сути, посмотрите пример торгового плана трейдера на каждый день:

Основные компоненты

- Мотивация. Для меня трейдинг — это средство для достижения финансовой самостоятельности. Заработанные средства будут реинвестированы в менее рисковые биржевые инструменты, чтобы к 40 годам обеспечить условия для ухода с работы и превращения трейдинга в полноценную профессию.

- Общие цели. Достичь совершенства в стратегии и добиться соотношения 7 прибыльных сделок из 10.

- Конкретные цели. Достичь 60-70% окупаемости инвестиций в первом квартале, следуя торговому плану; подробно записывать все свои действия.

- Базовый торговый план. Я собираюсь торговать с понедельника по пятницу с 10:00 до 15:30 каждый день. Это время я посвящу мониторингу рынка и поиску самых выгодных торговых сигналов. Свободное от работы и торговли время, я использую для самообразования в этом направлении.

- Мои сильные стороны. Я умею читать свечные графики и эффективно применяю индикаторы технического анализа для поиска торговых сигналов.

- Мои слабые стороны. Из-за недостатка дисциплины, я часто открываю рискованные сделки или торгую в условиях слишком высокой волатильности, что приводят к потерям.

- Стратегия. Я использую стратегию, потому что считаю её рабочей. Весь квартал я буду следовать ей и отмечать все нюансы её работы, чтобы потом должным образом её подкорректировать (или отказаться в пользу другой).

- Технический анализ. Моя стратегия основана на концепции «снайперской торговли». Я буду открывать сделки редко и только по абсолютному совпадению по всем проверочным индикаторам.

- Фундаментальный анализ. Я буду следить за мировыми новостями и отчётами из экономических календарей, чтобы определить время крупных приливов и отливов. Это создаст базу для эффективного использования индикаторов технического анализа.

- Планирование торговли. Если все условия совпадут, я открою сделку. Личные сомнения или предпочтения не помешают этому.

- Риски. Допустимое соотношение проигрышных сделок к прибыльным 1:3. Если моя стратегия не обеспечивает этого, я останавливаю торговлю, начинаю искать причину неудач и разрабатываю новую стратегию.

План может состоять из нескольких вопросов и ответов на них.

Зачем я занимаюсь торговлей?

Я осознаю, что трейдинг на сегодня является интересным и прибыльным направлением. Поскольку мне интересна данная деятельность, и я хочу зарабатывать, мне следует на постоянной основе проходить обучение для повышения уровня своих знаний, быть настойчивым, чтобы достичь желаемого результата и стать успешным бизнесменом. Это позволит мне стать независимым и управлять своей жизнью самостоятельно.

Мой подход к трейдингу?

На первом этапе я провожу анализ ситуации на рынке. В результате проведенной работы я определяю рыночную тенденцию и её направление.

Какие цели я ставлю перед собой?

- создать свой бизнес;

- стремиться к максимальной прибыли;

- получать новые знания;

- снижать убытки.

На каких площадках я буду осуществлять торговлю?

Временно остановлю свой выбор на рынках акций.

В какое время я буду осуществлять торговлю?

Сначала график работы будет дневным.

Какими инструментами я буду пользоваться для ведения бизнеса?

- ноутбук;

- торговая площадка.

В список моих правил входит:

- жесткая дисциплина;

- изготовление своего индивидуального торгового плана;

- постоянное обучение торговле и совершенствование своих навыков;

- контроль своих эмоций;

- принятие обдуманных решений.

Что такое торговый план трейдера

Торговый план — это комплексный инструмент принятия решений в торговой деятельности. Он регламентирует чем, когда и сколько торговать. Это индивидуальное руководство, которое составляется под темперамент и торговый стиль отдельного трейдера. Торговый план может включать в себя всё, что вы сочтёте полезным, но его костяк всегда состоит из таких компонентов, как:

- мотивация для торговли;

- торговые цели;

- управления распоряжения капиталом;

- отношение к личным рискам;

- инструменты и рынки;

- стратегии торговли;

- ведения учёта.

Торговый план отличается от торговой стратегии, которая определяет только правила входа и выхода из сделок.

Проще говоря, торговый план — это дорожная карта, готовое техническое руководство, сценарий нашего поведения на рынке. Он существует для того, чтобы у нас было чёткое представление, что мы делаем, для чего и как именно.

План трейдера – это описание последовательных действий и психологической части, которая может включать в себя мотивацию и цели, поведение и способы борьбы с негативными ситуациями.

Торговый план может быть простым или сложным. Трейдер самостоятельно устанавливает себе рамки того или иного поведения, а также правила ведения торговли. Слишком простого плана недостаточно для успешной реализации ключевых правил и стратегии в процессе торговли.

В то же время излишне сложного плана придерживаться достаточно трудно. Поэтому необходимо разработать нейтральный вариант, чтобы он не отнимал много времени, но при этом был достаточно подробным для самоанализа.

Главной задачей торгового плана является поддержание трейдера в спокойном и расслабленном состоянии во время процесса торговли, так как весь анализ рынка должен быть произведен до начала торговли, а не во время неё. Именно такого мнения придерживаются все профессиональные трейдеры.

Образец торгового плана трейдера, как таковой не существует. Каждый трейдер должен разрабатывать документ самостоятельно, исходя из своих потребностей и психологии. Есть возможность лишь посмотреть представленные в этой статье примеры, чтобы сформировать общую картину.

По мере возрастания опыта в торговле трейдер может вносить изменения в свой торговый план. Однако не стоит этого делать во время торговли или торговой сессии!

После изготовления торгового плана, как правило, торговля становится более объективной, эмоции исчезают, а сделки становятся более избирательными.

Зачем нужен торговый план?

Если смотреть на вопрос шире, торговый план нужен для помощи в принятии логически обоснованных торговых решений и определения параметров идеальной торговли. Хороший торговый план застрахует от эмоциональных решений в самый разгар торгов, несмотря на любые соблазны. Преимущества торгового плана:

- Более простая торговля. Всё спланировано заранее, поэтому торговля ведётся без сюрпризов в соответствии с заданными параметрами.

- Более объективные решения. Когда нужно забирать прибыль или закрывать убыточную сделку, эмоции не выведут нас из равновесия.

- Лучшая торговая дисциплина. Придерживаясь своего плана, мы страхуем себе от «случайных» потерь.

- Больше возможностей для совершенствования. Ведение учёта позволяет извлекать уроки из прошлых ошибок и улучшать свою торговую стратегию.

Как составить план торговли на бирже

Трейдер – это единственный человек, который будет использовать свой торговый план в работе. Следовательно, составление торгового плана трейдера полностью зависит от психологии и анализа личности, поэтому копировать чужие планы и системы не следует.

Документ можно составить в любой форме, как в письменном варианте, так и в электронном виде.

Чтобы создать успешный торговый план трейдера, нужно следовать семи простым шагам:

- Определиться с мотивацией.

- Обрисовать цели.

- Решить, сколько времени посвятить торговле.

- Выбрать соотношение риска к прибыли.

- Решить, какой капитал будет пожертвован для начала торговли.

- Определиться с рыночной стратегией.

- Завести торговый дневник.

Дополнительно в перечень параметров рекомендуется включить:

- Поведение при возникновении форс-мажорных обстоятельств. Здесь необходимо написать какие действия будут предприняты, если, например, отключат электричество или интернет и т. д.

- Эмоциональные состояния. Здесь следует описать те моменты, при которых трейдер не будет работать.

- Ограничения прибылей и убытков. Тут необходимо обозначить, что будет делать трейдер, если получит большую прибыль или череду убыточных сделок.

- Сложные торговые тактики. Если применяется одновременно несколько стратегий, необходимо описать условия, при которых будет задействована определенная стратегия.

- Используемые источники информации. Например: «Я просмотрю предстоящие новости в экономическом календаре, за час до и час после новостей торговать не буду.

Внимание: стоит помнить, что это всего лишь примеры. Конкретные пункты каждый трейдер должен формировать самостоятельно, исходя из выбранной стратегии, общего уровня рисков и личных взглядов на рынок.

Мотивация. Выяснение мотивации — важный шаг в создании торгового плана. Спросите себя «Почему я хочу стать трейдером?», а затем запишите свои ожидания от торговли.

Цели. Любая торговая цель должна быть не просто заявлением. Цель — это конкретная, измеримая, актуальная, ограниченная по времени и достижимая величина. Например, «я хочу увеличить сумму депозита на 50% за следующие 12 месяцев». На этом этапе нужно выбрать свой стиль торговли. Существует четыре основных стиля:

- Торговля длинными позициями. Удержание ордеров в течение недель и месяцев в ожидании того, что они принесут прибыль в долгосрочной перспективе.

- Свинг-трейдинг. Удержание позиций в течение нескольких дней или недель, чтобы использовать среднесрочные рыночные колебания.

- Дневная торговля (интрадей). Открытие и закрытие небольшого количества сделок в течение одного торгового дня.

- Скальпирование. Открытие большого количества ордеров на несколько секунд или минут в попытке получить прибыль в периоды максимальной волатильности.

От выбора стиля зависит дальнейший выбор торговых стратегий, которые мы будем развивать.

Время. Время, которое мы можем посвятить торговле — один из ключевых параметров. В частности, необходимо разобраться с вопросом, получится ли торговать, находясь на работе, или придётся управлять сделками рано утром и поздно вечером. Рынки ведут себя по-разному в разное время суток, поэтому тайминги важны. Нужно также выделить время на подготовку к торговле, отработку стратегий, анализ рынков и самообразование.

Соотношение риска к прибыли. Перед началом торговли нужно разобраться с допустимым уровнем риска — как по отдельным сделкам, так и в рамках всей торговой стратегии. Обозначение пределов риска очень важно. Рынок постоянно меняется, и даже самые безопасные финансовые инструменты несут определённую степень риска. Некоторые трейдеры предпочитают брать меньший риск, чтобы «прощупать почву», в то время как другие сразу готовы рисковать, чтобы получить максимальный профит с видимых сигналов. Минимально допустимое соотношение неудачных сделок в прибыльным — 1:3. Этого хватит, чтобы, по крайней мере, компенсировать убытки.

Капитал. На этом этапе нужно оценить своё финансовое положение, чтобы определить, какими деньгами можно рискнуть. Категорически запрещено вкладывать больше, чем мы можем позволить себе потерять. Никаких кредитов или денег в долг.

Стратегия. Общая стратегия и особенности торгового плана будут зависеть от рынка, на котором мы хотим торговать и конкретных инструментов. Например, торговля на рынке Форекс отличается от торговли акциями. Поведение рынка, волатильность активов, посторонние факторы, которые могут влиять на торги — всё это учитывается.