Составление заявления на получение справки 2-НДФЛ происходит тогда, когда работнику предприятия требуется данный документ для предоставления в какую-либо организацию (государственную или коммерческую).

ФАЙЛЫ

Скачать пустой бланк заявления на предоставление справки 2-НДФЛ .docСкачать образец заполнения заявления на предоставление справки 2-НДФЛ .doc

Что представляет из себя справка

Справка 2-НДФЛ – это копия финансового отчета по форме 2-НДФЛ, который формируют компании по каждому своему работнику и передают в налоговые структуры.

В него включаются сведения о зарплате, налоговых отчислениях и всякого рода удержаниях, которые были произведены в отчетный период.

Для чего нужна справка 2-НДФЛ

Как правило, справка нужна при оформлении различных кредитов, ипотеки, устройстве на новую работу, для расчета пособий по больничным листам и начисления отпускных, оформления виз, а также для получения налоговых вычетов (например, при оплате учебы, лечения, покупке жилья и т.п. расходов).

Может ли предприятие отказать в выдаче документа

По закону работодатель (даже бывший) обязан предоставить справку своему работнику по первому его требованию. Причем сделать это он должен даже в том случае, если сотрудник просит ее в устной форме (письменное заявление нужно для того, чтобы избежать всевозможных проблем, проволочек по времени и т.п. неприятных явлений).

Отказ в выдаче справки может служить поводом для обращения в трудовую инспекцию или даже суд, вследствие чего на предприятие и высших должностных лиц может быть наложено административное наказание в виде достаточно крупного штрафа (за нарушение законных интересов и прав работника).

Исключением являются те ситуации, когда сотрудник предприятия просит выдать ему справку за тот период, по которому истек срок хранения налоговых документов (т.е. по прошествии четырех лет).

В течение какого периода должна быть подготовлена справка

Справка должна быть подготовлена и передана работнику в течение трех дней (рабочих) после того, как от него поступит соответствующее заявление. Если справка нужна раньше, достаточно сделать об этом в заявлении отдельную отметку — обычно, представители работодателя без особых проблем идут навстречу заявителю.

Куда подавать заявление, если компания-работодатель ликвидирована

Нередки случаи, когда организации прекращают свою деятельность. В таких ситуациях обращаться следует в территориальное отделение налоговой службы, специалисты которого также могут по запросу предоставлять нужную информацию.

Как составить заявление

То, что вы находитесь на этой странице, говорит о том, что вам понадобилось составить заявление на получение справки 2-НДФЛ, с которым вы прежде не сталкивались. Перед тем как дать вам подробные сведения об этом конкретном документе, предоставим общую информацию, которая касается всех подобного рода бумаг.

- Во-первых, учитывайте, что для этого заявления законодательством не предусмотрено никакой унифицированной формы (таковые для коммерческих организаций были упразднены еще в 2013 году), так что делать его можно в свободном виде. Но, если внутри вашей компании есть разработанный и утвержденный в учетной политике стандартный образец документа – оформляйте акт по его типу, это избавит вас от претензий со стороны бухгалтерии или руководства.

- Во-вторых, знайте, что заявление допускается создавать на обыкновенном листе любого удобного вам формата (чаще всего используются А4 или А5) или на фирменном бланке – опять же тогда, когда такое условие выдвигается со стороны работодателя.

- Текст можно писать от руки (но без помарок, ошибок, неточностей и правок) или набирать в компьютере. Если вы пошли по пути электронного оформления, то после того как напишете заявление, обязательно его распечатайте – это надо для того, чтобы вы могли поставить под ним свою подпись. Предварительно рекомендуем вам уточнить у представителя работодателя, принимаются ли у вас в компании напечатанные заявления – иногда в организациях рассматривают только рукописные документы.

- Делайте заявление в двух идентичных экземплярах – один из них отдайте работодателю, второй, предварительно завизировав о передаче копии, оставьте себе – он пригодится на тот случай, если вдруг в назначенное время справка не будет вам выдана.

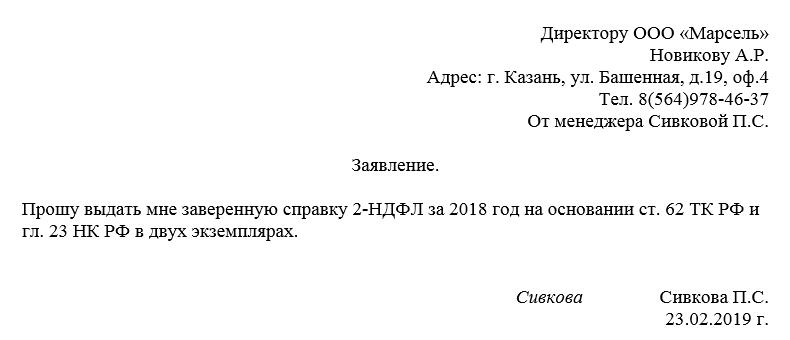

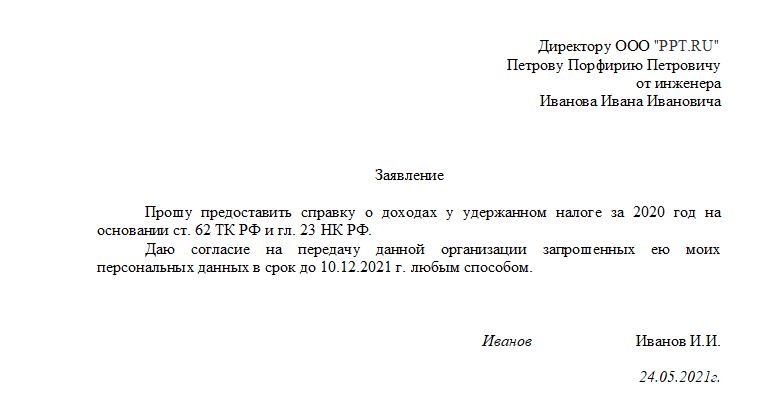

Образец заявления на предоставление справки 2-НДФЛ

Вот мы и подошли к самой главной части нашей статьи – примеру. Нужно сказать, что этот документ хоть и довольно простой, но имеет некоторые нюансы, на которые стоит поставить акценты. Воспользовавшись нашими рекомендациями, и на основе представленного ниже образца, вы без особого труда сформируете нужное вам заявление.

Сначала в документе оформляется «шапка»:

- полное название организации, в которой вы трудитесь;

- должность и ФИО директора (или иного сотрудника, на имя которого у вас полагается писать такие заявления);

- свою должность, название отдела, к которому вы прикреплены и ФИО;

- подробные паспортные данные (по мере необходимости);

- свой номер телефона (для связи).

Затем, ниже, посередине строки, напишите слово «Заявление». После этого можно переходить собственно к просьбе о выдаче справки. Здесь надо указать:

- за какой период вам требуется документ и сколько экземпляров нужно;

- желательно ссылку на норму закона, в которой прописана обязанность работодателя по предоставлению таких справок — в данном случае это статья 62 ТК РФ;

- место назначения справки вписывать не обязательно – отсутствие такой информации не повод для работодателя для отказа в выдаче документа.

Если у вас есть какие-то дополнительные бумаги, которые вы хотите присовокупить к заявлению, укажите данные о них в бланке отдельным пунктом.

В заключение заявление подпишите и датируйте.

Как передать документ работодателю

Для передачи готового заявления вы можете пойти одним из трех путей:

- наиболее быстрый и легкий: отдать бланк лично из рук в руки представителю организации;

- отправить заявление заказным письмом через почту (с описью вложения и с уведомлением о вручении);

- передать документ через доверенное лицо, предварительно снабдив своего представителя нотариально заверенной доверенностью.

2 НДФЛ — образец заявления на выдачу которой приведен в статье, содержит сведения о заработке физического лица и рассчитанных налогах. Рассмотрим требования к оформлению заявления и покажем, как правильно его написать. А заодно расскажем, изменилась ли форма справки 2-НДФЛ в 2022 — 2023 годах.

Для чего заполняют 2-НДФЛ

Организации передают налоговикам справки о доходах работников в составе годового расчета 6-НДФЛ (ранее форму 2-НДФЛ), информация из которых позволяет определить зарплату, имеющиеся налоговые вычеты и произведенные удержания у конкретного работника. Такой документ оформляют на каждого работника. Справку подписывает руководитель или лицо, которому он поручил это делать.

Помимо ИФНС такой документ, как справка о доходах, востребован и в других ситуациях. Ими могут быть:

- оформление кредита в банковском учреждении;

- получение вычета по НДФЛ при оплате учебы и дорогостоящего лечения, при покупке лекарств, приобретении недвижимости;

- трудоустройство на другую работу;

- расчет отпускных и больничных;

- оформление визы;

- покупка жилья по ипотеке и др.

Предприятие обязано подготовить справку, т. к. она является источником информации для налоговиков.

Где получить 2-НДФЛ неработающему гражданину, узнайте из статьи «Где можно взять (получить) справку 2-НДФЛ?».

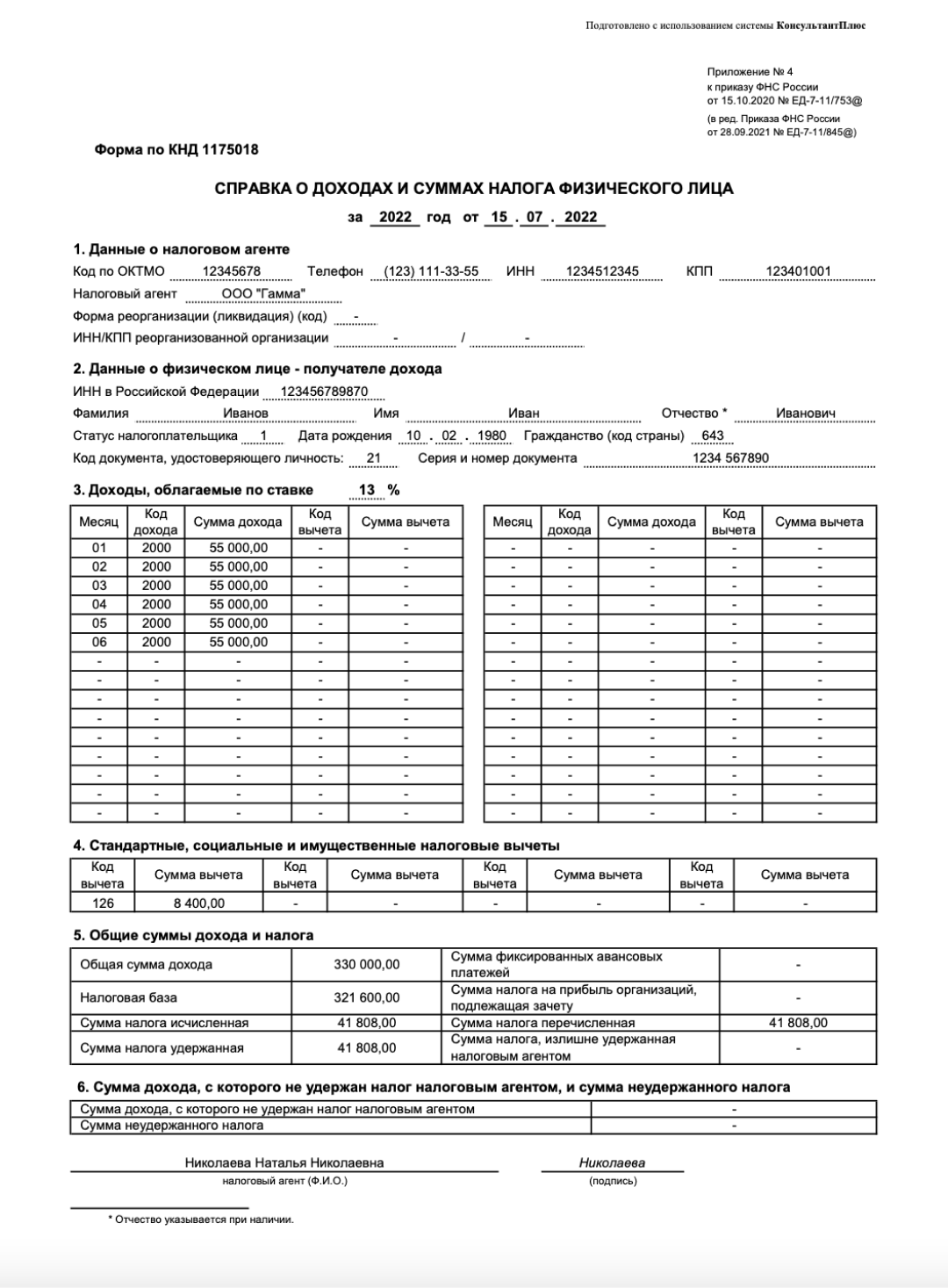

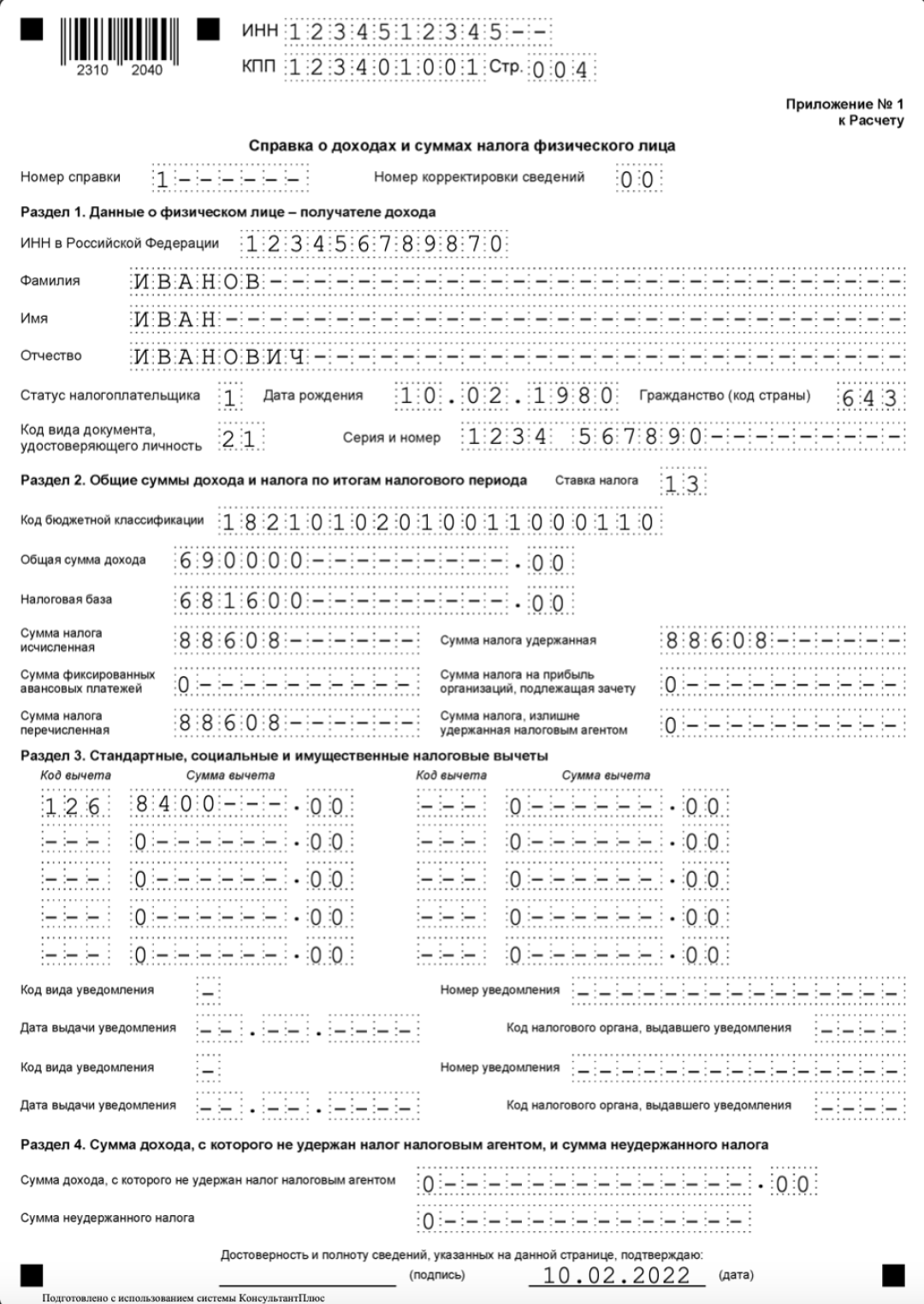

Образец справки 2 НДФЛ за 2022 год

Справка 2-НДФЛ за 2022 год для работников заполняется по форме, утвержденной приказом ФНС от 15.10.2020 № ЕД-7-11/753@ (в ред. от 28.09.2021). Скачать форму можно бесплатно, кликнув по картинке ниже:

Бланк 2-НДФЛ для работников

Скачать

С отчетности за 1 квартал 2023 года указанный выше Приказ будет скорректирован другим Приказом налогового ведомства от 29.09.2022 № ЕД-7-11/881@. Однако форму справки о доходах для работника он не затронет.

Образец заполнения 2-НДФЛ, который мог понадобится работнику в течение 2022 г., можно скачать в «КонсультантПлюс». Пробный доступ предоставляется бесплатно.

Сами налогоплательщики, рассчитывающие на получение имущественного вычета, могут подать декларацию 3-НДФЛ и сопроводительные документы включая справку 2-НДФЛ в свою налоговую в любой момент на протяжении всего календарного года.

Разобраться с нюансами получения имущественного вычета помогут материалы рубрики «Возврат НДФЛ при покупке квартиры — заявление и порядок».

Выдача справки 2-НДФЛ

Справку заполняют, руководствуясь положениями гл. 23 НК и ст. 62 ТК. Для ее получения работнику нужно оформить заявление. Заверенную справку он должен получить по истечении не более 3 рабочих дней с даты подачи заявления. При неполучении справки в срок заявитель может оформить жалобу, направив ее в трудовую инспекцию, суд или прокуратуру.

По существующему законодательству отказ от выдачи справки считается нарушением. Большинство организаций выдают справку при увольнении работника.

Рассмотрим возможности получения справки при нетрадиционных ситуациях:

- Если работник сменил несколько мест работы, а потом не может найти одну или несколько организаций, ему нужно получить сведения у налоговиков по месту проживания, оформив заявление в произвольной форме.

- Если фирма не существует, справку можно получить через личный кабинет по интернету с сайта ФНС.

- Если данные в ФНС отсутствуют, то при трудоустройстве в другую организацию можно написать заявление о невозможности получения справки из-за ликвидации фирмы. Тогда работодатель подает запрос в Пенсионный фонд и налоговикам о необходимости получения всех данных о зарплате поступающего сотрудника.

Как получить справку 2-НДФЛ без заявления, узнайте из сообщения «2-НДФЛ можно скачать в личном кабинете на сайте ФНС».

Как оформляют заявление на справку 2-НДФЛ

Для оформления и выдачи справки 2-НДФЛ образца 2022-2023 г. заявление можно составить в произвольной форме.

Заявление должно содержать:

- данные о заявителе;

- данные паспорта;

- почтовый адрес;

- № телефона для связи;

- текст заявления, в котором нужно написать, за какие годы требуется оформить справку 2-НДФЛ;

- необходимое количество экземпляров справки;

- подпись и дату.

Образец заявления на выдачу справки 2-НДФЛ

Вы можете посмотреть и взять за основу вот такой образец заявления на выдачу справки 2-НДФЛ:

|

Директору ООО «Изумруд» А. Г. Рыкову Адрес: г. Курск, ул. Ленина, 111 от конструктора Л. П. Платовой паспорт серии 9213 456784, выданный отделом УФМС Советского района г. Курска 13.01.2006 Адрес: г. Курск, ул. Пожидаева, 17 Телефон: 111-111 |

|

|

Заявление |

|

|

Прошу выдать мне заверенную справку о доходах за 2022 год на основании ст. 62 ТК РФ и гл. 23 НК РФ в двух экземплярах. |

27.01.2023

Л. П. Платова

В образце указана вся требуемая информация для запроса справки. Во многих фирмах разрабатывают внутреннее положение, в котором отражены основные требования и порядок выдачи документов, в т. ч. и 2-НДФЛ образца 2022-2023 гг., по запросам работников. К этому положению прилагают образцы заявлений для разных ситуаций, возникающих при выполнении трудовых обязанностей.

Итоги

Заявление на выдачу справки 2-НДФЛ подается работодателю в произвольной форме (если специальная форма заявления в компании не разработана). В нем необходимо указать информацию о заявителе (Ф. И. О., паспортные данные, адрес и др.), а также за какие годы нужна справка 2-НДФЛ и количество ее экземпляров. Завершает оформление заявления личная подпись заявителя и дата его составления.

Добавить в «Нужное»

По окончании календарного года налоговый агент обязан представить в свою ИФНС справки по форме 2-НДФЛ на лиц, получивших от него за этот год доходы. Сделать это нужно не позднее 1 апреля года, следующего за истекшим годом (п. 2 ст. 230 НК РФ).

Кроме того, работодатель как налоговый агент должен выдать такую справку своему работнику или иному физлицу, которому был выплачен доход, на основании полученного от него заявления (п. 3 ст. 230 НК РФ). Запросить справку 2-НДФЛ физлицо вправе в любой момент и без объяснения причин, зачем она ему понадобилась. Как написать заявление на 2-НДФЛ в бухгалтерию?

Образец заявления на справку 2-НДФЛ

Законодательством не предусмотрено особых требований к оформлению заявления на выдачу справки 2-НДФЛ. Образец приведен ниже:

Генеральному директору

ООО «Четыре сезона»

Иванову О.С.

от старшего менеджера

Кулакова И.Н.

Заявление

В соответствии с п. 3 ст. 230 НК РФ прошу выдать мне справку по форме 2-НДФЛ «Справка о доходах физического лица» за 2018 год.

15.01.2019 Кулаков И.Н.

Кстати, в некоторых компаниях работники оформляют заявление на справку 2-НДФЛ по образцу, разработанному самим работодателем. В некоторых — бухгалтерия подсказывает, как написать заявление на справку 2-НДФЛ. В других же вообще не ждут письменных заявлений от работников, а сразу по окончании года оформляют пачку справок на всех работников, и те могут забрать их в бухгалтерии в любой удобный момент. А по заявлению выдают справку, только если она понадобилась в середине года.

Срок предоставления справки 2-НДФЛ по заявлению работника

НК РФ не устанавливает срок, в который работодатель обязан выдать справку по форме 2-НДФЛ своему работнику на основании заявления на получение справки 2-НДФЛ. Однако в соответствии с ТК РФ работодатель должен предоставлять работнику копии документов, связанных с работой, включая справки о заработной плате, не позднее 3 рабочих дней со дня получения заявления (ст. 62 ТК РФ). Если же такое заявление поступает от работника в день его увольнения, то выдать ему справку необходимо в тот же день (ст. 84.1 ТК РФ).

Ответственность за невыдачу справки 2-НДФЛ

Если организация отказывает в выдаче справки 2-НДФЛ, то привлечь ее к ответственности по НК РФ не получится. «Налоговый» штраф за такое нарушение не предусмотрен (Письмо УФНС по г. Москве от 24.02.2011 № 20-14/3/16873). Однако работник может обратиться за защитой своих прав в трудинспекцию. И вот тогда работодателю смогут выставить уже административный штраф за нарушение трудовых прав работника (ст. 5.27 КоАП РФ).

Скачать бланк новой формы 2-НДФЛ можно здесь.

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. rusanova@brobank.ru

Открыть профиль

Специалист Бробанк.ру разобрал все методы получения важного документа. Куда и как подать заявление на 2-НДФЛ, пошаговая инструкция. Требования банков к справке, зачем вообще она им нужна, как ее наличие влияет на условия кредитования.

-

Получение справки у работодателя

-

Получение справки 2-НФДЛ через Госуслуги

-

Как написать заявление на выдачу справки 2 НДФЛ в самой ФНС

-

Что содержит справка 2-НДФЛ

-

Всегда ли банки просят принести справку о доходах

-

Почему лучше оформлять кредит с 2-НДФЛ

Получение справки у работодателя

Большинство граждан прибегают именно к этому методу, он самый простой и удобный. Бегать никуда особо не нужно, да и по времени все пройдет быстро.

С вопросом как написать заявление на 2-НДФЛ лучше обратиться к непосредственному руководителю. У каждой компании свой механизм подачи заявления и выдача готовой справки.

Стандартно процесс выглядит так:

- Подача заявление в бухгалтерию. Бланки обычно предоставляет организация. Можно написать заявление и в свободной форме, образец есть в интернете. Если бухгалтерия располагается удаленно или даже в другом городе, то стандартно обращения работников принимаются по электронной почте.

- Обработка заявления быстрая, справку могут выдать хоть в тот же день. Вы получите его непосредственно в бухгалтерии, либо же документ передадут дистанционно, если место работы удалено от головного офиса. Тут все зависит от внутреннего регламента компании, в которой вы работаете.

С вопросом о форме заявления на 2НДФЛ лучше обратиться к непосредственному руководителю

В заявлении нужно обязательно указать, за какой период вам нужны данные о зарплате. Банки обычно просят предоставить 2-НФДЛ за последние полгода или год.

Получение справки 2-НФДЛ через Госуслуги

Если у вас есть аккаунт на сайте Государственных услуг, вы можете воспользоваться им. Сведения НДФЛ — это налоговая информация, поэтому данные о заработной плате гражданина можно узнать через Госуслуги.

Это будет даже удобнее, не нужно решать вопросы с бухгалтерией, писать заявление и тратить время. Запрос направляется с сайта ФНС, но авторизация пользователя проходит через Госуслуги.

Система предоставит файл для скачивания, его можно отдать в банк или распечатать

Как получить документ онлайн:

- Зайти в личный кабинет налогоплательщика на сайте ФНС, авторизоваться через Госуслуги. Важный момент — подходит только подтвержденная учетная запись.

- Выполнив вход в систему, нужно зайти в раздел Мои налоги, далее — Дополнительные сведения и Сведения о доходах.

- Дальше нужно указать период, за который вам нужна справка 2 НДФЛ. Также следует выбрать нужного работодателя из предложенного перечня (налогового агента).

- Справка будет сразу сформирована, система предоставит файл для скачивания. Этот файл можно передать в банк для рассмотрения заявки на получение кредита.

Как написать заявление на выдачу справки 2 НДФЛ в самой ФНС

Если личный кабинет на сайте налоговой службы вам недоступен, можете обратиться непосредственно в отделение ФНС. Но нужно обращаться в тот отдел, где состоит на учете ваш работодатель. Так что, предварительно уточните эту информацию.

Узнайте время приема граждан нужного вам отделения и посетите его, взяв с собой паспорт. На месте вам дадут бланк заявления, который нужно заполнить. После этого справка будет делаться в течение 3-х дней, нужно будет снова посетить ФНС с паспортом.

Важно! Учитывайте, что организации передают в ФНС сведения об 2-НДФЛ раз в год до 1 апреля. Поэтому справка, полученная таким образом, может быть неполной.

Заранее уточните адрес отделения и время его работы

Так что, рекомендуем обращаться за 2-НДФЛ либо непосредственно к своему работодателю, либо получать документ через личный кабинет на сайте ФНС. В этих случаях справка будет полной.

Образец заявление на 2-НДФЛ можно найти в интернете. Но по факту он редко когда нужен. Если заказывать справку через работодателя, бланки заявления стандартно работникам предоставляют.

Что содержит справка 2-НДФЛ

Это документ, вид которого регламентирован. То есть где бы вы ни работали, как бы не заказывали справку, она все равно будет иметь один и тот же вид.

Справка 2-НДФЛ выдается работнику, она отражает размер его заработной платы и то, сколько налогов с этого дохода было удержано. На основании этих сведений банк определит реальный уровень дохода заявителя, то есть после налогообложения. Зарплата, премии, отпускные, оплата больничного лица — все это отражается в справке 2 НДФЛ.

В документе обязательно проставляется дата его выдачи, информация о налогоплательщике, данные его паспорта. Далее следует таблица с указанием дохода: каждая строка — это отдельный календарный месяц. Если справка была заказана за 6 месяцев, соответственно, будут заполнены 6 месяцев.

Виды доходов могут быть разными, поэтому в бланке есть строка Код дохода. Это покажет на источник полученной суммы, например, это может быть зарплата, материальная помощь работнику, оплата больничного и пр.

Уточняйте в банк допустимый срок жизни справки. Обычно это 14 либо 30 дней с момента ее выдачи.

Всегда ли банки просят принести справку о доходах

Единственный отрицательный момент оформления кредита со справкой 2НДФЛ — затраты времени. Но они окупаются условиями кредита

Далеко не все кредиты выдаются со справкой о доходах. Если вы по каким-то причинам не можете документально доказать свой доход, то можно найти кредитную программу упрощенного типа.

Но учитывайте, что программы, по которым клиент не приносит полный пакет документов, не могут быть выгодными, да и суммы выдачи по ним всегда небольшие. Выдавая деньги таким образом, кредитор рискует, отсюда и возникают повышенные ставки — так банк покрывает возможные риски невозврата.

Фактически, выдавая кредит без справки о доходах, банк верит заявителю на слово. Клиент указывает в анкете сведения о своей работе и зарплате, банк это и учитывает при рассмотрении.

Если речь о зарплатном клиенте банка, он всегда оформляет кредит без 2-НДФЛ. Информация о его доходах и так есть в базе данных финансовой организации.

Почему лучше оформлять кредит с 2-НДФЛ

Если у вас есть возможность принести этот документ для оформления кредита, не игнорируйте ее. Только при наличии полного комплекта документации можно рассчитывать на хорошие условия кредитования.

Преимущества наличия справки следующие:

- повышенная лояльность банка. Уровень доверия к таким клиентам однозначно выше, поэтому и вероятность положительного ответа тоже будет серьезнее;

- возможность получить приличную сумму. Без справок заемщики получают максимум 80000-100000 рулей. Без них можно взять в долг даже 1000000 рублей. Но тут в любом случае все будет зависеть от уровня платежеспособности гражданина. Больше, чем он может себе позволить, все равно не выдадут;

- сниженная ставка. Справка уменьшает кредитные риски банка, поэтому он установит по программе небольшие проценты.

Единственный отрицательный момент оформления кредита со справкой 2-НДФЛ — более затянутый процесс. Справку нужно заказывать, ждать ее. Рассмотрение заявок на такие ссуды обычно занимает 2-3 рабочих дня. То есть кредит не получить быстро. Это без справок его можно взять буквально за 1 час.

Многие банки позволяют заменить 2-НДФЛ на иные формы подтверждения дохода. Это может быть справка по форме банка или получение сведений из ПФР, если у клиента есть доступ к Госуслугам. Второй вариант в целом самый удобный из всех методов подтверждения уровня дохода заемщика.

Комментарии: 0

Заявление на 2-НДФЛ — это документ с запросом работника на получение у работодателя справки о доходах по установленной форме, содержащей информацию о том, какой размер налога был уплачен организацией за налогоплательщика (физическое лицо) за определенный период.

Форма и правила написания заявления

Заявление на выдачу документа о доходах подается по месту работы письменно в произвольной форме. В нем указывается информация о заявителе (Ф.И.О., паспортные данные, адрес регистрации), период, за который необходимо изготовить документ, и количество ее экземпляров. Затем заявление заверяется личной подписью заявителя и проставляется дата его составления.

Инструкция, как написать заявление на 2-НДФЛ, проста:

- укажите реквизиты работодателя;

- впишите собственные данные;

- не забудьте указать календарный период, за который требуется документ, и количество экземпляров.

Как подать работодателю

Для передачи готового заявления воспользуйтесь одним из следующих способов:

- передайте бумагу лично уполномоченному сотруднику организации;

- отправьте заказное письмо с уведомлением о вручении по почте (если есть основания полагать, что работодатель откажет в выдаче или проигнорирует запрос, то и с описью вложения);

- передайте документ через доверителя, но для этого необходимо предварительно оформить на него нотариальную доверенность для подачи/получения документа.

В соответствии со ст. 62 ТК РФ, работодатель обязан выдать сотруднику копии запрашиваемых документов, связанных с осуществлением деятельности, в срок не позднее трех рабочих дней со дня получения письменного обращения.

Таким образом, справка о доходах выдается работнику на основании письменного обращения в течение трех рабочих дней с даты обращения. В случае увольнения сотрудника работодатель выдаст справку о доходах непосредственно в день увольнения вместе с трудовой книжкой.

Образец

Так выглядит образец запроса справки 2-НДФЛ у работодателя в 2020 году:

Может ли работодатель отказать

В соответствии с трудовым законодательством юридическое лицо (независимо от того, числится ли в нем заявитель на дату обращения или нет) обязано предоставить документ на основании поданного заявления.

Исключением из общего правила являются лишь те случаи, когда сотрудник организации запрашивает информацию за период, по которому уже истек срок хранения налоговых документов (более 4 лет).

Ответственность за невыдачу справки

Отказ в выдаче справки является поводом для обращения в трудовую инспекцию, которая проверит соблюдение норм трудового законодательства. В случае выявления нарушений в организации уполномоченный орган вправе привлечь юридическое лицо и его должностных лиц к административной ответственности.

В соответствии с правовой нормой, закрепленной в ст. 5.27 КоАП РФ, за нарушение трудового законодательства установлена административная ответственность в виде штрафа для должностного лица от 1000 до 5000 рублей, для организации — от 30 000 до 50 000 рублей. Для юридического лица предусмотрено наказание в виде приостановления деятельности на срок до 90 дней.

Куда обратиться, если работодатель прекратил деятельность

В случае если организация на момент возникновения необходимости в направлении запроса на получение справки уже прекратила свою деятельность, следует обратиться напрямую в территориальное отделение налоговой службы. Если по каким-то причинам обращение в налоговую невозможно, то заявление работник вправе подать на новом месте работы, обосновав, почему получение документа невозможно иным способом. Организация направит запрос в Пенсионный фонд и предоставит справку на основе полученной информации.

31

Публикаций

880

Дней на портале

0

Комментариев

Автор месяца

Челозерцева Александра

Чиновники постоянно придумывают новые требования и правила, обновляют законодательство. Успеть проследить за всем невозможно, поэтому мы собрали наиболее важные разъяснения, судебные решения, актуальные нормативные акты и планируемые изменения в общий обзор. Из него вы узнаете:

- почему работодатель не сможет вернуть выплаченное выходное пособие;

- за что в период кризиса московские чиновники готовы платить работодателям;

- зачем необходимо наладить взаимодействие между порталом госулуг и внутренними информсистемами организаций.

Читать дальше

Каждый день появляется огромное количество нормативных актов и разъяснений. Охватить все невозможно, но самые важные и полезные изменения в законодательстве за прошедшую неделю мы собрали в одну статью. Из обзора вы узнаете:

- можно ли ввести стимулирующую выплату за совмещение должностей;

- как оформлять и выплачивать больничные со следующего года;

- как изменятся правила обжалования решений по результатам проверок Роструда.

Читать дальше

Рубрики: Больничные, Образцы документов, Законодательство, Управление персоналом, Трудовые споры, Расчеты с персоналом, Трудовая дисциплина, Оплата труда, Гарантии и компенсации, Бухгалтерия в кадрах, Инструкции по охране труда

Каждый день появляется огромное количество нормативных актов и разъяснений. Охватить все невозможно, но самые важные и полезные изменения в законодательстве за прошедшую неделю мы собрали в одну статью. Из обзора вы узнаете о:

- порядке уведомления о сокращении работника после восстановления на работе по решению суда;

- правилах предоставления отпуска сотруднику, работающему по совместительству;

- новых сроках подачи заявлений на компенсацию расходов в связи с покупкой коронавирусных СИЗ.

Читать дальше

Показать еще

Заявление на выдачу справки 2-НДФЛ — это документ с просьбой к работодателю предоставить сведения о доходах работника для получения кредита, оформления налогового вычета или иных целей. Работодатель обязан предоставить данные в течение трех рабочих дней.

Справки 2-НДФЛ больше нет

С 01.01.2021 форму 2-НДФЛ отменили. Но работодатели по-прежнему выдают работникам сведения о доходах по новой форме «Справка о доходах и суммах налога физического лица» (форма по КНД 1175018), которая утверждена приказом ФНС России от 15.10.2020 № ЕД-7-11/753@. Справка выдается:

- в любой момент по письменному запросу работника;

- обязательно при увольнении.

Нормативно-правовыми актами не урегулировано заявление о выдаче справки 2-НДФЛ работнику в новом формате, высказать запрос разрешается и в устной форме. Но нормы НК РФ и ТК РФ регулируют сроки информирования сотрудников о доходах, поэтому большинство работодателей предпочитает письменный запрос устному.

Подробнее: «Справка 2-НДФЛ в 2022 году: бланк, коды и порядок выдачи работникам».

Обязательно ли писать заявление

В соответствии с п. 3 ст. 230 НК РФ и ст. 62 ТК РФ, работодатель обязан на основании такого документа, как заявление о выдаче справки о доходах, предоставить данные о полученных доходах работника и удержанных с них налогах. В ТК РФ установлена письменная форма обращения, в НК РФ такого уточнения нет. Для обеспечения исполнения работодателем своей обязанности рекомендуется формировать письменный документ в целях получения сведений о доходах. В письменной форме фиксируется не только факт подачи документа, но и дата обращения.

В заявление включают согласие на обработку персональных данных.

Обязанность работодателя по собственной инициативе предоставлять сведения о доходах работнику в течение трудовых отношений законом не установлена. При увольнении ст. 84.1 ТК РФ установлена безусловная обязанность расчета и выдачи трудовой книжки (или сведений о трудовой деятельности, то есть электронного варианта трудовой). Иные сведения, связанные с трудовой деятельностью, предоставляются по письменному запросу.

Как составить запрос на справку

При оформлении допускается использовать унифицированный образец заявления на выдачу 2-НДФЛ, разработанный в организации, или составить документ самостоятельно в произвольной форме. Унифицированный бланк для обращения не утвержден, но рекомендуется придерживаться основных правил делопроизводства, использовать стандартные реквизиты:

- данные адресата и заявителя. Поскольку это внутренний документ, допускается указать должность руководителя (или главного бухгалтера, так как обращение подается в бухгалтерию), краткое наименование компании, должность, фамилию, имя, отчество работника. Адреса, контактные телефоны писать не обязательно;

- в центре обращения пишется наименование документа;

- в основной части достаточно указать «прошу выдать справку 2-НДФЛ для предоставления в налоговую инспекцию, банк, кредитную организацию и т. д.» без ссылок на нормативные акты;

- далее рекомендуется выразить согласие на передачу персональных данных, так как в процессе работы над бланком работодатель будет их использовать;

- подпись и дата — обязательные реквизиты, без подписи документ не имеет юридической силы, без даты невозможно установить сроки исполнения обязанности по предоставлению сведений (на это работодателю дается, по ст. 62 ТК РФ, три рабочих дня).

Пример письменного заявления на 2-НДФЛ от работника

Директору (или главному бухгалтеру)

(наименование организации)

от (должность)

фамилия, имя, отчество заявителя

Заявление

Я прошу предоставить справку 2-НДФЛ и информацию о доходах за ______ год на основании ст. 62 ТК РФ и гл. 23 НК РФ.

Даю согласие на передачу данной организации запрошенных ею моих персональных данных в срок до _______ любым способом.

Подпись, расшифровка

Дата

Произвольный образец заявления на справку 2-НДФЛ от сотрудника на имя руководителя:

Как передать заявление работодателю

Существуют несколько способов передать заявление на получение 2-НДФЛ работодателю:

- передать обращение в приемную, канцелярию;

- отправить по почте заказным письмом с уведомлением о вручении и описью вложения;

- передать через представителя. В этом случае у представителя работодатель вправе запросить доверенность на передачу корреспонденции.

Самый распространенный способ на практике — личная передача обращения. В этом случае рекомендуется составить два экземпляра и получить отметку о входящем или убедиться в том, что документ зарегистрирован в журнале регистрации обращений работников или журнале входящей корреспонденции.

Что делать, если компания-работодатель больше не существует

Если организация уже не действует, исключена из реестра юридических лиц, гражданин вправе обратиться за данными о доходах и уплаченных с них налогах в территориальное отделение налоговой инспекции. Хотя обязанность ФНС предоставлять такую справочную информацию в НК РФ не установлена, на практике налоговики предоставляют данные о доходах физическим лицам, если организации, в которых они трудились, ликвидированы (письмо № БС-3-11/852@ФНС России от 05.03.2015). Все работодатели (как налоговые агенты) ежегодно отчитываются перед ФНС РФ о доходах своих сотрудников.

Через портал Госуслуги, если есть подтвержденная учетная запись, разрешено заказать документ в ИФНС. Ответ придет в виде электронного документа в личный кабинет.

Могут ли не принять заявление на получение справки 2-НДФЛ

На основании норм закона, предоставление справки 2-НДФЛ является обязанностью компании-работодателя, отказ в выдаче сведений неправомерен и нарушает права работника. Его обжалуют в трудовую инспекцию, прокуратуру, суд. Организации за отказ в выдаче сведений о доходах сотруднику грозит штраф по ст. 5.27 КоАП РФ.

Вам в помощь образцы, бланки для скачивания

Глушенкова Юлия

Юрист

Окончила Уральскую государственную юридическую академию в 2001 году. Работала в государственных органах и коммерческих организациях, веду частную практику.

Все статьи автора

Справка о доходах и суммах налога физлица — это документ, в котором собрана информация обо всех доходах, налоговых вычетах и начисленном подоходном налоге человека. Справку формируют налоговые агенты: работодатели, которые платят вознаграждение наемным сотрудникам (п. 3 ст. 230 НК РФ).

Справку о доходах все знают как 2-НДФЛ. Но такой формы больше нет. С 2021 года налоговые агенты формируют справки о доходах и суммах налога физического лица (Приказ ФНС от 15.10.2020 № ЕД-7-11/753@).

Есть две актуальные формы справки — КНД 1175018, которую выдают на руки работнику, и Приложение № 1 к расчету 6-НДФЛ, которое отправляют в ИФНС.

Для работника

Налоговые агенты обязаны выдать справку по запросу сотрудника. Даже если к вам обратился бывший работник, вы не можете ему отказать в выдаче справки (п. 1 ст. 226, п. 3 ст. 230 НК РФ).

Действующая форма справки КНД 1175018 утверждена приказом ФНС № ЕД-7-11/753@ (Приложение № 4 к приказу). Если работник запросил информацию за прошлые периоды, сделайте ему справку по той форме, которая действовала в году запроса.

Работодатели выдают справку по запросу работника. Сроки выдачи различаются в зависимости от ситуации (ч. 1 ст. 62, ч. 4 ст. 84.1 ТК РФ, п. 3 ст. 230 НК РФ, п. 1, 2 ст. 3, ч. 1 ст. 20 152-ФЗ от 27.07.2006):

- Формирование справки по заявлению действующего или бывшего работника — в течение трех рабочих дней (письмо Минфина от 21.06.2016 № 03-04-05/36096);

- Увольнение работника — в последний рабочий день;

- Выплата дохода другому физлицу — в течение 10 рабочих дней;

- Невозможность удержать НДФЛ из доходов работника — до 1 марта следующего года (п. 5, 6 ст. 226 НК РФ).

Ни в НК РФ, ни в других законах не установлен обязательный способ выдачи. Налоговый агент сам решает, в какой форме выдавать справку работнику — на бумаге или электронно. К примеру, можно выдать справку в электронном виде, заверив электронной подписью (письма ФНС от 16.11.2020 № БС-4-11/18719@, от 02.09.2020 № БС-4-11/14113@).

Для ИФНС

Налоговые агенты ежегодно отчитываются перед ИФНС о суммах налога на доходы физлиц, исчисленных и удержанных налоговым агентом. Отчет подают по форме 6-НДФЛ (приказ ФНС от 15.10.2020 № ЕД-7-11/753@). А справки о доходах и суммах налога на каждого сотрудника сдают в составе расчета — как приложение к 6-НДФЛ.

Предельный срок сдачи 6-НДФЛ со всеми приложениями — 1 марта следующего года (п. 2 ст. 230 НК РФ). Если дата отчетности выпадает на праздник или выходной, сдайте расчет на следующий рабочий день (п. 7 ст. 6.1 НК РФ).

Сотрудники запрашивают справку о доходах в разных ситуациях:

- Для нового работодателя. Справка понадобится, чтобы получать вычеты на новой работе. По правилам, стандартные налоговые вычеты предоставляют каждый месяц календарного года, но как только доходы, облагаемые НДФЛ по ставке 13 %, превысят 350 000 рублей, вычеты прекратятся. Если работник сменил работодателя в течение года, новому агенту понадобится информация о начислениях с предыдущего места работы.

- Для заполнения декларации 3-НДФЛ. Если работник получает вычет не у работодателя, а через ИФНС, ему нужно подать 3-НДФЛ после окончания календарного года. К декларации прикладывают справку о доходах от налогового агента и документы, подтверждающие право на вычет.

- Для подачи по месту требования. Физлицо подает справку для подтверждения доходов. Обычно справка нужна в банке, чтобы получить кредит; в соцзащите, чтобы оформить пособие; в визовом центре, чтобы сделать визу.

Удобный сервис для подготовки и сдачи отчетов через интернет. Дарим доступ в Экстерн на 14 дней!

Попробовать

Справка о доходах для сотрудника не имеет срока действия. Но в некоторых случаях важен период, за который работник получил доход. К примеру, для выдачи кредита в банке требуют справку о доходах за последние шесть месяцев — срок действия документа не превышает месяца с даты выдачи.

Еще один пример срочной справки — для налогового вычета в ИФНС. Физлицо может обратиться за перерасчетом налоговой базы и возвратом излишне уплаченного НДФЛ только в течение трех лет после года, в котором переплатили налог (п. 7 ст. 78 НК РФ).

Получить справку для декларации 3-НДФЛ можно не только у налогового агента, но и через личный кабинет налогоплательщика. ЛК позволяет сформировать справку и сохранить ее в память компьютера. Такая же функция доступна и в личном кабинете на портале госуслуг.

Но справки о доходах можно сформировать только за прошлые периоды и только после 1 марта. То есть после того, как налоговый агент отчитается перед инспекцией (письмо ИФНС № 22 по г. Москве от 12.01.2021 № 07-15/00260).

Разберем порядок заполнения обоих типов справок о доходах: для сотрудника и для налоговой.

Для сотрудника

Налоговый агент делает для сотрудников справку по форме КНД 1175018. Порядок ее заполнения официально не утвержден. Заполняйте документ построчно, по фактическим показателям начислений и удержаний по конкретному сотруднику.

В справке о доходах и суммах налога все доходы физлица отражают по специальным кодам. Налоговые вычеты тоже кодируются. Актуальные значения для строк «Код дохода» и «Код вычета» смотрите в приказе ФНС от 10.09.2015 № ММВ-7-11/387@ (Приложения № 1, 2 к приказу № ММВ-7-11/387@).

Для доходов с различными ставками заполняют разные справки. К примеру, если работник получал доходы по ставке 13 %, а затем поступления превысили 5 000 000 рублей и стали облагаться НДФЛ по ставке 15 %, сделайте две справки — одну с налогооблагаемой базой в 13 %, другую с базой в 15 %.

В справке укажите:

- Сведения о налоговом агенте. Заполните ОКТМО, ИНН и КПП работодателя, его название и телефон.

- Сведения о налогоплательщике. Напишите ФИО, ИНН и дату рождения физлица. Укажите статус налогоплательщика, его гражданство, код и реквизиты удостоверения личности.

- Виды полученных доходов по конкретной ставке. Перечислите помесячно суммы доходов, которые работник получил у работодателя в отчетном году, и укажите соответствующие коды. В отдельных колонках укажите налоговые вычеты с кодами.

- Виды предоставленных налоговых вычетов. Отдельно укажите суммы стандартных, социальных и имущественных вычетов.

- Общую сумму дохода и налога за налоговый период. Укажите тут сумму дохода, налоговую базу, а по ней рассчитайте исчисленный, удержанный (излишне удержанный) и перечисленный в бюджет НДФЛ.

- Неудержанный налог. Отразите сумму дохода, с которого не смогли удержать НДФЛ, и сумму неудержанного налога.

Справку КНД 1175018 подписывает ответственный сотрудник налогового агента — руководитель, главбух или бухгалтер по зарплате (п. 1, 4 ст. 26, п. 1 ст. 27, п. 3 ст. 29 НК РФ). Полномочия на подписание справок можно предусмотреть в локальном акте работодателя. А вот доверенность на подписание прилагать к справке не нужно.

Печать на справке о доходах и налогах не обязательна, в приказе № ЕД-7-11/753@ нет такого требования. Тем более, наличие печати — это право, а не обязанность организации (п. 5 ст. 2 14-ФЗ от 08.02.1998, п. 7 ст. 2 208-ФЗ от 26.12.1995). А ИП печать вообще не нужна.

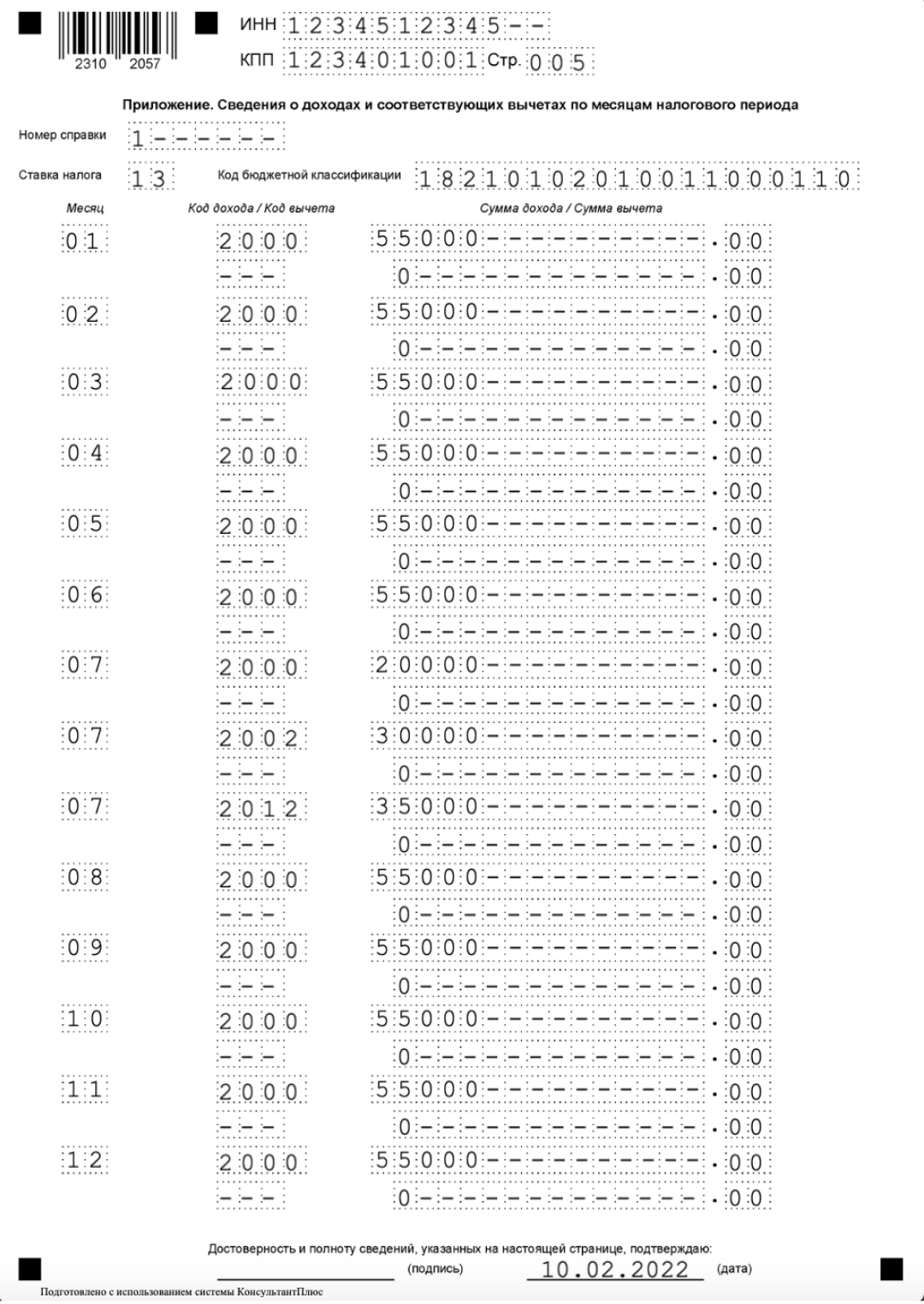

Для ИФНС

Справку для ИФНС налоговые агенты сдают ежегодно — в составе расчета 6-НДФЛ за год. Работодатели делают справку на каждого сотрудника. В ней указывают все выплаты, вычеты и начисления, которые агент произвел в пользу налогоплательщика за налоговый период.

Справка о доходах и суммах налога для ИФНС состоит из общей части, четырех разделов и приложения. Заполнять ее нужно в особой последовательности: Общая часть → Раздел 1 → Приложение → Раздел 3 → Раздел 2 →Раздел 4.

Чтобы не запутаться, заполняйте отчетность в Экстерне. В сервисе электронной налоговой отчетности можно заполнить, проверить и сдать расчет 6-НДФЛ. Нужно только ввести данные по сотруднику: программа автоматически заполнит все разделы отчета и проведет арифметический и логический контроли.

Порядок подготовки расчета 6-НДФЛ и приложения к нему закреплен приказом ФНС от 15.10.2020 № ЕД-7-11/753@. Приведем пошаговую инструкцию по заполнению справки о доходах и налогах для ИФНС.

Шаг 1. Заполняем общую часть

Каждой справке присваивается уникальный порядковый номер в отчетном периоде. Если же корректируете или аннулируете сведения, поставьте в приложении номер первичной справки.

В поле «Номер корректировки» при сдаче приложения в первый раз укажите «00», при первой корректировке — «01», и далее по порядку. Если аннулируете сведения, поставьте «09».

Шаг 2. Заполняем раздел 1

Отражаем персональные данные получателя дохода:

- ИНН;

- ФИО — без сокращений, как в паспорте;

- статус налогоплательщика — для резидентов поставьте 1, для нерезидентов 2 (п. 5.4 Порядка заполнения);

- дата рождения;

- гражданство — код страны из справочника ОКСМ, для России ставим 643;

- код удостоверения личности — для российского паспорта отмечаем 21 (Приложение № 5 к Порядку заполнения);

- реквизиты удостоверения личности — серия и номер паспорта, знак № ставить не надо.

Шаг 3. Заполняем приложение к справке о доходах и суммах налога

Для разных ставок НДФЛ нужно заполнять отдельное приложение. В приложении расписывают начисленные и фактически полученные доходы и вычеты по месяцам налогового периода. Учитываются доходы в денежной, натуральной форме. А вот материальную выгоду, полученную в 2021-2023 гг., не отражают: она не облагается подоходным налогом (п. 90 ст. 217 НК РФ).

Стандартные, социальные и имущественные вычеты не отражают в приложении к справке о доходах.

Дальше заполняем так:

- указываем номер справки из общей части;

- отражаем ставку налога и код бюджетной классификации, по которой агент платит НДФЛ в бюджет;

- пишем порядковый номер месяца;

- определяем код и сумму дохода;

- показываем код и сумму вычета.

Сумма вычета не должна превышать сумму дохода.

Шаг 4. Заполняем раздел 3

Здесь показываем стандартные, социальные, имущественные вычеты. Отражаем:

- код вычета (Приложение № 2 к приказу ФНС № ММВ-7-11/387@);

- сумму вычета по каждому коду;

- реквизиты уведомления, подтверждающего право налогоплательщика на вычет — его код, номер, дату выдачи и код налоговой инспекции.

Есть три кода для уведомлений из налоговой. Уведомление с кодом 1 подтверждает право на имущественный вычет, 2 — на социальный вычет. По коду 3 проводят уведомления об уменьшении НДФЛ на фиксированные авансовые платежи.

Шаг 5. Заполняем раздел 2

Если платили НДФЛ по разным ставкам, заполните несколько разделов 2. Эту часть формируют на основании раздела 3 и приложения к справке о доходах и налогах.

В разделе 2 указываем:

- ставку налога, для которой заполняется раздел;

- КБК по подоходному налогу;

- общую сумму дохода по приложению к справке;

- налоговую базу: общую сумму доходов, уменьшенную на сумму вычетов из раздела 3 и приложения к справке;

- исчисленную, удержанную и перечисленную сумму подоходного налога;

- сумму фиксированных авансовых платежей: если налог с иностранца, который работает по патенту, уменьшили на уплаченные им авансы;

- сумму налога на прибыль, которую нужно зачесть: если платили дивиденды российскому резиденту и удержали сумму налога на прибыль;

- излишне удержанную сумму налога: если удержали из доходов физлица больше налога, чем нужно, и не возвратили эту сумму.

Если доход налогоплательщика меньше вычетов, то в поле «Налоговая база» ставим 0.

Шаг 6. Заполняем раздел 4

В этом разделе показываем сумму дохода, с которого не удержали подоходный налог и сумму неудержанного НДФЛ в налоговом периоде.

В НК РФ не предусмотрена ответственность за невыдачу справки о доходах и налогах по запросу сотрудника. Однако за это грозит административная ответственность (постановление Восьмого кассационного суда общей юрисдикции от 04.09.2020 № 16-4426/2020). Штраф по ч. 1 ст. 5.27 КоАП РФ составит:

- на должностное лицо — от 1 000 до 5 000 рублей;

- на ИП — от 1 000 до 5 000 рублей;

- на организацию — от 30 000 до 50 000 рублей.

За отказ в предоставлении информации должностное лицо работодателя оштрафуют на 5 000–10 000 рублей (ст. 5.39 КоАП РФ).

А вот непредставление справки в налоговую — это нарушение порядка сдачи расчета 6-НДФЛ, так как справка входит в его состав. Поэтому и штрафы платят по НК РФ. Если не сдать весь 6-НДФЛ, придется заплатить 1 000 рублей за каждый полный или неполный месяц со дня просрочки и до дня фактической сдачи (п. 1, 2 ст. 126 НК РФ). А должностное лицо заплатит и административный штраф — от 300 до 500 рублей (ч. 1 ст. 15.6 КоАП РФ).

Налоговики могут приостановить операции агента по расчетному счету, если расчет 6-НДФЛ не сдадут в течение 20 дней после установленного срока (п. 6 ст. 6.1, п. 3.2 ст. 76 НК РФ).

Когда 6-НДФЛ сдан, но без справок или не со всеми справками, речь идет о недостоверных сведениях в расчете. Взыскание составит 500 рублей (п. 1 ст. 126.1 НК РФ). Если вы сами нашли ошибку, подайте в ИФНС уточненный 6-НДФЛ. Сдача корректировки до того, как ИФНС выявит ошибку, поможет избежать штрафа (п. 2 ст. 126.1 НК РФ).

Налоговые агенты обязаны отчитываться перед налоговой службой и предоставлять сведения по запросу работников. Если к вам обратился получатель дохода, сделайте ему справку о доходах и суммах НДФЛ в течение трех рабочих дней. Воспользуйтесь Контур.Экстерном: в системе можно подготовить справку по той форме, которая действовала в период получения дохода. Искать правильный бланк, нормативный приказ и порядок заполнения не придется. Кроме того, Экстерн напомнит о сроках сдачи отчетности по НДФЛ в налоговую инспекцию.