28.08.2021

Заявление на возврат налога по вычету на лечение: форма и бланк, которые можно скачать, образец заполнения, порядок отправки в налоговую. Документ оформляют, если вы получаете налоговый вычет по расходам на ваше лечение или лечение ваших близких родственников (детей, жены мужа, родителей, брата или сестры). Подробнее о том как получить вычет на лечение смотрите по ссылке.

Потратив деньги на лечение (или лечение своих близких родственников) вы вправе вернуть из бюджета 13 процентов от общей суммы подобных расходов (получить налоговый вычет на лечение). Из этого правила есть исключения и сумма расходов на лечение, по которой можно претендовать на возврат, ограничена законом. Все подробности по ссылке выше.

Здесь вы найдете официальный бланк заявления на возврат в формате Эксель (Excel), который можно скачать, заполнить и распечатать, а также рекомендации по его заполнению (с образцом заполнения) и отправке в налоговую инспекцию. Другие образцы заявлений даны здесь:

- заявление на вычет по обучению;

- заявление на вычет при покупке квартиры (комнаты, земли, дома, другой недвижимости);

- заявление на возврат налога.

Внимание!

Возврат переплаты налога на доходы проводят на основании декларации о доходах (форма 3-НДФЛ) в которой заявлен социальный вычет по расходам на лечение. С 2020 года текст заявления на возврат включен непосредственно в состав декларации. Это приложение к Разделу 1. Поэтому начиная с 2020 года и позже заполнять такое заявление не нужно. Это необходимо делать лишь при возврате налога по лечению за 2019 год и раньше.

Заявление на вычет по лечению: порядок оформления

Заявление на возврат налога нужно составлять по форме, которая утверждена Приказом ФНС России от 14.02.2017 № ММВ-7-8/182@ (в редакции от 17.08.2021). Эта форма является обязательной для всех налоговых инспекций России.

На нашем сайте есть:

- Подробный порядок оформления и образец заполненной формы заявления на возврат налога. Те строки, которые нужно оформить, заполнены красным шрифтом.

- Чистый бланк заявления на возврат налога в формате Эксель (Excel) (см. файлы внизу страницы). Вы можете его скачать, заполнить ориентируясь на наш образец и указав собственные данные. Здесь же вы найдете образец заполненной формы.

О том, в какие сроки инспекция обязана вернуть налог по заявлению смотрите по ссылке.

Для возврата налога по расходам на лечение нужен счет в любом банке. Если его нет, то счет следует открыть (для этого потребуется только паспорт). Также нужно знать реквизиты этого счета. Их вписывают в заявление. Узнать нужную информацию вы можете в банке или в личном кабинете онлайн, если вы им пользуетесь. Подробно о том, как это сделать расскажем ниже.

Если у вас нет данных для заполнения тех или иных строк заявления (например, вам не присвоен ИНН или вы не знаете ОКТМО) не заполняйте их. Самое главное в заявлении на возврат это данные:

- о вас (ФИО). Без них непонятно от кого поступило заявление;

- о ваших банковских реквизитах. Без них непонятно куда платить налог;

- о сумме налога. Без них непонятно в какой сумме вы требуете возврат.

Остальные данные не очень нужны. Поэтому их отсутствие — не критично. Перейдем к порядку заполнения документа.

Общие правила

Заявление состоит из трех листов. Обязательно заполняют только первые два (титульный лист и банковские реквизиты). Третий лист будет нужен, если на первых двух вы не вписали свой ИНН.

На титульном листе указывают ваши данные и другую информацию о возвращаемом налоге (в вашем случае это налог на доходы физических лиц). На второй лист вписывают банковские реквизиты, по которым будут возвращены деньги. Третий лист посвящен индивидуальным сведениям о вас: паспортные данные.

Заявление можно заполнить от руки заглавными печатными буквами, а можно и на компьютере. Но подпись на заявлении обязательно должна быть «живая» (то есть нанесенная от руки). Ее проставляют только на титульном листе.

Первый лист заявления — титульный

1. Укажите свой ИНН. Если он вам не известен, то вы можете узнать его через наш сервис «Узнать свой ИНН» . Строку КПП заполнять не нужно. Она предназначена исключительно для организаций.

2. Напишите номер страницы в формате «001».

3. Укажите номер заявления в формате «1 — — — — » . Если вы одном и том же году подаете второе заявление, то его номер будет «2 — — — — » и т. д.

4. Напишите код налоговой инспекции в которую вы подаете заявление. В вашем случае это инспекция по месту вашего жительства. Место прохождения лечения никакого значения не имеет. Узнать код нужной налоговой инспекции вы можете на сайте налоговой службы по ссылке.

5. Впишите свои фамилию, имя и отчество (при его наличии) заглавными буквами.

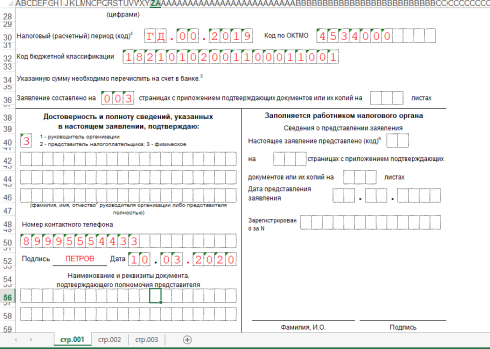

Заполненные строки титула будут выглядеть так:

6. Далее укажите статус плательщика. В вашем случае вписывают цифру «1».

7. Приведите статью Налогового кодекса, на основании которой вам обязаны вернуть деньги. Это всегда статья 78 Налогового кодекса. Причины возврата (ошибка, переплата, вычет) значения не имеют.

8. Впишите код причины переплаты. Если вы заплатили (или с вас удержали) лишнее — 1, если с вас взыскали сумму принудительно (например, судебные приставы) — 2, показатель — 3 касается только организаций. У вас здесь будет указано — «1».

9. Укажите код платежа, который вы возвращаете. Если налог — 1, если сбор — 2, если страховой взнос — 3, если пени — 4, если штраф — 5. Вам нужно проставить цифру «1».

10. В следующую строку впишите сумму, которую вам обязаны вернуть. Цифра должна быть прижата к правой стороне строки (см. пример ниже). Если вы возвращаете налог на доходы, то цифра в этой строке будет совпадать с аналогичным показателем в строке 050 Раздела 1 декларации о доходах (форма 3-НДФЛ). Если в вашей декларации заполнено несколько строк 050 Раздела 1, то нужно заполнять и несколько заявлений. Еще раз подчеркнем, что это касается налога переплаченного до 2020 года. Если переплата была в 2020 году и позже, то заявление заполнять не нужно.

11. Укажите код по ОКТМО (общероссийский классификатор территорий муниципальных образований). ОКТМО — это код региона, где платился налог на доходы. При получении вычета на лечение в заявлении указывают код из справки о доходах (2-НДФЛ), выданной по месту работы.

Узнать ОКТМО можно по этой ссылке.

Внимание!

Если вы возвращаете налог, который был уплачен по разным ОКТМО, то нужно оформить два разных заявления. По каждому коду свое.

12. Далее вписывают реквизиты платежного документа. Эти поля нужно заполнить лишь при одном условии — вы возвращаете государственную пошлину. Во всех остальных случаях эти строки не заполняют.

13. Следующая строка КБК — это код бюджетной классификации доходов бюджета. Он который состоит из 20 цифр. У каждого налога свой КБК. Ищите его в Интернете. Пример запроса: «КБК по НДФЛ». Например, КБК для возврата налога на доходы — 182 1 01 02010 01 1000 110. Мы не пишем эти коды потому что они регулярно меняются.

14. Укажите количество страниц в заявлении. Это всегда — «003». Нужно вам заполнять лист 003 или нет, неважно. Напомним, что этот лист не требует заполнения, если вы указали свой ИНН на титульном листе.

15. Впишите количество листов документов, которые вы прилагаете к заявлению. Если один лист — «001», если два — «002», если три — «003» и т. д. При получении вычетов и возврате налога на доходы все документы, которые подтверждают право на вычет, прикладывают к декларации, а не к заявлению. Прикладывать их повторно, но уже к заявлению не нужно. Поэтому в этом поле у вас будут прочерки или нули.

Заполненные строки заявления будут выглядеть так:

16. Если вы сдаете заявление лично в последнем блоке титульного листа «Достоверность и полноту сведений, указанных …» укажите цифру «1». Если за вас это делает представитель по нотариальной доверенности цифру «2». В этой ситуации в последующие строки нужно вписать заглавными буквами ФИО представителя.

17. В строку «Номер контактного телефона» впишите свой телефон по которому до вас можно дозвониться без пропусков, скобок и пробелов.

18 и 19. В следующей строке «Подпись» поставьте «живую» подпись, а по строке «Дата» укажите дату составления заявления в формате ДД.ММ.ГГГГ.

Если заявление сдает представитель укажите номер и дату его доверенности. Она должна быть заверена нотариально.

В блоке «Заполняется работником налогового органа» ничего писать не нужно. Его заполнят налоговики.

Если вы сдаете заявление самостоятельно (без представителя), этот блок заявления будет заполнен так:

Второй лист заявления — банковские реквизиты

На втором листе документа нужно указать банковские реквизиты того счета на который налоговая инспекция обязана вернуть вам деньги. Их не так много. Вам нужны:

- полное название банка;

- БИК банка;

- номер вашего банковского счета.

Всю необходимую информацию вы можете узнать в самом банке или личном кабинете банка онлайн. Ниже мы покажем где их можно посмотреть на примере Сбербанка онлайн.

Лист 002 заполняют так.

1. Повторно впишите свой ИНН

2. Укажите номер страницы — «002».

3. Повторно напишите свою фамилию и укажите инициалы.

4. Впишите название банка в котором у вас открыт счет и через который вам будут возвращать деньги.

5. Запишите код вида счета, на который вам будут возвращать деньги:

- «02» — если деньги будут зачислены на банковскую карту или счет «до востребования»;

- «07» — если деньги будут зачислены на банковский вклад (депозит).

Эти поля заявления будут оформлены так:

6. Далее впишите банковский идентификационный код (БИК). Это 9 цифр, которые есть в банковских реквизитах. У каждого банка свой БИК.

7. В поле «Номер счета» запишите цифру — «1».

8. Укажите номер вашего банковского счета на который должны быть зачислены деньги. Это 20 цифр, которые есть в банковских реквизитах. Номер нужно вписать крайне внимательно. Ошибка даже в одной цифре и налоговики не смогут вернуть вам деньги. Поэтому заявление придеться подать заново. Учитывайте, что номер самой карты (есть на ее лицевой стороне) и номер счета — это совершенно разные номера. Вам нужен номер счета. Номер карты в заявление вписывать НЕ нужно.

9. В поле «Получатель» запишите цифру — «2».

10. Третий раз укажите свою фамилию, имя и отчество (при его наличии).

Такие реквизиты заявления как «Код бюджетной классификации получателя» и «Номер лицевого счета получателя» заполнять не нужно.

Если вы впишите в заявление банковские реквизиты другого человека (например, жены или мужа), то деньги по такому заявлению вам не перечислят. Также вы не сможете получить деньги, если в реквизитах вами будет допущена ошибка (достаточно пропустить или написать неправильно одну цифру). Конечно во всех этих ситуациях ничего страшного нет. Деньги вам вернут в любом случае. Но для этого потребуется новое заявление с верными данными. В результате процесс возврата затянется как минимум на 1 месяц.

Банковские реквизиты в заявлении могут быть заполнены так:

Теперь расскажем как посмотреть банковские реквизиты в личном кабинете банка. Для примера возьмем Сбербанк онлайн.

Зайдите в личный кабинет, кликните по карте на которую хотите получить деньги (1) и кликните по вкладке «О карте» (2).

На вкладке «О карте» будут указаны все реквизиты, которые нужны для заявления:

- 3 — полное название банка (графа 4 в заявлении);

- 4 — БИК банка (графа 6 в заявлении);

- 5 — номер банковского счета (графа 8 в заявлении).

Эту информацию нужно аккуратно и внимательно перенести в заявление на возврат.

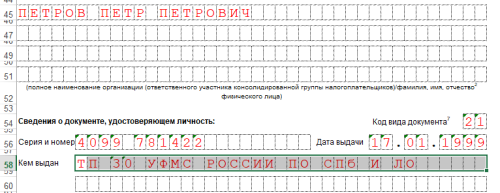

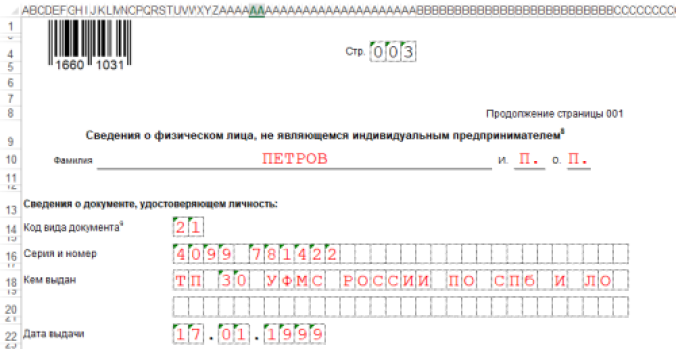

Третий лист заявления — личные данные

Третий лист заявления заполнять НЕ нужно, если на первом вы указали свой ИНН. Если этого номера у вас нет, то в третий лист впишите свои паспортные данные. Здесь все совсем просто.

1. Впишите номер страницы — «003».

2. В четвертый раз напишите свою фамилию и инициалы.

3. Приведите код документа, который удостоверяет вашу личность. У каждого подобного документа есть свой код. В частности:

- 21 — паспорт;

- 03 — свидетельство о рождении;

- 07 — военный билет;

- 10 — паспорт иностранного гражданина.

Полный перечень документов с кодами есть в Приложении 2 к Приказу ФНС России от 15.10.2021 № ЕД-7-11/903@.

4. Укажите серию и номер этого документа.

5. Впишите название ведомства, которое выдало вам документ. Если его название не вмещается в 2 строки — сократите. Правил подобного сокращения нет. Поэтому сделайте сокращение по собственному усмотрению. Например, вместо Министерства внутренних дел укажите — МВД, вместо района укажите — р. и т. п.

6. Укажите дату выдачи документа.

Третий лист заявления может быть заполнен так:

Как сдать заявление на вычет по лечению в инспекцию

Заявление может быть сдано вами в инспекцию лично (например, при подаче декларации 3-НДФЛ в которой указана сумма вычета на лечение и сумма налога к возврату) или отправлено по почте. При отправке почтой днем подачи заявления считается дата его передачи почтовому отделению для отправки.

Если вы получаете вычет на лечение в налоговой инспекции, вам нужно сдать декларацию по налогу (форма 3-НДФЛ) за тот год, в котором было оплачено лечение с указанием в ней суммы вычета. К декларации надо приложить заявление на получение вычета и возврат налога. К таким документам относят:

— документы при оплате лечения:

- копию договора на лечение, все приложения и дополнительные соглашения к нему;

- оригинал справки об оплате медицинских услуг для предоставления в налоговые органы, выданной медицинским учреждением (ее форма утверждена совместным приказом Минздрава и МНС России от 25.07.2001 № 289/БГ-3-04/256).

— документы при оплате медикаментов:

- оригинал рецептурного бланка со штампом «Для налоговых органов Российской Федерации ИНН налогоплательщика», выданного лечащим врачом;

- копию документов, подтверждающих оплату медикаментов (например, чеки контрольно-кассовой техники)

Если вы оплачиваете лечение (медикаменты) за своих родственников (супруга, родителей, детей в возрасте до 18 лет) дополнительно понадобятся копии документов, подтверждающих степень родства:

- свидетельство о рождении (при оплате медицинских услуг или медикаментов за родителей или детей);

- свидетельство о заключении брака (при оплате медицинских услуг или медикаментов за супруга).

Внимание!

Указанный перечень приведен в письме Федеральной налоговой службы России от 22 ноября 2012 г. № ЕД-4-3/19630. Он является исчерпывающим. Это означает, что требовать документы, не поименованные в этом списке, налоговики не вправе. Положения данного письма обязательны для применения всеми налоговыми инспекциями России. Положения данного письма обязательны для применения всеми налоговыми инспекциями России.

В первом случае (при передаче лично) составьте заявление в двух экземплярах. Первый отдайте в инспекцию. Второй — останется у вас. Потребуйте от сотрудника налоговой инспекции, принимающего заявление о возврате налога, проставит на втором (вашем) экземпляре отметку-штамп о принятии заявления с указанием текущей даты. Они ОБЯЗАНЫ это сделать.

Во-втором случае (при отправке почтой) отправляйте заявление ценным письмом с описью вложений и, желательно, с уведомлением о вручении. Оценка письма — 1 руб. Обязательно сохраните почтовую квитанцию об отправке и впоследствии полученное уведомление о вручении (если письмо направлялось с уведомлением). Эти документы будут подтверждать факт отправки заявления в налоговую инспекцию (квитанция об отправке) и факт его получения инспекцией (уведомление о вручении). Отследить ваше письмо можно по номеру, указанному в квитанции (почтовый идентификатор). Это 14 цифр. Сервис почты России по отслеживанию писем смотрите по ссылке. Там вы узнаете когда это письмо было вручено налоговой инспекции.

Налог вам обязаны вернуть в течение одного месяца с момента получения от вас заявления. Если налоговой инспекцией этот срок пропущен они обязаны заплатить проценты (пени) за каждый день в просрочке возврата. Проценты начисляют исходя из ставки рефинансирования Банка России (ключевой или учетной ставки) за каждый календарный день просрочки в возврате. Подробнее о сроках возврата налога смотрите по ссылке.

Образец заполнения заявления на вычет по расходам на лечение

Все страницы заявление на возврат налога в связи с лечением могут быть заполнены так:

Оформление листа 001 заявления по вычету на лечение

Оформление листа 002 заявления по вычету на лечение

Оформление листа 003 заявления по вычету на лечение

Бланк заявления на возврат в формате Эксель (Excel, XLS)

На нашем сайте размещена актуальная форма заявления на возврат при получении вычета на лечение с учетом всех изменений:

Вы можете скачать документ на свой компьютер в формате Эксель. Загрузив и открыв документ, вы можете заполнить его самостоятельно: либо непосредственно на компьютере, либо от руки распечатав нужные листы. Образец заполнения смотрите выше.

Какие документы нужны на возврат подоходного налога за лечение

Декларация 3-НДФЛ, заявление на вычет, справка о доходах 2-НДФЛ, паспорт — с такого набора документов потребуется начать оформление вычета любому человеку, решившему воспользоваться своим правом на возврат НДФЛ от потраченных на лечение сумм.

ВАЖНО! Возможность налогового вычета с расходов на лечение предусмотрена подп. 3 п. 1 ст. 219 НК РФ.

Чтобы сбор документов для налогового вычета за лечение не превратился в бесполезную трату времени, сначала необходимо проверить, все ли законодательно установленные условия и ограничения, связанные с применением социального вычета, соблюдены, уточнив следующие моменты:

- Оплативший медицинские расходы и получивший медицинскую услугу — один и тот же человек либо указанные лица являются близкими родственниками.

ВАЖНО! Близкими родственниками считаются родители, супруги и дети в возрасте до 18 лет (в том числе усыновленные и подопечные). См. также «Можно получить соцвычет, если заказчик лечения — супруг».

- Оплативший медицинские расходы и заявитель вычета — один и тот же человек.

ВАЖНО! Если лечение оплачено предприятием, налоговики в вычете откажут.

- Заявляющий вычет налогоплательщик имеет доходы, облагаемые по ставке 13%, и уплаченный в бюджет НДФЛ.

ВАЖНО! Пенсионеры или ИП на спецрежимах смогут заявить вычет только при наличии доходов, облагаемых по ставке 13%.

Если приведенные условия соблюдены, можно смело приступать к сбору следующих документов для вычета НДФЛ на лечение (об этом речь пойдет ниже).

Ознакомиться с порядком заполнения декларации 3-НДФЛ вы можете в статье «Образец заполнения налоговой декларации 3-НДФЛ».

Оформите пробный бесплатный доступ к КонсультантПлюс и получите полную информацию о порядке получения с 2021 года нового социального вычета на фитнес.

Дорогостоящее лечение: когда оформляется декларация о возврате НДФЛ

В некоторых случаях возникает необходимость в дорогостоящем лечении, и здесь надо хорошо представлять, какие документы нужны для 3-НДФЛ. Дело в том, что налоговый вычет допускается и в таких обстоятельствах, причем в практически неограниченном размере, но при соблюдении определенных условий:

- во-первых, вид лечения должен входить в перечень, утвержденный постановлением Правительства РФ от 08.04.2020 № 458 (скачать перечень можно на нашем сайте);

- во-вторых, приступать к заполнению декларации о возврате подоходного налога за лечение стоит только после получения специфической справки, выдаваемой медучреждением (утверждена приказом Минздрава РФ № 289).

При получении справки следует обратить внимание на код услуги. Для дорогостоящего лечения в соответствующем поле должна стоять цифра 2. При появлении там единицы вычет будет ограничен обычными рамками в 120 000 руб.

Справка из медучреждения

При подаче в налоговую инспекцию документов для возврата НДФЛ за лечение особое внимание следует уделить справке, выдаваемой медицинским учреждением.

Эта бумага понадобится в том случае, если были оплачены расходы на медицинские услуги.

ВАЖНО! Форма справки об оплате медицинских услуг утверждена приказом Минздрава и МНС России от 25.07.2001 № 289/БГ-3-04/256.

При этом иные подтверждающие факт оплаты документы (квитанции, чеки, платежки и др.) не нужны, поскольку данная справка выдается только в том случае, если за услуги уже расплатились. Такой позиции придерживаются и чиновники Минфина, и налоговики (письма Минфина России от 29.03.2018 № 03-04-05/20083, от 17.04.2012 № 03-04-08/7-76, ФНС России от 07.03.2013 № ЕД-3-3/787@).

См. материал «Справка или чеки на лечение? Минфин говорит — справка».

Такую справку можно получить и после прохождения санаторно-курортного лечения. При этом в ней будет указана не стоимость путевки, а только цена лечения (за вычетом расходов на питание, проживание и др.) и сумма дополнительно оплаченных медицинских услуг.

Если у вас есть вышеуказанная справка и вид оказанной услуги содержится в перечне, для получения вычета понадобятся еще 2 документа от медучреждения, оказавшего услугу: договор и лицензия. Если у медучреждения отсутствует лицензия на осуществление медицинской деятельности или лечение производила не российская, а иностранная клиника, в вычете откажут.

Налоговикам необходимо представить заверенную копию договора с медицинским учреждением. На условия этого документа следует обратить особое внимание в том случае, если проводилось дорогостоящее лечение, а вы за свой счет приобретали материалы или медицинское оборудование, отсутствующие в данной клинике. Это позволит получить вычет в полном размере.

Лицензия представляется в виде заверенной копии. Отдельно прикладывать лицензию не обязательно, если ее реквизиты прописаны в договоре.

Рецепт (форма 107/1-у)

Эта небольшая бумага потребуется заявителю вычета в том случае, если деньги потрачены на лекарства, которые были назначены врачом. Рецепт выдает лечащий врач одновременно с аналогичным бланком для аптеки. Если бланк формы 107/1-у отсутствует, его можно позднее получить в медучреждении на основании записей в медкарте.

На рецепте должен быть проставлен штамп: «Для налоговых органов Российской Федерации, ИНН налогоплательщика». Штамп необходим и после отмены лекарственного перечня (см. письмо Минздрава от 30.12.2019 № 25-1/3144694-13771).

Заявить вычет на сумму оплаченных медикаментов за периоды с 2019 года можно по любым лекарственным средствам, назначенным врачом.

Налоговикам необходимо представить оригинал рецепта и заверенные копии платежных документов. В данном случае их наличие обязательно.

Страховой полис

Вычет можно получить и в случае, когда медицинские манипуляции не проводились, лекарства не закупались, а деньги потрачены на оплату полиса добровольного медицинского страхования. При этом заявителю вычета потребуется заверенная копия страхового полиса либо договора со страховой компанией.

Вычет будет возможен только в том случае, если договор страхования предусматривает оплату услуг на лечение, а страховая организация имеет лицензию на осуществление данного вида деятельности.

В инспекцию подается заверенная копия лицензии. Или же ссылка на ее реквизиты должна быть приведена в договоре.

К указанным выше документам необходимо приложить заверенные копии платежных документов, свидетельствующих о том, что денежные средства потрачены на оплату страховых взносов.

Свидетельство о рождении и иные документы

Свидетельство о рождении в пакете документов на вычет понадобится представить в 2 случаях:

- если заявитель вычета хочет вернуть деньги, потраченные на лечение детей, потребуется свидетельство о рождении ребенка;

- если лечились родители заявителя, а оплачивал их лечение заявитель, нужно приложить свидетельство о рождении самого заявителя.

Если вычет оформляется по расходам на лечение супруга заявителя, придется предоставить свидетельство о браке.

Все указанные свидетельства нужны для подтверждения степени родства потратившего деньги и получателя медицинской услуги. Они передаются налоговикам в виде заверенных копий.

ВАЖНО! Заверить копии документов для оформления налогового вычета можно 2 способами: нотариально либо самостоятельно заявителем вычета (на каждой странице всех документов необходимо написать: «Копия верна», подписать, расшифровать подпись и поставить дату).

О доходах, не учитываемых при исчислении НДФЛ, читайте в статье «Доходы, не подлежащие налогообложению НДФЛ (2022 — 2023 гг.)».

Собрав все нужные документы, можно приступать к оформлению декларации 3-НДФЛ. Поможет вам в этом вам наша статья.

Итоги

Документы на возврат подоходного налога за лечение собрать не сложно. Надо написать заявление, получить справки 2-НДФЛ, снять копию с паспорта, взять справку об оплате медицинских услуг или бланк рецепта (в случае покупки медикаментов), приложить копии договора, лицензии на медицинскую деятельность и платежных документов, а также заполнить декларацию 3-НДФЛ.

Дополнить указанный перечень придется документами, подтверждающими степень родства (свидетельствами о рождении или браке), если заявитель вычета оплатил лечение своих близких родственников.

Вычет можно также заявить по расходам на оплату добровольных страховых взносов. При этом дополнительно понадобится заверенная копия договора со страховой компанией или страховой полис, а также копия лицензии на осуществление страховой деятельности и платежные документы.

Заявление на возврат за лечение — это обязательный документ, необходимый для возвращения уплаченного подоходного налога через налоговый орган по окончании календарного года. Составляется произвольно или с использованием специальной типовой формы.

Получатель вычета и его размер

Социальный вычет на лечение полагается физическому лицу, которое в календарном году оплачивало из своих средств медицинские услуги, оказанные лицензированными медицинскими организациями или ИП этому физлицу, его супругу (супруге), родителям или детям до 18 лет, подопечным до 18 лет. Для получения вычета заполняется заявление на возврат денег за медицинские услуги и собираются необходимые подтверждающие документы.

Максимальная сумма расходов на лечение и(или) приобретение медикаментов составляет 120 000 рублей. По дорогостоящим видам лечения сумма налогового вычета принимается в размере фактически произведенных расходов, без учета указанного ограничения.

Необходимые документы, подтверждающие правомерность возврата уплаченного налога

Помимо паспорта (копии основных страниц), декларации 3-НДФЛ и справки 2-НДФЛ, понадобятся следующие документы.

При оплате лечения:

- договор с медицинским учреждением на оказание платных услуг;

- справка об оплате медицинских услуг с кодом 1 (при дорогостоящем лечении — с кодом 2), выданная медицинским учреждением;

- копия лицензии медицинского учреждения или ИП, если в договоре отсутствуют ее реквизиты.

При приобретении медикаментов:

- рецепт, заполненный по установленной форме;

- платежные документы, подтверждающие факт оплаты медикаментов (чеки ККТ, ПКО, платежные поручения).

При оплате страховых взносов по полису ДМС:

- договор ДМС или страховой медицинский полис добровольного страхования;

- копия лицензии страховой компании, если в договоре отсутствуют ее реквизиты;

- платежные документы, подтверждающие факт оплаты страховых взносов (чеки ККТ, ПКО, платежные поручения).

При получении вычета на лечение близких родственников:

- свидетельство о рождении ребенка (при получении вычета на лечение ребенка);

- свидетельство о заключении брака (при получении вычета на лечение супруга (супруги));

- свидетельство о рождении самого налогоплательщика, если им оплачено лечение или приобретение медикаментов родителям (при получении вычета на лечение родителей);

- подтверждение права на получение налогового вычета от налоговой инспекции (в случае получения вычета через работодателя).

Правила оформления заявления на получение вычета за лечение

Вы можете составить заявление самостоятельно, указав в нем необходимые сведения.

Для примера образец заявления на налоговый вычет за лечение в произвольной форме

В ___________________________________

(наименование налогового органа)

от __________________________________,

(Ф.И.О. заявителя)

ИНН ________________________________,

проживающего(-ей) по адресу: ___________

_____________________________________

контактный телефон: ___________________

Заявление

На основании пункта 6 статьи 78 НК РФ, прошу вернуть мне сумму излишне уплаченного в ______ году налога на доходы физических лиц в размере _______ руб. (сумма прописью, руб.) в связи с предоставлением мне социального (имущественного) налогового вычета по налогу на доходы физических лиц.

Указанную сумму налога прошу перечислить на мой банковский счет по следующим реквизитам:

Наименование банка ________________________________________________________

ИНН ______________________ БИК ____________________ КПП ___________________

К/с _______________________________ Р/с ___________________________________

Лицевой счет налогоплательщика ____________________________________________

Дата

Подпись, расшифровка подписи

Заявление на социальный вычет подают через личный кабинет налогоплательщика на сайте nalog.ru, отправляют по почте с описью вложения, направляют через интернет с усиленной квалифицированной электронной подписью или предоставляют лично или через уполномоченного представителя на основании нотариально удостоверенной или приравненной к ней доверенности. Удобнее использовать готовый бланк «Заявление о возврате суммы излишне уплаченного (взысканного, подлежащего возмещению) налога (сбора, пени, штрафа)», разработанный ФНС. Тогда вы гарантированно не потеряете необходимую для положительного решения информацию.

Заявление состоит из трех листов, заполняется как от руки, так и на компьютере.

Титульный лист. Вписываем личные данные.

Номер заявления. В образце проставлен номер 1. Это означает первое заявление в текущем году. Получая вычет за несколько лет, заполните несколько заявлений, на каждый год отдельное, пронумеруйте их по порядку.

Второй лист. Банковские реквизиты для возврата.

Третий лист. Личные данные.

Заполненное заявление и необходимые подтверждающие документы подаются в ИФНС по месту регистрации заявителя. Налоговая инспекция проведет проверку всех документов, на которую отводится три месяца. По окончании проверки деньги поступят на ваш счет в течение 30 дней.

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Пишем заявление на возврат НДФЛ за лечение

Заявление на возврат налога за лечение — это документ, который подается в ИФНС для возмещения расходов на оплату медицинских услуг и стоимости приобретенных медикаментов.

Кто вправе просить о возврате налога

Для получения социального налогового вычета на лечение и возврата НДФЛ необходимо выполнение следующих условий:

- гражданин работал у российского работодателя в прошедшем году и получал доход, с которого удерживался НДФЛ;

- гражданин оплачивал медикаменты, выписанные врачом, и (или) услуги медицинских учреждений, входящие в перечень по постановлению правительства №201, оказываемые ему и членам его семьи (супругу, детям, родителям);

- медицинская организация зарегистрирована в РФ и имеет лицензию на оказание медицинской деятельности.

Если такие расходы подтверждены документально (на руках имеется договор с медучреждением, чеки и квитанции об оплате лечения и медикаментов), заявление на вычет за лечение прилагается к декларации 3-НДФЛ.

Сколько вернут

Следует учитывать, что к возврату заявляется не вся сумма расходов, а лишь 13% от этой суммы. Эти 13% не превышают сумму НДФЛ, удержанного с доходов работника и уплаченного в бюджет. Предельный размер суммы для вычета в 2020 году составляет 120 000 руб.

Например, доход за год составил 540 000 руб. Сумма исчисленного и удержанного НДФЛ — 70 200 руб. Расходы на лечение за год составили 100 000 руб. К возврату причитается 13 000 руб. (100 000*13%). Эта сумма указывается в заявлении для налогового вычета за лечение, которое подается в налоговую одновременно с декларацией 3-НДФЛ или в течение 3 месяцев после ее представления.

3 месяца — это срок, установленный для камеральной проверки. Если вы подадите заявление на возврат денег за медицинские услуги в этот период, решение о возврате или отказе в возмещении НДФЛ принимается в течение 10 дней после окончания проверки.

Если бы расходы составляли 130 000 руб., то к возмещению было бы 15 600 руб. (120 000*13%).

По какой форме писать заявление на возврат

Форма бланка утверждена Приложением №8 к приказу ФНС №ММВ-7-8/182@ от 14.02.2017 (в ред. приказа ФНС №ММВ-7-8/670@ от 30.11.2018). Документ заполняется от руки или на компьютере с использованием бланка в формате Excel или PDF. Допускается составление документа в произвольной форме с указанием обязательных реквизитов:

- Ф. И. О. налогоплательщика полностью, его ИНН;

- код инспекции;

- сумма налога к возврату.

Правила заполнения заявления

При составлении руководствуйтесь следующими правилами:

- Если вы обращаетесь за возмещением налога первый раз в этом году, укажите цифру 1 в поле «Номер заявления».

- В строке «Статус плательщика» указывается «1».

- КБК по НДФЛ 182 1 01 02010 01 1000 110.

- Код ОКТМО берется из справки о доходах 2-НДФЛ.

- Налоговым периодом является год, поэтому в поле «Код налогового периода» следует указать «ГД.00.2020», если вы возвращаете налог за 2020 год.

- Сумма к возврату равна значению по стр. 050 раздела 1 и стр. 160 раздела 2 декларации.

- На странице 2, где указываются банковские реквизиты, в поле «Вид счета (код)» указывается значение «02», если средства зачисляются на карту, или счет «До востребования», или «07», если зачисление происходит на банковский счет.

- Номер счета берется из реквизитов для зачисления зарплаты, которые вы найдете в личном кабинете онлайн-банка. Если вы не пользуетесь таким приложением, обратитесь в отделение банка лично. Не указывайте в этом поле номер банковской карты.

Образец

Образец заявления на возврат налога за лечение по установленной форме выглядит следующим образом:

Страница 2:

Страница 3:

Какие документы приложить к заявлению

Прилагаются копии:

- Договоров с медицинскими учреждениями.

- Документов об оплате лекарств, медицинских услуг (квитанции, чеки ККМ).

- Свидетельств о браке (рождении), если вы оплачивали лечение супруга или родственников.

Оригиналы:

- Справок об оплате медицинских услуг для предоставления в ФНС, выданных лечебным учреждением по форме, утв. совместным приказом Минздрава и ФНС №289/БГ-3-04/256 от 25.07.2001.

- Рецептурных бланков со штампом «Для налоговых органов», выданных медучреждением.

Способ подачи заявления

Документ подается одним из следующих способов:

- Лично, посредством обращения в ФНС. В этом случае заявление составляется в двух экземплярах, один из которых с отметкой налогового органа возвращается налогоплательщику.

- Почтой России ценным письмом с описью вложения. Сохраняйте почтовую квитанцию.

- Онлайн. Для этого следует дождаться одобрения суммы к вычету, заявленной в декларации. Когда эта сумма появится в личном кабинете налогоплательщика на сайте ФНС (раздел «Мои налоги»), следует выбрать пункт «Распорядиться переплатой» и заполнить бланк с указанием банковских реквизитов.

Булахова Виктория

Окончила Санкт-Петербургский Инженерно-экономический университет в 2001 году по специальности «Финансы и кредит». Работала главным бухгалтером и финансовым директором в нескольких компаниях в Санкт-Петербурге (производство, торговля).

18

Публикаций

837

Дней на портале

0

Комментариев

Автор месяца

Челозерцева Александра

Каждый день появляется огромное количество нормативных актов и разъяснений. Охватить все невозможно, но самые важные и полезные изменения в законодательстве за прошедшую неделю мы собрали в одну статью. Из обзора вы узнаете:

- влияет ли на условия ученического договора досрочный выход на пенсию;

- вправе ли работник скрывать причину отсутствия на рабочем месте;

- как отчитаться в ПФР о выплатах работникам, оказывавшим помощь больным коронавирусом.

Читать дальше

Отсрочка по налогам для малого бизнеса — это продление сроков уплаты фискальных взносов, действующее для предпринимателей и компаний из пострадавших отраслей. Правительство и Минэкономразвития предложили пролонгировать эту налоговую меру на 2022 год.

Читать дальше

Каждый день появляется огромное количество нормативных актов и разъяснений государственных органов. Охватить все невозможно, но самые важные изменения в законодательстве за прошедший 2020 год и те, что начнут действовать в наступившем 2021 году, мы собрали в одну статью. Из обзора вы узнаете о:

- правилах проведения проверок;

- поправках, касающихся начисления и удержания страховых взносов и НДФЛ;

- новом перечне работ, запрещенных для женщин;

- изменениях в формах уведомления о приеме и увольнении иностранных работников;

- требованиях к режиму труда и отдыха водителей;

- многом другом.

Читать дальше

Рубрики: Договоры, Профстандарты, Больничные, Увольнение, Законодательство, Охрана труда, Управление персоналом, Расчеты с персоналом, Гарантии и компенсации, Иностранные работники, Бухгалтерия в кадрах, Инструкции по охране труда, Отчетность, Проверки, Подбор персонала, Профессии

Показать еще

Можно ли получить вычет за лечение супруга (мужа, жены)?

Налоговый кодекс РФ (далее — НК РФ) дает право на получение вычета за лечение супруга. Речь идет о социальном налоговом вычете на лечение супруга, который предоставляется по правилам статьи 219 НК РФ.

Если один супруг оплатил для второго лечение — медицинские услуги, включая стоматологические, для супруга-плательщика возможно оформление налогового вычета за лечение супруга — пациента (пп. 3 п. 1 ст. 219 НК РФ).

Так что жене можно получить вычет за лечение мужа, а мужу – оформить налоговый вычет за лечение жены.

Важно! Вычет на лечение можно распределить между супругами – тогда право на него имеют оба супруга. Об этом мы поговорим дальше.

А пока предлагаем выяснить, что представляет собой социальный вычет на лечение супруга, в каких случаях и при каких условиях можно на него претендовать. А также разберем, какими способами можно получить налоговый вычет (мужу за лечение жены/жене за лечение мужа).

Что такое социальный налоговый вычет на лечение супруга?

Вычет на лечение супруга – это деньги, которые вы потратили в налоговом периоде на медицинские услуги, оказанные вашему супругу.

Давайте сразу выясним, что такое налоговый период.

Под ним понимают календарный год, в котором вы оплачивали лечение супруга (письмо Минфина России от 02.03.2021 N 03-04-05/14577). Именно за этот год и предоставляют вычет. Так, если вы понесли расходы на медуслуги для супруга в 2022 году, налоговый вычет за лечение мужа вам предоставят за 2022 год. А если вы платили за лечение супруги в 2023 году, вычет за лечение жены вы получите за 2023 год.

Для оформления вычета обязательно, чтобы в налоговом периоде — календарном году у вас были доходы, с которых вы или ваш работодатель (если вы официально трудоустроены) платили налог на доходы физических лиц (НДФЛ) по ставке 13 %.

Чтобы применить вычет, нужно из суммы ваших доходов за год, с которой удерживался НДФЛ 13 %, вычесть сумму ваших расходов на лечение супруга, которые вы понесли за тот же год. В итоге сумма налогооблагаемых доходов уменьшится — а значит, снизится и сумма самого НДФЛ. Разница между суммами НДФЛ (первоначальной, которую вы уплатили в бюджет, и уменьшенной в результате применения вычета) – это деньги, которые вам вернут из бюджета.

Важно! Если в календарном году, когда вы вносили оплату за медицинские услуги для своего супруга, у вас вообще не было никаких доходов, с которых уплачивался НДФЛ, претендовать на вычет вы не можете. Минфин России неоднократно пояснял, что социальный налоговый вычет на лечение не является субсидией или другой социальной выплатой отдельным категориям граждан (например, письмо от 02.03.2021 N 03-04-05/14577).

А теперь давайте посмотрим на примере, как правильно считать вычет.

Пример расчета налогового вычета за лечение супруга

В течение 2022 года муж работал, его годовой доход равен 2 100 000 рублей, из них НДФЛ – 273 000 рублей. В том же году его жене потребовалось лечение на сумму 100 000 рублей.

Применяем вычет: отнимаем от суммы доходов мужа за год сумму расходов на медуслуги для жены, получаем 2 000 000 рублей (2 100 000 рублей — 100 000 рублей = 2 000 000 рублей). НДФЛ с этой суммы равен 260 000 рублей (2 000 000 рублей × 13% = 260 000 рублей).

Затем считаем, на сколько уменьшился НДФЛ в результате применения вычета. Для этого из первоначальной суммы налога вычитаем сумму налога после применения вычета. Результат – 13 000 рублей (273 000 рублей – 260 000 рублей = 13 000 рублей). Эту сумму — 13 000 рублей (а не 100 000 рублей самого вычета) муж имеет право получить назад из бюджета.

Формула для расчета вычета за лечение мужа/жены

Чтобы посчитать деньги, которые вы сможете вернуть в результате применения вычета, можно использовать следующую формулу:

сумма расходов на лечение супруга × 13%.

Если применить ее для нашего примера, расчет будет такой: 100 000 рублей × 13 % = 13 000 рублей.

Обратим внимание: в некоторых случаях заявить к вычету всю сумму расходов на лечение супруга не получится. Об ограничениях по максимальной сумме вычета и сумме НДФЛ, которую можно вернуть, читайте дальше в этой статье.

В каких случаях можно вернуть налоговый вычет за лечение супруга?

Налоговый вычет за лечение супруга дадут только в случае, когда вы состоите с ним в официальном браке.

Если вы не регистрировали брак в органах ЗАГС, получить вычет не удастся. Здесь не имеют значения никакие обстоятельства вашего гражданского брака. Например, то, что вы очень долго живете вместе, или то, что вы давно и полностью оплачиваете все расходы гражданского супруга, включая медицинские.

Также нельзя получить вычет по расходам на лечение будущего супруга, которые вы понесли в период до регистрации брака. Так считает Минфин России (письмо от 12.07.2022 N 03-04-05/66931).

Если брак официальный, вычет предоставят независимо от трудового статуса вашего супруга. Другими словами, совершенно неважно, работает или не работает ваш супруг, и по каким причинам — просто нет необходимости или уже вышел на пенсию. Так что вполне реально получить налоговый вычет за лечение:

- неработающей жены,

- жены — пенсионерки (мужу),

- супруга – пенсионера (жене).

Кстати, для налогового органа не играют никакой роли основания, по которым лечение супруга оплачивали вы. Например, вы можете вносить деньги за супруга-пациента, который не работает и не в состоянии сам оплатить свой счет в медорганизации. Или по договоренности оплачивать лечение супруга, хотя он сам трудится, прилично зарабатывает и имеет средства для оплаты лечения. Вычет вам дадут в любой из описанных ситуаций – разумеется, если для этого есть все необходимые условия.

Какие условия должны выполняться для получения вычета?

Оформить социальный вычет на лечение супруга можно только, когда одновременно выполняются следующие условия:

1) медицинские услуги, которые получил ваш супруг, значатся в специальных перечнях.

На сегодняшний день таких перечней два: один – для обычных медуслуг, второй – для дорогостоящих. Детально на обоих перечнях мы остановимся дальше.

2) медицинские услуги вашему супругу предоставила медицинская организация или индивидуальный предприниматель, у которых есть лицензия на осуществление медицинской деятельности,

3) лечение супруга вы оплатили строго своими деньгами (обратите внимание: при оплате лечения средствами работодателя вычет вам не полагается).

Перечни медицинских услуг, за которые можно получить вычет

НК РФ разрешает получить налоговый вычет за лечение супруга, которому оказали обычные, стандартные медицинские услуги или услуги, которые относятся к дорогостоящему лечению. Определиться с видом услуги очень важно – от этого зависит не только сумма вычета, которую можно применить в вашей ситуации, но и сумма налога, которую получится вернуть из бюджета.

Классифицировать медуслуги по виду нужно не произвольно, а с помощью специальных перечней. Они утверждены Постановлением Правительства РФ от 08.04.2020 N 458 и применяются с 1 января 2021 года. Актуальных перечня сейчас два:

1) перечень медицинских услуг, суммы оплаты которых учитываются при определении суммы социального налогового вычета,

2) перечень дорогостоящих видов лечения, суммы оплаты которых учитываются при определении суммы социального налогового вычета.

Отметим, что до 1 января 2021 года действовали соответствующие перечни, утвержденные Постановлением Правительства РФ от 19.03.2001 N 201.

Перечень обычных медуслуг

Обычные медицинские услуги перечислены в первом Перечне, утвержденном Постановлением Правительства РФ от 08.04.2020 N 458. К ним относятся:

1) медуслуги, которые оказаны в рамках первичной медико-санитарной помощи в амбулаторных условиях и в условиях дневного стационара,

2) медуслуги, которые оказаны в рамках специализированной медпомощи (за исключением высокотехнологичной медицинской помощи), в стационарных условиях и в условиях дневного стационара,

3) медуслуги, оказанные в рамках скорой, в том числе скорой специализированной, медпомощи вне медицинской организации, а также в амбулаторных и стационарных условиях,

4) медуслуги по медицинской эвакуации,

5) медуслуги, оказанные в рамках паллиативной медпомощи в амбулаторных условиях, в том числе на дому, в условиях дневного стационара и стационарных условиях.

Сюда не относятся медуслуги, которые оказываются в рамках паллиативной медпомощи и которые предусматривают использование на дому медизделий, предназначенных для поддержания функций органов и систем организма человека. Этот вид услуг относится к дорогостоящему лечению – о соответствующем перечне мы расскажем ниже.

6) медуслуги, которые оказаны в рамках санаторно-курортного лечения.

Перечень дорогостоящих медуслуг

Это второй Перечень, который утвержден Постановлением Правительства РФ от 08.04.2020 N 458. Перечень дорогостоящих видов лечения короче перечня обычных медицинских услуг. Дорогостоящими считаются:

1) медуслуги по ортопедическому лечению населения с врожденными и приобретенными дефектами зубов, зубных рядов, альвеолярных отростков, челюстей с опорой на зубные имплантаты – если отсутствуют условия для традиционного зубного протезирования (значительная атрофия или дефекты костной ткани челюстей),

2) медуслуги, оказанные в рамках высокотехнологичной медпомощи в соответствии со специальным Перечнем видов высокотехнологичной медицинской помощи.

Указанный Перечень смотрите в Приложении N 1 к Программе государственных гарантий бесплатного оказания гражданам медицинской помощи на 2021 год и на плановый период 2022 и 2023 годов, которая утверждена Постановлением Правительства РФ от 28.12.2020 N 2299.

3) медуслуги по лечению бесплодия методом ЭКО, культивирования и внутриматочного введения эмбриона, включая криоконсервацию эмбрионов, гамет (ооцитов, сперматозоидов), использование донорских ооцитов, донорской спермы, донорских эмбрионов, суррогатного материнства в части проведения программы ЭКО, а также преимплантационной генетической диагностики,

4) медуслуги, оказываемые в рамках паллиативной медпомощи, которые предусматривают использование на дому медизделий для поддержания функций органов и систем организма человека.

Перечень этих медизделий смотрите в Приказе Минздрава России от 31.05.2019 N 348н.

Налоговый вычет за лечение зубов супруга

В Перечне дорогостоящих видов лечения, который мы привели выше, упоминаются стоматологические услуги. О них говорится в пункте 1 Перечня, где речь идет о медуслугах по ортопедическому лечению населения с использованием зубных имплантатов. Так что, если вашему супругу (супруге) оказали такие стоматологические услуги, вы можете претендовать на налоговый вычет за лечение зубов мужа (жены).

Кроме того, вычет могут дать в случае, когда ваш супруг получал другие стоматологические услуги, кроме названных. Тогда вычет предоставляют как за обычную медицинскую услугу (пункты 1-3 Перечня медицинских услуг, утвержденного Постановлением Правительства РФ от 08.04.2020 N 458).

Выяснить, какие услуги являются стоматологическими, можно с помощью Номенклатуры медицинских услуг, которая утверждена Приказом Минздрава России от 13.10.2017 N 804н. В ней указаны виды и коды соответствующих услуг.

Кроме того, услуги в области здравоохранения, включая стоматологические, приведены в разделе 86 Общероссийского классификатора продукции по видам экономической деятельности — ОК 034-2014 (КПЕС 2008), который утвержден Приказом Росстандарта от 31.01.2014 N 14-ст.

Вид стоматологической услуги, которую оказали вашему супругу – обычная или дорогостоящая укажут в справке об оплате медицинских услуг, которую вам нужно будет заранее получить для оформления вычета. Ее выдаст медучреждение или индивидуальный предприниматель, где вашему супругу лечили зубы. Для обозначения обычного лечения в справке используется код 1, дорогостоящего – код 2. Про справку об оплате медуслуг подробно расскажем дальше.

Размер социального вычета на лечение супруга

По общему правилу, вычет дают в размере расходов за медицинские услуги, которые вы реально, фактически произвели. Эти расходы обязательно надо подтвердить документами для оформления вычета на лечение супруга — какие документы нужны, мы расскажем ниже.

При этом есть некоторые ограничения по сумме вычета, которые нужно учитывать. Предлагаем обсудить их прямо сейчас.

Максимальная сумма вычета согласно НК РФ

НК РФ устанавливает максимальную сумму за лечение супруга, которую вы имеете право предъявить к вычету за календарный год – это 120 000 рублей. Данное ограничение действует только для обычных, не дорогостоящих медицинских услуг (п. 2 ст. 219 НК РФ).

А для дорогостоящего лечения максимальной суммы вычета нет. Так что заявить к вычету вы можете все деньги, которые потратили на лечение мужа или жены.

Пример расчета социального вычета на лечение супруга

В 2022 году ваша жена получила медицинские услуги стоимостью 300 000 рублей. Она не работает, так что лечение полностью оплатили вы.

Если это стандартные медуслуги, которые указаны в первом Перечне, утвержденном Постановлением Правительства РФ от 08.04.2020 N 458, заявить к вычету вы можете только 120 000 рублей из 300 000 рублей. Остаток в виде 180 000 рублей (300 000 рублей — 120 000 рублей = 180 000 рублей) пропадет – вам нельзя учесть его за период 2022 год, а также перенести на другие календарные годы. О запрете переноса остатка вычета мы еще скажем чуть позже.

Если жена получала дорогостоящее лечение, вы имеете право предъявить к вычету всю потраченную сумму — 300 000 рублей.

Очень важно правильно применять «потолок» вычета в 120 000 рублей. Этот максимум надо считать для всех социальных налоговых вычетов, которые вы хотите получить за налоговый период — календарный год (исключая вычеты на обучение ваших детей и дорогостоящее лечение).

Определение максимального социального вычета в год

Давайте на примере рассмотрим, как это работает.

В 2022 году вы получили дорогостоящее лечение на сумму 200 000 рублей, вашей жене оказали обычные медуслуги на сумму 100 000 рублей. А еще вы оплатили спортивную секцию общего ребенка – в год она обошлась вашей семье в 40 000 рублей. Всего вы потратили на перечисленные цели 340 000 рублей. Выясним, какие суммы можно заявить к вычету в этой ситуации.

Вычет за свое дорогостоящее лечение вы имеете право учесть в сумме фактических расходов, то есть в размере 200 000 рублей.

Как получить налоговый вычет за фитнес

Налоговый вычет за фитнес – это деньги, которые вы можете вернуть из бюджета, если оплачивали спортивные секции ребенка или свои занятия фитнесом. Вычет за фитнес относится к группе социальных вычетов. Прямо сейчас расскажем, при каких условиях можно получить налоговый вычет за фитнес, и как его оформить.

Подробнее

Далее, считаем предельный размер вычета за другие траты. Для этого надо сложить сумму за лечение вашей жены — 100 000 рублей и сумму за оплату секции ребенка — 40 000 рублей (ваше дорогостоящее лечение здесь учитывать не надо). Получается 140 000 рублей. Из этих денег вы имеете право на вычет только в размере 120 000 рублей. А оставшиеся 20 000 рублей (140 000 рублей – 120 000 рублей = 20 000 рублей) предъявить к вычету нельзя – так что они просто сгорят.

Как «вместить» в 120 000 рублей вычета расходы на обычное лечение жены и на секцию ребенка, вы решаете сами. Например, можно заявить к вычету всю сумму за лечение – 100 000 рублей и половину суммы за секцию – 20 000 рублей. Или, наоборот, учесть в полной сумме траты на ребенка – 40 000 рублей и часть расходов на медуслуги для жены – 80 000 рублей. Еще раз отметим: при любом выбранном варианте 20 000 рублей остатка вычета исчезнут.

Ограничения по сумме вычета, исходя из ваших доходов за год

Как мы уже объяснили, налоговый вычет за лечение супруга уменьшает сумму ваших доходов, с которой вы платили НДФЛ по ставке 13 % в календарном году. В результате применения вычета вы получаете обратно сумму переплаченного налога.

При этом сумма расходов на лечение супруга, которую вы имеете право заявить к вычету, не может быть больше суммы ваших налогооблагаемых доходов за календарный год. Ведь максимально вам могут вернуть лишь сумму НДФЛ, которую вы уплатили за календарный год, то есть 13 процентов от суммы полученного за год дохода (письмо ФНС России от 18.06.2020 N БС-19-11/134@). Это правило действует для обычных медицинских услуг и тех, что относятся к дорогостоящему лечению.

Пример расчета суммы переплаченного налога к возврату в случае применения социального вычета

В 2022 году вы потратили на обычное лечение жены 80 000 рублей. Согласно НК РФ, заявить к вычету вы имеете право всю эту сумму, т.к. она не превышает предельный размер вычета в 120 000 рублей.

Допустим, в феврале 2022 года вы уволились с работы и не нашли новую. Так что ваш годовой доход низкий: всего 60 000 рублей, из них НДФЛ – 7 800 рублей. С учетом этого, налоговый орган сможет принять к вычету за лечение вашей жены только 60 000 рублей. А вернут вам 7 800 рублей переплаченного НДФЛ.

Другой вариант – когда ваш доход за 2022 год составляет 80 000 рублей, из них НДФЛ – 10 400 рублей. В этой ситуации вы можете заявить к вычету всю сумму за медуслуги для жены — 80 000 рублей и получить из бюджета переплаченный налог в сумме 10 400 рублей.

Точно также решается вопрос с дорогостоящим лечением. Если ваш доход за 2022 год составил 1 000 000 рублей, из них – 130 000 рублей НДФЛ по ставке 13 %, заявить к вычету вы сможете только сумму расходов на медуслуги для мужа или жены не больше 1 000 000 рублей. Соответственно, максимум, который вам вернут из бюджета — 130 000 рублей налога, который с вас удерживали в 2022 году. Сколько вы потратили на лечение в реальности — 1 500 000 рублей, 2 000 000 рублей, 3 000 000 рублей — значения не имеет. И применить остаток суммы вычета к другим, следующим календарным годам тоже нельзя.

Важно! Если вы применяете вычет для обычного лечения супруга в предельном размере 120 000 рублей, максимальный размер НДФЛ, который вам вернут – это 15 600 рублей за год (120 000 рублей × 13 % = 15 600 рублей).

Перенос остатка вычета на другие годы

Если вы не смогли предъявить к вычету все расходы на лечение супруга, которые произвели за календарный год, перенести остаток вычета и применить его в будущих налоговых периодах нельзя. Такую точку зрения поддерживает Минфин России (письмо от 16.02.2021 N 03-04-05/10591).

Это правило действует, когда не получилось заявить к вычету все деньги, потраченные на обычные медицинские услуги для супруга, из-за ограничения в 120 000 рублей (смотрите, например, письмо ФНС России от 16.08.2012 N ЕД-4-3/13603@).

Также остаток вычета может образоваться, если вам не удалось предъявить к вычету всю сумму расходов на лечение супруга (стандартное или дорогостоящее) из-за размера вашего дохода, с которого удерживался НДФЛ, за календарный год.

Как получить налоговый вычет за лечение супруга (мужа, жены)?

А теперь предлагаем заострить внимание на вопросе, как получить вычет за лечение супруга.

Здесь у вас есть выбор: обратиться за вычетом в налоговый орган или к своему работодателю (если вы работаете). Начнем с получения вычета в налоговой инспекции.

Как получить вычет в налоговой инспекции

Через налоговый орган вычет можно получить по окончании календарного года, в котором вы оплачивали лечение своего супруга.

Так, оформить налоговый вычет за лечение супруга в 2022 году можно, обратившись в налоговую инспекцию в 2023 году. А вычет за лечение мужа получить жене, которая оплатила медуслуги в 2023 году, удастся через инспекцию только в 2024 году.

Чтобы получить вычет, подготовьте следующие документы:

- налоговую декларацию по форме 3-НДФЛ, которая утверждена в Приложении N 1 к Приказу ФНС России от 15.10.2021 N ЕД-7-11/903@,

- документы, которые подтверждают право на вычет — на них мы еще остановимся дальше.

Все это нужно представить в налоговую инспекцию по месту вашего жительства.

Подать документы можно в бумажном виде – например, лично сдать их в инспекцию, или в электронном. Для этого воспользуйтесь сервисами на сайте ФНС России. Так, там есть бесплатная программа «Декларация», с помощью которой можно заполнить форму 3-НДФЛ.

Посмотрите пример заполнения формы 3-НДФЛ с заявленным социальным налоговым вычетом на лечение, в том числе, дорогостоящее.

Декларация 3-НДФЛ на возврат за лечение

Посмотреть

Скачать

Обратите внимание на сроки подачи декларации. Ее надо подать не позднее 30 апреля года, следующего за истекшим календарным годом, в котором вы потратились на лечение супруга. Если расходы приходятся на 2022 год, срок представления декларации – до 2 мая 2023 года (с учетом переноса выходного дня 30 апреля 2023 года на 2 мая — ближайший следующий за ним рабочий день). Это общее правило.

Однако оно не применяется, когда вы подаете декларацию только с целью получить налоговые вычеты. В таких ситуациях представить декларацию можно в любое время в течение 3 лет по окончании календарного года, в котором у вас были траты на лечение мужа/жены.

Так, в 2023 году вы имеете право на получение социального налогового вычета по расходам на оплату медицинских услуг для супруга за 2022, 2021, 2020 годы (смотрите письмо ФНС России от 18.06.2020 N БС-19-11/134@).

Налоговый орган будет рассматривать ваши документы в течение 3 месяцев со дня представления декларации. О решении по ним вам сообщат.

Как получить вычет у работодателя

Здесь действует совсем другой порядок. Чтобы оформить вычет у своего работодателя, нужно просто написать ему заявление об этом в свободной форме.

Но до этого, заранее, вам придется направить в налоговую инспекцию по месту жительства заявление о подтверждении вашего права на получение социальных налоговых вычетов. Составить его надо по форме, приведенной в Приложении N 1 к приказу ФНС России от 17.08.2021 N ЕД-7-11/755@.

К указанному заявлению следует приложить документы, которые подтверждают ваше право на вычет – о них мы расскажем ниже. Подать все это можно в электронном виде, используя сервис «Личный кабинет налогоплательщика для физических лиц» на сайте ФНС России.

Далее, необходимо подождать 30 календарных дней — именно столько НК РФ дает налоговому органу, чтобы принять решение по вашему заявлению (п. 2 ст. 219 НК РФ). Решение может быть положительным или отрицательным, но в любом случае инспекция сообщит вам о нем.

Если за вами признают право на вычет, ваш работодатель получит из налоговой уведомление о подтверждении вашего права на вычет. Форму этого уведомления смотрите в Приложение N 4 к приказу ФНС России от 17.08.2021 N ЕД-7-11/755@.

Таким образом, получение налогового вычета за лечение супруга у работодателя все равно связано с обращением в налоговый орган – только не с декларацией по форме 3-НДФЛ, а с заявлением.

Важно! Если работодатель применяет автоматизированную упрощенную систему налогообложения, он не сможет дать вам вычет на лечение супруга.

Оформить вычет у работодателя разрешается до окончания календарного года, в котором вы потратились на медицинские услуги для мужа (жены). Так, если вы понесли расходы на них в 2023 году, получить вычет у работодателя можно до конца этого же года. Если лечение оплачивается в 2024 году, работодатель может дать вычет в течение всего 2024 года.

Но оформить через работодателя вычет на лечение супруга за другие периоды – предшествующий год или годы (максимум за 3 года) не получится. Для получения вычетов за эти периоды придется обращаться в налоговую инспекцию в обычном порядке, то есть с декларацией по форме 3-НДФЛ и документами, которые подтверждают ваше право на вычет.

Документы на налоговый вычет за лечение супруга

Итак, вы планируете получить вычет на лечение супруга — какие документы нужны для этого, рассказываем прямо сейчас. Вам потребуются:

1) справка об оплате медицинских услуг,

2) договор с медицинской организацией или индивидуальным предпринимателем, на основании которого вашему супругу оказывали медуслуги,

3) документы, которые подтверждают оплату вами медицинских услуг для супруга, в наличном или безналичном порядке (кассовые чеки, квитанции к приходным кассовым ордерам, банковские выписки о перечислении денег),

4) свидетельство о заключении брака,

5) лицензия медицинской организации (индивидуального предпринимателя).

Эти документы понадобятся независимо от того, получаете вы налоговый вычет за лечение мужа или налоговый вычет за лечение жены. Документы, которые мы только что перечислили, нужны, когда вычет оформляется через налоговую инспекцию или через вашего работодателя.

Особенности оформления и представления документов

Справку об оплате медицинских услуг нужно предоставить в оригинале, а остальные документы – в копиях.

По мнению ФНС России, общее правило о представлении оригинала справки надо применять только при подаче бумажной декларации 3-НДФЛ на получение вычета. А если когда декларация электронная, справка тоже может быть электронной (Информация ФНС России от 17.05.2021).

Про содержание справки и порядок ее получения расскажем дальше. А пока отметим следующие важные моменты о налоговом вычете за лечение супруга – про оформление документов.

ФНС России считает, что если вы представили в налоговую инспекцию справку об оплате медицинских услуг, то необязательно представлять:

- договор на оказание медицинских услуг,

- документы, которые подтверждают оплату медицинских услуг.

В таком случае вам не могут отказать в вычете только потому, что от вас не поступили копия договора и платежек (письмо от 25.03.2022 N БС-4-11/3605).

А копию лицензии могут потребовать, только если в справке об оплате медицинских услуг или в договоре на их оказание нет сведений о ней. Такое мнение высказано в письме ФНС России от 18.06.2020 N БС-19-11/134@.

Что такое справка об оплате медицинских услуг

Это основной и обязательный документ, который нужен для оформления социального налогового вычета на лечение супруга. Он подтверждает, что ваш супруг получил медицинскую услугу, а вы оплатили ее через кассу учреждения здравоохранения за счет своих средств.

Справку выдает медицинская организация или индивидуальный предприниматель, которые имеют лицензию и у которых ваш супруг получал медуслуги. Справку выдают все учреждения здравоохранения независимо от ведомственной подчиненности и формы собственности. Получить справку можно после оплаты медуслуги и при наличии документов, которые подтверждают произведенные расходы на лечение.

Форма справки утверждена Приказом Минздрава РФ N 289, МНС РФ N БГ-3-04/256 от 25.07.2001. А в приложении N 2 к этому документу можно посмотреть Инструкцию по учету, хранению и заполнению справки об оплате медицинских услуг.

Полное название справки — «Справка об оплате медицинских услуг для представления в налоговые органы Российской Федерации». В ней приводят следующую информацию:

- фамилия, имя и отчество плательщика (это вы) и пациента (это ваш супруг) – полностью,

- ИНН налогоплательщика (то есть ваш),

- данные о родственных отношениях между вами и пациентом (супруг/супруга),

- код медицинской услуги: код 1 — для обычных медуслуг, код 2 – для дорогостоящих,

- стоимость услуги по коду 1 или по коду 2 — в рублях прописью,

- дата оплаты медицинской услуги,

- ФИО, занимаемая должность и номер телефона лица, которое выдало справку.

Справка имеет обязательные реквизиты – номер и дату выдачи.

В левом верхнем углу справки проставляется штамп учреждения здравоохранения. В нем должны быть следующие сведения об этом учреждении: полное наименование, адрес, ИНН и данные о лицензии (N, дата выдачи, срок действия, кем выдана).

В левом нижнем углу справки ставится гербовая печать учреждения здравоохранения, а напротив – подпись лица, выдавшего справку.

Как распределить вычет на лечение между супругами?

Супруги имеют право распределить вычет на лечение одного из них между собой. Это значит, что обратиться за вычетом в налоговую инспекцию или к своему работодателю может каждый супруг – конечно, при условии, что за календарный год, в котором оплачивалось лечение, у него был доход, облагаемый НДФЛ по ставке 13 %.

При этом не имеет значения, на кого из супругов оформлены документы, подтверждающие фактические расходы на медицинские услуги (письмо Минфина России от 18.11.2021 N 03-04-05/93216). Если брак официальный, в любом случае считается, что лечение оплачено за счет общих доходов супругов. То есть расходы на лечение являются общими расходами супругов. А значит, оба супруга могут претендовать на получение социального налогового вычета по таким расходам (письмо ФНС России от 16.02.2021 N БС-4-11/1916@).

Получается, что на вычет за лечение супруга могут рассчитывать оба супруга: как супруг, который платил за медицинские услуги, так и супруг, который их получал, но не оплачивал.

Если один супруг уже заявил к вычету часть расходов на лечение, второй имеет право предъявить к вычету только оставшуюся их часть, то есть ту, что еще не предъявлена к вычету (письмо Минфина России от 18.11.2021 N 03-04-05/93216). Например, если сумма за дорогостоящее лечение мужа составила 300 000 рублей и жена, которая внесла деньги за медуслуги, заявила к вычету 250 000 рублей, муж имеет право на вычет в сумме остатка – 50 000 рублей (300 000 рублей – 250 000 рублей = 50 000 рублей).

Важно! Распределение расходов на лечение в целях получения вычета супруги осуществляют самостоятельно (письмо Минфина России от 28.04.2018 N 03-04-06/29474).

Пример распределения вычета на лечение между супругами

Например, муж оплатил дорогостоящее лечение жены — 700 000 рублей. Он может заявить к вычету 500 000 рублей, а жена – 200 000 рублей, или наоборот. Еще вариант – муж и жена заявляют к вычету расходы на медуслуги в равных долях, то есть по 350 000 рублей каждый.

При этом учтите: заявленный каждым супругом размер вычета не может быть больше его доходов, облагаемых НДФЛ по ставке 13 %, за календарный год, на который пришлись расходы по лечению. А ограничение на вычет за обычное лечение в размере 120 000 рублей действует для каждого супруга по отдельности (хотя считается для всех социальных налоговых вычетов за календарный год, на которые претендует этот супруг — кроме вычетов на обучение детей и дорогостоящее лечение).

Например, если сумма стандартных медицинских услуг для мужа составила 200 000 рублей, оплатившая услуги жена имеет право заявить вычет в максимальном размере 120 000 рублей, а муж – в сумме остатка 80 000 рублей. Другой пример – когда обычные медуслуги для жены обошлись в 240 000 рублей, каждый супруг может заявить к вычету максимальную сумму 120 000 рублей. Аналогично, если стоимость обычных медуслуг — 300 000 рублей, каждый супруг может требовать вычет в предельном размере 120 000 рублей. При этом остаток в 60 000 рублей (300 000 рублей – 240 000 рублей = 60 000 рублей) сгорит.

Второй супруг может получить вычет одним из способов, который мы указали выше – путем обращения в налоговый орган или к своему работодателю.

Единственное отличие будет в списке документов, которые второй супруг должен собрать для оформления вычета. В него вместо справки об оплате медицинских услуг входит ее дубликат (смотрите письмо Минфина России от 28.04.2018 N 03-04-06/29474). Получить его второй супруг может в том же медицинском учреждении или у индивидуального предпринимателя, где предоставлялось лечение.

Как получить налоговый вычет по расходам на медицину

Можно ли вернуть часть налогов, если оплачивал лечение и медикаменты. Как оформить налоговый вычет по расходам на лечение родственников. Какие нужны документы, чтобы оформить налоговый вычет по расходам на медицинские услуги

1.В каких случаях можно получить налоговый вычет по расходам на медицину?

Если вы работали и уплачивали налог на доходы физических лиц (НДФЛ) в размере 13%, одновременно оплачивая медицинские услуги, лекарственные препараты или страховые взносы в рамках добровольного медицинского страхования (ДМС), вы можете вернуть часть уплаченного НДФЛ.

Оформить вычет можно, если вы расходовали средства:

- на себя;

- на родителей;

- на детей (подопечных) в возрасте до 18 лет, а при обучении ваших детей или детей, которые были вашими подопечными, по очной форме — до 24 лет;

- на супруга (супругу).

При этом платежные документы в любом случае должны быть оформлены на ваше имя.

Для получения вычета по расходам на медицину действует стандартный срок давности — оформить его можно в течение трех лет с того момента, как вы понесли расходы.

Оформить вычет по расходам на медицинские услуги вы сможете, только если медицинская организация, в которую вы обращались, находится в России и у нее есть соответствующая лицензия.

2.Каков размер налогового вычета по расходам на медицину?

В большинстве случаев размер налогового вычета по расходам на медицину — 120 000 рублей. То есть вам вернется 13% от этой суммы. При этом вычет по расходам на медицину суммируется с другими социальными налоговыми вычетами, и 120 000 рублей будет максимальной суммой для всех социальных налоговых вычетов, которые вы сможете заявить за год (кроме вычета по расходам на благотворительность и образование детей).

Исключение составляет налоговый вычет по расходам на дорогостоящее лечение. По дорогостоящим видам лечения социальный вычет предоставляется в размере фактически произведенных расходов (вам вернется 13% от той суммы, что вы потратили) и не суммируется с остальными социальными налоговыми вычетами. За один налоговый период вы можете оформить вычет и на обычное лечение, и на дорогостоящее.

3.Какие документы нужны для оформления вычета?

Если вы оплачивали медицинские услуги:

- копия договора на оказание медицинских услуг, если договор заключался;

- копия лицензии медицинской организации или индивидуального предпринимателя, если в договоре отсутствуют ее реквизиты;

- оригинал справки об оплате медицинских услуг.

Если вы оплачивали лекарства:

- оригинал рецептурного бланка со штампом «Для налоговых органов Российской Федерации, ИНН налогоплательщика»;

- копия документа, подтверждающего степень родства, например свидетельства о рождении (если медицинские услуги или лекарственные препараты оплачены налогоплательщиком для родителей или детей);

- копии документов, подтверждающих оплату медикаментов (например, чеков).

Если вы оплачивали медицинское страхование:

- копия договора добровольного личного страхования (страхового полиса), предусматривающего оплату исключительно медицинских услуг;

- копии платежных документов, подтверждающих уплату страховых взносов (кассовых чеков, квитанций к приходным кассовым ордерам, банковских выписок и тому подобное);

- копии документов, подтверждающих отношение (родство) к вам лиц, за которых вы оплачиваете страховые взносы (например, копии свидетельства о браке, свидетельства о рождении, документа, подтверждающего опеку или попечительство, — в зависимости от того, чья страховка оплачена);

- копии документов, подтверждающих возраст детей, если соответствующие страховые взносы уплачены за детей (например, свидетельств о рождении).

4.Как получить налоговый вычет через работодателя?

Оформить вычет через работодателя (в отличие от налоговой) можно до конца налогового периода (календарного года), в котором вы понесли расходы. Однако, чтобы сделать это, необходимо сначала подтвердить свое право на вычет в ФНС, подав в налоговую инспекцию по месту жительства перечисленные выше документы и заявление о подтверждении права налогоплательщика на получение социальных налоговых вычетов.

Подать документы можно:

- на личном приеме;

- онлайн, при помощи сервиса «Личный кабинет налогоплательщика» на сайте ФНС.

Не позднее 30 календарных дней налоговая служба должна подтвердить ваше право на получение вычета и направить вам и вашему работодателю соответствующее уведомление. Затем вы должны будете представить работодателю составленное в произвольной форме заявление о предоставлении налогового вычета.

Если работодатель удержит НДФЛ без учета налогового вычета, он должен будет вернуть вам сумму излишне удержанного налога. Для этого вам нужно будет подать в бухгалтерию заявление о возврате излишне удержанного НДФЛ, указав в нем банковский счет для перечисления переплаты. Работодатель должен перечислить вам излишне удержанную сумму в течение трех месяцев со дня получения вашего заявления.

5.Как оформить вычет через налоговую?

Вам нужно будет заполнить декларацию 3-НДФЛ за тот период, за который вы хотите оформить вычет (за каждый налоговый период используйте бланк соответствующего года, например, за 2020 год — бланк 2020 года, за 2021 год — бланк 2021 года).

Заполненную декларацию и необходимые для получения вычета документы нужно подать в налоговую инспекцию по месту жительства. Это можно сделать:

- на личном приеме;

- онлайн, воспользовавшись сервисом «Личный кабинет налогоплательщика» на сайте ФНС.

В течение трех месяцев со дня представления вами декларации и подтверждающих документов ФНС проведет камеральную проверку. Если будет принято положительное решение, сумму излишне уплаченного налога вам должны вернуть по окончании камеральной проверки.