Ипотека и кредиты31 января 2023 в 07:001 425

Досрочное погашение ипотеки: как правильно закрыть кредит

Средний срок, за который заёмщики возвращают ипотеку, — 7 лет, даже если берут её на долгий срок

Каким бывает досрочное погашение ипотечного кредита

Когда нужно предупредить кредитора о досрочном погашении

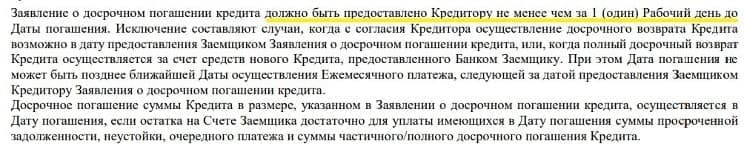

Рис. 1. «Райффайзен Банк» устанавливает срок в один день до планируемой даты досрочного погашения ипотеки. Источник: сайт банка

Как оформить полное досрочное погашение

Рис. 2. «МТС Банк» предлагает подать заявку на досрочное погашение ипотеки в мобильном приложении, чтобы не ездить в офис. Источник: сайт банка

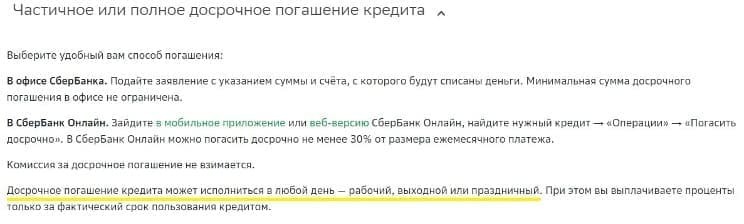

Рис. 3. «Сбербанк» предлагает досрочное погашение в любой день — без привязки к графику платежей или кредитному договору. Источник: сайт банка

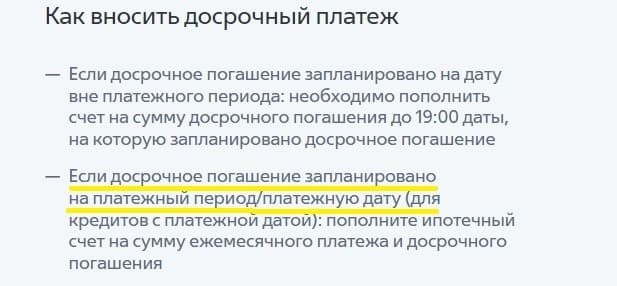

Рис. 4. «ВТБ» предупреждает клиентов, что при досрочном закрытии займа в день планового платежа сначала нужно внести ежемесячный платёж. Источник: сайт банка

Как оформить частичное досрочное погашение

Рис. 5. Банк «ВТБ» указывает, что деньги для досрочного погашения нужно внести до 19:00. Источник: сайт банка

Что выгоднее при частичном досрочном погашении: снижать платёж или сокращать срок

Пример

Как погасить ипотеку досрочно

Когда выгодно гасить ипотеку досрочно

Рис. 6. С каждым платежом сумма, которая уходит в уплату процентов, будет снижаться, а в счёт уплаты основного долга, наоборот, увеличиваться

Рис. 7. Главный недостаток такой схемы — сначала ежемесячные платежи будут высокими, но с каждым месяцем станут снижаться

Досрочное погашение после ипотечных каникул

Что нужно сделать после досрочного погашения

Почему ипотеку лучше оформлять на долгий срок и какие нюансы при этом нужно учитывать

Деньги ,

09 авг 2021, 09:58

0

Досрочное погашение ипотеки: как выгодно рассчитаться с банком

Рассказываем, что такое досрочное и частичное досрочное погашение ипотеки в 2020 году и как правильно производить расчеты с банком

Досрочное погашение ипотеки является общим трендом в России. Средний срок выданных в России ипотечных кредитов в 2020 году составляет 18,1 года, при этом обычно кредиты закрывают за семь — десять лет. Зачастую клиенты опасаются брать ипотеку на небольшой срок из-за высоких ежемесячных платежей, неуверенности в стабильности экономики и своего финансового благосостояния, поэтому они предпочитают перестраховаться и изначально оформить кредит на более долгий срок, говорит руководитель службы ипотечного кредитования компании «Инком-Недвижимость» Ирина Векшина.

Рассказываем, какие схемы досрочного погашения жилищных кредитов наиболее выгодны для заемщиков и как правильно гасить ипотеку.

В этой статье отвечаем на следующий вопросы:

- Когда выгодно досрочное погашение?

- Какие существуют варианты досрочного погашения?

- Примеры расчета выгоды от досрочного погашения

- Какие условия погашения ипотеки в банках?

- Как вносить платежи?

- Можно ли погасить ипотеку с помощью материнского капитала?

Когда выгодно погашать ипотеку досрочно

Все российские банки предоставляют своим заемщикам возможность досрочно погасить ипотечный кредит — либо полностью, либо частично. Выгода от досрочного погашения напрямую зависит от оставшегося срока кредита — чем ближе к концу срока кредита, тем менее выгодно погашать ипотеку досрочно. В долгосрочной перспективе выгоднее сокращать срок. Но если вы выберете уменьшение ежемесячного платежа, экономию сможете почувствовать сразу.

«Снизить общий объем переплаты можно путем досрочных погашений, что особенно актуально в течение первой трети срока жизни кредита. Банки придерживаются схемы аннуитетных платежей, поэтому заемщик сначала преимущественно погашает проценты, а не само тело кредита», — поясняет генеральный директор агентства недвижимости «БОН ТОН» Наталия Кузнецова.

Все российские банки предоставляют своим заемщикам возможность досрочно погасить ипотечный кредит — либо полностью, либо частично

(Фото: fizkesshutterstock)

Согласно закону

Досрочное погашение прописано в ФЗ 284 от 19.10.2011. Сумма займа, предоставленного под проценты заемщику, может быть возвращена досрочно полностью или по частям при условии уведомления об этом займодавца не менее чем за 30 дней до дня такого возврата. Договором может быть установлен более короткий срок уведомления банка. О принятом решении нужно заранее уведомить банк, иначе внесенный платеж не будет засчитан и его оприходуют в следующем месяце.

Варианты досрочного погашения ипотеки

Существует несколько вариантов досрочного погашения: сокращать размер ежемесячного платежа, срок ипотеки или комбинировать эти две схемы. Чтобы выбрать подходящий вариант, ипотечник должен оценить, что для него важнее — выплатить меньше денег банку или снизить сумму ежемесячного платежа, чтобы сократить текущие расходы.

Сокращение срока ипотечного кредита

Вариант сокращения срока кредитования — наиболее выгодный для минимизации переплаты по кредиту. При сокращении срока в составе ежемесячного платежа увеличивается часть, которая идет на погашение основного долга, и уменьшается часть процентов. Дальнейшее погашение происходит динамичнее, так как на меньшую сумму начисляется меньше процентов, а переплата сокращается.

Уменьшение платежей по ипотеке

При уменьшении платежа и сохранении срока остаток основного долга растягивается на оставшийся срок, при этом график перестраивается таким образом, что большая часть ежемесячного платежа идет на погашение процентов, а меньшая — на основной долг.

«В целом заемщикам выгоднее согласиться на уменьшение срока предоставления кредита, так как в этом случае снижается размер переплаты банку (то есть начисленные проценты). Однако каждый заемщик сам определяет, какой из вариантов частичного досрочного погашения ипотеки для него удобнее, ведь при этом выборе нужно учитывать несколько важных факторов (жизненная ситуация, текущее материальное положение и т. п.)», — говорит Векшина.

Комбинированный вариант

Идеальный вариант — чередование сокращения срока/размера платежа, то есть как бы подбивая платеж с двух сторон, делая срок и платеж максимально комфортным для появления еще большей финансовой возможности производить досрочные погашения, считает Кузнецова.

Если ваш бюджет это позволяет, то можно внести большой единоразовый платеж и сократить размер обязательного платежа, при этом продолжить выплачивать полную сумму, которая была установлена раньше. Эти небольшие переплаты тоже будут досрочным погашением, за счет них можно сокращать уже срок платежа.

Такая схема удобна тем, что если наступят трудные времена, заемщик может платить минимальный обязательный платеж, а уменьшать срок кредита и переплату в те месяцы, когда это комфортно для бюджета. Минусом является то, что конечная переплата по процентам будет больше, чем в случае с сокращением срока кредита.

Существует несколько вариантов досрочного погашения: сокращать размер ежемесячного платежа, срок ипотеки или комбинировать эти две схемы

(Фото: Primakovshutterstock)

Примеры расчета

В компании «БОН ТОН» приводят пример расчета выгоды при различных схемах досрочного погашения ипотечного кредита. Например, при сумме кредита в 3 млн руб. и остатке срока по кредиту в десять лет (120 мес.), под 7,5% с ежемесячным платежом 35,6 тыс. руб. переплата по процентам за десять лет составит 1,273 млн руб.

Представим, что у должника есть 200 тыс. руб. для досрочного погашения в первый месяц. При сокращении срока (но при сохранении ежемесячного платежа) — срок кредита сократится на год, а размер переплаты — на 215 тыс. руб. При уменьшении платежа (и остатке срока 120 месяцев) — платеж снижается до 33,3 тыс. руб. (на 2,48 тыс. руб.), а размер переплаты всего на 85 тыс. руб.

Что выгоднее: сокращать срок кредита или ежемесячный платеж? Не спешите с ответом, результат может вас удивить.

Россияне в 2021 году брали ипотеку в среднем на 20 лет, по данным Центробанка. Конечно, ждать столько никто не собирается. Закрывать кредит заемщики стараются как можно быстрее. Разные исследования называют цифры от 7 до 10 лет.

Стремление поскорей разделаться с ипотечным долгом понятно. Чем быстрее погашаешь кредит, тем меньше переплачиваешь. Если, к примеру, брать ипотеку на 5 млн рублей под 8% годовых, за 20 лет вместе с процентами придется выплатить банку вдвое больше, тогда как за 10 лет переплата по процентам будет примерно 2,3 млн рублей. Так что польза от «досрочки» очевидна.

Строго говоря, досрочное погашение банкам не очень-то выгодно. Банк ведь дал вам деньги, чтобы хорошенько на этом заработать. Чем меньше вы пользуетесь его деньгами, тем меньше прибыль банка. Поэтому банки с разной степенью интенсивности стараются притормозить вас на пути рассчитаться с ним побыстрее. И начинается все с самого простого.

Шаг 1. Уведомить банк о досрочном погашении кредита

Внесли внеочередной ипотечный платеж — сообщите банку. Если этого не сделать и просто положить деньги на счет, банк невозмутимо спишет из этих средств обычный ежемесячный платеж, а оставшаяся сумма так и будут лежать на счете — до следующего платежа.

Чтобы деньги пошли именно на досрочное погашение кредита, надо оформить заявку. Во многих банках это можно сделать онлайн через личный кабинет, но есть и такие, кто по старинке принимает только письменные заявления в офисе.

#}

Ставка: от 5.5%

Платеж: 9 059 ₽

#}

Сроки уведомления о досрочном погашении у банков также различаются. У крупнейших ипотечных банков нормы либеральные, они разрешают направлять уведомления даже за день до внесения внепланового платежа.

Шаг 2. Указать сумму досрочного погашения

Здесь тоже могут быть сюрпризы. Максимальную сумму досрочного погашения никто не ограничивает — можно разом закрыть хоть весь кредит, — а вот минимальные лимиты устанавливают практически все. Причем каждый банк фантазирует как может. Например, в Альфа-Банке можно вносить досрочно сумму от 100 рублей.

Некоторые банки устанавливают и вовсе экзотические требования. В частности, в ВТБ досрочный платеж должен быть не меньше суммы процентов, которые вы должны заплатить в текущем месяце. Речь не о целом ежемесячном платеже, а именно о его процентной составляющей.

Пример. Каждый плановый платеж по кредиту состоит из двух частей: суммы, которая идет на погашение основного долга, и суммы начисленных процентов. Допустим, ваш ежемесячный платеж — 40 000 рублей, и по состоянию на ноябрь 10 000 рублей — это основной долг, а 30 000 рублей — проценты. Так вот в ВТБ для досрочного погашения в ноябре пришлось бы вносить минимум 30 000 рублей — столько же, сколько пойдет на уплату процентов. Как видите, схема не самая простая для понимания и еще более непростая для самостоятельных расчетов. Без подсказки банка здесь точно не обойтись.

Но, наверное, самый уникальный подход к расчетам по досрочному погашению у СберБанка. Во-первых, при проведении «досрочки» через «СберБанк Онлайн» нужно вносить не менее 30% от размера ежемесячного платежа, хотя через отделение можно погашать кредит на любую сумму.

Во-вторых, из суммы внеочередного платежа «Сбер» списывает проценты, начисленные на дату досрочного погашения.

Пример. Допустим, каждый месяц по 20-тым числам вы платите по кредиту 30 тыс. рублей, часть из которых идет на погашение основного долга, а часть — на погашение процентов. В ноябре вы решили досрочно частично погасить кредит и 1-го числа внесли 50 тыс. рублей. Дальше следите за руками: из поступивших денег банк в первую очередь спишет проценты, которые успели набежать с 21-го октября по 1-е ноября, и только после этого направит оставшуюся сумму на погашение тела кредита. То есть, по факту банк проведет досрочное погашение не на ту сумму, на которую вы планировали, а на 50 тыс. рублей минус проценты.

Возможен и другой вариант развития событий. Если сумма, которую вы хотите внести досрочно, не превышает суммы процентов, начисленных на день «досрочки», она целиком пойдет на списание этих процентов, в то время как основной долг так и останется непогашенным. В результате в дату ближайшего ежемесячного платежа вам нужно будет внести платеж за вычетом уже погашенных процентов, но в следующем месяце обязательный платеж не уменьшится.

Чтобы избежать такой ситуации, нужно либо вносить более крупную сумму с расчетом на проценты, либо проводить досрочное погашение вместе с обязательным платежом в дату планового погашения. Так вся сумма «досрочки» спишется именно в счет основного долга, так как проценты за новый месяц еще не успеют начислиться.

В общем, перед досрочным погашением всегда заранее выясняйте в банке все детали процедуры и требования к минимальному досрочному платежу.

Важно! Досрочное погашение не отменяет платежа по графику. Поэтому после того, как погасили часть долга досрочно, не забудьте проследить, чтобы в дату планового погашения на счете были деньги, необходимые для списания ежемесячного платежа.

Шаг 3. Выбрать дату погашения

Помимо лимитов, банки могут устанавливать и требования к датам досрочного погашения. Некоторые банки разрешают подавать заявки в любой день, но деньги списывают только в день планового ежемесячного платежа. Если, к примеру, он у вас 20-го числа, значит именно 20-го и произойдет досрочное списание, даже если деньги на счет вы внесли еще 10-го. Такие правила также играют в пользу банка — ведь чем дольше вы пользуетесь его деньгами, тем больше платите процентов.

Впрочем, большинство банков все-таки разрешают самостоятельно выбирать дату списания. Такой вариант более выгодный, так как после досрочного списания пересчитываются проценты, и в ежемесячном платеже их составляющая будет уже меньше. Ну и в целом, конечно, удобнее, когда можно гасить кредит с произвольной частотой, а не дожидаться какой-то одной даты.

Что выгоднее: уменьшать ежемесячный платеж или снижать срок кредита?

При подаче заявки на частичное погашение некоторые банки предлагают выбрать, что будет меняться после списания: срок кредита или размер ежемесячного платежа. Такой выбор придется делать при каждом погашении. Можно все время выбирать один и тот же вариант или чередовать их.

Сейчас практически все банки используют аннуитетную систему платежей, при которой в течение всего срока ипотеки вы каждый месяц платите одинаковую сумму. Если и при таком порядке начисления платеж слишком велик, выбирайте его уменьшение. Срок кредита при этом сохраняется.

Однако более выгоден вариант с сокращением срока кредита и вот почему. Как мы уже отмечали, ежемесячный платеж состоит из части основного долга и начисленных процентов. Если посмотреть график платежей за весь срок кредита, вы увидите, что первые годы ежемесячный платеж практически целиком идет на погашение одних только процентов.

Пример. Допустим, вы взяли ипотеку на 5 млн рублей сроком 20 лет под 8% годовых. Рассчитаем график платежей по кредиту. При заданных параметрах ежемесячный платеж составит 41 822 рубля. В первый год примерно 33 тыс. рублей из этой суммы будет уходить на уплату процентов и только 8 000—9 000 рублей — на погашение самого кредита. То есть остаток долга почти не будет уменьшаться.

| Месяц | Остаток основного долга, руб. | Обязательный платёж, руб. | Проценты банку, руб. | Основной долг, руб. |

| 1 | 5000000 | 41822 | 33333,33 | 8488,67 |

| 2 | 4991511,33 | 41822 | 33276,74 | 8545,26 |

| 3 | 4982966,07 | 41822 | 33219,77 | 8602,23 |

| 4 | 4974363,84 | 41822 | 33162,43 | 8659,57 |

| 5 | 4965704,27 | 41822 | 33104,7 | 8717,3 |

| 6 | 4956986,97 | 41822 | 33046,58 | 8775,42 |

| 7 | 4948211,55 | 41822 | 32988,08 | 8833,92 |

| 8 | 4939377,63 | 41822 | 32929,18 | 8892,82 |

| 9 | 4930484,81 | 41822 | 32869,9 | 8952,1 |

| 10 | 4921532,71 | 41822 | 32810,22 | 9011,78 |

| 11 | 4912520,93 | 41822 | 32750,14 | 9071,86 |

| 12 | 4903449,07 | 41822 | 32689,66 | 9132,34 |

Процентная и кредитная доли в ежемесячном платеже сравняются только через 11 лет, после чего пропорция будет меняться уже в пользу суммы, направляемой на погашение основного долга. Из-за такой схемы за 20 лет вы заплатите процентов на 5 037 280 рублей, то есть даже больше, чем взяли в долг (скачать график).

Если при досрочном погашении выбирать сокращение срока ипотеки, то доля, идущая на погашение долга, будет расти в ежемесячном платеже быстрее. В свою очередь, будет уменьшаться доля платежа, идущая на проценты, а соответственно, и общая переплата по кредиту.

Допустим, вы ежемесячно будете дополнительно вносить по 10 тыс. рублей и выбирать уменьшение срока кредита. Тогда переплата в описанном выше примере составит 3 038 297,95 рублей, а срок кредита сократится с 20-ти до 13-ти лет (скачать график).

Если же вносить по 10 тыс. рублей и все время выбирать уменьшение ежемесячного платежа, доля процентов в этом платеже, конечно, тоже будет сокращаться, но медленнее (скачать график). Переплата в этом случае составит 3 909 981,63 рубль. Как видите, разница ощутимая. Срок кредита при таком способе погашения тоже сократится, но несущественно – всего на девять месяцев.

Тем не менее, вариант с сокращением ежемесячного платежа тоже имеет свои плюсы. Когда вы уменьшаете минимальный платеж, вы ежемесячно облегчаете кредитную нагрузку и, как следствие, — снижаете риски. Если ваше финансовое положение ухудшится, платить ипотеку будет уже не так тяжело, ведь обязательный платеж к тому времени уменьшится.

Есть и другой вариант досрочного погашения — менее распространенный, но на поверку самый выгодный. Предположим, у вас с самого начала есть возможность ежемесячно платить банку не 41 822 рубля, как указано в договоре, а на 10 000 рублей больше, то есть 51 822 рубля. Если каждый месяц вносить эту сумму и проводить досрочное погашение с уменьшением ежемесячного платежа, сумма, направляемая на внеочередное списание основного долга, все время будет пропорционально увеличиваться.

| Месяц | Остаток основного долга, руб. | Проценты банку, руб. | Основной долг, руб. | Обязательный платёж, руб. | Досрочно, руб. | Итоговый платёж, руб. |

| 1 | 5000000 | 33333,33 | 18488,67 | 41822 | 10000 | 51822 |

| 2 | 4981511,33 | 33210,08 | 18611,92 | 41738,22 | 10083,78 | 51822 |

| 3 | 4962899,41 | 33086 | 18736 | 41653,58 | 10168,42 | 51822 |

| 4 | 4944163,41 | 32961,09 | 18860,91 | 41568,09 | 10253,91 | 51822 |

| 5 | 4925302,5 | 32835,35 | 18986,65 | 41481,73 | 10340,27 | 51822 |

| 6 | 4906315,85 | 32708,77 | 19113,23 | 41394,49 | 10427,51 | 51822 |

При такой схеме погашения переплата за весь срок кредита будет точно такая же, как при уменьшении срока ипотеки – 3 038 297,95 рублей, и срок кредита тоже сократится до 13-ти лет (скачать график). При этом обязательный платеж каждый месяц будет потихоньку сокращаться, и в случае какого-то форс-мажора погашать кредит будет легче.

Полное досрочное погашение

Конечно, самое приятное — это не частями резать ипотечный «хвост», а рубануть его одним махом. Полное досрочное погашение все банки сейчас разрешают делать в любой момент без каких-либо штрафов и комиссий. Но опять-таки надо заранее подавать заявку и указывать в ней, что деньги вы вносите именно для того, чтобы окончательно закрыть кредит.

Предварительно обязательно попросите банк рассчитать точную сумму, которая потребуется для закрытия долга. Если считать самостоятельно, можно легко ошибиться, так как нужно учитывать не только остаток долга, но и сумму процентов за текущий месяц, которая набежит к указанной вами дате полного досрочного погашения.

После списания денег обязательно возьмите в банке справку о том, что ипотека полностью погашена. С этим документом можно обратиться в компанию, в которой страховалась ипотечная недвижимость. Страховщики должны будут пересчитать стоимость полиса и вернуть деньги за неиспользованный срок страхования.

Один из наших предыдущих материалов рассказал о выгоде, которую заемщики могут получить от рефинансирования ипотеки. Мы увидели, что снижение ставки даже на 2 % помогает людям экономить десятки и сотни тысяч рублей. Но о том, как действовать после рефинансирования или в случае его невозможности, было сказано лишь вскользь. Второй вариант снижения долговой нагрузки — частично-досрочное погашение кредита. Эта наша статья полностью посвящена тому, как оно работает и кому может быть полезно.

Виды частично-досрочного погашения

Чаще всего при разговоре о досрочном погашении ипотеки упоминаются два самых популярных способа: сокращение срока кредита и уменьшение ежемесячного платежа. В обоих случаях сумма, внесенная с опережением графика, пойдет на уменьшение основного долга. Но вот дальнейшие расчеты с банком будут отличаться в зависимости от выбранной стратегии.

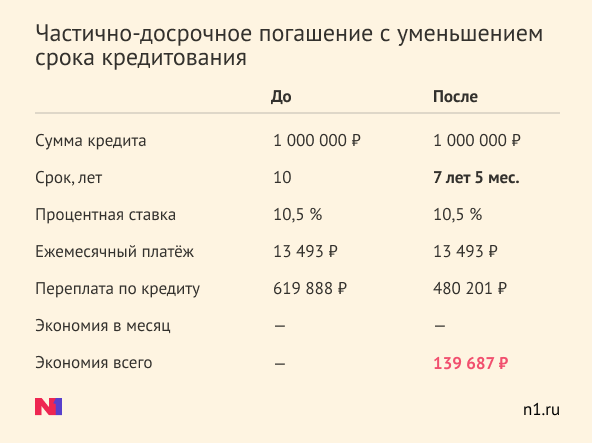

В качестве примера рассмотрим ипотеку на 1 000 000 рублей, взятую в июле 2015 года под 10,5 % годовых. Допустим, в июле 2020-го у заемщика появились 300 000 рублей, которые он хочет направить на частичное досрочное погашение

Выбрав вариант с уменьшением срока кредитования, этим платежом он сократит его на 2 года и 7 месяцев, в итоге сэкономив почти 140 000 рублей. В основном, эта выгода складывается из процентов, «выпадающих» из-за сокращения времени выплат.

Вариант с уменьшением суммы платежа при таком раскладе оказывается не столь выгодным: 86 408 рублей экономии при том же сроке выплаты кредита. Однако ежемесячная нагрузка на должника в таком случае уменьшается почти вдвое, что для многих является существенным облегчением.

Найти наиболее выгодный для себя вариант частично-досрочного погашения нашим читателям помогут кредитные калькуляторы (например, этот).

Чем раньше, тем лучше

Обратите внимание, что в вышеприведенном примере ипотека выплачивалась уже на протяжении половины срока, но даже при этом экономия оказалась весьма неплохой. Но на самом деле, чем раньше должник начнет досрочное погашение, тем больше денег ему удастся сохранить. Итоговая переплата будет минимальной, если озаботиться этим в первые 3-5 лет.

Если в нашем примере 300 000 рублей внести в декабре 2015-го, то при уменьшении срока кредита мы бы сэкономили 358 000 рублей, рассчитавшись с банком всего за 6 лет

Это уже не шуточная экономия: за такие деньги можно купить себе автомобиль, шикарно отдохнуть или даже пожить за рубежом. При уменьшении платежа с сохранением срока наша выгода составила бы 176 662 рублей.

Время или деньги: какой вариант ЧДП выбрать?

Как можно заметить по этим расчетам, сокращать время выплат обычно выгоднее, чем уменьшать платеж. Такой вариант чаще всего советуют и сами банки. Однако внимание нужно обращать не только на итоговую экономию — примеряйте все варианты к своей личной ситуации.

В долгосрочной перспективе более важным для заемщика все-таки может оказаться сокращение ежемесячного платежа. Мы живем в очень нестабильное время, когда от риска лишиться постоянного дохода не защищен практически никто. Согласитесь, что оставшись без работы, гораздо легче будет платить банку 7 052 рубля, нежели 13 493.

Поэтому время выплаты рекомендуется снижать только тем, кто уверен в своих доходах. В противном случае лучше пожертвовать частью экономии в пользу уменьшения регулярной долговой нагрузки.

С миру по нитке: ЧДП без крупных вложений

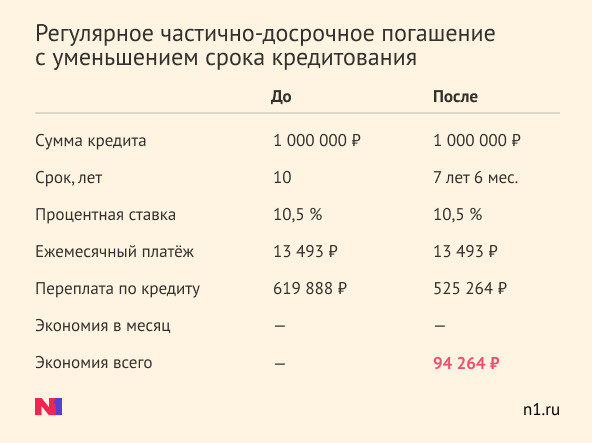

Но что делать, если внушительной суммы на ЧДП у вас нет и не предвидится? Ответ — не ждать у моря погоды, а переплачивать понемногу, но регулярно. В следующей таблице на тех же исходных данных (1 миллион на 10 лет под 10,5 %, 5 лет выплат уже позади) мы подсчитали, что будет с кредитом, если каждый месяц дополнительно вносить по 10 000 рублей, выбирая опцию уменьшения срока кредитования.

Как мы видим, и таким способом можно сэкономить почти 100 000 рублей, рассчитавшись с банком за 7,5 лет. А если бы эти выплаты мы начали уже в декабре 2015-го, экономия бы и вовсе составила 339 тысяч при сроке окончательного расчета 4 года и 8 месяцев.

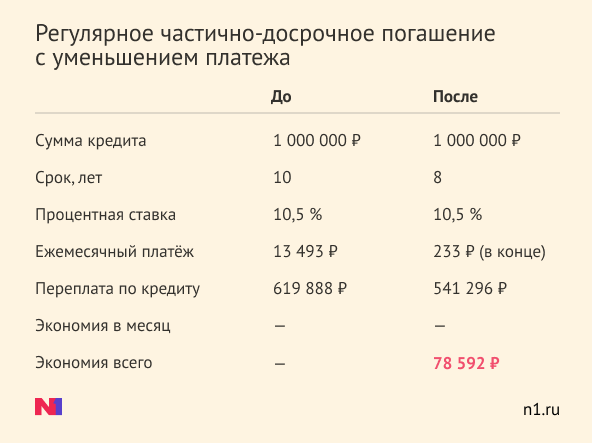

Выгода от уменьшения ежемесячного платежа оказалась бы чуть ниже, но все равно была бы сопоставима с первым вариантом.

Так нам бы удалось сэкономить почти 80 тысяч и 2 года при старте в 2020-м. При этом ежемесячный платеж сокращался бы на 3-4 000 рублей в год и под конце составил бы всего 233 рубля. Ну а если начать ЧДП в декабре 2015-го, мы бы сохранили целых 285 тысяч и 3 года 8 месяцев времени.

Срединный путь: уменьшаем, но не уменьшаем платеж

Но и это еще не все, что следует знать о частично-досрочном погашении ипотеки. Существует и третья, гибридная схема преждевременного «развода» с банком. В этом случае мы выбираем вариант с уменьшением ежемесячного платежа, но по факту каждый месяц продолжаем вносить столько же, сколько платили до этого.

При таком раскладе сумма ЧДП ежемесячно увеличивается, а обязательный платеж — уменьшается. Благодаря этому вы можете заметно сократить срок выплаты. В таблице ниже мы рассчитали экономию, которую плательщик получил бы, внеся 300 000 рублей в июле 2020 года и продолжая доплачивать по 10 000 сверх графика каждый последующий месяц.

Нетрудно догадаться, что при более раннем старте выгода бы оказалась еще более существенной, даже если бы крупной суммы на первый транш не нашлось.

Подведем итоги

Итак, ответ на вопрос, стоит ли гасить ипотеку досрочно, после всех наших расчетов кажется очевидным. Непременно стоит, если у вас есть такая возможность. При стабильном доходе вы можете выбрать сокращение срока выплаты, а если уверенности в завтрашнем дне нет — уменьшение ежемесячного платежа.

Главное, в чем стоит удостовериться прежде, чем углубляться в расчеты — предусматривает ли ваш кредитный договор возможность свободного досрочного погашения долга. Современные документы этому обычно не препятствуют, а вот старые могут содержать условия о выплате штрафов за ЧДП или же вообще его не предполагают.

Кроме того, будьте готовы терпеть определенные неудобства. В некоторых банках заявление о досрочном погашении приходится писать каждый раз при внесении такого платежа. Ситуацию может спасти выпуск банковской карты или установка мобильного приложения вашей кредитной организации.

Кредиты и займы есть у 57% экономически активных россиян. И пока одни набирают долги, другие стремятся быстрее избавиться от них.

По оценке аналитической компании Frank RG, в 2021 году российские банки выдали розничных кредитов на 14,1 трлн рублей. Это новый рекорд и на 33% больше показателя 2020 года.

На покупку жилья в 2021 году россияне заняли рекордные 5,8 трлн рублей, а рынок автокредитования вырос на 46% — до 1,1 трлн рублей. Что же касается POS-кредитов, то есть на конкретные товары, их объем вырос на 26%, а общая сумма составила около 380 млрд рублей. И все это людям предстоит вернуть с процентами.

Рассмотрим, как выгоднее досрочно гасить кредит, можно ли вернуть проценты и страховку, а также почему спешить с возвратом долга — не всегда лучший вариант.

О чем вы узнаете из статьи

- Какой кредит можно погасить досрочно

- Через сколько времени можно погасить кредит досрочно

- Выгодно ли гасить кредит досрочно

- Что выгоднее: сокращать ежемесячный платеж или срок кредита

- Когда погашать кредит досрочно невыгодно

- Как рассчитать, на какую сумму уменьшится долг после досрочки

- Как рассчитать сумму полного досрочного погашения

- Как оформить досрочное погашение кредита

- Можно ли вернуть проценты по кредиту при досрочном погашении

- Можно ли вернуть страховку при досрочном погашении кредита

Какой кредит можно погасить досрочно

По закону гражданин РФ имеет право досрочно погасить любой кредит, который он взял для личного, семейного, домашнего и другого использования, не связанного с предпринимательской деятельностью. Если человек занял у банка деньги, чтобы купить квартиру, машину или новый телефон, он всегда может вернуть их раньше срока — частями или целиком. И банк не может ему препятствовать.

Такое правило появилось в законодательстве в 2011 году — так государство стремилось облегчить кредитную нагрузку населению. До этого банки могли диктовать свои условия. Например, часто в кредитных договорах закреплялся мораторий на досрочное погашение кредита — нельзя было закрыть кредит раньше, чем через полгода после его оформления. Кроме того, досрочников могли штрафовать.

Может ли банк запретить досрочное погашение. Банк не может помешать вернуть досрочно деньги, которые человек занял у него для личных целей. Если такой заемщик хочет полностью или частично погасить свой долг перед банком, он должен просто заранее его уведомить о своем намерении. Срок уведомления обычно прописывается в кредитном договоре и не может быть больше 30 дней.

Если специальный срок в договоре не зафиксирован, уведомить банк нужно минимум за 30 календарных дней до дня возврата.

Правила другие, если кредит оформлен на индивидуального предпринимателя или организацию, а деньги взяли в долг, чтобы использовать в бизнесе.

В этом случае досрочный возврат возможен только с согласия банка. Оно может быть оформлено отдельным документом или прописано в кредитном договоре. Без согласия банка досрочно вернуть такой кредит нельзя.

Когда банк может потребовать полный возврат кредита при досрочном погашении. Обычно банк получает право требовать полный возврат долга, если заемщик нарушает условия кредитного договора.

Например, если клиент вносит платежи по потребительскому кредиту с опозданием:

- Для кредитов, оформленных на срок до 60 дней, если обязательный платеж был просрочен более чем на десять дней.

- Для кредитов, оформленных на срок от 60 дней, если обязательный платеж был просрочен более чем на 60 дней в течение последних 180 дней.

Если заемщик допустил подобные нарушения, банк может потребовать у него досрочно вернуть весь оставшийся кредит и даст на это разумный срок:

- Для кредита, оформленного на срок от 60 дней, на досрочный возврат дается не менее 30 дней.

- Для кредита сроком до 60 дней — не менее десяти дней.

Что касается ипотеки, то потребовать досрочно погасить кредит банк может, если, например, заемщик не вносит ежемесячные платежи, или не продлил договор страхования, или недвижимость утрачена или существенно ухудшилась.

Через сколько времени можно погасить кредит досрочно

По действующему законодательству заемщик имеет право закрыть любой кредит досрочно без временных ограничений — никаких штрафов за это не предусмотрено. Но перед этим нужно уведомить банк в установленный договором срок или минимум за 30 дней, если срок не прописан.

На практике бывает, что уведомление не требуется, достаточно внести деньги на счет через мобильное приложение. Например, такая опция доступна клиентам Сбербанка. После внесения денег на счет через «Сбербанк-онлайн» они списываются в тот же день, а финансовые обязательства по кредиту автоматически пересчитываются.

Выгодно ли гасить кредит досрочно

Насколько выгодно гасить кредит досрочно, зависит от его ставки и доходности инструментов, в которые можно направить свободные деньги вместо погашения.

Заемщик платит банку за каждый день пользования деньгами по ставке, предусмотренной кредитным договором. Для удобства ставка приведена в процентах годовых, а платежи по кредиту ежемесячные.

Чем выше ставка, тем больше денег надо платить банку за каждый рубль, взятый у него в долг, — и тем больше переплата в виде процентов. Соответственно, чем выше ставка, тем больше можно сэкономить на процентах при досрочном погашении кредита.

Однако сама экономия на процентах в этом случае не так важна: надо сравнить досрочное погашение с альтернативными способами использовать свободные деньги. Для этого нужно сопоставить ставку по кредиту с доходностью активов, в которые можно вложить деньги.

Для более точного сравнения стоит ориентироваться не на ставку кредита, а на его полную стоимость в процентах годовых. Она указана в кредитном договоре.

Активы для вложения денег лучше выбрать те, у которых минимальный риск и предсказуемая доходность, например банковские вклады или надежные облигации с погашением в ближайшие год-два. При расчете доходности стоит учесть комиссии и налоги.

Например, полная стоимость кредита — 15% годовых. А на вклад деньги можно положить под 9% годовых с ежемесячными выплатами. Налога с процентов по вкладам в 2022 году нет. В таком случае свободную сумму выгоднее направить на погашение кредита. Ведь за пользование кредитными деньгами вы платите больше, чем дает банк процентов по вкладу.

А вот если вклад приносит, скажем, 20% годовых — такая ставка была весной 2022 года, — то выгоднее положить свободные деньги на него. Ведь доходность вклада выше, чем проценты по кредиту: по сути, вы берете деньги под 15% и вкладываете их под 20% с минимальным риском, получая доход от разницы ставок. В такой ситуации досрочное погашение менее выгодно.

Эта логика работает как в отношении частичных досрочных погашений, так и полного досрочного погашения кредита. И это касается кредитов как с аннуитетными платежами, так и с дифференцированными.

Аннуитетный и дифференцированный платежи

Аннуитетный платеж — это когда весь долг и проценты складываются в одну большую сумму и делятся на срок кредита. В результате вы выплачиваете долг равными частями. Этот вариант наиболее распространенный.

Дифференцированный платеж — когда долг делится на срок кредита, а проценты накидываются каждый месяц из расчета оставшейся суммы. При таком виде платежа в первые месяцы кредита вы платите существенно больше, в последние — меньше.

Более подробно — в статье Тинькофф Журнала про разницу двух видов платежей.

При этом может быть так, что заемщику психологически комфортнее досрочно погасить кредит, а не вкладывать свободные деньги. Это тоже приемлемо: душевное спокойствие сложно измерить деньгами.

Также учитывайте вот что: если у вас несколько кредитов и вы решили гасить их досрочно, первым делом стоит гасить те, по которым выше процент. Так переплата будет меньше.

Наконец, возможна ситуация, когда досрочное погашение кредита позволит вам добиться каких-то целей. Например, продать машину частному лицу проще, когда она перестала быть залогом по автокредиту. Такие нюансы тоже стоит учитывать, оценивая выгоду различных вариантов.

Что выгоднее: сокращать ежемесячный платеж или срок кредита

При досрочном погашении кредита можно сократить срок кредита или размер платежа. Иногда это зафиксировано в кредитном договоре, но чаще банки предлагают заемщикам самим выбрать подходящий вариант.

Такое решение придется принимать при каждом частичном досрочном погашении. Например, заемщик может постоянно сокращать срок кредита, а может чередовать варианты.

Так как большинство кредитов предполагает аннуитетные платежи, в расчетах ориентироваться будем на них. Рассчитывать будем в кредитном калькуляторе.

Сокращение срока кредита. Например, заемщик взял 50 000 Р сроком на три года под 12,9% и уже в первый платеж внес не только положенные 1682 Р, но и 5000 Р сверх этого.

Если он выбрал сокращение срока кредита, это уменьшает срок на четыре месяца, а стоимость кредита — на 2145 Р. То есть вместо 10 529 Р процентных выплат будет 8384 Р.

При этом сумма ежемесячного платежа останется прежней — 1682 Р.

Сокращение ежемесячного платежа. Если при тех же начальных условиях заемщик направит дополнительные 5000 Р на сокращение ежемесячного платежа, то он каждый месяц будет платить по 1509 Р вместо 1682 Р.

Общая сумма начисленных процентов при этом уменьшится на 1018 Р: с 10 529 Р до 9511 Р. Получается, что выгоднее уменьшать срок: там набежало 8384 Р процентами.

Но есть нюанс: подобный расчет не предусматривает, что после сокращения платежа заемщик продолжит платить изначальную ежемесячную сумму — в нашем примере 1682 Р. А ведь если это не учесть, получается, человек ничего не делает с сэкономленными деньгами.

Если после сокращения платежа до 1509 Р заемщик продолжит и далее вносить по 1682 Р, переплата в виде процентов будет такой же, как при сокращении срока. И закроется такой кредит тоже на четыре месяца раньше. При этом, раз каждый месяц заемщик вносит больше, чем надо, можно и дальше снижать ежемесячный платеж.

Такой способ, когда заемщик уменьшает платеж, но продолжает платить столько же, сколько и раньше, удобен тем, что обязательный платеж по кредиту с каждым месяцем будет уменьшаться, а экономия от досрочного погашения будет такой же, как при уменьшении срока. И если у заемщика изменится жизненная ситуация, ему будет проще осилить обязательный платеж и не уйти в просрочку.

Когда погашать кредит досрочно невыгодно

С финансовой точки зрения бессмысленно гасить кредит досрочно, когда есть возможность вложить свободные деньги с большей доходностью, чем полная стоимость кредита в процентах годовых.

Например, многие россияне за 2020—2021 годы взяли ипотеку со ставкой 6—7% годовых. При этом в марте и апреле 2022 года можно было найти вклады с доходностью 15—20% годовых, а в некоторых случаях — и 25% годовых.

В такой ситуации отправить деньги на вклад было бы в три-четыре раза выгоднее. Вклады с такими ставками были в основном короткими, на 3—6 месяцев. Но за эти месяцы они принесли бы гораздо больший доход в виде процентов, чем экономия на процентах по кредиту при досрочном погашении.

Желательно, чтобы актив, в который заемщик будет вкладывать деньги, имел небольшой риск и предсказуемую доходность. Идеальный вариант — вклады. Облигации федерального займа, региональных и муниципальных властей, крупнейших компаний подходят, но с оговорками. А вот акции, высокодоходные облигации, драгоценные металлы и криптовалюты — рискованные инструменты, которые вполне могут принести убыток.

Отметим, что вряд ли стоит отдавать последние деньги для досрочного погашения кредита — лучше иметь финансовый резерв. Это полезнее, чем уменьшенный размер долга, так как резерв в случае чего можно использовать по-разному, в том числе для платежей по кредиту, а деньги, внесенные для погашения кредита, становятся недоступны.

Еще стоит помнить об инфляции — обесценивании денег с течением времени. Например, по состоянию на май 2022 года инфляция в России составляет 17,11% в годовом исчислении.

Чем выше инфляция, тем сильнее будет обесцениваться долг — сам по себе. Поэтому нет особого смысла переживать об общей переплате по кредиту, ведь деньги в будущем менее ценные, чем сейчас.

Скажем, если за 30 лет вы заплатите по ипотеке 2 млн рублей в виде процентов, эта сумма будет выплачиваться маленькими частями, которые со временем станут обесцениваться. Переплата 2 млн рублей в течение 30 лет вполне может быть эквивалентна сегодняшним 500 000 Р.

Таким образом, если вы ожидаете высокую инфляцию в ближайшие годы, то с досрочным погашением кредита, возможно, стоит повременить. Цены на все будут расти, ваша зарплата — индексироваться с учетом инфляции, ежемесячный платеж по кредиту останется таким же, а с учетом роста цен и доходов будет снижаться.

Например, если десять лет назад платеж по ипотеке в размере 10 000 Р мог быть существенной суммой, то с текущими зарплатами перечислять 10 000 Р проще. Сейчас это менее значимая сумма, чем в 2012 году.

Но инфляция может обернуться и против вас. Не факт, что ваша зарплата будет расти, тогда как цена продуктов питания, коммунальных услуги и прочих обязательных расходов станет увеличиваться. Тогда платить по кредиту станет все сложнее, так как больше денег будет уходить на жизнь. В этом случае лучше гасить кредит досрочно, уменьшая ежемесячный платеж.

Еще стоит упомянуть рефинансирование долга — возможность переоформить его под более низкий процент в том же банке или другом. За счет нового кредита вы полностью гасите старый долг, а затем платите по меньшей ставке. Это может быть более удобным вариантом, чем досрочное погашение, или станет хорошим дополнением к нему.

Выгоду от рефинансирования кредита можно рассчитать в нашем калькуляторе.

Как рассчитать, на какую сумму уменьшится долг после досрочки

При частичном досрочном погашении сумма, которая вносится сверх установленной, идет в счет оплаты тела кредита. Как только эти деньги вычтут из основного долга, он уменьшится — и вместе с этим уменьшатся проценты, начисляющиеся на остаток долга. Но рассчитать это самостоятельно сложно, потому что нужно учесть и сумму оставшегося долга, и проценты на нее, и даже день, когда вносился досрочный платеж.

Чтобы примерно узнать, на какую сумму уменьшится долг после досрочки, можно воспользоваться специальным кредитным калькулятором. Но лучше обратиться в банк: он выдаст всю необходимую информацию и обновленный график платежей с учетом пересчитанных процентов.

Проценты уплачивают только за фактический срок пользования кредитом: если заемщик взял кредит на три года, а выплатил долг за год, проценты будут уплачены именно за 12 месяцев пользования деньгами.

Также узнать об изменениях кредита после внесения досрочного платежа можно постфактум — через мобильное приложение и личный кабинет банка: там отображаются все изменения.

Как рассчитать сумму полного досрочного погашения

Чтобы рассчитать сумму, которая нужна для полного досрочного погашения кредита, нужно обратиться в банк.

Конечная сумма долга пересчитывается с учетом процентов, которые заемщик сам может не учесть. То есть он рассчитывает на одну сумму, перечисляет ее, а спустя год выясняется, что не хватило каких-то 50 Р. Мало того что кредит не закрыт, так по нему еще и набежали проценты.

Приведем пример из судебной практики.

Заемщица хотела полностью погасить кредит на 500 000 Р. Чтобы это сделать, 31 марта 2014 года она подала в банк заявление о досрочном погашении кредита на сумму 316 082,96 Р. В этот же день она внесла на предусмотренный договором кредита счет 315 323,48 Р, а еще 759,48 Р перечислила на него с другого своего счета. Второе перечисление было сделано в тот же день, в том же отделении банка, у одного и того же кассира.

Из-за того, что перечислений было два, банк не засчитал их как полное досрочное погашение кредита и продолжил начислять проценты на сумму долга. До разрешения спора заемщица вынуждена была заплатить банку еще 43 360 Р.

Свою позицию банк объяснил тем, что в заявлении была указана сумма 316 082,96 Р, а на кредитный счет поступило 315 323,48 Р. Значит, заявление недействительное и он имеет право зачесть эти деньги в счет текущих платежей, а не досрочного погашения. Также банк утверждал, что 759,48 Р на счет заемщицы вовсе не поступили, хотя в материалах дела была копия банковского документа.

В суд обратилась сама заемщица — она хотела признать кредитный договор исполненным 31 марта 2014 года и взыскать с банка 43 360 Р, которые она заплатила ему позже. Суд первой инстанции поддержал заемщицу, а апелляционной — отказал ей. В итоге дело рассмотрел ВС РФ, он решил, что перечисление не всей суммы в счет погашения кредита не может быть основанием не учитывать ее вовсе.

Как оформить досрочное погашение кредита

Никакие специальные документы для досрочного погашения кредита не нужны — только желание заемщика и его деньги.

Правда, если речь идет о кредитах для бизнеса, в условиях кредитного договора может быть прописан особый порядок. Поскольку в случае с кредитами для бизнеса банк должен быть согласен на досрочное погашение, могут потребоваться какие-то особые документы, например дополнительное соглашение или заявление. Какие именно, подскажут сотрудники банка. Тогда потребуется оформить эти документы, прежде чем вносить деньги.

Обычный кредит погасить досрочно можно двумя способами:

- Самостоятельно — в мобильном приложении или личном кабинете банка.

- Обратившись в отделение банка.

При частичном досрочном погашении кредита необходимо:

- Пополнить счет, с которого списываются деньги в счет погашения кредита, на сумму погашения.

- Выбрать, что именно заемщик будет сокращать: срок кредита или ежемесячный платеж.

- Если этого требуют условия договора, уведомить банк о желании внести досрочный платеж.

- Нажать соответствующую кнопку в приложении или дать распоряжение оператору списать деньги.

После этого банк сделает перерасчет, а условия выплаты кредита изменятся согласно выбранному заемщиком сценарию.

Важный нюанс: некоторые банки списывают деньги в счет досрочного погашения кредита в день обязательного платежа. Это значит, если по договору заемщик обязан в течение трех лет вносить по 1682 Р до 20-го числа каждого месяца, то и сумма досрочки будет списана именно в этот день. Даже если заемщик положил ее на счет на неделю раньше. При этом из суммы сначала спишется обязательный платеж, в нашем примере 1682 Р, а только после этого остальные деньги, которые пойдут на досрочное погашение.

Может быть и так, что частичное досрочное погашение происходит в день обязательного платежа, а полное досрочное погашение возможно в любой день.

В любом случае порядок списания денег должен быть закреплен в кредитном договоре, а еще его можно уточнить у сотрудников банка.

Все становится сложнее, когда речь идет об ипотеке. Обладатель жилплощади, как правило, не ограничен определенными датами списания досрочки, то есть внести такой платеж можно когда угодно — он спишется в тот же день.

При этом, если такой платеж поступит в дату ежемесячного платежа, вся сумма пойдет в счет тела долга. А если сделать это позже даже на пару дней, то из этих «досрочных» денег вычтут проценты за использование кредита. О том, как правильно досрочно гасить ипотеку, в Тинькофф Журнале есть подробная статья.

При полном досрочном погашении кредита нужно:

- Узнать сумму, которая требуется для полного закрытия кредита. Она может отображаться в приложении банка и личном кабинете на его сайте — или можно запросить данные у сотрудников банка. Сумма должна учитывать то, что деньги поступают на счет не мгновенно, по крайней мере если отправляете их из другого банка. Например, если собираетесь положить деньги в понедельник, лучше запросить, какая сумма должна быть на счете во вторник, и положить именно ее.

- Положить эти деньги на счет, привязанный к кредиту.

- Нажать соответствующую кнопку в приложении или дать распоряжение оператору списать деньги.

Сейчас заемщики предпочитают делать все самостоятельно и по минимуму общаться с банковскими работниками. Тем не менее при полном досрочном погашении кредита рекомендуем все же подстраховаться и обратиться в банк за документом о закрытии кредитного договора.

Можно ли вернуть проценты по кредиту при досрочном погашении

В 2022 году вернуть проценты по кредиту при досрочном погашении нельзя. И законодательство, и судебная практика говорят: если заемщик взял у банка в долг деньги, это накладывает на него обязательства по выплате процентов. И они начисляются на остаток долга. Пока заемщик пользуется деньгами банка, он это оплачивает.

В российской судебной практике был случай, когда заемщица попыталась взыскать переплату по процентам, но суд ей отказал.

18 февраля 2008 года заемщица взяла ипотечный кредит 1 400 000 Р на 302 месяца под 12,5% годовых. Ежемесячный аннуитетный платеж — 15 265 Р. По условиям кредитного договора проценты за пользование кредитом начислялись ежемесячно на остаток кредита.

16 июля 2012 года заемщица внесла 1 356 156 Р и досрочно закрыла кредит. Всего она заплатила 759 556 Р процентов. Однако кредит был погашен не за 302 месяца, а за 53, и общая сумма процентов за фактический период должна была, по мнению истицы, составить 428 956 Р вместо уплаченных 759 556 Р.

Заемщица потребовала через суд вернуть ей 330 352 Р — именно столько, по ее подсчетам, составила переплата по процентам. Суд первой инстанции ей отказал, а апелляционный, наоборот, удовлетворил такие требования.

Но в итоге это апелляционное определение отменил ВС РФ, направив дело на новое рассмотрение. Фактически суд признал правомерность уплаты указанных процентов.

Налоговый вычет по уплаченным ипотечным процентам

Применить налоговый вычет, то есть вернуть 13% налога, уплаченного с полученных доходов, можно не только со стоимости жилья, но и с процентов, если недвижимость покупалась в ипотеку. Для этого необходимо в банке получить справку о сумме выплаченных процентов и подать ее в налоговую. Подробно о том, как это сделать, писали в другой нашей статье.

Важно: вычет по процентам можно получить только по целевому кредиту на покупку жилья, а на потребительские кредиты эта возможность не распространяется.

Можно ли вернуть страховку при досрочном погашении кредита

С 1 сентября 2020 года при досрочном погашении кредита можно вернуть деньги за страховку — жизни, здоровья или объекта, например машины или квартиры. Если заемщик оформил страховку на год, но погасил кредит досрочно, например за шесть месяцев, то логично забрать деньги за оставшиеся шесть «неиспользованных» месяцев.

Вот при каких условиях часть страховки по кредиту можно вернуть:

- Договор страхования заключен после 1 сентября 2020 года.

- Страхование добровольное и оформлено при получении кредита.

- Страховой случай не наступил.

- Заемщик полностью досрочно погасил кредит.

Раньше вернуть страховку можно было только через суд, но сейчас такие радикальные меры не нужны. Достаточно написать заявление и направить его в страховую компанию или в банк, если полис покупали через него.

Деньги должны вернуть в течение семи рабочих дней со дня получения заявления. Заемщик получит не всю сумму страховки, а только за оставшийся период — так прописано в законе.

Что в итоге

- Заемщик-гражданин может досрочно — частично или полностью — погашать любые кредиты, которые он брал для личных целей. У бизнеса другие правила: досрочное погашение может быть ограничено кредитным договором.

- Досрочно гасить кредит выгодно, когда нет возможности вложить деньги под больший процент, чем процент за использование денег банка. Если есть способы вложить деньги с минимальным риском и доходностью выше, чем полная стоимость кредита в процентах годовых, так будет выгоднее. Доход от вложения окажется больше экономии на процентах. Но стоит учитывать и психологический комфорт, ведь само наличие долга может угнетать.

- При досрочном погашении кредита можно сократить его срок или размер платежа. Лучше сокращать платеж, но платить так, будто платеж не уменьшился. Тогда переплата будет как при сокращении срока — зато в случае финансовых затруднений окажется проще обслуживать кредит, ведь платеж уменьшился.

- Для досрочного погашения кредита никакие специальные документы не нужны. Внести платеж можно через мобильное приложение, в личном кабинете или в отделении банка.

- Вернуть проценты по кредиту при досрочном погашении не получится, поскольку проценты платятся лишь за время, в течение которого заемщик использовал деньги банка.

- Получить налоговый вычет за ипотеку можно не только с суммы покупки, но и с уплаченных банку процентов.

- Если вы погасили кредит досрочно, можно вернуть деньги по страховке за «неиспользованный» срок кредита.

Новости, которые касаются всех, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @tinkoffjournal.

Полное и частичное погашение кредита. Когда выгоднее погашать кредит? Советы и рекомендации по досрочному погашению кредитов заемщиками.

Досрочное погашение кредита

С целью снижения переплат часто заемщики банков стараются закрыть займ раньше отведенного срока. Банк никак не может препятствовать желанию клиента выполнить досрочное погашение кредита, поэтому наложение штрафов в таком случае является незаконным. Несмотря на то, что сама по себе процедура на первый взгляд кажется простой, есть некоторые нюансы, которые следует учесть.

Чтобы банк не препятствовал закрытию кредита, нужно минимум за 30 дней до совершения операции уведомить банк о своем желании досрочно погасить займ. В заявлении, написанном в произвольной форме, нужно также указать сумму, которая будет внесена для выплаты займа.

В зависимости от обстоятельств заем может быть погашен частично или одним платежом. В чем разница и каким способом лучше воспользоваться, рассмотрим далее.

Полное и частичное досрочное погашение кредита

Оба вида досрочного погашения позволяют уменьшить переплаты за счет уменьшения процентов за пользование кредитом. Несмотря на явные достоинства досрочной выплаты займа, есть случаи, когда спешить не нужно. К примеру, долгосрочный ипотечный займ, взятый на 20 лет, смысла выплачивать срочно нет. Так как со временем накапливаются не только проценты по займу, но также работает инфляция, «съедающая» часть кредита.

Любое погашение займа раньше срока выгодно при краткосрочных займах от года до трех лет, хотя лучше рассчитывать индивидуально.

Частичное погашение

Частичное досрочное погашение кредита заключается в оплате каждый месяц большей суммы, чем предусмотрено в графике выплаты кредита. В таком случае банк проводит перерасчет размеров будущих платежей, которые со временем уменьшаются. Для определения точной суммы платежей можно обратиться к банковскому сотруднику, который поможет провести расчеты и определит оптимальный размер ежемесячных взносов для досрочного погашения займа.

Чтобы применить досрочное погашение части кредита нужно уведомить об этом банк, который будет проводить перерасчет оставшейся суммы кредита. Банку нужно указать дату досрочного частичного погашения, размер платежа и счет. Препятствовать досрочному погашению банк не имеет права.

Полное погашение

Полное досрочное погашение кредита предполагает уплату всей оставшейся суммы займа одним платежом до наступления окончания действия договора кредитования. Осуществляя полную выплату задолженности, вы полностью снимаете обязательства перед банком.

Планируя полностью выплатить задолженность перед банком, заблаговременно узнайте точную сумму остатка по займу, а после уплаты сохраните квитанцию.

Кроме перевода денег на счет банка для полного закрытия долга нужно учесть некоторые условия. Процедуру закрытия займа нужно выполнить в соответствии с требованиями банка, чтобы в будущем не возникало никаких претензий от финансового учреждения.

Основные рекомендации для заемщиков при оформлении досрочного погашения кредита

Условия досрочного погашения кредита обязывают заемщика в первую очередь поставить в известность банк о досрочном закрытии кредита и уточнить полностью или частично будет выполняться процедура погашения кредита. Ранее мы уже упоминали, что банк нужно предупредить в письменной форме минимум за 30 дней до проведения полного погашения кредита (до окончания срока действия договора). В некоторых банках условия уведомления о намерении досрочно погасить займ могут быть другими, что должно быть указано в договоре кредитования.

Во время частичного погашения займа нужно утвердить с банком увеличенную сумму платежа и новые сроки погашения займа. Если этого не сделать, со счета по-прежнему будет сниматься только та сумма, которая была указана в договоре изначально. Без уведомления банка о желании частично погашать займ срок кредитования, а также размер долга не изменятся.

Прежде чем полностью погашать кредит, уточните остаток по займу. Даже небольшая сумма в виде остатка на ссудном счету превратится в неприятный сюрприз в виде непредвиденных долгов и просрочек.

После полной оплаты в кассе нужно сохранить чек о выплате всего займа, а также получить справку, подтверждающую погашение кредита. Документ должен подтверждать отсутствие обязательств перед финансовым учреждением и быть заверен печатью и подписью уполномоченного банковского сотрудника. Также нужно попросить выписку с ссудного счета, чтобы проконтролировать нулевой остаток.

Возврат страховки по кредиту при досрочном погашении

Возврат страховки по кредиту при досрочном погашении является невозможным в случае:

- если в договоре процедура возврата страховки запрещена;

- в случае, когда страховщиком выступал банк, и была оформлена коллективная форма договора страхования.

Если страховой полис был подписан индивидуально в банке, а также запрета на возврат нет, нужно подать заявление в отделение банка и получить неиспользованную страховку.

Если страховка была оформлена в страховой компании, тогда нужно предоставить больше документов, а именно:

- паспорт;

- заявление;

- документ, подтверждающий полное досрочное погашение долга;

- страховой полис;

- договор кредитования.

Сумму страховки, которую можно вернуть, точно предусмотреть невозможно, так как страховые компании вычтут свои дополнительные расходы. Полный возврат страховки не предусмотрен, так как обязательно вычитается сумма за период действия страхового полиса.

Когда выгоднее досрочное погашение кредита?

В зависимости от того, какая система платежей используется для кредита, можно рассчитать оптимальные сроки досрочных выплат. Способов внесения платежей и кредитов может быть два:

- аннуитетный;

- дифференцированный кредит.

При аннуитетной системе вся сумма займа вместе с процентными начислениями равномерными платежами распределяется на полный период погашения займа. Таким образом, ежемесячно выходят равные суммы платежей, не зависящие от остатка обязательств по займу.

Аннуитетная система позволяет выгодно погасить обязательства раньше окончания сроков договора. Учитывая специфику процентных начислений, в первой половине кредитного периода платеж состоит преимущественно из процентов, а далее картина меняется и преобладает основная сумма кредита. Гасить такой займ лучше в начале периода. Таким образом, если увеличить суммы платежей (использовать досрочную частичную оплату), то часть их будет перекрывать последние платежи, и займ погасится быстрее.

Дифференцированная система предполагает ежемесячные выплаты части займа (тела кредита) пропорционально сроку действия кредитного договора. С каждым платежом размер платежа уменьшается, так как процент начисляется на оставшуюся сумму долга. Такой вид выплат более оптимальный, так как проценты переплат меньше.

Чтобы точно рассчитать сумму досрочного погашения кредита, воспользуйтесь кредитным калькулятором, который есть на сайте каждого банка. Рассчитав сумму самостоятельно и сопоставив ее с личными финансовыми возможностями, обратитесь к банковскому сотруднику, который проведет окончательные расчеты и определит оптимальную сумму платежей для досрочного погашения займа.

Преждевременный возврат денег выгоден для плательщика, но никак не для банка. Поэтому кредитные организации разными способами пытаются предотвратить досрочное погашение кредитов. Мы расскажем о подводных камнях ранней выплаты долга банку.

Можно ли досрочно погасить кредит?

Если клиент выплачивает деньги раньше времени, то банк лишается части прибыли. Поэтому раньше практически в каждом кредитном договоре прописывалось, что обладатель кредита должен будет заплатить какие-либо штрафные санкции при досрочном погашении. Таким образом банки страховали себя от финансовых рисков.

С 2011 года законодательно запрещено удерживать штраф с банковских клиентов. При этом нужно обязательно уведомить банковскую организацию за 30 дней до даты раннего погашения кредита. В договоре может быть установлен срок меньше, чем 30 суток.

Но при этом за банками сохранилась возможность отказать клиенту в досрочном погашении. Либо ограничить сумму, которую можно выплатить единовременно. Обращайте внимание на этот пункт при заключении договора с банком.

Можно полностью погасить долг, а можно выплатить части кредита. При частичном погашении можно уменьшить ежемесячную сумму или сократить сроки кредитования. Если зарплата небольшая, лучше уменьшать сумму, а если клиент стабильно получает крупные вознаграждения, то целесообразнее будет сократить срок выплат.

Условия досрочного погашения в банках

Банки выставляют разные условия в отношении досрочного платежа.

- Хоум Кредит Банк разрешает вносить полную сумму долга преждевременно, а также частично гасить задолженность. То же касается и банка ВТБ. В Русфинанс банке тоже можно и частично, и полностью погасить любой вид потребительского кредита, в том числе и ипотечный кредит.

- В Сбербанке можно вносить сумму не менее 15 тысяч рублей. Причем внести такой платеж можно не раньше, чем после четырех месяцев выплат.

- В Почта банке можно оставить заявку по телефону, причем не за тридцать дней, а за семь. А в Альфа банке уведомить организацию можно и вовсе за пять дней.

Может произойти и обратная ситуация. Банк вправе потребовать выплатить долг досрочно. Но только в тех случаях, когда были большие опоздания с платежами. Иногда даже при одноразовой задержке банк может выставить такое требование, если в этот период у банка есть финансовые проблемы.

В этом случае можно предоставить документы, которые доказывают Ваши денежные трудности. То есть документально оправдаться за просрочку платежей.

Возврат процентов по кредиту при досрочном погашении

Если кредит выплачивался аннуитетными платежами, а не дифференцированными, то при досрочном погашении кредита есть шанс вернуть часть уплаченных процентов.

При аннуитете долг платится равными частями за весь срок кредита. В этом случае в первое время больше выплачиваются проценты, чем основная сумма задолженности.

Проценты – это вознаграждение банка за то, что он предоставил возможность пользоваться своими средствами. Получается, что при досрочном погашении кредита с аннуитетными платежами человек выплачивает вознаграждение за весь срок, но пользуется деньгами гораздо меньше.

Появляются излишне уплаченные проценты при досрочном погашении кредита. И вернуть их можно, но только при обращении в суд. Просто так банк проценты не вернет.

Алгоритм действий при досрочном погашении кредита

Ничего сложного в процедуре погашения нет, но есть несколько важных нюансов, про которые нужно помнить.

Итак, чтобы выплатить банковский долг досрочно:

- Вовремя погасите текущую задолженность. Основная сумма вносится только в том случае, если погашен ежемесячный платеж.

- Сообщите банку о намерении раньше времени выплатить всю сумму. В зависимости от банка можно либо писать заявление, либо отправить онлайн заявку без посещения банка (у всех кредитных организаций есть стандартные бланки). Обязательно нужно взять копию заявления. Нередки случаи, когда заявления утеряны. В таком случае продолжается ежемесячное списание средств. Если заявления не будет на самом деле, а деньги будут заплачены, то они поступят на ссудный счет. И в этом случае продолжится ежемесячное списание средств.

- Узнайте у менеджера точную сумму, которую нужно заплатить. Эта информация должна быть передана клиенту в течение пяти рабочих дней. При частичном досрочном погашении банковские работники должны сообщить о новом графике платежей.

- Перечислите указанную сумму на счет банка. Способ оплаты зависит от банка.

- Попросите у банка справку о том, что вы выполнили все кредитные обязательства. Этот документ поможет в дальнейшем избежать недоразумений.

Не всегда досрочное погашение – выгодное действие. Если есть необходимая крупная сумма, ее можно положить на депозитный счет в банке.

В условиях кризиса в стране и отсутствия стабильности тоже не стоит спешить с досрочным погашением, ведь есть вероятность, что кредит снова понадобится в ближайшее время.

В интернете есть множество кредитных калькуляторов. Воспользуйтесь ими, чтобы просчитать максимальную выгоду: в какой срок лучше погасить долг. Ведь в любом случае, если выплатить кредит заранее – не нужно будет переплачивать банку проценты.

Возврат страховки при досрочном погашении кредита

Во многих случаях банки обязывают клиентов заключать также и страховые договоры. Таким образом кредитные организации пытаются обезопасить себя от возможных рисков

При досрочном погашении возможны два сценария:

- Страховая компания автоматически аннулирует договор вместе с кредитным.

- Страховые обязательства действуют до наступления страхового случая. То есть страховка остается действительной даже при расторжении кредитного договора.

Все зависит от первоначальных условий, которые обговаривались при подписании соглашения.

Возврат части страховой премии тоже зависит от того, что написано в документах. Если договором предусмотрен возврат премии при досрочном погашении, то можно обращаться в страховую компанию.

Бывают случаи, когда даже при наличии такого пункта страховые агентства отказываются платить. Выход один – обращаться в суд. Закон будет на стороне клиента.

Поиск кредита

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Оцените страницу:

Уточните, почему:

не нашёл то, что искал

содержание не соответствует заголовку

информация сложно подана

другая причина

Расскажите, что вам не понравилось на странице:

Спасибо за отзыв, вы помогаете нам развиваться!