Не знаете, как пишется «единоразово»? Вспомним правило правописания, чтобы определить корректный вариант написания.

Правильно пишется

Норма правописания диктует писать наречие слитно – единоразово.

Какое правило

Это наречие образовано от прилагательного «единоразовый», поэтому оно сохраняет написание ниточника. Прилагательное же имеет слитное написание, потому что произошло от сочетания с подчинительной связью – раз (какой?) единый.

Но важно помнить, что это слово не используется в литературном языке. Его лучше заменить словами «единовременно» или «одноразово».

Примеры предложений

- Единоразово вы можете получить не более 5 тысяч рублей.

- Получить материальную помощь можно единоразово.

Неправильно пишется

Нельзя писать это наречие в два слова – едино разово.

( 1 оценка, среднее 5 из 5 )

пре́мия

пре́мия, -и

Источник: Орфографический

академический ресурс «Академос» Института русского языка им. В.В. Виноградова РАН (словарная база

2020)

Делаем Карту слов лучше вместе

Привет! Меня зовут Лампобот, я компьютерная программа, которая помогает делать

Карту слов. Я отлично

умею считать, но пока плохо понимаю, как устроен ваш мир. Помоги мне разобраться!

Спасибо! Я обязательно научусь отличать широко распространённые слова от узкоспециальных.

Насколько понятно значение слова квасный:

Ассоциации к слову «премия»

Синонимы к слову «премия»

Предложения со словом «премия»

- Я понимаю, по первому впечатлению не скажешь, что я работаю в таком престижном районе, но на самом деле я в прошлом году получил премию как лучший работник года.

- Так недолго и литературную премию получить, с такой удачной мамой.

- – Люди топливо экономят! Людям премию дают! – кричал он. – Так люди на паровозах ездят! А это что?

- (все предложения)

Цитаты из русской классики со словом «премия»

- В эту же весну мне сообщили из Швеции, что я являюсь кандидатом на получение Нобелевской премии.

- Кроме того, он давно застраховал в трех тысячах рублен свою жизнь и тщательно вносил ежегодную премию.

- Он совершенствует эстетические взгляды полуякутов-станочников, водворяя на стенах гравированные портреты получивших где-то премию красавиц, он содействует популярности генералов, он же развенчивает их, заменяя старых героев новейшими…

- (все

цитаты из русской классики)

Значение слова «премия»

-

ПРЕ́МИЯ, -и, ж. 1. Награда (денежная, в виде ценной вещи и т. п.) за успехи, заслуги в какой-л. области деятельности. Ленинские премии за наиболее выдающиеся работы в области науки и техники. Международные премии мира. (Малый академический словарь, МАС)

Все значения слова ПРЕМИЯ

Во многих крупных компаниях работники получают зарплату, которая равна или немного больше МРОТ, а также они получают премии, причем их размер может значительно превышать заработную плату. Такие премии являются ежемесячными, а также информация о них вносится в трудовой договор. Но дополнительно по разным причинам работодатель может назначать разовые премии своим сотрудникам. Обычно перечисляются такие средства при наличии веских оснований.

Нюансы назначения премии

Стандартные ежемесячные премии выступают в качестве части зарплаты, поэтому входят в систему оплаты труда на основании ст. 135 ТК. Дополнительно руководитель компании может назначать разовые премии по ст. 191 ТК, которые не входят в зарплату. Обычно средства выплачиваются только сотрудникам, которые каким-либо образом отличились на работе, поэтому их следует поощрить.

Правила и порядок перечисления разовой премии сотрудникам должны закрепляться во внутренней документации предприятия.

Когда выплачиваются средства?

Разовые премии назначаются при наличии веских оснований, поэтому наиболее часто они перечисляются в следующих ситуациях:

- какой-либо сотрудник увеличил производительность труда;

- за счет активной работы гражданина увеличилось количество покупателей в магазине;

- специалист на производстве повысил конкурентоспособность или качество создаваемой продукции;

- выплачиваются премии перед праздниками или разными значимыми событиями в жизни работников.

Решение о назначении такой выплаты принимается только руководителем предприятия, поэтому это не является его непосредственной обязанностью. Нередко вовсе назначаются средства работникам, которые замещали других сотрудников, выполняли действия, не предусмотренные их должностной инструкцией, или занимались оптимизацией бизнес-процессов в компании.

Чем выгодно выплачивать разовые перечисления?

Выплата разовых премий считается более выгодным для работодателей мероприятием, по сравнению с повышением размера оклада работников. Это обусловлено следующими причинами:

- перечисление дополнительных премий осуществляется только после принятия соответствующего решения руководителя предприятия, поэтому если директор решает лишить конкретного специалиста этой выплаты, то оспорить такое решение невозможно;

- допускается перечислять такие средства не в строго установленные сроки, а с определенным опозданием;

- срок выплаты таких средств не является строго установленным, поэтому нарушения сроков не подпадают под ст. 136 ТК;

- при необходимости руководитель компании может сократить ФОТ, отказав всем работникам в премии.

Но перечисление премий должно быть экономически обоснованным. Поэтому руководитель компании должен заранее определиться с причиной для начисления данной суммы. Наиболее часто для этого используются экономические основания, представленные увеличением дохода компании или наступлением какого-либо праздничного события для предприятия.

Условия для выплаты средств

Начисление разовой премии возможно только при соблюдении определенных условий, которые регулируются не только законодательством, но и внутренними локальными актами компаний. Наиболее часто основные условия прописываются в коллективном трудовом договоре или в положении о премировании.

К основным таким условиям относятся:

- если директор принимает решение выплатить средства работнику из нераспределенной прибыли организации, то он должен принять такое решение официально, для чего проводится собрание акционеров, составляется протокол и утверждается решение;

- нередко во внутренней документации фирмы указывается на необходимость перечисления премий работникам за выслугу лет или при введении в эксплуатацию нового современного оборудования;

- не требуется указывать размер единовременной выплаты в трудовом договоре каждого сотрудника.

Другие условия зависят от решения, принимаемого руководством фирмы.

Какие соблюдаются требования?

Перед тем как выплачивать разовую премию, директор компании должен учитывать некоторые ограничения:

- если в компании действует профсоюз, то с его членами требуется согласовывать все положения, имеющие отношение к премиям;

- допускается увеличивать выплаты, но не уменьшать, если они закреплены в трудовом договоре;

- если руководителем компании принимается решение о назначении выплат работникам, то бухгалтер организации должен составить специальную справку, а руководителем издается официальное распоряжение.

Объем дополнительных выплат может немного отличаться для разных работников. Руководитель самостоятельно определяет, кто из сотрудников получит ту или иную выплату в определенный момент времени.

Какие подготавливаются документы?

Отпускные и разовые премии, а также другие выплаты работникам, должны официально фиксироваться в документации организации. Только в этом случае они будут учитываться при налогообложении. Если работодатель предпочитает выплачивать работникам одноразовые премии по разным поводам, то им должны формироваться следующие документы:

- информация о премировании вносится в коллективный трудовой договор;

- в индивидуальные трудовые соглашения, составляемые отдельно с каждым сотрудником, вносится информация о начислении данных премий;

- положение об оплате труда;

- положение о премировании, содержащее информацию о премиях, выплачиваемых ежемесячно;

- положение о разовых перечислениях, которые могут перечисляться за выслугу лет, выплачиваться к праздникам или назначаться по другим причинам.

Только при грамотном оформлении разовых премий к праздникам или другим значимым событиям можно пользоваться ими для снижения базы налогообложения по налогу на прибыль.

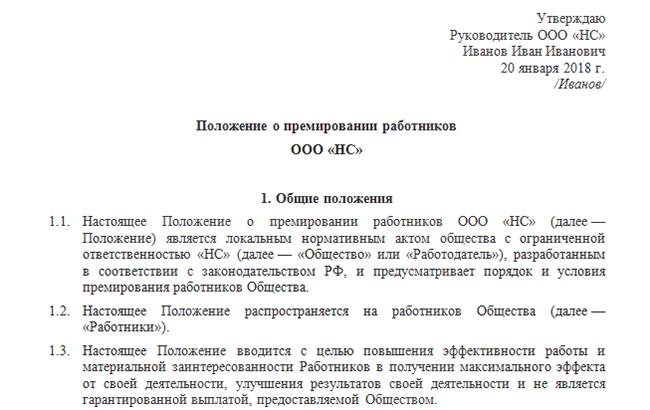

Правила составления положения о премировании

Перед тем как выплачивать разовую премию, руководитель фирмы должен грамотно оформить ее начисление. Для этого формируется соответствующее положение о премировании. В нем отражается фактическая практика фирмы в отношении перечисления премий работникам. В этом документе указываются следующие сведения:

- прописывается, что дополнительные средства перечисляются работникам только при достижении определенных целей, например, при увеличении продаж или количества покупателей, при наступлении праздничного события или при других условиях;

- перечисляются критерии оценки и условия для начисления премии;

- указывается размер выплаты;

- приводятся все работники компании, которые могут рассчитывать на эти средства при достижении конкретных целей.

Размер выплаты может быть представлен твердой суммой средств или процентом от оклада. Каждая компания может пользоваться собственными уникальными показателями, учитывая специфику деятельности. В положение могут включаться и другие условия или сведения, которые зависят от того, в какой сфере работает компания, какое количество работников в ней трудится, а также каков средний заработок сотрудников.

Только на основании положения назначаются разовые премии. Образец такого положения можно изучить ниже.

Последствия составления положения

Разовая производственная премия в 6-НДФЛ отражается только при ее официальном оформлении. В противном случае выплата выступает подарком, если ее размер не превышает 4 тыс. руб.

Если руководитель составляет положение о премировании, то у него возникает обязанность выплачивать данные средства работникам компании. Сотрудники при необходимости могут требовать от руководителя перечисления этих денег. Поэтому обычно в документ вносятся сведения, которые позволяют при необходимости отказать наемным специалистам в средствах.

Уплачиваются ли страховые взносы?

С разовой премии налоги уплачиваются только при ее правильном оформлении. Страховые взносы перечисляются работодателем с этой суммы независимо от того, включается ли она в расходы при расчете налога на прибыль. Поэтому работодатель не сможет сэкономить на этих взносах.

Если работает гражданин в акционерном обществе, то учредители имеют право перечислить средства из нераспределенной прибыли. В этом случае им придется проводить собрание акционеров, а также официально принимать решение. Такой способ перечисления премии не позволяет уменьшить налогооблагаемую прибыль компании.

Понятие тринадцатой зарплаты

Во многих компаниях существует такое понятие, как тринадцатая зарплата. Она выплачивается в конце года в качестве поощрения работникам, если имеются необходимые средства в фонде оплаты труда. Она является разовой выплатой, так как руководитель компании не может быть уверенным в том, что в конце года в фонде останется достаточно средств, чтобы перечислить тринадцатую зарплату всем работникам предприятия.

В законодательстве отсутствуют сведения о том, как правильно должна перечисляться наемным специалистам данная премия. Поэтому руководители компаний выплачивают ее своим работникам только при наличии желания и соответствующих финансовых возможностей. Бухгалтер компании не может провести такую выплату как зарплату за месяц, поэтому она выступает лишь дополнением к заработку.

Во многих компаниях тринадцатая зарплата закрепляется во внутренней нормативной документации. Работодателем определяется, когда именно перечисляются работникам средства, а также каков порядок выплаты. Наиболее часто данные сведения вносятся в положение о премировании. Если такая выплата оформляется как разовая премия, то руководитель компании может самостоятельно выбрать работников, которым будут перечислены средства.

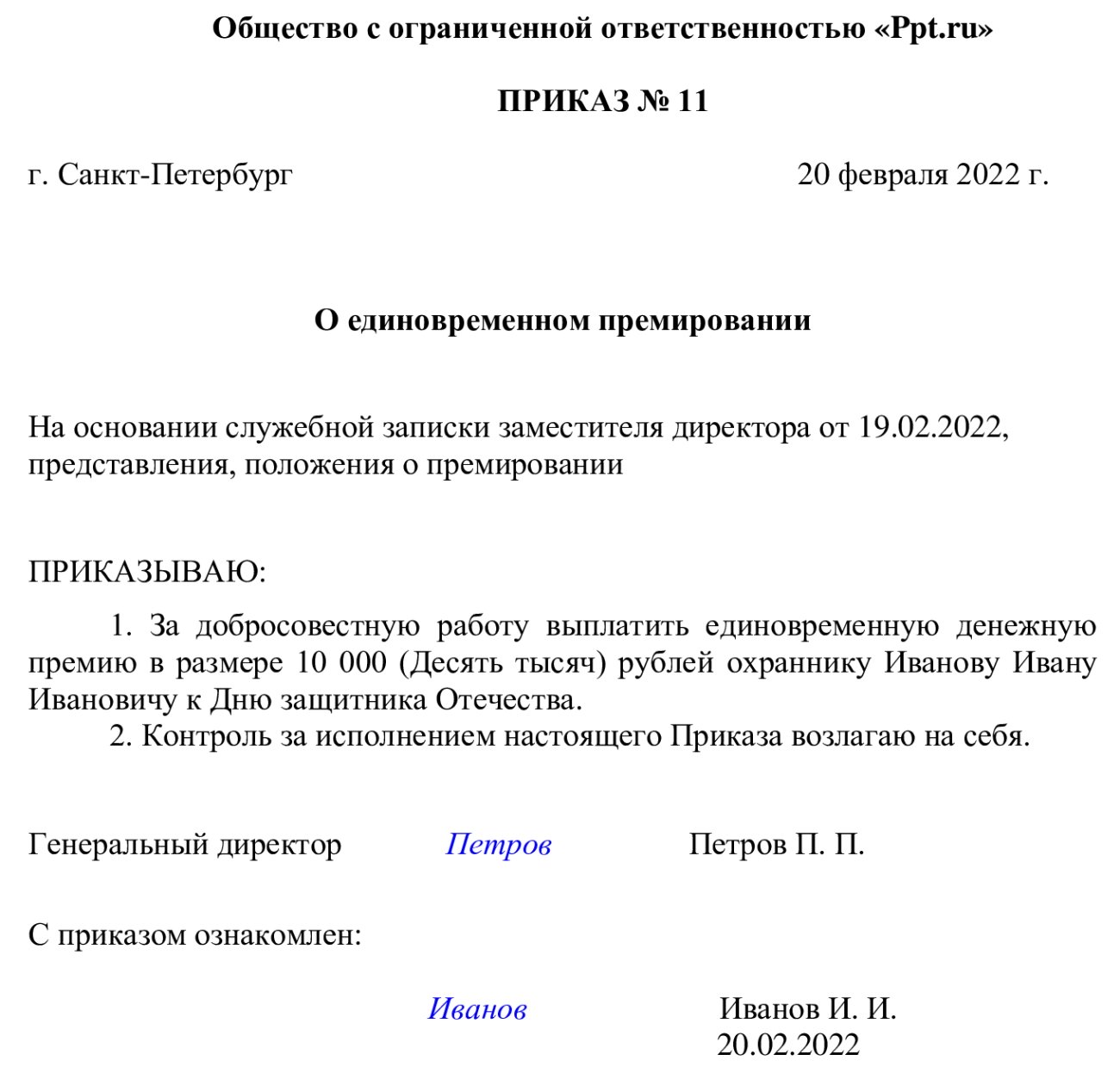

Правила издания приказа

Учет разовых премий предполагает необходимость их правильного оформления. Если работодатель принимает решение о перечислении одному или нескольким работникам данных средств, то он должен его грамотно оформить путем издания соответствующего приказа. При формировании данного документа учитываются следующие моменты:

- в приказ вносится информация о том, когда и в каком размере перечисляется премия конкретного работнику или нескольким сотрудникам предприятия;

- если имеются наемные специалисты компании, которым не полагаются выплаты, то они просто не включаются в это распоряжение;

- если сотрудник, не получающий премию, пытается оспорить решение руководства, для чего обращается с жалобой в трудовую инспекцию, то руководителю необходимо ссылаться на содержание положения о премировании;

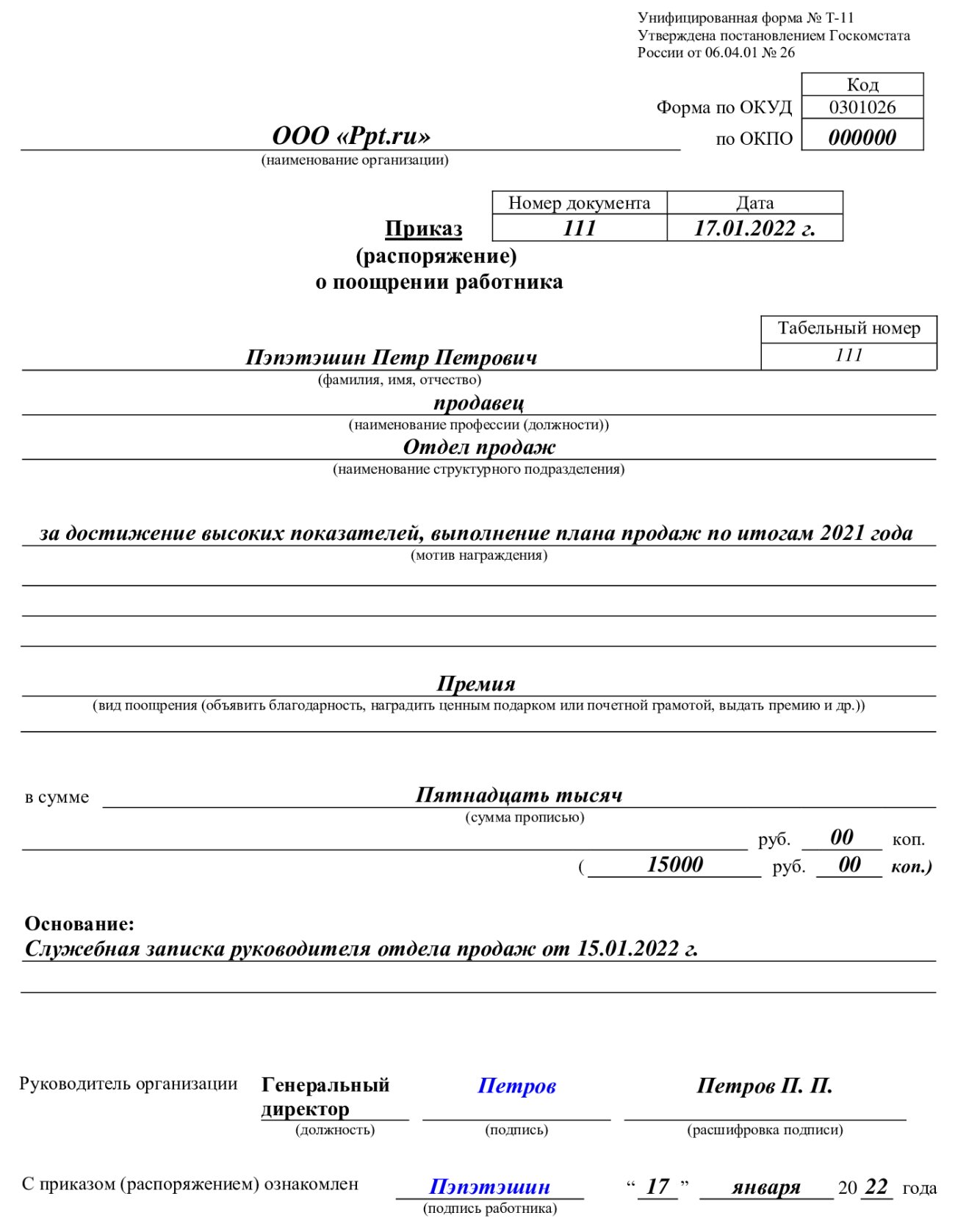

- приказ оформляется по форме №Т-11, если средства выплачиваются только одному работнику, который каким-либо образом отличился перед руководством компании;

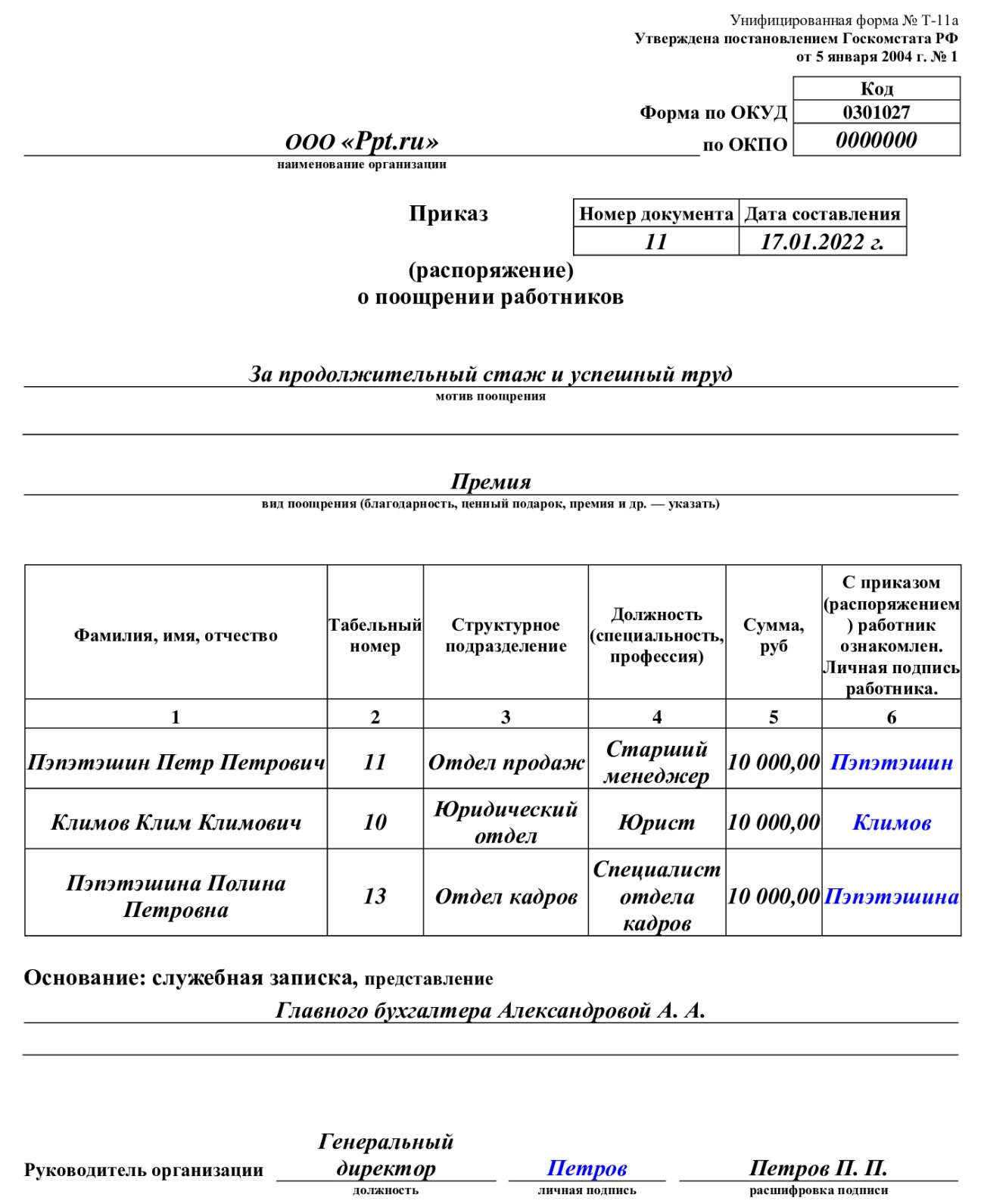

- если назначаются выплаты нескольким сотрудникам предприятия, то выбирается форма №Т-11а.

Непосредственно в приказе руководитель компании указывает, по какой причине назначаются данные одноразовые выплаты. Приводится код дохода разовой премии, а также указывается, когда именно будут выплачены средства работникам. Работодатель самостоятельно принимает решение о том, в какой форме будут выделяться деньги. Они могут выдаваться в наличном виде через кассу компании. Если сотрудники фирмы получают зарплату на счет в банке, то обычно премии перечисляются на этот счет.

Взимаются ли налоги с выплат?

Разовые премиальные выплаты регулируются не так, как регулярные поощрительные перечисления. Но с них в обязательном порядке уплачивается НДФЛ, если они грамотно оформляются. Дополнительно с них перечисляются страховые взносы.

Для грамотного расчета и уплаты НДФЛ учитываются следующие требования:

- возможность перечисления разовых выплат предусматривается содержанием внутренних нормативных актов компании;

- к учету применяются только выплаты, которые назначаются за какие-либо заслуги перед компанией, а не привязаны к выходным дням или другим событиям;

- все затраты, связанные с уплатой налогов, непременно фиксируются в бухучете фирмы.

С разовой премии НДФЛ уплачивается непосредственным работодателем, выступающим налоговым агентом для своих работников.

Другие важные нюансы

Перед тем как начислить разовую премию, работодатель должен учесть некоторые значимые особенности. К ним относится:

- если выплачивается премия при увольнении работника, то с нее взимается НДФЛ на общих условиях;

- если перечисляются средства на праздники или другие значимые события, то они не связаны с профессиональной деятельностью работников, поэтому такие расходы не могут уменьшать налоговую базу по налогу на прибыль предприятия;

- с таких вознаграждений не удерживается ЕСХН.

Выплачивать одноразовые вознаграждения работодатели могут при использовании различных систем налогообложения. При этом важно учитывать, уменьшают ли эти выплаты налоговую базу.

Какие используются проводки?

Бухгалтеры должны знать о кодах дохода разовых премий и используемых проводках. При перечислении данных средств обязательно вносится информация в бухгалтерский учет. Для этого используется проводка Д91-2 К70. На основании нее происходит зачисление поощрительной выплаты из чистой прибыли компании.

Такая котировка может применяться при использовании любого вида прибыли, которая может быть текущей или за прошлый налоговый период. Так как такие расходы являются прочими, то используется Д91-2.

Какие используются коды доходов?

Работники могут потребовать от работодателя создания справки 2-НДФЛ в любой момент времени. Она требуется для решения многочисленных задач, например, при оформлении кредита или получения других услуг. В этот документ вносятся сведения обо всех денежных поступлениях работника с указанием их кода. Поэтому возникает вопрос, каков код дохода разовых премий. К основным таким кодам относится:

- Код 2002. Он применяется, если работнику компании выплачиваются премиальные поощрения за разные достижения на месте работы. Они могут предусматриваться требованиями законодательства, содержанием трудового договора или коллективного соглашения. Данный код используется при выплате премий по итогам месяца, квартала или года, а также при перечислении денег за выполнения важных задач или за уникальные производственные достижения.

- Код 2003. Он используется, если перечисляются вознаграждения из доходов компании или с помощью использования денег специального назначения. Актуален этот код в случае, если используются целевые деньги компании. Обычно такой код применяется, если выплачивается премия к разным праздничным событиям или юбилеям. Нередко такие выплаты выступают в качестве материальной мотивации работников. Они не имеют отношения к выполнению должностных обязанностей сотрудников.

- Код 2000. Применяется в ситуации, если назначается премия за выслугу лет.

С помощью таких кодов в справке 2-НДФЛ можно понять, какие именно средства были получены работником в тот или иной момент времени. Этим же кодом отмечается разовая производственная премия в 6-НДФЛ. Бухгалтер компании должен грамотно подходить к заполнению этих документов, так как на нем лежит ответственность за выявленные ошибки или нарушения.

Ответственность работодателя за нарушения

Нередко работникам приходится сталкиваться с тем, что работодатель не выплачивает разовые премии, хотя необходимость в этих перечислениях обусловлена внутренним локальными актами или коллективным договором. В этом случае отказ от выплаты премий является нарушением со стороны директора компании.

При таких условиях работники могут обратиться с жалобой в разные проверяющие государственные инстанции. Наиболее оптимально написать заявление в трудовую инспекцию. Специалисты данной службы проведут проверку, основной целью которой будет выявление нарушений прав работников со стороны руководства организации. Хотя перечисление разовых премиальных выплат не обусловлено требованиями законодательства, но если эта обязанность закрепляется в нормативных документах, то руководитель обязан следовать этим нормам.

Заключение

Разовые премии сотрудников не являются частью зарплаты, поэтому они назначаются наемным специалистам только при наличии некоторых оснований. Наиболее часто они перечисляются при необычных достижениях работников, а также с целью поощрения. Их размер определяется непосредственным работодателем.

Чтобы такие выплаты были официальными, они должны правильно оформляться, для чего сведения о них вносятся в коллективный договор или вовсе работодателем формируется специальное положение о премировании. Директор фирмы должен следовать тем требованиям, которые содержатся в этих официальных документах.

Заработная плата – пожалуй, самая животрепещущая тема для разговоров работающих граждан. А что может быть лучше зарплаты? Конечно, зарплата плюс премия! Хорошие работодатели были бы только рады чаще поощрять своих талантливых сотрудников. Вот только процедура премирования скрывает в себе так много подводных камней, что взамен благодарности работодатель рискует получить от работника оскорбленный взгляд, а то и повестку в суд. Какие правила выплаты премий помогут избежать такого расклада?

Правила выплаты премий: виды и существующая нормативная база

Премии – это мотивирующие выплаты, осуществляемые работодателями в адрес отличившихся сотрудников, которые добросовестно выполняют свои обязанности или достигают хороших трудовых результатов.

В соответствии с частью 1 статьи 129 Трудового кодекса РФ, премии могут быть одной из составляющих заработной платы. В этом случае необходимо, чтобы премии были четко прописаны, допустим, в положении о премировании или трудовом контракте. Именно в этих бумагах формулируются правила выплаты премий:

- Достижения, ведущие к премии;

- Методика подсчета размера премии;

- Условия, которые препятствуют начислению стимулирующей выплаты.

Премия, начисленная в соответствии с этими документами, становится неотъемлемой частью общей системы оплаты работ.

По периодичности выплат премии делятся на следующие типы:

- Разовые – выплачиваются один раз, обычно приурочены к какому-либо событию;

- Периодические – выплачиваются в определенные сроки (к примеру, каждый месяц или ежеквартально);

- Годовые – выплачиваются по итогам года.

Ежемесячные, ежеквартальные и годовые мотивирующие выплаты делятся на производственные (к примеру, ежемесячные премии, являющиеся частью зарплаты) и непроизводственные (к примеру, ежемесячные премии сотрудникам, воспитывающим детей). При этом чаще всего премии связывают именно с рабочими достижениями сотрудников. Ведь совсем мало работодателей могут позволить себе выдавать премии, не согласующиеся с результатами труда.

В соответствии со статьей 129 ТК РФ, зарплата – это основной вид награды за труд. При этом непроизводственные премии (те же ежемесячные выплаты работникам с детьми) никак не зависят от рабочих успехов.

Та же статья Трудового кодекса предусматривает возможность материального стимулирования сотрудников с помощью премий. Определение самого термина «премия» можно найти в статье 191 ТК РФ: в ней указано, что стимулирующие выплаты работникам не являются обязательными.

Согласно статье 193 ТК РФ, работодатель не может оставить без премии сотрудника, даже если тот нарушил дисциплину.

Трудовой кодекс детально не регламентирует правила выплаты премий – согласно статье 135 работодатель вправе сам решать эти вопросы.

Неоднозначные или конфликтные ситуации, возникающие вокруг объемов и порядка начисления премий, рассматриваются как трудовые споры в соответствии со статьей 381 ТК РФ. Форма выплат прописана в статье 131.

Первичная документация фирмы, которая помогает учитывать расходы на зарплаты и премии, а также налог на прибыль, – это:

- Ведомости;

- Расходные ордеры;

- Платежные поручения, подтверждающие начисление премии сотруднику.

Особенности премирования регламентируются:

- Коллективными договорами;

- Положениями о премировании;

- Внутренними трудовыми распорядками;

- Прочей документацией.

Правила выплаты премий и способы их документального оформления

Согласно законодательным положениям, на практике можно выделить целый ряд методов, позволяющих подробно прописать правила выплаты премий.

Первый способ

Это, пожалуй, наиболее доступный из всех. Он заключается в выпуске отдельных приказов о премировании для каждого случая. В бумагах указываются тип премии, основания ее выдачи, список лиц, которых нужно поощрить, объем премий и сроки их выдачи.

Такой метод обладает следующими преимуществами:

- Не нужно детально регламентировать правила выплаты премий;

- Не требуется согласовывать размер выплат с каждым сотрудником – нужно только довести до их сведения соответствующие приказы, в которых работники должны расписаться;

- Можно выпустить отдельные приказы для выдачи премий к праздникам, юбилеям и иным значимым событиям. Кроме того, можно поощрять за добросовестный труд работников, решающих особенно важные и трудные задачи (статья 191 ТК РФ). Работодатель имеет право не выплачивать такие премии всякий раз, когда наступают соответствующие обстоятельства.

При этом существует и ряд негативных моментов, связанных с выпиской отдельных приказов для выдачи премий:

- Такой метод может использоваться только в тех компаниях, которые не собираются выплачивать премии систематически. Таким образом, способ не подходит для повременно-премиальной и сдельно-премиальной систем оплаты труда – в этих случаях премии должны выплачиваться периодически, так как они являются переменной составляющей зарплаты;

- Желание работодателей выдать периодическую премию за разовую, чтобы иметь возможность в любое время выплатить премию меньшего размера или лишить ее сотрудника вовсе, вызывает определенное недовольство трудовых инспекторов. Также в этом случае сотрудник может подать в суд, чтобы защитить свое право получать фиксированную премию, и мировой судья вряд ли встанет на сторону работодателя. Суд будет рассматривать такие премии с точки зрения их сущности – это поможет определить их юридическую природу, не зависящую от названия выплаты;

- Если отличия между премиями разных сотрудников не будут подкреплены документами, это может рассматриваться как неисполнение трудовых законов и дискриминация при выдаче зарплат и премий. Ведь оплата труда, в том числе стимулирующие выплаты, должны рассчитываться исходя из квалификации сотрудника, трудности решаемых им задач, количества и качества его труда (статья 132 ТК РФ).

Проекты приказов о начислении премий составляются по унифицированным формам № Т-11 и Т-11а, которые были приняты Госкомстатом 5 января 2004 года (постановление № 1). Ведомство дает конкретные указания относительно того, как необходимо заполнять эти формы. Согласно закону, такие приказы:

- Используются для поощрения за успешную трудовую деятельность;

- Выписываются по приказу начальника отдела или управления компании, в которой работает сотрудник;

- Подписываются директором компании или его доверенным лицом, а также самим сотрудником, получающим премию. После подписания приказа записи вносятся также в личную карточку (форма № Т-2 или № Т-2ГС (МС) и трудовую книжку сотрудника.

Второй способ

Он подразумевает включение правил выплаты премий в трудовой договор, подписываемый сотрудником.

В числе преимуществ такого метода можно назвать строгое исполнение части 2 статьи 57 ТК РФ. В документе прописано, что премиальные выплаты являются одной из составляющих системы оплаты труда и обязательно включаются в договор между работником и работодателем. Таким образом, исключается возможность нарушений трудового законодательства, которые обычно фиксируют инспекторы и суд.

Тем не менее этот метод закрепления правил выплаты премий подразумевает несколько серьезных недостатков, поскольку часто не отражает нужд работодателя:

- Включая правила выплаты премий в договор с сотрудником, работодатель лишается возможности корректировать эти положения в одностороннем порядке (в частности, он не может менять ни размер, ни сроки выплаты премии). Любые изменения он должен согласовывать с сотрудником, который может отказаться подписывать договор, если он ухудшает его положение;

- Компании часто используют утвержденные бланки трудовых контрактов, в них сложно внести новые положения о премировании. Ведь в образце договора должны быть зафиксированы разные подходы к премированию, которые зависят от квалифицированности работников, их условий труда на каждой должности (если фирма использует дифференцированный подход к премированию). Включение всех возможных объемов, сроков и правил выплаты премий в каждый трудовой контракт делает эти документы слишком громоздкими и объемными. А отсутствие этой информации неминуемо вызовет вопросы со стороны инспекторов, проверяющих соблюдение трудовых законов, и судебных инстанций, ратующих за обоснованность дифференцированного подхода к выплате премий каждому сотруднику;

- Если конкретные объемы премий, сроки и периодичность их выплат будут прописаны в трудовом договоре, это неминуемо повлечет за собой обязанность работодателя строго соблюдать условия данного контракта. Любые уменьшения или задержки, ухудшающие положение сотрудника, навлекут на работодателя материальные и административные последствия. Если в трудовой контракт не внесен четкий список нарушений, не позволяющих сотруднику рассчитывать на премию или разрешающих сократить ее объем, любые подобные действия будут признаваться незаконными. При этом прописывание всех этих условий в трудовом контракте, как уже отмечалось, сделает документ слишком громоздким и объемным.

Можно сделать вывод, что подробное изложение правил выплаты премий в трудовом контракте имеет смысл только в тех компаниях, где поощрительные выплаты являются частью зарплаты, не дифференцируются и всегда имеют один размер, а разовые премии выдаются только в конкретных ситуациях и объемах.

Третий способ

Он подразумевает заключение фирмой или ее филиалом коллективного договора, в котором обозначены все правила выплаты премий.

Этот метод обладает теми же преимуществами, которые предоставляются благодаря включению правил выплаты премий в трудовой договор с сотрудником. Если подробно сравнивать этот и предыдущий способ, можно выделить и ряд других:

- Если подробно изложить правила выплаты премий в коллективном договоре, их не надо будет указывать в трудовом контракте с сотрудниками – соответственно, нет нужды менять условия контракта и заново подписывать его с сотрудником при корректировке правил премирования;

- Коллективный договор позволяет ясно и точно прописать в нем все правила выплаты премий (объемы вознаграждения, сроки выплат, дифференциация премий, условия к премированию, связанные с достижением определенных трудовых показателей), а также указать нарушения, которые лишают сотрудников права на премию или уменьшают ее объем. Нормы премирования закрепляются в коллективном договоре как в разделе об условиях оплаты труда (статья 41 ТК РФ), так и в самостоятельном приложении к договору, которое должно называться соответственно содержанию («Положение о премиях, стимулировании, мотивировании и пр.»). Такой документ должен являться неотъемлемой частью договора.

Тем не менее, у такого способа есть и некоторые минусы, например:

- Не все компании практикуют подписание коллективных договоров;

- Положения коллективного контракта должны быть согласованы с сотрудниками. От лица персонала обычно действует избранный представитель (например, первичный профсоюз). Во время согласования договора необходимо соблюдать порядок, изложенный в статьях 36-38 Трудового кодекса. Стоит отметить, что положения о зарплатах и премировании являются самыми спорными, и сторонам контракта зачастую бывает сложно прийти к соглашению;

- Если работодатель хочет скорректировать пункты договора или дополнить его до окончания срока действия документа, он тоже обязан согласовать изменения с сотрудниками или их представителем. Правила согласования устанавливаются Трудовым кодексом или самим договором в соответствии со статьей 44 ТК РФ.

Последний пункт был изменен в лучшую сторону лишь в октябре 2006 года. До того менять коллективный договор можно было только на основании Трудового кодекса. Сейчас в самом договоре можно предусмотреть упрощенную систему его изменения – однако это положение также нужно согласовать с сотрудниками. При этом работодатель не должен забывать, что упрощенную систему корректировки договора может использовать не только он, но и его персонал или его законный представитель, требующий улучшить систему вознаграждения за труд.

Четвертый способ

Этот метод заключается в регламентировании типов, объемов и прочих положений о премиях в специальном локальном нормативном акте – Положении о премировании. Документ должен приниматься в согласованности с законом. Название его может быть разным: «Положение об оплате труда», включающее отдельный пункт о премировании, «Положение о поощрении сотрудников» и пр.

К числу плюсов законно составленного локального нормативного акта, касающегося вопросов премирования, относятся следующие:

- В трудовых и коллективных договорах можно указывать только ссылки на локальный нормативный акт о премировании (с уточнением его названия и даты принятия). Это позволит не излагать правила выплаты премий детально в трудовых и коллективных контрактах и не вносить в них корректировки при изменении порядка премирования;

- Локальный акт позволяет прописать все нюансы системы премирования, характерной для компании, и выстроить реальную схему поощрения за качественный труд – она будет являться действенным механизмом повышения производительности предприятия;

- При таком методе нет необходимости согласовывать правила выплаты премий с самими сотрудниками, нужно лишь соблюдать процесс учета их мнения, выраженного законным представителем (например, профсоюзом).

Однако при таком методе существует и ряд минусов:

- Работодатель должен неукоснительно соблюдать все условия и обязательства, прописанные в документе. А поскольку выплата премий зависит не только от соблюдения условий премирования, но и от недопущения нарушений в работе, эти негативные факторы сводятся к минимуму;

- Если локальный нормативный акт, регламентирующий процедуру премирования, принимается в фирме впервые, необходимо внести изменения со ссылками на него в ранее подписанные договоры и иные документы.

Если вы решили выплачивать премии сотрудникам на основании локального нормативного акта «Положение о поощрении», следующим вашим шагом должно стать определение видов премий, на которые этот документ распространяется.

Зачастую применяется следующая методика: правила выплаты премий, являющихся составляющей общей системы оплаты труда, обозначаются в документе, а возможность выплаты разовых премий указывается в виде ссылки на специальные приказы директора или его доверенных лиц, а также на календарные события, выполнение особых задач, выдающиеся достижения и пр.

Правила выплаты премий в структуре Положения о премировании

Положение о премировании обычно имеет стандартную структуру. В нем должен содержаться ряд разделов, включающих в себя определенную информацию.

Общие положения

В этом разделе прописываются цели выдачи премий – допустим, улучшение производительности труда за счет материального стимулирования сотрудников на увеличение целевых показателей. Здесь же стоит уточнить круг лиц, попадающих под действие Положения.

Виды премий и источники выплаты

Здесь указываются все типы премий, предусмотренные в соответствии с документом, а также показания к ним и правила выдачи премий для разных категорий сотрудников. Возможны несколько вариантов поощрения, к примеру:

- Премии за хорошие производственные параметры (с описанием того, что понимается под этими выплатами);

- Премии по результатам трудовой деятельности (к примеру, за какой-то срок службы, за выполнение сверх нормы, за внедрение новых технологий и пр.);

- Премии за непрерывный стаж работы в конторе (они могут быть приурочены к юбилеям), а также за долгий труд по случаю выхода на пенсию.

Формулировать положения нужно как можно более четко и ясно – это поможет избежать споров вокруг оснований выдачи премий.

В этом же разделе следует уточнить, какие категории сотрудников имеют право на стимулирующие выплаты, в какие сроки производится выдача (раз в месяц, квартал, год), а также указать периодичность премий (регулярные или единовременные).

Здесь же стоит прописать пункт о налогах, которыми облагаются премии. Средства на эту статью могут быть частью расходов на продажу и среднего заработка сотрудников или же быть исключены из этих статей и выделяться из прибыли конторы, оставшейся после уплаты иных налогов.

Размеры премий

Они могут фиксироваться документом или рассчитываться по процентной формуле. Чтобы документально подкрепить сумму премии, нужно четко прописать показатели, от которых ее объем зависит.

Такие показатели бывают количественными и качественными. Первые имеют процентное выражение и находятся в прямой зависимости от сроков выполнения работы, нормативов выработки и пр. Качественные параметры, соответственно, определяются улучшением качества труда, экономией расходов по отношению к заданным нормам.

Эти параметры могут также зависеть от размера прибыли, соблюдения договора, увеличения производственных показателей. Все эти критерии должны быть очень подробно и грамотно изложены в положении, они должны различаться для каждой категории сотрудников и для разных подразделений конторы.

Порядок выдачи премий

В этом разделе находят отражение следующие параметры:

- Какие документы регламентируют премирование сотрудников;

- Каковы условия и правила выплаты премии;

- Каков объем премий для каждой категории сотрудников (к примеру, для сотрудников, не отработавших полное количество рабочих дней месяца из-за военных сборов, поступления в вуз, ухода на пенсию, увольнения по сокращению штата или иных уважительных причин, а также из-за недавнего вступления в должность).

В этом же пункте указываются основания для лишения премии, а также список бумаг, которые необходимо для этого составить.

В заключительной части прописываются сроки выплат (в день выдачи зарплаты, по факту определенного достижения и пр.)

Заключительные положения

Здесь подробно излагается порядок, по которому документ вступает в силу, срок его действия, а также ответственность за его неисполнение.

Подобные локальные акты подписываются директором фирмы и утверждаются его личным распоряжением. Каждый сотрудник должен быть ознакомлен с документом под подпись (она ставится на специальном ознакомительном листе, приложенном к документу, или в журнале ознакомления).

Приказ о выплате премии

Премии сотрудникам выплачиваются на основании распоряжения руководителя. В нем должно быть подробно расписано, кто получает премию, за какие заслуги и в каком объеме. На основании пункта 24 Правил ведения трудовой книжки, после выпуска распоряжения в трудовой указывается следующая информация:

- О вручении грамот и благодарственных писем, присвоении особых званий и награждении прочими знаками отличия, которые производятся в фирме;

- Об иных типах вознаграждения, которые предусмотрены в российском законодательстве, а также в коллективных договорах и иных внутренних документах фирмы.

Распоряжение руководителя может касаться только одного сотрудника или целой группы. Так или иначе, в приказе должно быть прописано, на какой пункт положения о премировании он ссылается, какой объем и порядок выдачи премии подразумевается. Сотрудники знакомятся с распоряжением и подписываются под ним.

Распоряжение можно оформить по формам № Т-11 или № Т-11а

Регулярные премии или выплаты, являющиеся частью оплаты труда, в трудовую книжку не заносятся. Такие поощрения можно отразить в личной карточке сотрудника.

Чтобы отнести поощрительную выплату к расходам, которые снижают налогооблагаемую базу налога на прибыль, нужно обратить внимание на унифицированную форму первичного учета бумаг об оплате труда, принятую Госкомстатом РФ.

Формы № Т-11 и Т-11а применяют при оформлении и учете вознаграждения сотрудникам за особые достижения, они подписываются после выхода соответствующего распоряжения руководителя структурного подразделения фирмы, в которой трудится работник. Их также подписывает директор или его доверенное лицо, затем о них объявляется сотруднику, который должен поставить свою подпись. После этого вносится соответствующая пометка в его личную карточку.

В отношении правил выплаты премий, являющихся частью оплаты труда или предусмотренных в положении о премировании и трудовом контракте, распоряжение руководителя выпускать не обязательно.

Правила выплаты премий: порядок налогообложения и бухучет

При разговоре о поощрении сотрудников нельзя забывать о налогах. Премии относятся к статье доходов сотрудника, соответственно, они облагаются налогами так же, как и иные виды прибыли наемного работника – с премий нужно платить НДФЛ по п. 1 ст. 210 НК РФ.

НДФЛ на премии не выплачивается лишь в двух случаях (п. 7 ст. 217 НК РФ):

- С премий, выданных международным, иностранным и российским фирмам за особые успехи в сферах науки, образования, культуры, искусств, СМИ и прочих областях из утвержденного правительством перечня;

- С премий, выданных высшими властями России за особые успехи в сферах, утвержденных этими властями.

Работодатель, выдающий премии, обязан высчитать с них налоги и выплатить в бюджет (пп. 4 и 6 ст. 226 НК РФ). Кроме того, на любые виды материальных поощрений начисляются и страховые взносы во внебюджетные фонды. Также все премии облагаются страховыми взносами в фонд обязательного соцстрахования от чрезвычайных ситуаций на производстве и профессиональных болезней.

Премии учитываются на основании их источников.

Так поощрения, которые выдаются в соответствии с трудовыми контрактами или локальными нормативными актами и при этом связаны с повышением качества производства, прописываются следующим образом: Д 20 «Основное производство», 23 «Вспомогательные производства», 25 «Общепроизводственные расходы», 26 «Общехозяйственные расходы» — К 70 «Расчеты с персоналом по оплате труда».

Поощрения, которые выдаются в соответствии с трудовыми контрактами, локальными нормативными актами и при этом непосредственно не связаны с повышением качества производства (допустим, за организацию корпоративных праздников), осуществляются по дебету счета 91 «Прочие доходы и расходы», субсчет 2 «Прочие расходы» в корреспонденции со счетом 70.

Поощрения, которые выдаются в соответствии с трудовыми контрактами, внутренними локальными актами конторы и связаны с капитальными работами (например, строительство объектов, установка оборудования и пр.), исчисляются по дебету счета 08 «Вложения во внеоборотные активы» в корреспонденции со счетом 70.

Также поощрения можно выдавать из фондов целевого финансирования. В таких ситуациях они учитываются проводкой Д 86 «Целевое финансирование» — К 70.

Ответственность работодателя за нарушения правил выплаты премии

Работодателям, нарушившим правила выплаты премий, может грозить ответственность различного рода.

Несоблюдение законодательства о труде карается:

- Административной ответственностью, в соответствии с частью 1 статьи 5.27 Кодекса об административных правонарушениях Российской Федерации (КоАП РФ). Несоблюдение трудовых законов должностным лицом может повлечь административный штраф в объеме до 50 минимальных размеров оплаты труда. Если нарушение совершено повторно, лицу грозит дисквалификация – лишение права занимать высокие посты в любых фирмах (ч. 1 ст. 3.11 КоАП РФ) на период от года до трех лет (ч. 2 ст. 5.27 КоАП);

- Лишение премий может быть рассмотрено в суде (мировым судьей) при наличии задержек основной зарплаты и иных правонарушений в сфере трудового законодательства (ст. 142 ТК РФ). А в статье 236 Трудового кодекса говорится, что если работодатель задерживает зарплату сотруднику, то впоследствии он должен будет выплатить ее с учетом процентов – так называемой денежной компенсацией – в объеме не меньше 1/300 действующей ставки рефинансирования ЦБ РФ. Процент рассчитывается от всей суммы задержанной зарплаты за каждый день задержки, включая день, в который зарплату должны были выдать, и текущую дату;

- Судебная практика показывает, что часто работодателям приходится выплачивать еще и сумму морального вреда (ст. 237 ТК РФ), который был нанесен сотрудникам (если работник сможет доказать, что ему были причинены физические и моральные страдания).

Ответ:

Правильное написание слова — премию

Выберите, на какой слог падает ударение в слове — КЛАДОВАЯ?

Слово состоит из букв:

П,

Р,

Е,

М,

И,

Ю,

Похожие слова:

премированный

премировать

премировочный

премирующий

премирующийся

премия

премного

премногообожаемый

премножество

премодно

Рифма к слову премию

богемию, академию, физиономию, армию, провизию, сословию, страданию, верованию, оружию, прозванию, требованию, комедию, любовию, поэзию, присутствию, василию, сумасшествию, анатолию, неудовольствию, дивизию, меланхолию, шествию, религию, мыслию, царствованию, ревизию, коллегию, англию, энергию, божию, спокойствию, изданию, действию, званию, финляндию, гвардию, бедствию, налеганию, отсутствию, зданию, молдавию, жребию, прелюдию, орудию, талию, человеколюбию, фамилию, удовольствию, милосердию, италию

Толкование слова. Правильное произношение слова. Значение слова.

Перейти к контенту

Содержание

- Правильно пишется

- Какое правило

- Примеры предложений

- Неправильно пишется

Не знаете, как пишется «единоразово»? Вспомним правило правописания, чтобы определить корректный вариант написания.

Правильно пишется

Норма правописания диктует писать наречие слитно – единоразово.

Какое правило

Это наречие образовано от прилагательного «единоразовый», поэтому оно сохраняет написание ниточника. Прилагательное же имеет слитное написание, потому что произошло от сочетания с подчинительной связью – раз (какой?) единый.

Но важно помнить, что это слово не используется в литературном языке. Его лучше заменить словами «единовременно» или «одноразово».

Примеры предложений

- Единоразово вы можете получить не более 5 тысяч рублей.

- Получить материальную помощь можно единоразово.

Неправильно пишется

Нельзя писать это наречие в два слова – едино разово.

( 2 оценки, среднее 3 из 5 )

Ст. 191 Трудового кодекса предусматривает, что за добросовестное исполнение трудовых обязанностей работодатель может поощрять своих работников. Как в этом случае все правильно оформить?

О том, какие премии выплачиваются в компании, работник должен узнать при приеме на работу. Причем это касается не только производственных премий, которые могут быть положены за выполнение каких-то обязательств, но и разовых премий — к свадьбе, рождению ребенка, окончанию вуза и другим событиям.

В ст. 68 ТК РФ говорится, что до подписания трудового договора работодатель обязан ознакомить работника под роспись с Правилами внутреннего распорядка, иными локальными нормативными актами, непосредственно связанными с его трудовой деятельностью, коллективным договором, в котором, помимо всего прочего, может содержаться информация и о премировании.

Если компания заключает с работником договор ГПХ, то есть нанимает его как исполнителя, который выполняет обязанности по договору возмездного оказания услуг, то ни о какой премии речи быть не может. Поэтому, если при заключении договора ГПХ работодатель использует слово «премия», он сильно рискует — такой договор может быть переквалифицирован в трудовой. Поощрить человека, с которым заключен договор ГПХ, работодатель может, написав об изменении цены по договору.

Работник должен знать, как считается премия и что ему необходимо сделать, чтобы ее получить. Это важно, поскольку в ст. 252 НК РФ сказано, что все начисления принимаются в качестве расходов в том случае, если они отражены в трудовых и (или) коллективных договорах.

Работодатель должен отразить премирование одним из способов:

- непосредственно в трудовом договоре;

- сделать в трудовом договоре отсылку на коллективный договор, где говорится о премировании;

- сделать в трудовом договоре отсылку к Положению о премировании;

- написать в трудовом договоре, что нужно смотреть коллективный договор, а в коллективном договоре сделать отсылку к Положению о премировании.

В любом случае действует один принцип: взяв в руки коллективный договор, мы должны через Положение о премировании или через коллективный договор выйти на порядок начисления премий.

Иногда организация прописывает в трудовом договоре, что премия начисляется по решению руководителя. Однако этот вариант — рискованный, и он не является гарантией того, что налоговый эксперт лояльно отнесется к такой формулировке.

Виды премий

Можно выделить два вида премий:

1. Премии, которые предусмотрены системой оплаты труда на основании конкретных показателей и условий премирования, разработанных в компании.

Такие премии — часть материальной мотивации работников, они обладают стимулирующим характером. Выплачиваются с периодичностью (ежемесячная, годовая, квартальная и др.) и обычно устанавливаются в определенном размере.

2. Разовые премии, которые не входят в систему оплаты труда.

Выплачиваются сотруднику за определенные достижения, многолетнюю добросовестную работу, выполнение срочного и важного задания или к знаменательным событиям (например, к юбилеям и профессиональным праздникам).

Выплата разовой премии осуществляется по одностороннему усмотрению работодателя. Основанием является Приказ руководителя.

Удобное и безошибочное ведение кадрового учета в веб-сервисе

Узнать больше

Приказ на премию

Приказ руководителя оформляется по унифицированным формам, утвержденным Постановлением Госкомстата РФ от 05.01.2004 № 1: Форма Т-11 или Форма Т-11А (для премирования группы работников).

В Указаниях по применению и заполнению форм говорится, что Форма Т-11 и Форма Т-11А:

- применяются для оформления и учета поощрений за успехи в работе;

- составляются на основании представления руководителя структурного подразделения организации, в котором работает сотрудник;

- подписываются руководителем или уполномоченным лицом;

- объявляются работнику под расписку.

На основании приказа вносится запись в личную карточку работника (Форма Т-2 или Форма Т-2ГС (МС)) и его трудовую книжку.

При оформлении всех видов поощрений, кроме денежных вознаграждений (премий), допускается исключение из Формы Т-11 реквизита «в сумме ______ руб. _____ коп».

При заполнении Формы Т-11 указываются ФИО, структурное подразделение, вид поощрения (благодарность, ценный подарок, премия и т.д.). Если речь идет о материальной помощи и ценных подарках как элементах премирования, то, согласно п. 28 ст. 217 НК РФ, НДФЛ не исчисляется, если материальная помощь не достигла 4 000 руб. в год, а если достигла, то НДФЛ начисляется только с превышения и отдельно льготируется, тоже в размере 4 000 руб., нарастающем с начала года, подарок.

Арбитражная практика показывает, что подарок — это не деньги, а вещь. Тем не менее иногда налоговая расценивает как подарок и деньги. Поэтому нужно быть готовыми к неоднозначному подходу налоговой к подобным ситуациям.

Алгоритм премирования сотрудников

Если с работником заключается трудовой договор, то нужно учитывать несколько важных деталей. Согласно ст. 57 ТК РФ, условия оплаты труда, в том числе надбавки, доплаты и поощрительные выплаты, являются обязательными для включения в трудовой договор.

Трудовой договор должен ясно давать понять, при каких условиях и в каком размере будет выплачиваться премия.

Правильно обозначить в трудовом договоре условия о премировании можно следующими способами:

- Указать премию в трудовом договоре.

Такой вариант используется редко, так как не дает возможности при необходимости изменить текст трудового договора. Работодатель может это сделать только в том случае, если точно будет уверен в готовности работника подписать измененный вариант.

Если работодатель все же принимает решение включить премию в трудовой договор, то он должен указать ее размер: сумму или порядок ее определения — формулу. Это может быть сумма, которая умножается на определенные коэффициенты, зависящие от того, какие работы выполняются сотрудником, где он работает (допустим, на Крайнем Севере).

Если премия прописана в трудовом договоре, то не выплатить её компания не имеет право. В противном случае работник может обратиться в суд.

- Прописать в трудовом договоре, что премии выплачиваются в соответствии с коллективным договором.

При этом в коллективном договоре указывается, кто, как и за что премируется. Однако внести изменения в коллективный договор еще сложнее, чем в трудовой договор. Поэтому большинство организаций выбирают третий вариант.

- Разработать Положение о премировании.

Документ удобен тем, что не является двусторонним и подписывается одним лицом. Но в трудовом договоре обязательно должна быть ссылка на Положение.

Положение о премировании

Положение о премировании пишется на всю организацию, соответственно, распространяется на всех работников. При этом в одной организации может быть несколько Положений о премировании. Так, например, можно разработать документ для каждого филиала компании.

Содержание Положения о премировании:

- общие положения (кто имеет право на получение премий, по каким правилам они распределяются и др.);

- источники премирования (если премии выплачиваются за счет средств специального назначения или целевых поступлений, то указывать источники премирования необходимо, так как такие премии не учитываются в расходах для целей исчисления налога на прибыль (п. 22 ст. 270 НК РФ);

- показатели премирования;

- круг премируемых лиц (бухгалтерия, отдел сбыта, филиал в Самаре, ремонтное подразделение и др.);

- периодичность премирования (у разных кругов премируемых лиц могут быть разные периоды начисления премии — ежемесячные, ежеквартальные и т.д.);

- сумма премии или процент;

- условия снижения и невыплаты премии (опоздание, невыполнение должностной инструкции, нарушение техники безопасности и др.).

Иногда в Положении о премировании пишется основание для депремирования. Однако, чтобы у трудовой инспекции не возникало лишних вопросов, лучше избегать слова «депремирование», а использовать термины «повышающий коэффициент» и «понижающий коэффициент».

Лишение премии за нарушение дисциплины

В Информации Роструда от 10.12.2018 уточняется, что при начислении премии работодатель вправе установить условия ее полного лишения или снижения ее размера. Одним из таких условий может быть дисциплинарный проступок.

«Установление критериев для лишения премии или снижения ее размера относится к компетенции работодателя, за исключением случаев, когда, например, условия премирования определены в соглашении», — разъясняет Роструд.

В то же время суд может взыскать невыплаченную премию, если будет доказано, что к дисциплинарной ответственности работник привлечен незаконно.

Как учитываются премии при расчете среднего заработка

Расчет среднего заработка определяется ст. 139 ТК РФ и Постановление Правительства от 24.12.2007 № 922. Этот вопрос, в частности, детализируется в п. 15 Постановления.

Постановление определяет не больничные, а отпускные и командировочные, поскольку во время командировок начисляется средняя заработная плата. Поэтому п. 15 пункт относится к этим двум случаям.

В п. 15 сказано, что при определении среднего заработка учитываются:

- ежемесячные премии, фактически начисленные в расчетном периоде, но не более одной выплаты за каждый показатель за каждый месяц расчетного периода

Если в расчетном периоде было начислено несколько премий за один показатель, то включается какая-то одна премия. Допустим, у менеджеров по продажам в зависимости от продаж начисляются три премии: 1 % с объема продаж, 0,5 % от продаж как поощрение особо успешных менеджеров и 5 % от продаж из фонда премирования. Соответственно, в данном случае будет включаться в расчет только одна премия, так как все перечисленные премии выплачиваются по одному и тому же основанию.

Если у вас одна премия начисляется за продажи, а вторая — за выход на работу в выходные, тогда включать нужно обе премии, потому что эти выплаты идут по разным показателям.

- премии за период работы, превышающий один месяц (например, квартальные), но не более расчетного периода (одного года)

Такие премии включаются, если были начислены за какой-то период больше месяца, но не больше расчетного периода. Включаются по одной за каждый показатель (например, если выплачивалась премия по итогам работы за квартал и еще была премия отдельным сотрудникам за выполнение срочных заданий).

- премии за период больше расчетного

Такие премии включаются в расчет в размере месячной части за каждый показатель за каждый месяц расчетного периода.

Например, это может быть премия по окончании большого проекта, который длился несколько лет. В этом случае за год расчет будет включен в размере 1/3.

- премия по итогам года

Как правило, такая премия начисляется в феврале. В связи с этим нередко возникает вопрос: что делать, если сотрудник уволился в конце января? Нужно ли начислять ему премию в этом случае? Ответ на вопрос содержится во внутренних документах компании. Если в них прописано, что премия выплачивается по итогам года, то работник, отработавший 12 месяцев и уволившийся по окончании года, должен ее получить.

Если же во внутренних документах прописано, что работник, который уволился до начисления премии, не имеет права на нее, то работник не вправе претендовать на выплату. Законодательство по этому вопросу не дает указаний.

Согласно Постановлению № 922, вознаграждение по итогам работы за год, начисленное за предшествующий событию календарный год, учитывается независимо от времени его начисления.

Нужно ли платить годовую премию работнику, уволившемуся в октябре?

В Апелляционном определении Верховного суда Республики Карелия от 25.09.2018 № 33-3344/2018 рассматривается ситуация, когда работодатель, издав приказ о годовой премии, которая выплачивалась с учетом отработанного времени, не внес в списки сотрудника, уволившегося за два месяца до окончания года.

Суд посчитал, что такие действия имеют дискриминационный характер (сотрудника поставили в неравное положение с остальными) и взыскал с компании премию.

Подпишитесь на наш канал в Telegram, чтобы вовремя узнавать о самых важных изменениях для бизнеса.

Работодатель может наградить сотрудника за хорошую работу или в связи с праздником, например, днем рождения или свадьбой. Расскажем, как оформить выплату премии и какой налог с нее удержать.

Какие виды премий бывают

Есть две основные группы вознаграждений.

Трудовая премия. За внедрение новой технологии или выполнение разовой работы, которая не входит в ежедневные обязанности, могут выдать разовую премию.

Часто работодатель вводит вознаграждение за перевыполнение производственного плана или плана продаж. Премия составляет оговоренный процент от оклада, ее выплачивают не разово, а ежемесячно.

Социальная премия. Такой вид премирования не связан с трудовыми достижениями. Вознаграждение выплачивается разово по какому-либо поводу. Например, 23 февраля, 8 марта, Новый год, день рождения и так далее.

Где узнать о премиях

Премия — это не зарплата, и выплачивать ее ежемесячно работодатель не обязан. При приеме сотрудника на работу его знакомят с Правилами трудового распорядка и иными локальными актами, в том числе и положением о премировании или коллективным договором, где прописан порядок премирования (ст. 68 ТК РФ).

В положении должны быть описаны все разовые и ежемесячные премии, на которые может претендовать работник. И самое важное — сотрудник должен понимать, что нужно сделать для получения премии.

Обязательно ли оформлять положение о премировании или коллективный договор

Никто не мешает выплатить премию без коллективного договора или Положения. Но работодатель рискует. Ст. 252 НК РФ устанавливает, что все расходы, в том числе на премии должны быть документально подтверждены, в таком случае их можно принять для снижения базы по налогу на прибыль.

При проверке сотрудник ФНС может не согласиться с внесением премии в состав расходов, если не увидит ее ни в трудовом, ни в коллективном договорах, ни в Положении о премировании.

Поэтому порядок премирования и размер вознаграждения пропишите в одном из трех документов.

- Трудовой договор — если вы фиксируете премию в этом документе, вы будете обязаны ее выплатить, иначе работник вправе пойти в суд. Изменить размер и порядок премирования можно только по обоюдному согласию.

- Коллективный договор — это многостороннее соглашение, изменить его еще сложнее.

- Положение о премировании — подписывается работодателем, поэтому в него легко вносить изменения.

Как оформить выплату премии

Единовременное поощрение оформляйте приказом о выплате разовой премии. Приказ можно составить в свободной форме или воспользоваться унифицированными формами Т-11 для поощрения одного сотрудника или Т-11А — для поощрения группы. В приказе укажите:

- ФИО, должность и подразделение премируемого сотрудника;

- причину поощрения;

- вид — в нашем случае премия;

- сумма — цифрами и прописью.

Работник должен ознакомиться с приказом и подписать его.

Какими налогами облагается единоразовая премия

В плане налогообложения премия ничем не отличается от зарплаты. С нее нужно удержать НДФЛ 13% и начислить страховые взносы независимо от вида премии. Исключения — государственные и международные премии в области науки, техники, образования, литературы и кино перечисленные в Постановлении Правительства РФ от 06.02.2001 года.

Помните, что НДФЛ у нерезидентов РФ составляет 30%. Следовательно, с премии придется удержать все 30%.

Как премия влияет на средний заработок

Средний заработок применяется при расчете оклада во время командировки и отпускных. При подсчете среднего заработка учитывайте только премии, связанные с трудовой деятельностью, разовые премии к юбилею или празднику в расчет не идут, так как прямо с трудом не связаны (Письмо Роструда от 23.10.2007 № 4319-6-1).

Какие проводки составляются при начислении разовой премии

В зависимости от типа премии бухгалтер строит разные проводки:

Дт 20/25/26/44 Кт 70 — начислена премия за трудовые результаты;

Дт 91 Кт 70 — начислена премия социального характера.

Выплата любой премии отражается проводкой:

Дт 70 Кт 50/51 — перечислена премия сотруднику.

Какие риски возможны при премировании

С ежемесячными и ежеквартальными премиями проблем обычно нет. В компаниях они перечислены в Положении о премировании, и у ФНС вопросов не возникает. С разовыми премиями сложнее — они могут не значиться в Положении, потому что при его разработке о них никто и не вспомнил. Тут может возникнуть спор с сотрудниками налоговой.

Рекомендуем сразу предусмотреть все возможные премии в Положении и при необходимости его дополнять.

К трудовым премиям у налоговиков меньше всего вопросов. Такие вознаграждения связаны непосредственно со стимулированием работников, поэтому их уместно учитывать в составе расходов — это экономически целесообразно.

С премиями к праздникам сложнее. Налоговая очень неохотно принимают их в состав расходов. С одной стороны, к труду они отношения не имеют, а с другой — их стимулирующую функцию отрицать нельзя. При выборе места работы сотрудник явно будет больше заинтересован трудится там, где больше премий.

Рекомендуем выплачивать сотрудникам именно трудовые премии. За премии социального характера, может быть, придется побороться в суде.

Начисляйте премии и удерживайте с них НДФЛ в облачном сервисе Контур.Бухгалтерия. Программа сама напомнит, когда нужно уплатить налог и рассчитает его. Ведите бухгалтерский, налоговый и кадровый учет, сдавайте отчетность без авралов и рутины. Всем новичкам дарим 14 дней пробного периода бесплатно.

Наречия могут иметь разное написание, поэтому часто возникают сомнения при употреблении слов этой части речи. Как правильно пишется «едино разово» или «единоразово»? Слитный или раздельный вариант соответствует норме? Выясним это вместе.

Читайте в статье

- Как правильно пишется?

- Какое правило применяется?

- Примеры предложений

- Как неправильно писать

Как правильно пишется?

Написание в одно слово считается нормативным – «единоразово».

Какое правило применяется?

Анализируемое слово образовалось от полного прилагательного «единоразовый» с помощью суффикса «о». Докажем это, если выполним морфемный разбор наречия:

- «един» – корень,

- «о» – соединительная гласная (интерфикс),

- «раз» – корень,

- «ов» и «о» – суффиксы.

Изучаемая лексема дублирует слитное написание слова-источника. В свою очередь, имя прилагательное «единоразовый» пишется в одно слово, т.к. происходит от словосочетания с подчинительной связью – «раз (какой?) единый»

Отметим, что в литературном языке это наречие не употребляется.

Примеры предложений

- Женщина обращалась за помощью в правоохранительные органы единоразово.

- Новые выплаты семьи с детьми смогут получить единоразово.

Как неправильно писать

Неверно писать раздельно – «едино разово».

Также неграмотно «единаразаво», «единаразава», «едино-разово».

Приказ о премировании сотрудников — образец такого документа необходим любому работодателю, материально стимулирующему трудовой коллектив. С нюансами оформления приказа и его содержанием вас познакомит наша статья.

Смотрите наше видео о том, для чего нужен такой приказ и как его правильно составить.

Узнавайте на форуме, как оформляют документы на премии ваши коллеги. Например, на этой ветке можно почитать, как и когда создается приказ о премировании сотрудников/

Когда издается приказ о премировании работников

Приказ о премировании сотрудников обычно издается по результатам работы за определенный временной промежуток: месяц, квартал, год. Дополнительно с различной регулярностью и разово могут выплачиваться и иные виды премий.

Для того чтобы премия имела законную форму, возможность ее выплаты предусматривается во внутреннем локальном акте — положении о премировании или об оплате труда.

О том, как составляется положение об оплате труда, читайте здесь.

Алгоритм оформления приказа о премировании работников включает несколько этапов:

- формирование первоначальных списков на премирование по подразделениям;

- проверка соблюдения условий премирования;

- корректировка списка работников, достойных материального вознаграждения, связанная с наличием по некоторым из них оснований для лишения премии;

- согласование и уточнение окончательного размера премиальной выплаты персонально по каждому работнику из списка с руководителями подразделений;

- представление окончательной редакции приказа на утверждение руководителю.

О том, по каким основаниям работник может быть лишен премиальных, читайте в статье «Какие в ТК РФ есть основания для лишения работника премии?».

Разновидности «премиальных» приказов

Разновидности приказов о премировании таковы:

1. По объему информации:

- массовые — составляются в случае премирования группы работников или большинства членов трудового коллектива;

- единичные — оформляются при поощрении отдельного работника за определенные достижения или заслуги.

2. По регулярности оформления:

- плановые — издаются с установленной внутренними локальными актами периодичностью (приказы о ежемесячных, квартальных или годовых премиях);

- внеплановые — оформляются в случае необходимости по решению руководства.

3. По основанию для вознаграждения:

- производственные — за достижение производственных показателей, рационализаторские разработки и др.;

- организационные — за активное участие в общественной жизни коллектива, спортивные достижения и т. д.;

- праздничные — к профессиональному празднику, юбилею и в связи с иными аналогичными датами.

Если у вас есть доступ к КонсультантПлюс, смотрите как составить приказ о премировании к юбилею работника, а также образец такого приказа. Если доступа нет, получите бесплатно пробный доступ.

Все указанные разновидности «премиальных» приказов, несмотря на разные формулировки их оснований и разную периодичность издания, имеют общую структуру

Образец приказа на премию за хорошую работу

Приказ о премировании может быть оформлен как на унифицированном бланке (Т-11, Т-11а), так и иметь произвольную форму (с учетом обязательных реквизитов).

Структура приказа о премировании:

- заголовочная часть (наименование работодателя, номер и дата приказа, его тема);

- основной раздел (формулировка распоряжения руководителя о премировании работников);

- заключительная часть (подпись руководителя, подписи работников, свидетельствующие об ознакомлении).

Если первая и заключительные части приказа привычны и не требуют дополнительных пояснений, то на содержании основного раздела необходимо остановиться подробнее. Из текста должны быть понятны следующие важные нюансы:

- кто подлежит премированию (Ф. И. О., должность, табельный номер);

- за какие достижения и заслуги;

- в каком размере предусмотрено вознаграждение;

- за какой период выплачивается премия.

При этом лучше избегать неясных формулировок. К примеру, фразу «за хорошую работу» следует заменить более точной, например «в связи с выполнением планового задания в срок».

Образец приказа о премировании может выглядеть следующим образом.

Общество с ограниченной ответственностью «Атмосфера»

ПРИКАЗ

«22» января 2022 г. № 126/К

О премировании по итогам работы за 4 квартал 2021 г.

В соответствии с п. 3.4 положения о премировании ООО «Атмосфера» в связи с достижением запланированных производственных показателей работы механосборочного цеха по итогам 4 квартала 2021 года приказываю:

- Выплатить денежную премию следующим работникам механосборочного цеха:

|

Ф. И. О. |

Табельный номер |

Должность |

Сумма, руб. |

|

Кулябину В. Н. |

0145 |

Токарь |

32 000,00 |

|

Вершинину Г. А. |

0365 |

Токарь |

32 000,00 |

|

Назарову П. Л. |

0563 |

Слесарь-наладчик |

31 500,00 |

|

Кондратьеву Р. Н. |

0643 |

Механик |

32 500,00 |

- Контроль за исполнением приказа возложить на главного бухгалтера Воронину А. Г.

Директор ООО «Атмосфера» Дорошин / Дорошин Р. Е. /

С приказом ознакомлены:

Воронина / Воронина А. Г. / 22.01.2022

Кулябин / Кулябин В. Н. / 22.01.2022

Вершинин / Вершинин Г. А. / 22.01.2022

Назаров / Назаров П. Л. / 22.01.2022

Кондратьев / Кондратьев Р. Н. / 22.01.2022

Альтернативный вариант приказа о премировании в произвольной форме разработали эксперты КонсультантПлюс. Получите бесплатный пробный доступ к К+ и скачайте такой образец.

О том, каких правил нужно придерживаться при выплате премии, читайте в материале «Порядок выплаты премии по Трудовому кодексу РФ».

Итоги

Приказ на премию, образец которого рассмотрен в нашей статье, может быть составлен как в произвольном виде, так и с применением унифицированной формы Т-11. Главное, чтобы в нем присутствовали все необходимые реквизиты: наименование работодателя, номер и тема приказа, дата его составления, основной раздел (содержащий указание на повод для премирования, данные премируемых работников и суммы причитающейся им премии), а также подписи руководителя и ознакомленных с приказом работников.

Источники:

Трудовой кодекс РФ

Приказ о премировании — это распорядительный документ организации, который издается, если руководитель решил поощрить одного или нескольких сотрудников за успехи в труде, в честь праздника и по другим поводам.

Зарплата работника обычно состоит из окладной и премиальной частей. Окладная часть имеет минимальный порог, обозначенный ставками МРОТ, а вот премиальная никаких предельных рамок не имеет. Иначе говоря, руководитель принимает решение, премировать сотрудника или нет, он определяет и размер премии.

Один из способов поощрения сотрудника — премирование работников за успешный труд, достижение высоких результатов. Работодатель заинтересован в повышении эффективности показателей деятельности компании и вправе мотивировать сотрудников в виде выплаты премии. Для оформления решения используется распорядительный документ о единовременном или постоянном премировании. Существуют реквизиты, которые рекомендовано использовать в таком бланке.

Виды поощрений сотрудников

Допускается поощрение сотрудника не только в материальной форме. Основные виды поощрений, используемые на практике:

- объявление благодарности;

- денежная премия;

- представление к званию лучшего в профессии;

- выдача ценного подарка;

- награждение почетной грамотой.

В соответствии со ст. 191 ТК РФ, перечень поощрений не является закрытым. Система премирования устанавливается для каждого конкретного предприятия в локальных нормативных актах. За особенные достижения может последовать представление к госнаградам.

Какими документами оформляется премирование

Объявление сотруднику о выплате премии производится распорядительным документом по предприятию — о поощрении за добросовестный труд, достижения в работе, выполнение плана и т. д.

У этого документа есть несколько разновидностей:

- массовые — вынесенные в отношении целой группы работников, большинства коллектива;

- персональные — вынесенные в отношении конкретного работника;

- плановые — издаваемые с определенной периодичностью;

- внеплановые — издаваемые в связи с наступлением конкретного события, вне установленной периодичности;

- производственные — принимаемые в связи с достижением результатов на производстве;

- организационные — издаваемые в благодарность за активное участие в общественной жизни предприятия, например, за достижения на спортивных мероприятиях;

- праздничные — в связи с наступлением памятных дат, праздников, юбилеев.

Вот как выглядит пример приказа о поощрении Иванова И.И. ко Дню защитника Отечества, составленный в произвольном виде:

Служебная записка о премировании

Основанием издания распорядительного акта о премировании является служебная записка, представление или ходатайство непосредственного начальника сотрудника или руководителя другой службы, отдела. В этом документе обязательно указывают достижения работника или иные основания для премирования. Сумму выплаты обозначают конкретной цифрой или указанием на процент от оклада и т. д. Руководитель предприятия вправе принять решение о повышении или уменьшении денежной награды.

Приказы по форме Т-11 и Т-11а

Распорядительный документ составляется или по типовой форме Т-11, утвержденной Госкомстатом, или в свободном виде. Унифицированная форма в настоящий момент не является обязательной к применению, Организация вправе разработать собственный образец. Для удобства часто используют типовые бланки. Их два. Форма Т-11 используется, если премировать необходимо одного работника. Вот как это выглядит:

А если премии достойны несколько работников, то используют бланк Т-11а. Вот пример, как премировать сотрудников при помощи такого распорядительного акта:

Необходимо помнить, что при издании коллективного приказа есть проблема по ознакомлению сотрудников с ним. Поскольку знакомясь с данными о своей премии, они неизбежно получат доступ к персональным данным других людей.

Какой выход? Если премии ежемесячные, то на практике с такими документами и вовсе не знакомят. Системы доплат и надбавок стимулирующего характера прописываются в коллективных договорах и ЛНА (ст. 135 ТК РФ). С ними сотрудника знакомят при приеме на работу (ст. 68 ТК РФ). Дополнительно знакомить каждый раз с распорядительным актом о выплате премии, являющейся частью системы оплаты труда, не обязательно.

Такие распоряжения оформляют по основной деятельности, а не по личному составу, и в них указан исполнитель (главбух). Его и знакомят с документом под подпись.

Другой вопрос, когда вознаграждения разовые, которые не относятся к регулярным выплатам. Чтобы не возникало проблем с контролирующими органами, предпочтительнее издавать персональные приказы, а не коллективные. Но если коллектив огромный, и проблематично издавать отдельные распоряжения на каждого, необходимо предусмотреть порядок ознакомления в ЛНА о порядке передачи персональных данных сотрудников.

Если говорить о произвольном виде документа, то составляют его по следующей структуре:

- шапка с приведением реквизитов организации и документа (наименование предприятия, номер, дата издания приказа, его тема);

- основная часть с письменным оформлением распоряжения работодателя и его основания;

- заключительная (подписи, их расшифровки, обязательно ставят отметку об ознакомлении сотрудника).

В основной части обязательно указывают, кого конкретно премируют. Необходимо указать полностью фамилию, имя и отчество, табельный номер, подразделение и занимаемую должность. Затем уточняют, за что осуществляется премирование: формулировка основания для премии в приказе имеет большое значение, так как сотрудник вправе знать, за что получает поощрение. В качестве формулировки используют указание конкретных достижений, заслуг. Например, часто применяют фразы: «в связи с юбилеем», «за производственные успехи», «за профессионализм и переработку» и т. д. Указывают точный размер вознаграждения (если предполагается выплатить его в денежной форме) или порядок его определения. Затем уточняют период, за который производится надбавка.

Образец приказа на поощрение работников за хорошую работу (в произвольном виде):

Общество с ограниченной ответственностью «Ppt.ru»

Приказ № 11

г. Санкт-Петербург 10 февраля 2021 г.

О единовременном премировании

На основании служебной записки заместителя директора от 08.02.2021, представления, положения о премировании,

ПРИКАЗЫВАЮ:

1. За выполнение плана, хорошую работу, достижение высоких показателей в труде по итогам января 2021 года выплатить единовременную денежную премию в размере 10 000 (Десять тысяч) рублей юристу Пэпэтэшину Петру Петровичу.

2. Контроль за исполнением настоящего Приказа возлагаю на себя.

Генеральный директор

Петров Петров П. П.

С приказом ознакомлен:

Пэпэтэшин Пэпэтэшин П.П.

10.02.2021

Приказ о ежемесячных премиях

Иногда работодатель, определяя способ оплаты труда на предприятии, делает выбор в пользу окладно-премиальной системы. В этом случае издают общий распорядительный документ в форме приказа о начислении премии за месяц всем работникам, в котором обозначаются условия выплаты премий. Чтобы определить основания и порядок, как премировать сотрудников, работодатель вправе принять отдельный локальный нормативный акт. В положении о премировании определяют основания: служебная записка, докладная, данные о выполнении плана, описывается издание распорядительного акта и другие нюансы, вплоть до формулировки, как написать: поощрить денежной премией работника или выплатить премиальные и т. д.

Приказ о 13-й зарплате

В действующем законодательстве такого термина нет, это пережиток советского времени. 13-я зарплата — это вид денежного поощрения, выплачиваемого по итогам года. Законодательно не определена обязанность работодателя начислять 13-ю зарплату, это его право, а не обязанность. Если принято положительное решение, издается приказ на основе формы Т-11а.

Пример приказа о премировании по итогам года