- лизинговый платеж,

Существительное

мн. лизинговые платежи

Склонение существительного лизинговый платежм.р.,

Единственное число

Множественное число

Единственное число

Именительный падеж

(Кто? Что?)

лизинговый платеж

лизинговые платежи

Родительный падеж

(Кого? Чего?)

лизингового платежа

лизинговых платежей

Дательный падеж

(Кому? Чему?)

лизинговому платежу

лизинговым платежам

Винительный падеж

(Кого? Что?)

лизинговый платеж

лизинговые платежи

Творительный падеж

(Кем? Чем?)

лизинговым платежом

лизинговыми платежами

Предложный падеж

(О ком? О чем?)

лизинговом платеже

лизинговых платежах

Множественное число

#

Нюансы бизнеса

Размер лизинговых платежей

Рассчитать размер платежа по лизингу можно с помощью формул или онлайн-калькулятора, представленных в этой статье.

-

Что понимается под лизинговым платежом?

-

Связь графика платежей с методом амортизации

-

Расчет лизинговых взносов в 2022 году

-

Метод фиксированной суммы с авансом и без него

-

Метод минимизации платежей

-

Особенности расчета платежей при оперативном лизинге на примере

-

Расчет лизинговых платежей при нелинейных методах начисления амортизации в Excel

-

Расчет эффективной ставки по лизингу

-

Расчет эффективной процентной ставки лизинга в Exel

-

Что такое ставка удорожания при лизинге?

-

Преимущества лизинга для юридических лиц

В ряду различных способов приобретения активов лизинг выделяется относительной доступностью, простотой и быстротой оформления. Однако, как известно, любые преимущества и удобства стоят денег. Дорого ли обходится эта услуга? Выгодна ли она? Только рассмотрение условий каждого конкретного случая позволяет достоверно ответить на этот вопрос. Статья о том, из чего состоит лизинговый платеж и как его правильно рассчитать.

Что понимается под лизинговым платежом?

Следует различать ежемесячные взносы по условиям финансовой аренды с лизинговым платежом. Их часто путают.

Лизинговый платеж — это сумма всех ежемесячных взносов плюс аванс и выкупная цена предмета финансовой аренды с учетом интереса лизингодателя.

Приведенное определение учитывает обобщенные условия. Например, цена выкупа при финансовом лизинге может быть формально не указана, но это не означает ее отсутствия – в этом случае она просто включена в регулярные лизинговые платежи, а после истечения срока договора предмет автоматически переходит в собственность лизингополучателя. Это же касается аванса – без него в некоторых случаях стороны обходятся.

Структура лизингового платежа:

- амортизация имущества в течение срока действия договора финансовой аренды;

- начисленная стоимость использования заемных средств, израсходованных на приобретение предмета;

- оплата дополнительных услуг, полученных лизингодателем в ходе покупки, обслуживания, доставки и прочих мероприятий, обеспечивающих выполнение сделки;

- выкупная цена (при финансовой форме лизинга);

- комиссия, составляющая коммерческий интерес (прибыль) лизингодателя;

- авансовый платеж, если таковой предусмотрен договором.

После формирования общей суммы лизингового платежа (то есть цены договора) составляется график его погашения отдельными взносами с установлением их периодичности.

Теоретически лизинг имеет следующие формы платежей:

- Денежная.

- Натурально-компенсационная, при которой лизингополучатель (ЛП) рассчитывается изготовленными посредством арендованного основного средства товарами или услугами.

- Смешанная. Предусматривает комбинированный денежно-натуральный способ оплаты финансовой аренды.

На практике, наиболее распространенными в отечественных условиях являются денежные расчеты. Подключение натуральных форм существенно усложняет учет. При этом продукт сомнительной ликвидности лизингодатель (ЛД) в оплату не примет, а если товар продается хорошо, то ЛП реализует его сам.

Связь графика платежей с методом амортизации

Амортизация предмета финансовой аренды составляет большую долю лизингового платежа. По своей сути – это часть цены имущества, списанная за период расчетов. При этом из общей суммы следует отнять аванс и выкупную стоимость, если они предусмотрены договором.

Амортизация может начисляться одним из методов:

- Линейный. Самый простой, при котором стоимость основного средства плавно по прямой уменьшается до нуля в течение срока полезного использования.

- По ускоренному снижению остаточной стоимости. В линейную формулу вводится ускоряющий коэффициент.

- Уменьшаемого остатка. Ускоренный метод, при котором за базу принимается не начальная, а ежегодная балансовая стоимость на начало периода.

- Кумулятивный. Начальная стоимость делится на так называемое «кумулятивное число», представляющее собой арифметическую сумму лет, оставшихся до окончания срока полезной эксплуатации.

- Производственный. Скорость амортизации зависит от интенсивности эксплуатации предмета труда.

Исходя из перечисленных методов амортизации различаются следующие виды платежей по договору лизинга:

- Аннуитетный. Погашение общей суммы производится равными суммами траншей. Соответствует линейному методу амортизации.

- Регрессивный. Максимальная сумма регулярного платежа – первая, затем она снижается. Применяется, если амортизация начисляется всеми остальными методами (нелинейными ускоренными).

- Сезонный. Учитывает периодичность максимальной платежеспособности лизингополучателя.

В большинстве случаев лизингодатель стремится к тому, чтобы график погашения не отставал от амортизации. В противном случае его расходы будут опережать доходы, то есть финансовый результат окажется временно убыточным.

Простыми словами это можно выразить как нежелательность обесценивания предмета лизинга быстрее, чем происходит погашения его стоимости лизингодателем.

Если этот принцип будет нарушен, под угрозой окажутся интересы собственника имущества (ЛД). Они должны гарантироваться его безусловным правом изъять сданный в финансовую аренду предмет в случае невыполнения ЛП своих обязательств.

Расчет лизинговых взносов в 2022 году

Перед тем как заключать договор финансовой аренды, следует оценить размер платежей лизинга на предмет того, «потянет» ли предприятие эту нагрузку.

Метод фиксированной суммы с авансом и без него

Самый простой метод – деление фиксированной суммы всего платежа на количество расчетных периодов. Для этого нужно располагать исходными данными:

- стоимость предмета;

- срок действия договора;

- сумма начального взноса (аванса);

- средняя ставка коммерческих банков за пользование кредитом;

- размер комиссии лизинговой компании (в процентах или, если это возможно узнать – сразу в денежном выражении).

Формула расчета платежа выглядит просто:

Где:

СЛП – сумма лизингового платежа;

Ц – цена предмета у продавца;

А – сумма аванса;

ВС – выкупная стоимость;

К – стоимость кредитования;

РДУ – расходы на все дополнительные услуги, связанные с приобретением;

КЛД – комиссия, причитающаяся лизингодателю;

СНДС – ставка НДС, если лизингодатель является плательщиком налога на добавленную стоимость.

Сложности могут возникать, если применяется регрессивный или сезонный порядок расчета.

При аннуитетном погашении (равными долями) все опять же просто: сумма лизингового платежа делится на количество расчетных периодов (чаще всего месяцев), указанных в договоре, и составляющих срок его действия.

Пояснения требуют отдельные составляющие этого полинома.

Выкупная стоимость (ВС) присутствует в формуле только в случае финансового лизинга, предусматривающего возможность перехода собственности на предмет от ЛД к ЛП после завершения действия договора. Она не может превышать одной четвертой части начальной цены. Иными словами, предмет должен быть амортизирован не менее, чем на 75%.

Аванс (А) также отнимается от общей суммы в скобках только тогда, когда начальный взнос указан в условиях договора.

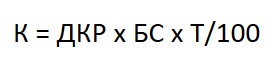

Стоимость кредитования (К) рассчитывается по формуле:

Где:

К – стоимость кредитования;

ДКР – сумма использованных для приобретения предмета кредитных ресурсов;

БС – годовая банковская ставка;

Т – срок действия договора в годах (например, если полгода, то Т=0,5).

Метод минимизации платежей

В отличие от описанного выше метода фиксированной суммы, этот способ привязан к амортизации сданного в финансовую аренду имущества. Расчет стоимости каждого отдельного платежа зависит от того, какая часть общей суммы списана с баланса. Как правило, применяется при нелинейных методах начисления амортизации (ускоренных).

Где:

СЛП – сумма лизингового платежа

АМ – сумма амортизации лизингового имущества за расчетный платежный период;

К – стоимость кредитования;

N – продолжительность расчетного периода;

Т – срок действия договора в тех же временных единицах;

РДУ – расходы на все дополнительные услуги, связанные с приобретением предмета;

НП – норма прибыли лизингодателя, выраженная в процентах.

Таким образом, лизингодатель периодически возвращает себе амортизированную долю имущества, дополнительных затрат и издержек на обслуживание кредита вместе с нормативной прибылью.

Особенности расчета платежей при оперативном лизинге на примере

Отличия оперативного лизинга от финансового состоят в более коротком сроке владения и праве на возврат имущества собственнику после истечения срока договора. Еще одна особенность – степень амортизации имущества за период пользования намного ниже.

Лизингодатель не ставит задачу полного возврата затрат, произведенных на приобретение предмета. Ему достаточно того, что его начальная стоимость будет компенсирована в большей степени, чем износилось имущество.

По своей сути оперативный лизинг напоминает прокат, хотя у этой формы аренды есть свои особенности.

При сроке финансовой аренды менее года период регулярного платежа рассчитывается помесячно. При этом учитываются все ранее перечисленные составляющие, формирующие цену услуги.

Пример расчета лизинговых платежей при оперативной форме финансовой аренды:

- Начальная стоимость предмета лизинга включая издержки на дополнительные услуги, понесенные лизингодателем – 6,4 млн руб.

- Договорной срок пользования предметом – 8 месяцев.

- Полный срок полезного использования предмета – 5 лет.

- Учетная ставка по кредиту, взятому лизингодателем для приобретения предмета – 22% годовых на всю стоимость предмета.

- Норма прибыли лизингодателя – 15%.

- Ставка НДС – 20%.

Сумма лизингового платежа рассчитывается по общей формуле:

Рассчитывается сумма амортизации за месяц по линейному методу:

Стоимость пользования кредитом за месяц:

Общая сумма затрат лизингодателя:

Налог на добавленную стоимость:

Прибыль арендодателя:

Сумма лизингового платежа:

Проверить полученный результат можно, умножив его на 8 месяцев.

От этой суммы отнимается НДС:

Теперь сумма издержек (амортизации и банковских процентов) за 8 месяцев умножается на коэффициент 1,15, учитывающий норму прибыли лизингодателя:

- Амортизация за 8 месяцев составляет 106 666,67 х 8 = 853 333, 33 руб.

- Плата за пользование кредитом 117 333,33 х 8 = 938 666,67 руб.

Всего 1 792 000,00

Плюс прибыль 15%:

1 792 000,03 х 1,15 = 2 060 800,00 руб., что равно ранее вычисленной сумме лизинговых платежей без учета НДС.

Как уже отмечалось, выкупная стоимость при оперативном лизинге в отличие от финансового в учет не берется.

Для вычисления сумм лизинговых платежей доступны калькуляторы-онлайн. Расчет с их помощью производится очень быстро и максимально упрощен, но обычно они учитывают ограниченный выбор видов и форм погашения задолженности. С примером лизингового онлайн-калькулятора можно ознакомиться здесь.

Расчет лизинговых платежей при нелинейных методах начисления амортизации в Excel

Расчеты по рассмотренной методике технически усложняются, если амортизация производится одним из нелинейных методов, например, по снижаемому остатку. В этом случае целесообразно использовать таблицу в Exel, в которой балансовая стоимость предмета лизинга автоматически снижается на сумму начисленного износа.

Для этого следует составить таблицу, в которой стоимость имущества за предыдущий период (например, месяц) умножается на коэффициент, равный единице минус процент амортизации за то же время.

Расчет эффективной ставки по лизингу

Лизинговые компании, как правило, сообщают клиенту условия предоставления услуги, указывают основные параметры: годовую процентную ставку и сумму аванса. Кроме этих данных клиент при заключении договора получает календарный график предстоящих ему выплат.

Сложение всех сумм, указанных в графике, и деление результата на начальную стоимость приводит к цифре, отличающейся в большую сторону от указанной в договоре процентной ставки.

Причины состоят в дополнительных затратах лизингодателя: оплате различных сопутствующих услуг, страховок, компенсаций и прочих статей расхода.

Для определения суммы реальных обязательств применяется понятие эффективной ставки по лизингу. Она объективно показывает, во сколько раз возрастает стоимость предмета за время действия договора.

Рассчитать процентную ставку по лизингу с учетом всех платежей (аванса, комиссии, страхования и прочих дополнительных услуг) вручную довольно сложно.

Расчет эффективной процентной ставки лизинга в Exel

Excel – всего лишь инструмент для составления таблиц с формулами, но в дополнение к нему есть функция ЧИСТВНДОХ. Саму ее можно импортировать в Excel (меню «Формулы» категория «Финансовые»), и значительно облегчить процесс создания алгоритма вычисления эффективной ставки лизинга. Необходимы следующие данные:

- календарный график лизинговых платежей;

- суммы лизинговых платежей.

Что такое ставка удорожания при лизинге?

Удорожание в год по лизингу по своему смыслу и цифровому выражению корригирует с понятием эффективной ставки. В обоих случаях показатель демонстрирует реальное увеличение стоимости предмета, взятого в финансовую аренду. Разница в формулах расчета.

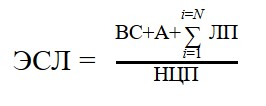

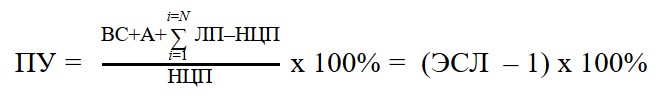

При вычислении эффективной ставки производится деление всех реальных выплат на начальную цену:

Где:

ЭСЛ – эффективная ставка по лизингу;

А – авансовый платеж;

ЛП – сумма всех лизинговых платежей за время действия договора;

N – количество лизинговых платежей за время действия договора;

НЦП – начальная цена предмета лизинга при его покупке у продавца.

Формула расчета процента удорожания по лизингу несколько отличается:

Все обозначения, приведенные в формуле, доступны абзацем выше.

Так как посчитать эффективную процентную ставку по лизингу в Exel помогает функция ЧИСТВНДОХ, то и вычислить удорожание не составит большого труда.

Среднегодовое удорожание предмета лизинга — это общее значение удорожания, деленное на число лет действия договора финансовой аренды. Если время измеряется другими периодами (месяцами, кварталами), то и для них применим тот же принцип.

Преимущества лизинга для юридических лиц

Как правило, ставка лизинга для юр. лиц и прочие условия не отличаются от тех, что предлагают лицам физическим. Однако плательщики по ОСНО пользуются следующими преимуществами по сравнению с УСН и ЕНВД:

- Возмещение налога на добавленную стоимость.

- Отнесение лизинговых платежей на общепроизводственные издержки.

К тому же при лизинге специальной и сельскохозяйственной техники действуют специальные программы, предлагающие минимальный и даже нулевой процент удорожания.

Ставка на автомобиль может оказаться льготной, если его приобретает юридическое лицо в лизинговой компании, входящей в одну из финансовых групп, созданных ведущими российскими банками (ВТБ Лизинг, Сбербанк Лизинг и т. д.) Правда, льготные программы доступны не всем фирмам и предусматривают укороченные сроки действия договоров финансовой аренды. Условия обсуждаются индивидуально.

#

Нюансы бизнеса

#

Нюансы бизнеса

ëèçèíãîâûå ïëàòåæè —

«…1. Ïîä ëèçèíãîâûìè ïëàòåæàìè ïîíèìàåòñÿ îáùàÿ ñóììà ïëàòåæåé ïî äîãîâîðó ëèçèíãà çà âåñü ñðîê ä… Îôèöèàëüíàÿ òåðìèíîëîãèÿ

Как правильно пишется словосочетание «лизинговые платежи»

- Как правильно пишется слово «платёж»

Делаем Карту слов лучше вместе

Привет! Меня зовут Лампобот, я компьютерная программа, которая помогает делать

Карту слов. Я отлично

умею считать, но пока плохо понимаю, как устроен ваш мир. Помоги мне разобраться!

Спасибо! Я стал чуточку лучше понимать мир эмоций.

Вопрос: гран — это что-то нейтральное, положительное или отрицательное?

Ассоциации к слову «платёж»

Синонимы к словосочетанию «лизинговые платежи»

Предложения со словосочетанием «лизинговые платежи»

- Как видим, в этом случае уже в августе 2007 г. сумма лизинговых платежей будет полностью признана в составе прочих расходов, хотя до окончания срока лизинга остаётся ещё четыре месяца.

- В течение срока договора организация будет платить лизинговые платежи, а лизингодатель – возвращать заём.

- По нашим расчётам, все свободные средства предприятия должны быть направлены на погашение лизинговых платежей.

- (все предложения)

Цитаты из русской классики со словосочетанием «лизинговые платежи»

- 1-й мужик. Мир, примерно, на то уповал, что как летось предлог исделали в отсрочке платежа…

- Во второй год оказалась маленькая неустойка, в третий большая, и так постепенно, с каждым годом, до того, что поверенный, в один срок платежа, отпущен с руками, полными одних извинений и жалоб на неурожай, худые обстоятельства и тому подобное.

- Но когда дело пришло до платежа денег и разорившийся клиент напомнил ему о деньгах, которые тот должен был заплатить, то милостивец запер для несчастного свои двери и оставил его на произвол кредиторов, которые захватили все его имение и пустили его по миру.

- (все

цитаты из русской классики)

Значение слова «платёж»

-

ПЛАТЁЖ, —тежа́, м. 1. Действие по знач. глаг. платить. Платеж налогов. Платеж с рассрочкой. (Малый академический словарь, МАС)

Все значения слова ПЛАТЁЖ

Отправить комментарий

Дополнительно

По договору финансовой аренды (лизинга) лизингодатель обязуется приобрести в собственность указанное лизингополучателем имущество и предоставить лизингополучателю это имущество за плату во временное владение и пользование (ст. 665 ГК РФ). Предметом договора финансовой аренды могут быть любые непотребляемые вещи, в том числе предприятия и другие имущественные комплексы, здания, сооружения, оборудование, транспортные средства и другое движимое и недвижимое имущество, кроме земельных участков и других природных объектов.

Независимо от срока договор лизинга заключается в письменной форме (п. 1 ст. 15 Закона № 164-ФЗ). Если договор лизинга недвижимого имущества заключен на срок более одного года, то он подлежит государственной регистрации и считается заключенным с момента такой регистрации (п. 2 ст. 609, п. 2 ст. 651 ГК РФ).

Имущество, переданное во временное владение и пользование лизингополучателю, является собственностью лизингодателя (ст. 11 Закона № 164-ФЗ). Договором лизинга может быть предусмотрено, что предмет лизинга переходит в собственность лизингополучателя по истечении срока договора лизинга или до его истечения на условиях, предусмотренных соглашением сторон. Предметы лизинга, подлежащие регистрации в государственных органах (транспортные средства, оборудование повышенной опасности и др.), регистрируются по соглашению сторон на имя лизингодателя или лизингополучателя.

Под лизинговыми платежами обычно понимается общая сумма платежей по договору лизинга за весь срок действия договора, в которую может включаться выкупная цена предмета лизинга, если договором лизинга предусмотрен переход права собственности на предмет лизинга к лизингополучателю. Размер, способ осуществления и периодичность лизинговых платежей определяются договором лизинга (п. 2 ст. 28 Закона № 164-ФЗ).

Сведения о заключении договора финансовой аренды (лизинга) подлежат внесению лизингодателем в Единый федеральный реестр сведений о фактах деятельности юридических лиц (п. 3 ст. 10 Закона № 164-ФЗ).

Бухгалтерский учет

С бухгалтерской отчетности за 2022 год операции по договорам финансовой аренды(лизинга) у лизингополучателя должны отражаться в бухгалтерском учете в соответствии с требованиями ФСБУ 25/2018, поскольку единовременно выполняются следующие условия (п. 5 ФСБУ 25/2018):

- лизингодатель предоставляет лизингополучателю предмет лизинга на определенный срок;

- предмет лизинга определен в договоре, этим договором не предусмотрено право лизингодателя по своему усмотрению заменить предмет лизинга в любой момент в течение срока лизинга;

- лизингополучатель имеет право на получение экономических выгод от использования предмета лизинга;

- лизингополучатель имеет право определять, как и для какой цели используется предмет лизинга в той степени, в которой это не предопределено техническими характеристиками предмета лизинга.

Классификация объектов учета по договору лизинга производится на более раннюю из двух дат: дату, на которую предмет лизинга становится доступным для использования лизингополучателем (дата предоставления предмета лизинга) или дату заключения договора лизинга.

На дату предоставления лизингодателем предмета лизинга в учете лизингополучателя в качестве объекта учета признается право пользования активом (ППА) с одновременным признанием обязательства по аренде (ОА) (п. 10 ФСБУ 25/2018).

Право пользования активом (ППА)

Право пользования активом признается по фактической стоимости, которая включает:

- величину первоначальной оценки обязательства по аренде;

- лизинговые платежи, уплаченные авансом по состоянию на дату предоставления предмета лизинга;

- затраты лизингополучателя, связанные с поступлением предмета лизинга и приведением его в состояние, пригодное для использования в запланированных целях;

- величину подлежащего исполнению лизингополучателем оценочного обязательства (по демонтажу, перемещению предмета лизинга, восстановлению окружающей среды, восстановлению предмета лизинга до требуемого договором лизинга состояния).

Лизингополучатель, который вправе применять упрощенные способы ведения бухгалтерского учета, может признавать затраты, указанные в п. 3 и п. 4, в составе расходов периода и рассчитывать фактическую стоимость права пользования активом только исходя из первоначальной оценки обязательства по аренде и лизинговых платежей, уплаченных авансом по состоянию на дату предоставления предмета лизинга. Если предмет лизинга по характеру его использования относится к группе основных средств, по которой принято решение о проведении переоценки, то соответствующее право пользования активом также переоценивается.

Стоимость права пользования активом погашается посредством амортизации. Срок полезного использования права пользования активом не должен превышать срок лизинга, если не предполагается переход к лизингополучателю права собственности на предмет лизинга.

Обязательство по аренде (ОА)

Обязательство по аренде признается в сумме приведенной стоимости будущих лизинговых платежей (включая выкупную стоимость) на дату оценки (п. 14 ФСБУ 25/2018). Эта стоимость определяется путем дисконтирования номинальных величин будущих лизинговых платежей. В качестве ставки дисконтирования применяется ставка, при использовании которой приведенная стоимость будущих лизинговых платежей и негарантированной ликвидационной стоимости предмета лизинга равна его справедливой стоимости.

Негарантированная ликвидационная стоимость – это предполагаемая справедливая стоимость предмета лизинга к концу срока лизинга за вычетом сумм, подлежащих оплате в связи с гарантиями выкупа этого предмета, которые учтены в составе лизинговых платежей. Справедливая стоимость (оценка, основанная на рыночных данных) определяется по правилам МСФО (п. 8 ФСБУ 25/2018).

Лизингополучатель, который вправе применять упрощенные способы бухгалтерского учета, может первоначально оценивать обязательство по аренде как сумму номинальных величин будущих лизинговых платежей на дату этой оценки.

Величина обязательства по аренде после признания увеличивается на величину начисляемых процентов (процентный расход) и уменьшается на величину фактически уплаченных лизинговых платежей. Фактическая стоимость обязательства по аренде подлежит пересмотру в случае изменения условий договора лизинга или намерений сторон продлевать / сокращать срок лизинга.

Изменение величины обязательства по аренде относится на стоимость права пользования активом. Уменьшение обязательства по аренде сверх балансовой стоимости права пользования активом включается в доходы текущего периода.

Прекращение договора лизинга

При полном или частичном прекращении договора лизинга балансовая стоимость права пользования активом и обязательства по аренде списываются в соответствующей части. Образовавшаяся при этом разница признается в качестве дохода или расхода в составе прибыли/убытка.

Налоговый учет

Налог на прибыль (в отношении договоров, заключенных с 2022 года)

У лизингополучателя непосредственно при получении предмета лизинга и при возврате его лизингодателю не возникает объектов обложения налогом на прибыль. Учитывает это имущество и начисляет амортизацию по нему лизингодатель (п. 1 ст. 256 НК РФ, п. 21 ст. 1 Федерального закона от от 29.11.2021 № 382-ФЗ).

Лизинговые платежи за принятое в лизинг имущество признаются прочими расходами, связанными с производством и реализацией. Если в состав лизинговых платежей включена выкупная стоимость предмета лизинга, подлежащего по окончании срока действия договора передаче лизингополучателю в собственность, лизинговые платежи учитываются в составе расходов за минусом этой выкупной стоимости (пп. 10 п. 1 ст. 264 НК РФ).

С учетом того, что принимаемые для целей налогообложения расходы признаются в том отчетном (налоговом) периоде, к которому они относятся (п. 1 ст. 272 НК РФ), датой признания расходов по аренде в большинстве случаев будет последнее число месяца (или дата окончания договора лизинга).

Затраты лизингополучателя в форме выкупной цены предмета лизинга при переходе к нему от лизингодателя права собственности на предмет лизинга являются затратами на приобретение амортизируемого имущества, не учитываются при исчислении налоговой базы по налогу на прибыль. Эти затраты включаются в состав расходов для целей налогообложения через амортизацию в соответствии со ст. 256 — 259.3 НК РФ.

До передачи предмета лизинга в собственность лизингополучателя суммы уплаченных лизингодателю выкупных платежей в целях исчисления налога на прибыль следует рассматривать как авансовыми платежами (письмо Минфина России от 11.09.2018 № 03-03-06/1/64977).

НДС

Операции по получению и возврату предмета лизинга не являются объектом обложения НДС, так как не признаются реализацией в смысле п. 1 ст. 39 НК РФ (право собственности на объект лизинга (финансовой аренды) не переходит к лизингополучателю).

НДС, предъявляемый лизингодателем в сумме лизинговых платежей, без включения в них выкупных платежей за имущество, лизингополучатель вправе принять к вычету в общеустановленном порядке (п. 2 ст. 171, п. 1 ст. 172 НК РФ).

В отношении НДС по платежам выкупной стоимости лизингового имущества, если они предусмотрены договором лизинга, Минфин России обозначил свою позицию в письме от 07.07.2006 № 03-04-15/131 (п. 2). До настоящего времени эта позиция не изменилась, предполагается, что выкупные платежи, уплачиваемые в составе лизинговых платежей, а также одновременно с лизинговыми платежами (но без включения в них) для целей обложения НДС не считаются авансами.

Иными словами, лизингодатель исчисляет НДС с полной суммы установленного договором лизинга платежа без выделения из его состава выкупной стоимости имущества и выставляет на эту сумму лизингополучателю счет-фактуру, на основании которого лизингополучатель предъявляет НДС к вычету.

В случае получения лизингодателем выкупной стоимости имущества после передачи на это имущество права собственности, лизингодатель должен оформить счет-фактуру по передаваемому имуществу на сумму выкупной стоимости, полученной сверх лизинговых платежей, и соответствующую ей сумму налога. Этот счет-фактура будет основанием для принятия к вычету налога, уплаченного лизингополучателем в выкупной цене.

Налог на имущество

Недвижимое имущество, переданное в лизинг, подлежит налогообложению налогом на имущество у лизингодателя независимо от способа исчисления налога (по кадастровой или среднегодовой стоимости).

Транспортный налог

Налогоплательщиками транспортного налога признаются лица, на которых в соответствии с законодательством Российской Федерации зарегистрированы транспортные средства, признаваемые объектом налогообложения. Предметы лизинга, подлежащие регистрации в государственных органах (транспортные средства, оборудование повышенной опасности и другие предметы лизинга), регистрируются по соглашению сторон на имя лизингодателя или лизингополучателя.

Таким образом, плательщиком транспортного налога на транспортное средство — предмет лизинга является организация (лизингодатель или лизингополучатель), на которую зарегистрирован автомобиль (Письмо ФНС от 25.02.2020 № БС-4-21/3129@).

В программе «1С:Бухгалтерия 8» (ред. 3.0)

Функционал по отражению операций лизинга у лизингополучателя с признанием права пользования активом (ППА) и обязательства по аренде (ОА) в программе поддерживается только для организаций имеющих право на упрощенные способы ведения бухгалтерского учета, когда обязательство по аренде первоначально оценивается как сумма номинальных величин будущих лизинговых платежей на дату этой оценки (без дисконтирования). Используются следующие документы:

- «Поступление в лизинг»;

- «Поступление (акт, накладная, УПД)» с видом операции «Услуги лизинга»;

- «Выкуп предметов лизинга».

Пример

ООО «Символ» (лизингополучатель) заключило с ООО «Старт» (лизингодатель) договор лизинга (финансовой аренды) (№ 01/22 от 01.01.2022). Предметом лизинга является автомобиль Skoda Octavia, приобретенный ООО «Старт» за 2 400 000,00 руб. (в том числе НДС 400 000 руб.). Автомобиль будет использоваться ООО «Символ» для управленческих нужд.

Основные условия договора:

- срок договора — 24 месяца (с 20.01.2022 по 19.01.2024);

- по окончании договора арендатор выкупает автомобиль у арендодателя;

- выкупная стоимость — 120 000 руб. (в т.ч. НДС20% — 20 000,00 руб.), выплачивается в последний день действия договора;

- общая стоимость договора — 3 000 000 руб. (в т.ч. НДС 20% — 500 000 руб.);

- лизинговые платежи перечисляются согласно графику;

- счета-фактуры выставляются лизингодателем ежемесячно, в последнее число каждого расчетного месяца;

- предмет лизинга передается лизингополучателю 20.01.2022;

- автомобиль зарегистрирован на лизингодателя, плательщиком транспортного налога является лизингодатель.

ООО «Символ» относится к экономическим субъектам, которые вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность.

Срок полезного использования лизингового автомобиля для целей бухгалтерского учета – 60 месяцев.

В соответствии с учетной политикой ООО «Символ» для целей бухгалтерского и налогового учета:

- амортизация основных средств начисляется линейным способом с месяца, следующего за месяцем ввода объекта в эксплуатацию, коэффициент ускоренной амортизации не применяется;

- амортизация ППА начисляется линейным способом с месяца, следующего за месяцем получения предмета лизинга;

- первоначально обязательство по аренде оценивается как сумма номинальных величин будущих арендных платежей на дату этой оценки (без дисконтирования);

- НДС по авансам к вычету не принимается;

- используется общая система налогообложения (ОСН), применяется метод начисления и ПБУ 18/02 (балансовый метод).

График платежей

|

Дата платежа |

Сумма лизингового платежа, руб. |

Выкупная стоимость, руб. |

Иого, руб. |

||||||

|

с НДС |

НДС |

без НДС |

с НДС |

НДС |

без НДС |

с НДС |

НДС |

без НДС |

|

|

25.01.2022 |

46 451,61 |

7 741,94 |

38 709,68 |

0,00 |

0,00 |

0,00 |

46 451,61 |

7 741,94 |

38 709,68 |

|

25.02.2022 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.03.2022 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.04.2022 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.05.2022 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.06.2022 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.07.2022 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.08.2022 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.09.2022 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.10.2022 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.11.2022 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.12.2022 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.01.2023 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.02.2023 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.03.2023 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.04.2023 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.05.2023 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.06.2023 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.07.2023 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.08.2023 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.09.2023 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.10.2023 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.11.2023 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.12.2023 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

18.01.2024 |

73 548,39 |

12 258,06 |

61 290,32 |

120 000,00 |

20 000,00 |

100 000,00 |

193 548,39 |

32 258,06 |

161 290,32 |

|

ИТОГО |

2 880 000,00 |

480 000,00 |

2 400 000,00 |

120 000,00 |

20 000,00 |

100 000,00 |

3 000 000,00 |

500 000,00 |

2 500 000,00 |

Таблица проводок

ОА — обязательство по аренде

ППА — право пользования активом

|

№ |

Дата |

Операция |

Дт |

Кт |

Сумма |

Документ 1С Создать на основании |

Пакет документов |

|

1 |

Предварительные настройки | ||||||

|

1.1 |

01.01.2022 |

Настройка функциональности программы |

— |

— |

— |

— |

|

|

2 |

Принятие к учету предмета лизинга, признание ОА и ППА |

||||||

|

2.1 |

20.01.2022 |

Поступил предмет лизинга, признано ОА |

08.04.2 |

76.07.1 |

2 500 000,00 |

Поступление в лизинг |

|

|

2.2 |

20.01.2022 |

Учтен НДС по будущим арендным платежам |

76.07.9 |

76.07.1 |

500 000,00 |

||

|

2.3 |

20.01.2022 |

Принято к учету ППА |

01.03 |

08.04.02 |

2 500 000,00 |

||

|

2.4 |

20.01.2022 |

Отражена сумма будущих лизинговых платежей, которые будут учтены в расходах в НУ |

01.К |

08.04.02 |

2 500 000,00 |

||

|

3 |

Перечисление платежей лизингодателю (за первый месяц договора — январь 2022) |

||||||

|

3.1 |

25.01.2022 |

Перечислен первый лизинговый платеж (аванс) за январь 2022 |

60.02 |

51 |

46 451,61 |

Списание с расчетного счета |

Банковская выписка |

|

4 |

Учет лизинговых платежей (первый месяц договора — январь 2022) |

||||||

|

4.1 |

31.01.2022 |

Начислен лизинговый платеж за январь 2022 |

76.07.1 |

76.07.2 |

38 709,67 |

Поступление (акт, накладная, УПД) |

|

|

4.2 |

31.01.2022 |

Учтен входной НДС по лизинговому платежу |

19.04 |

76.07.2 |

7 741,94 |

||

|

4.3 |

31.01.2022 |

Зачтен аванс по лизинговому платежу, уплаченному за январь 2022 |

76.07.2 |

60.02 |

46 451,61 |

||

|

4.4 |

31.01.2022 |

Уменьшен НДС по ОА |

76.07.1 |

76.07.9 |

7 741,94 |

||

|

4.5 |

31.01.2022 |

Входной НДС принят к вычету |

68.02 |

19.04 |

7 741,94 |

Счет-фактура полученный Поступление (акт, накладная, УПД) |

Счет-фактура полученный |

|

5 |

Закрытие месяца (первый месяц договора — январь 2022) |

||||||

|

5.1 |

31.01.2022 |

Признан в расходах по НУ лизинговый платеж за январь 2022 |

26 |

01.К |

38 709,67 |

Регламентная операция «Признание в НУ арендных платежей» |

|

|

5.2 |

31.01.2022 |

Признан ОНА по обязательству по аренде |

09 |

99.02.О |

492 258,07 |

Регламентная операция «Расчет отложенного налога по ПБУ 18» |

|

|

5.3 |

31.01.2022 |

Признано ОНО по ППА |

99.02.О |

77 |

500 000,00 |

||

|

6 |

Перечисление платежей лизингодателю (за второй месяц договора — февраль 2022) |

||||||

|

6.1 |

25.01.2022 |

Перечислен второй лизинговый платеж (аванс) за февраль 2022 |

60.02 |

51 |

120 000,00 |

Списание с расчетного счета |

Банковская выписка |

|

Аналогичным образом перечисляются последующие лизинговые платежи согласно графику (в марте 2022 – декабре 2023 в сумме 120 000,00 руб., в январе 2024 в сумме 73 548,39 (см. операцию 9.1)) |

|||||||

|

7 |

Учет лизинговых платежей (второй месяц договора — февраль 2022) |

||||||

|

7.1 |

28.02.2022 |

Начислен лизинговый платеж за февраль 2022 |

76.07.1 |

76.07.2 |

100 000,00 |

Поступление (акт, накладная, УПД) |

|

|

7.2 |

28.02.2022 |

Учтен входной НДС по лизинговому платежу |

19.04 |

76.07.2 |

20 000,00 |

||

|

7.3 |

28.02.2022 |

Зачтен аванс по лизинговому платежу, уплаченному в феврале 2022 |

76.07.2 |

76.07.2 |

120 000,00 |

||

|

7.4 |

28.02.2022 |

Уменьшен НДС по ОА |

76.07.1 |

76.07.9 |

20 000,00 |

||

|

7.5 |

28.02.2022 |

Входной НДС принят к вычету |

68.02 |

19.04 |

20 000,00 |

Счет-фактура полученный Поступление (акт, накладная, УПД) |

Счет-фактура полученный |

|

Аналогичным образом отражается начисление лизинговых платежей и учет НДС по ним за последующие месяцы договора (март 2022 – декабрь 2023 в размере 120 000,00 руб., в январе 2024 в размере 73 548,39 (см. операции 10.1 — 10.5)) |

|||||||

|

8 |

Закрытие месяца (второй месяц договора — февраль 2022) |

||||||

|

8.1 |

28.02.2022 |

Признан в расходах по НУ лизинговый платеж за февраль 2022 |

26 |

01.К |

100 000,00 |

Регламентная операция «Признание в НУ арендных платежей» |

|

|

Аналогичным образом признаются лизинговые платежи в расходах по НУ за последующие месяцы договора в течение срока действия договора лизинга, кроме последнего (март 2022 – декабрь 2023). В последний месяц действия договора (январь 2024) лизинговый платеж признается в расходах по НУ на дату выкупа предмета лизинга по окончании срока договора документом «Выкуп предметов лизинга» (см. операцию 11.2.2). |

|||||||

|

8.2 |

28.02.2022 |

Начислена амортизация ППА за февраль 2022 |

26 |

02.03 |

41 666,67 |

Регламентная операция «Амортизация и износ основных средств» |

|

|

Аналогичным образом амортизация начисляется за последующие месяцы, кроме последнего (март 2022 – декабрь 2023). В последний месяц действия договора (январь 2024) амортизация начисляется на дату выкупа предмета лизинга по окончании срока договора документом «Выкуп предметов лизинга» (см. операцию 11.2.1). |

|||||||

|

8.3 |

28.02.2022 |

Уменьшен ОНА по обязательству по аренде |

09 |

99.02.О |

-20 000,00 |

Регламентная операция «Расчет отложенного налога по ПБУ 18» |

|

|

8.4 |

28.02.2022 |

Уменьшено ОНО по ППА |

99.02.О |

77 |

-8 333,33 |

||

|

Аналогичным образом (сторнировочными записями) уменьшаются (погашаются) ОНА и ОНО за последующие месяцы в течение текущего года (март 2022 – декабрь 2022). С января 2023 по январь 2024 уменьшение (погашение) ОНА и ОНО осуществляется записями Дт 99.02.О Кт 09 и Дт 77 Кт 99.02.О. |

|||||||

|

9 |

Перечисление платежей лизингодателю (в последний месяц договора — январь 2024) |

||||||

|

9.1 |

18.01.2024 |

Перечислен последний лизинговый платеж за январь 2024 |

60.02 |

51 |

73 548,39 |

Списание с расчетного счета |

Банковская выписка |

|

9.2 |

18.01.2024 |

Перечислена выкупная стоимость предмета лизинга |

60.02 |

51 |

120 000,00 |

||

|

10 |

Учет лизинговых платежей (последний месяц договора — январь 2024) |

||||||

|

10.1 |

19.01.2024 |

Начислен лизинговый платеж за январь 2024 |

76.07.1 |

76.07.2 |

61 290,33 |

Поступление (акт, накладная, УПД) |

|

|

10.2 |

19.01.2024 |

Учтен входной НДС по лизинговому платежу |

19.04 |

76.07.2 |

12 258,06 |

||

|

10.3 |

19.01.2024 |

Уменьшен НДС по ОА |

76.07.1 |

76.07.9 |

12 258,06 |

||

|

10.4 |

19.01.2024 |

Зачтен аванс по лизинговому платежу, уплаченному в январе 2021 |

76.07.2 |

60.02 |

73 548,39 |

||

|

10.5 |

19.01.2024 |

Входной НДС принят к вычету |

68.02 |

19.04 |

12 258,06 |

Счет-фактура полученный Поступление (акт, накладная, УПД) |

Счет-фактура полученный |

|

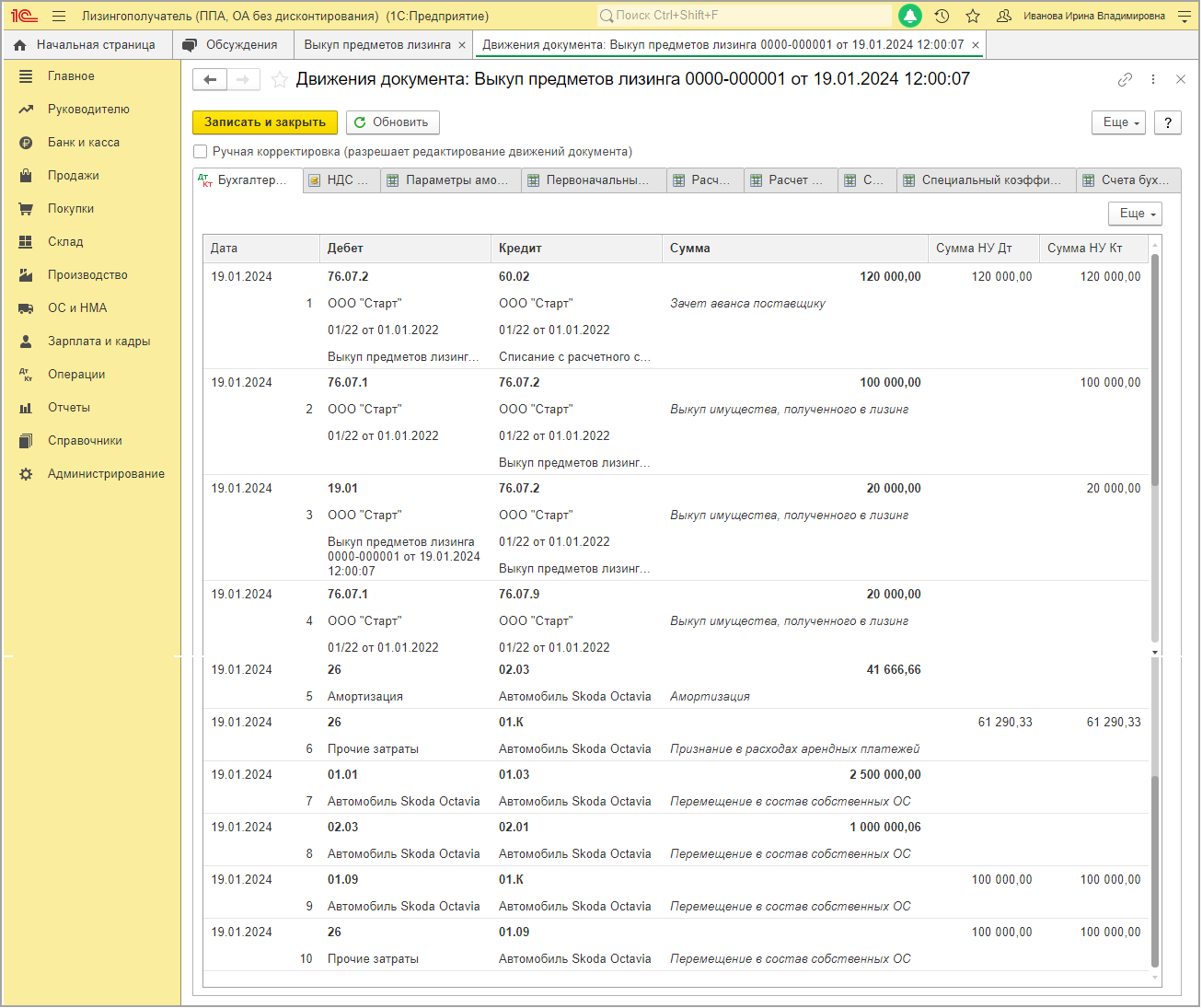

11 |

Выкуп предмета лизинга |

||||||

|

11.1 |

Признание и зачет встречных обязательств по выкупленному иммуществу |

||||||

|

11.1.1 |

19.01.2024 |

Погашено ОА за счет платежа по выкупной стоимости |

76.07.1 |

76.07.2 |

100 000,00 |

Выкуп предметов лизинга |

|

|

11.1.2 |

19.01.2024 |

Принят к учету предъявленный с выкупной стоимости НДС |

19 |

76.07.2 |

20 000,00 |

||

|

11.1.3 |

19.01.2024 |

Зачтен аванс, уплаченный в счет выкупной стоимости |

76.07.2 |

60.02 |

120 000,00 |

||

|

11.1.4 |

19.01.2024 |

Погашен ранее учтенный при признании ОА НДС за счет платежа по выкупной стоимости |

76.07.1 |

76.07.2 |

20 000,00 |

||

|

11.2 |

Признание затрат за январь 2024 (амортизация, лизинговый платеж) |

||||||

|

11.2.1 |

19.01.2024 |

Начислена амортизация ППА за январь 2024 |

26 |

02.03 |

41 666,66 |

||

|

11.2.2 |

19.01.2024 |

Признан в расходах по НУ лизинговый платеж за январь 2024 |

26 |

01.К |

61 290,33 |

||

|

11.3 |

Принятие предмета лизинга к учету в состав собственных основных средств |

||||||

|

11.3.1 |

19.01.2024 |

Предмет лизинга переведен в состав собственных основных средств |

01.01 |

01.03 |

2 500 000,00 |

||

|

11.3.2 |

19.01.2024 |

Начисленная амортизация ППА учтена как амортизация собственных основных средств |

02.03 |

02.01 |

1 000 000,06 |

||

|

11.3.3 |

19.01.2024 |

Сформирована стоимость предмета лизинга для целей НУ |

01.09 |

01.К |

100 000,00 |

||

|

11.3.4 |

19.01.2024 |

Признана в расходах по НУ стоимость выкупленного предмета лизинга |

26 |

01.9 |

100 000,00 |

||

|

11.3.5 |

19.01.2024 |

Входной НДС принят к вычету |

68.02 |

19.04 |

20 000,00 |

Счет-фактура полученный Поступление (акт, накладная, УПД) |

Счет-фактура полученный |

1. Предварительные настройки

1.1. Настройка функциональности программы

Для учета операций по договору лизинга необходимо настроить функциональность программы.

Форма «Функциональность программы» (рис. 1):

- Раздел: Главное – Функциональность.

- На закладке Основные средства должны быть установлены:

- флажок Основные средства;

- флажок Лизинг.

Рис. 1

2. Принятие к учету предмета лизинга, признание ОА и ППА

Документ «Поступление в лизинг» (рис. 2 — 3):

- Раздел: ОС и НМА – Поступление в лизинг. Кнопка Создать.

- Заполните основную часть документа:

- В поле Документ № укажите данные акта приема-передачи объекта лизинга.

- В соответствующих полях укажите контрагента, договор, проверьте счета учета в поле Счет расчетов (по умолчанию должен быть счет 76.07.1).

- В поле Дата окончания укажите дату окончания договора лизинга.

- Переключатель Принятие к учету установите в положение Позднее (если будут дополнительные затраты, связанные с получением предмета лизинга) или Этим документом (в иных случаях).

- В полях Расходы по амортизации и Арендные платежи в НУ выберите из справочника Способы отражения расходов способ или создайте новый, указав счет затрат и аналитику, на которые будут относиться расходы по амортизации ППА в бухгалтерском учете и расходы по лизинговым платежам в налоговом учете.

Табличную часть документа заполните по кнопке Добавить:

- в колонке Предмет аренды выберите (добавьте новый) соответствующий объект из справочника Основные средства;

- в колонке Сумма укажите сумму договора лизинга (общую сумму лизинговых платежей, включая выкупную стоимость);

- в колонке Срок использования укажите в месяцах СПИ предмета лизинга в соответствии с намерениями по его использованию, в том числе после окончания срока договора лизинга;

- проверьте, что в колонках Счет учета, Счет амортизации и Счет НДС выбраны необходимые счета бухгалтерского учета (по умолчанию используются 01.03, 02.03 и 76.07.9 соответственно).

Рис. 2

По кнопке .png)

Рис. 3

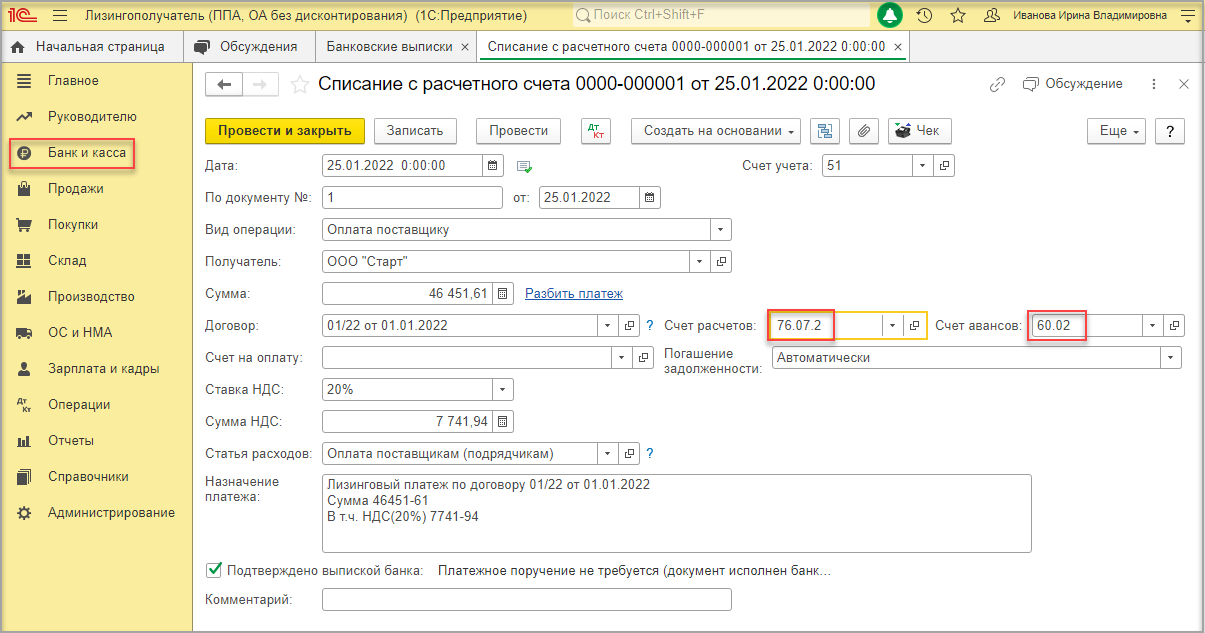

3. Перечисление платежей лизингодателю (за первый месяц договора — январь 2022)

3.1. Перечислен первый лизинговый платеж (аванс) за январь 2022

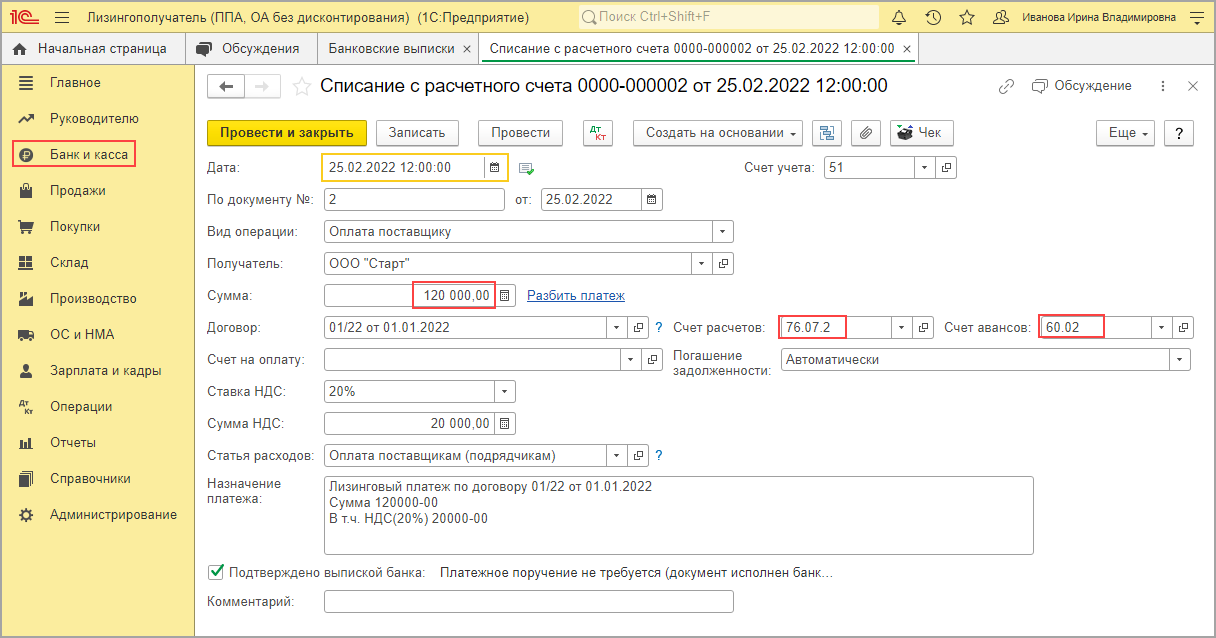

Документ «Списание с расчетного счета» (рис. 4 — 5):

- Раздел Банк и касса – Банковские выписки. Создайте документ по кнопке Списание или откройте ранее созданный / загруженный через «Клиент-банк» документ.

- Выберите Вид операции – «Оплата поставщику».

- Заполните документ:

- Укажите получателя (Лизингодателя), перечисляемую сумму согласно графику платежей, договор, проверьте ставку и сумму НДС.

- В полях Счет расчетов, Счет авансов выберите счета расчетов с Лизингодателем: счет расчетов — 76.07.2 «Задолженность по арендным платежам», счет авансов — 76.07.2 «Задолженность по арендным платежам» или 60.02 «Расчеты по авансам выданным». В качестве счета авансов следует выбрать счет 76.07.2, если по условиям договора выкупная стоимость уплачивается частями в составе лизинговых платежей (в этом случае авансовый платеж нужно разделить на две суммы и отнести аванс по выкупной стоимости на счет 60.02 и аванс по услугам лизинга на счет 76.07.2).

- В поле Статья расходов выберите статью движения денежных средств с видом движения «Оплата товаров, работ, услуг, сырья и иных оборотных активов».

- Установите флажок Подтверждено выпиской банка.

Рис. 4

По кнопке .png)

Рис. 5

4.1 Начислен лизинговый платеж за январь 2022

4.2 Учтен входной НДС по лизинговому платежу

4.3 Зачтен аванс по лизинговому платежу, уплаченному в январе 2022

4.4 Уменьшен НДС по ОА

Документ «Поступление (акт, накладная, УПД)» с видом операции «Услуги аренды» (рис. 6 — 7):

- Раздел: Покупки – Поступление (акты, накладные, УПД).

- Кнопка Поступление, вид операции — Услуги лизинга.

- Заполните документ: В полях Акт № и Дата введите дату и номер документа, на основании которого начисляется лизинговый платеж.

- В полях Контрагент и Договор выберите контрагента (Лизингодателя) и договор с ним.

- По ссылке в поле Расчеты проверьте счета учета расчетов с контрагентом и по авансам (аналогично операции 3.1 на рис. 4), сроки расчетов, способ зачета аванса («Автоматически», «По документу» или «Не зачитывать»).

- По кнопке Добавить заполните табличную часть документа:

- в колонке Номенклатура выберите из одноименного справочника полученную услугу в 1-й подстроке (в справочнике «Номенклатура» при создании нового элемента указывайте вид номенклатуры «Услуги») или просто укажите текстовое наименование услуги во 2-й подстроке;

- в колонке Сумма укажите сумму лизингового платежа за соответствующий месяц (46 451,61 руб. за январь 2022 = 120 000 руб. (месячный размер лизингового платежа) / 31 (количество дней в январе 2022)*12 (количество дней действия договора в январе 2022));

- укажите ставку НДС (колонка %НДС), в колонках Счет учета и Счет НДС проверьте счета учета задолженности по аренде и НДС к вычету (по умолчанию — 76.07.1 «Арендные обязательства», 19.04 «НДС по приобретенным услугам»).

Рис. 6

По кнопке .png)

Рис. 7

4.5 Входной НДС принят к вычету

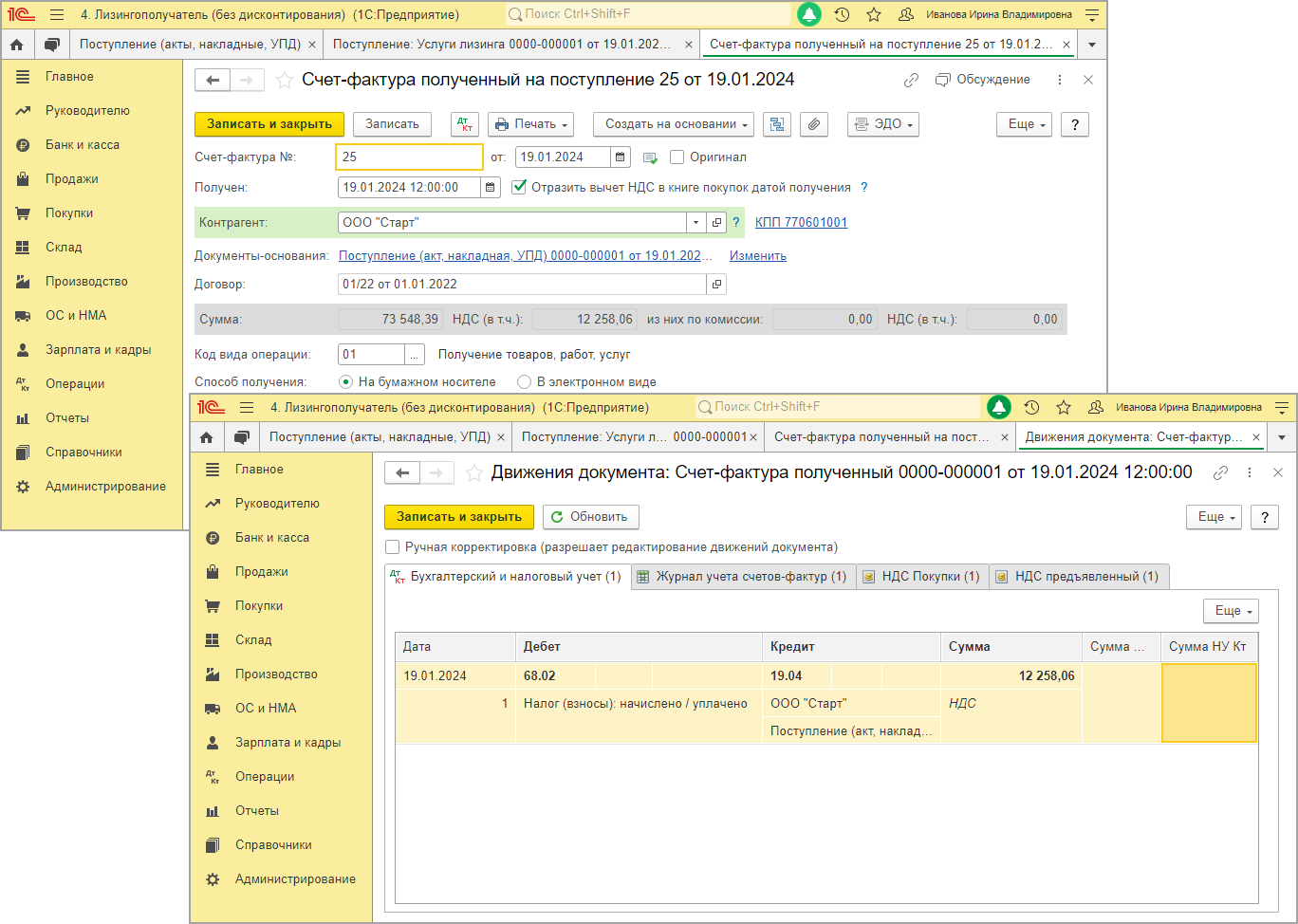

Документ «Счет-фактура полученный» (рис. 8):

- Если получен счет-фактура:

- В документе поступления заполните поля Счет-фактура № и от, затем нажмите кнопку Зарегистрировать (рис. 6) или просто проведите документ поступления. Автоматически будет создан документ Счет-фактура полученный, поля документа будут заполнены данными из документа-основания, а в форме документа-основания появится ссылка на созданный документ.

- По ссылке откройте документ Счет-фактура полученный. Проверьте заполнение полей документа и установленный флажок Отразить вычет НДС в книге покупок датой получения. Если флажок снять, то вычет отражается регламентным документом Формирование записей книги покупок. Если по организации ведется раздельный учет НДС, то флажок Отразить вычет НДС в книге покупок датой получения в документе скрыт, а все вычеты отражаются только регламентным документом Формирование записей книги покупок.

Если в качестве первичного документа и счета-фактуры получен УПД со статусом «1»:

- В документе поступления под табличной частью установите переключатель УПД в положение «Включено» (переместите вправо). В полях Накладная, УПД № и от укажите номер полученного от поставщика документа. При проведении документа поступления автоматически будет создан документ Счет-фактура полученный, поля документа будут заполнены данными из документа-основания. По ссылке в поле УПД откройте форму с настройками, перейдите в документ Счет-фактура полученный можно по ссылке Все реквизиты.

Рис. 8

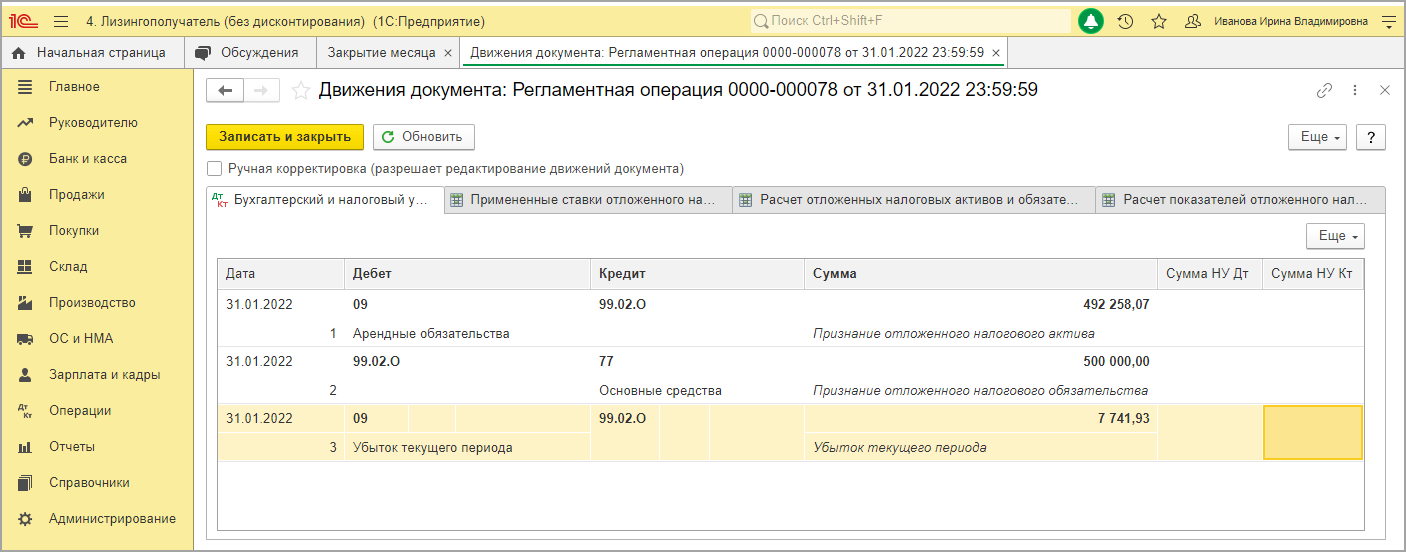

5. Закрытие первого месяца действия договора (январь 2022)

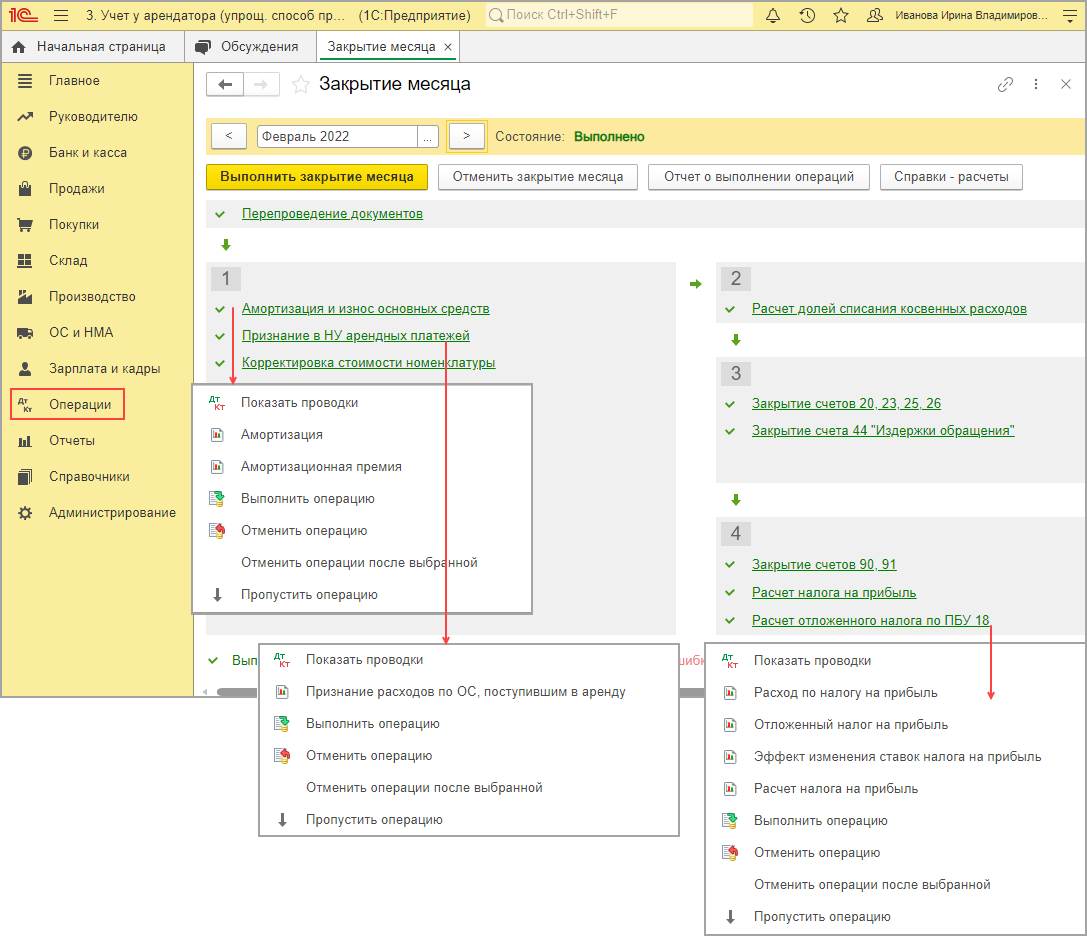

Обработка «Закрытие месяца» (рис. 9 — 11):

- Раздел: Операции – Закрытие месяца (рис. 9).

- Установите месяц закрытия (Январь 2022). Кнопка Выполнить закрытие месяца.

- Если необходимо признать в расходах по НУ лизинговый платеж без полного закрытия месяца, то по ссылке с названием регламентной операции Признание в НУ арендных платежей выберите Выполнить операцию. Но для отражения в учете признания отложенных налогов в связи с возникновением в БУ и НУ разных объектов учета необходимо выполнить все регламентные операции обработки Закрытие месяца.

Рис. 9

5.1 Признание в расходах по НУ лизингового платежа за январь 2022

Регламентная операция «Признание в НУ арендных платежей» в составе обработки «Закрытие месяца» (рис. 10)

По ссылке с названием регламентной операции Признание в НУ арендных платежей выберите Показать проводки и посмотрите результат ее выполнения. Сумма лизингового платежа признается в расходах только в налоговом учете.

Рис. 10

5.2 Признан ОНА по обязательству по аренде

5.3 Признано ОНО по ППА

Регламентная операция «Расчет отложенного налога по ПБУ 18» в составе обработки «Закрытие месяца» (рис. 11)

По ссылке с названием регламентной операции Расчет отложенного налога по ПБУ 18 выберите Показать проводки и посмотрите результат ее выполнения:

- Проводка 1: Признан отложенный налоговый актив (ОНА) на сумму 492 258,07 руб.

Расчет: (2 461 290,33 (Балансовая стоимость ОА в БУ на конец месяца) — 0,00 (в НУ нет объекта))* 20% = 492 258,07 руб. - Проводка 2: Признано отложенное налоговое обязательство (ОНО) на сумму 500 000,00 руб.

Расчет: (2 500 000 руб. (Балансовая стоимость ППА в БУ на конец месяца) — 0,00 (в НУ нет объекта))* 20% = 500 000,00 руб.

Рис. 11

6. Перечисление платежей лизингодателю (за второй месяц договора — февраль 2022)

6.1. Перечислен второй лизинговый платеж (аванс) за февраль 2022

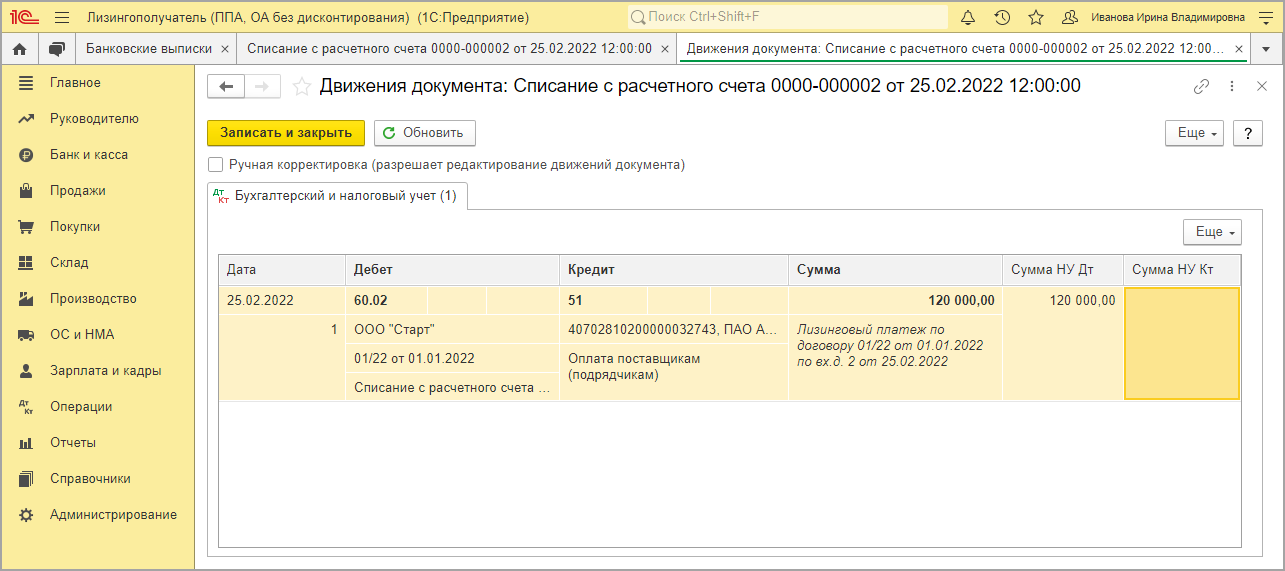

Документ «Списание с расчетного счета» (рис. 12 — 13):

Заполните документ аналогично операции 3.1 (рис.4). В поле Сумма укажите сумму подлежащего перечислению лизингового платежа согласно графику платежей (в размере 120 000 руб. за февраль 2022).

Рис. 12

По кнопке

посмотрите результат проведения документа (рис. 13).

Рис. 13

Аналогичным образом перечисляются последующие лизинговые платежи согласно графику (в марте 2022 – декабре 2023 в сумме 120 000,00 руб., в январе 2024 в сумме 73 548,39 (см. операцию 9.1)).

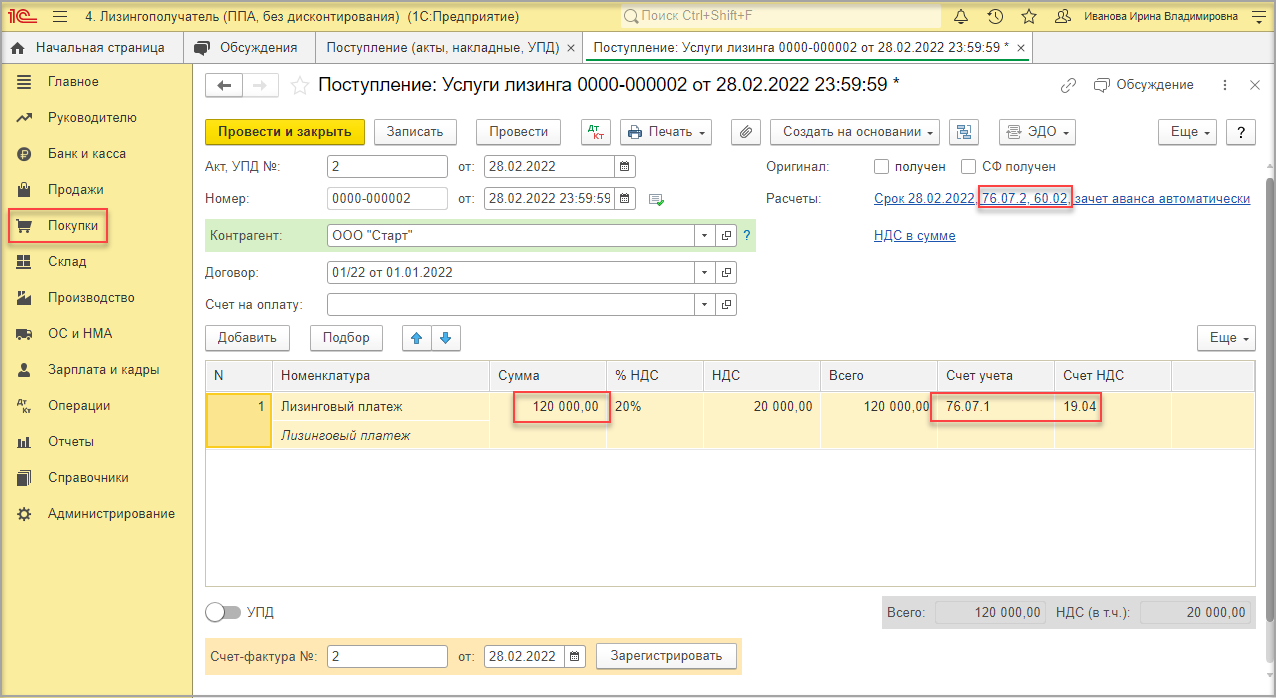

7. Учет лизинговых платежей (второй месяц договора — февраль 2022)

7.1 Начислен лизинговый платеж за февраль 2022

7.2 Учтен входной НДС по лизинговому платежу

7.3 Зачтен аванс по лизинговому платежу, уплаченному в феврале 2022

7.4 Уменьшен НДС по ОА

Документ «Поступление (акт, накладная, УПД)» с видом операции «Услуги лизинга» (рис. 14 — 15):

Заполните документ аналогично операциям 4.1 — 4.4 (рис. 6). В колонке Сумма укажите сумму лизингового платежа за соответствующий месяц договора (120 000 руб. за февраль 2022).

Рис. 14

По кнопке .png)

Рис. 15

7.5 Входной НДС принят к вычету

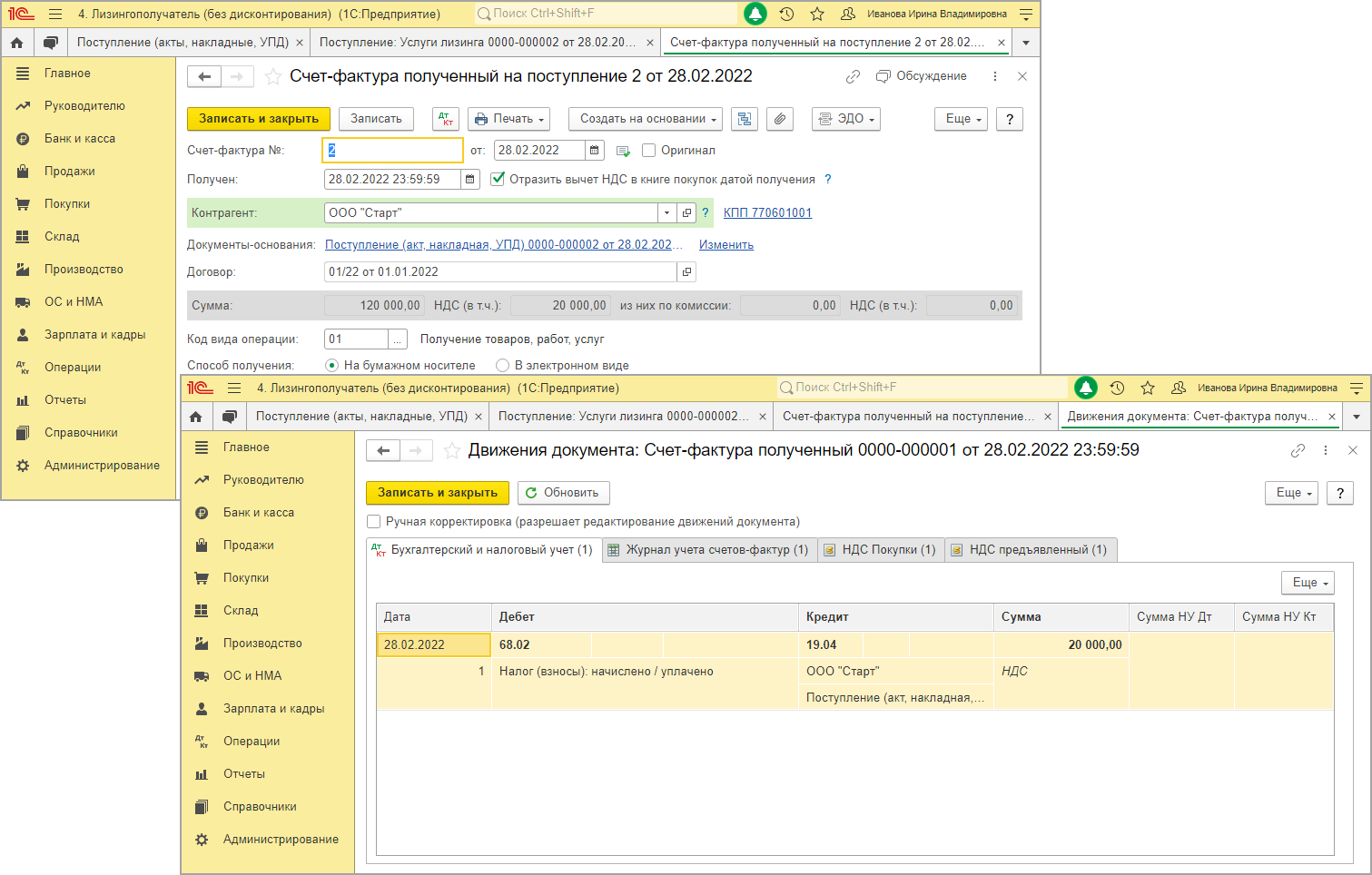

Документ «Счет-фактура полученный» (рис. 16):

Зарегистрируйте полученный счет-фактуру и посмотрите результат проведения документа (рис. 16) аналогично операции 4.5 (рис. 8).

Рис. 16

Аналогичным образом отражается начисление лизинговых платежей и учет НДС по ним за последующие месяцы договора (март 2022 – декабрь 2023 в размере 120 000,00 руб., в январе 2024 в размере 73 548,39 (см. операции 10.1 — 10.5)).

8. Закрытие месяца (второй месяц договора — февраль 2022)

Обработка «Закрытие месяца» (рис. 17 — 20):

- Раздел: Операции – Закрытие месяца (рис. 17).

- Установите месяц закрытия (Февраль 2022). Кнопка Выполнить закрытие месяца.

- Если необходимо начислить амортизацию и/или признать в расходах по НУ арендный платеж без полного закрытия месяца, то по ссылке с названием регламентной операции Амортизация и износ основных средств или Признание в НУ арендных платежей выберите Выполнить операцию. Но для отражения в учете признания отложенных налогов в связи с возникновением в БУ и НУ разных объектов учета необходимо выполнить все регламентные операции обработки Закрытие месяца.

Рис. 17

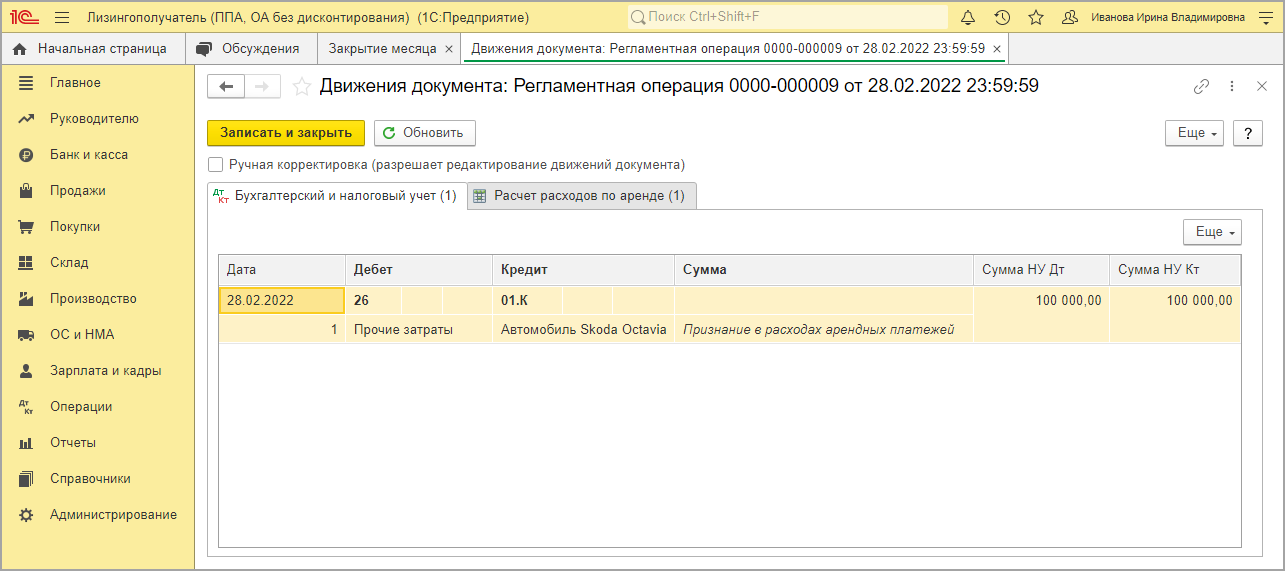

8.1 Признание в расходах по НУ лизингового платежа за февраль 2022

Регламентная операция «Признание в НУ арендных платежей» в составе обработки «Закрытие месяца» (рис. 18)

По ссылке с названием регламентной операции Признание в НУ арендных платежей (рис.17) выберите Показать проводки и посмотрите результат ее выполнения (рис. 18). Сумма лизингового платежа признается в расходах только в налоговом учете.

Рис. 18

Аналогичным образом признаются лизинговые платежи в расходах по НУ за последующие месяцы в течение срока действия договора лизинга, кроме последнего (март 2022 – декабрь 2023). В последний месяц действия договора (январь 2024) лизинговый платеж признается в расходах по НУ на дату перехода собственности на предмета лизинга от лизингодателя к лизингополучателю по окончании срока договора документом «Выкуп предметов лизинга» (см. операцию 11.2.2).

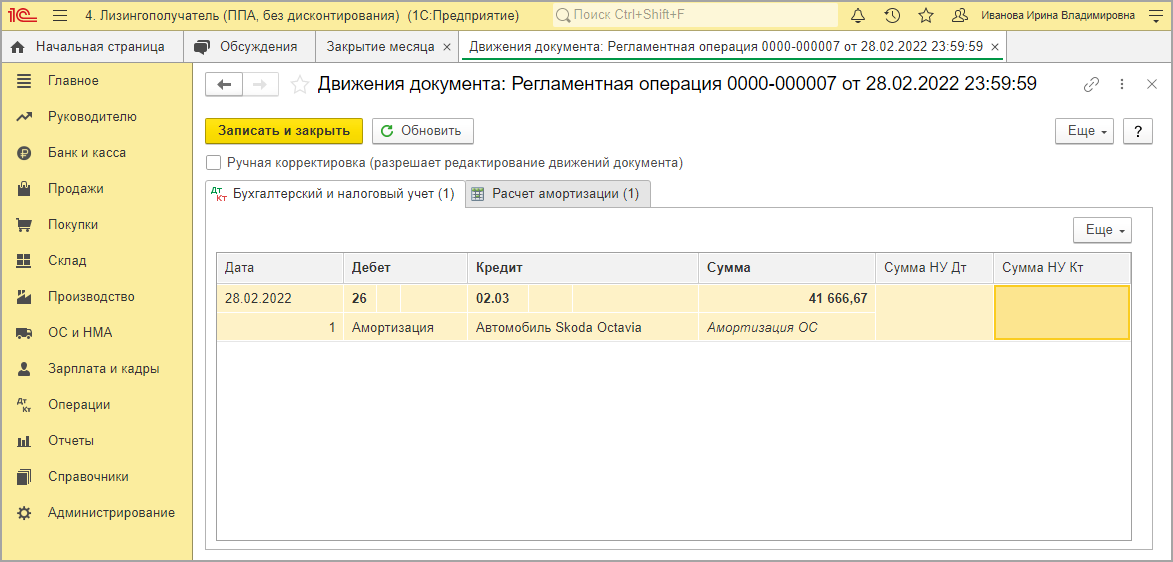

8.2. Начислена амортизация ППА за февраль 2022

Регламентная операция «Амортизация и износ основных средств» в составе обработки «Закрытие месяца» (рис. 19)

По ссылке с названием регламентной операции Амортизация и износ основных средств (рис. 17) выберите Показать проводки и посмотрите результат ее выполнения (рис. 19):

- Сумма ежемесячной амортизации в БУ: 41 666,67 руб.

- Амортизация в НУ не начисляется, так как объекта амортизируемого имущества не возникает.

Рис. 19

Аналогичным образом амортизация начисляется за последующие месяцы в течение срока договора лизинга, кроме последнего (март 2022 – декабрь 2023). В последний месяц действия договора (январь 2024) амортизация начисляется на дату выкупа предмета лизинга по окончании срока договора документом «Выкуп предметов лизинга» (см. операцию 11.2.1).

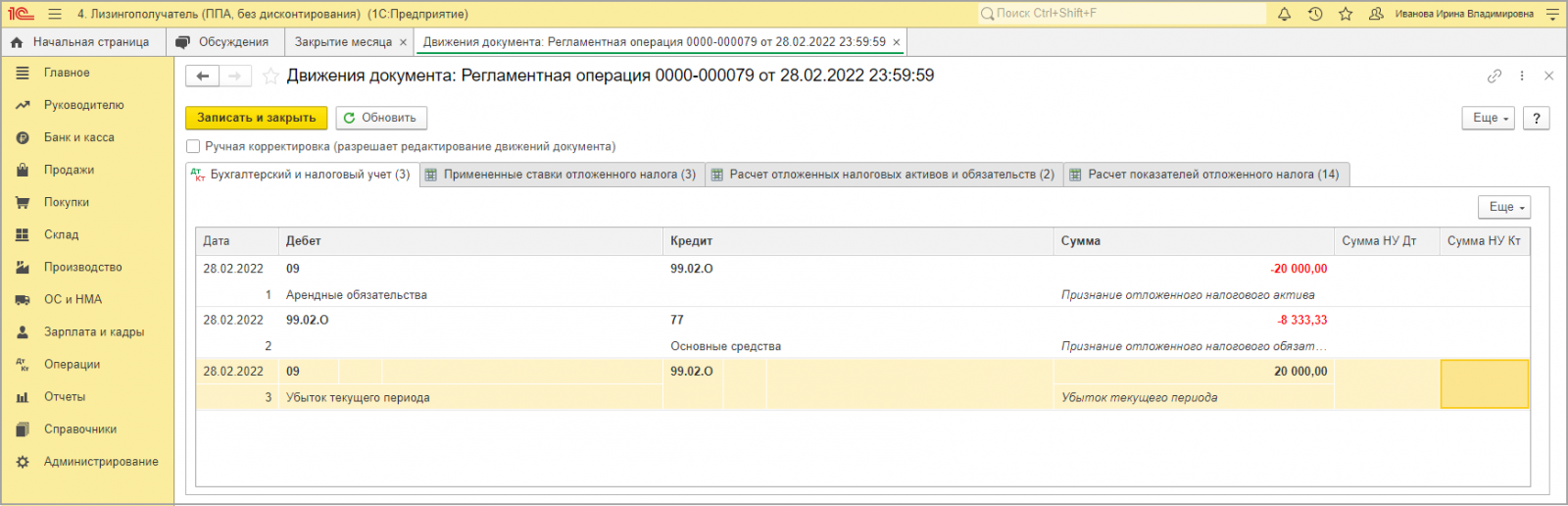

8.3 Уменьшен ОНА по обязательству по аренде

8.4 Уменьшено ОНО по ППА

Регламентная операция «Расчет отложенного налога по ПБУ 18» в составе обработки «Закрытие месяца» (рис. 20)

По ссылке с названием регламентной операции Расчет отложенного налога по ПБУ 18 (рис. 17) выберите Показать проводки и посмотрите результат ее выполнения (рис. 20):

- Проводка 1: Погашение отложенного налогового актива на сумму 20 000,00 руб.

Расчет: Балансовая стоимость ОА в БУ на конец месяца уменьшилась на сумму арендного платежа в размере 100 000 руб., в НУ нет объекта, соответственно ОНА подлежит уменьшению на сумму = 100 000,00 * 20% = 20 000,00 руб. - Проводка 2: Погашение отложенного налогового обязательства на сумму 8 333,33 руб.

Расчет: Балансовая стоимость ППА в БУ на конец месяца уменьшилась на сумму амортизации в размере 41 666,67 руб., в НУ нет объекта, соответственно ОНО подлежит уменьшению на сумму = 41 666,67 * 20% = 8 333,33 руб.).

Рис. 20

Аналогичным образом (сторнировочными записями) уменьшаются (погашаются) ОНА и ОНО за последующие месяцы в течение текущего года (март 2022 – декабрь 2022). С января 2023 по январь 2024 уменьшение (погашение) ОНА и ОНО осуществляется записями Дт 99.02.О Кт 09 и Дт 77 Кт 99.02.О.

Обратите внимание!

Если ОНО (ОНА) уменьшается (погашается) в том же налоговом периоде, в котором признано, то уменьшение (погашение) отражается проводкой с той же корреспонденцией счетов, что и признание, но со знаком «минус» (т. е. «сторно»): Дт 99.02.О Кт 77 «сторно» (Дт 09 Кт 99.02.О «сторно»).

Если ОНО (ОНА) уменьшается (погашается) в налоговых периодах, отличных от налогового периода, в котором признано, то уменьшение (погашение) отражается проводкой с корреспонденцией счетов, обратной признанию, со знаком «плюс»: Дт 77 Кт 99.02.О (Дт 99.02.О Кт 09).

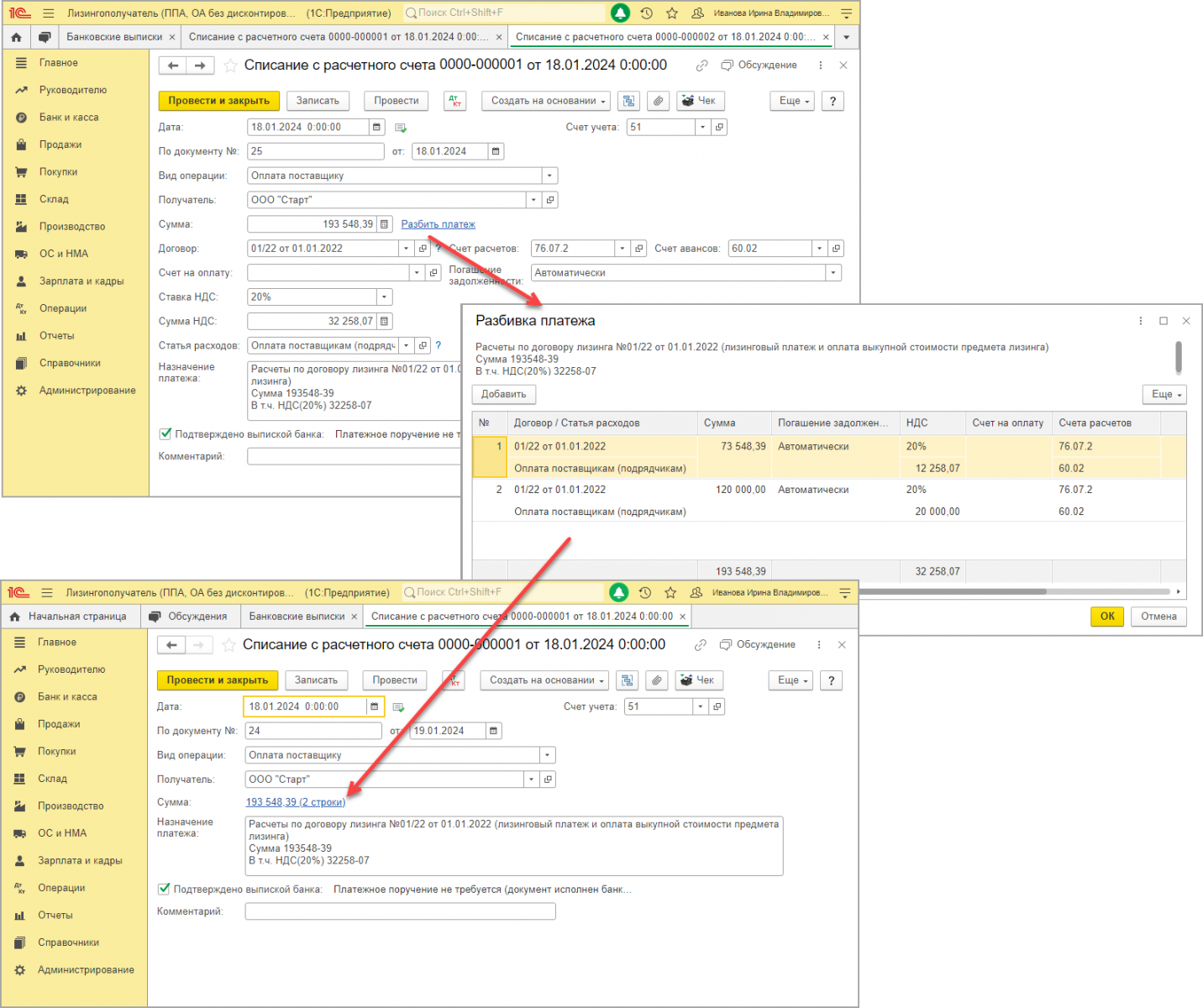

9. Перечисление платежей лизингодателю (в последний месяц договора — январь 2024)

9.1. Перечислен последний лизинговый платеж за январь 2024

9.2. Перечислена выкупная стоимость предмета лизинга

Документ «Списание с расчетного счета» (рис. 21 — 22):

- Раздел Банк и касса – Банковские выписки.

- Создайте документ по кнопке Списание или откройте ранее созданный / загруженный через «Клиент-банк» документ. Выберите Вид операции – «Оплата поставщику».

- Заполните документ: Укажите получателя (Лизингодателя), перечисляемую сумму согласно графику платежей, договор, проверьте ставку и сумму НДС, проверьте Способ погашения задолженности.

- В полях Счет расчетов, Счет авансов выберите счета аналогично операции 3.1 на рис. 4.

- В поле Статья расходов выберите статью движения денежных средств с видом движения «Оплата товаров, работ, услуг, сырья и иных оборотных активов».

- Установите флажок Подтверждено выпиской банка.

- Перейдите по ссылке Разбить платеж, разбейте платеж на две строки (кнопка Добавить): лизинговый платеж (в сумме 73 549,39 руб. за январь 2024) и оплату выкупной стоимости (в сумме 120 000 руб.).

Проверьте данные платежа в обеих строках и сохраните их по кнопке ОК. Кнопка Провести.

Рис. 21

По кнопке .png)

Рис. 22

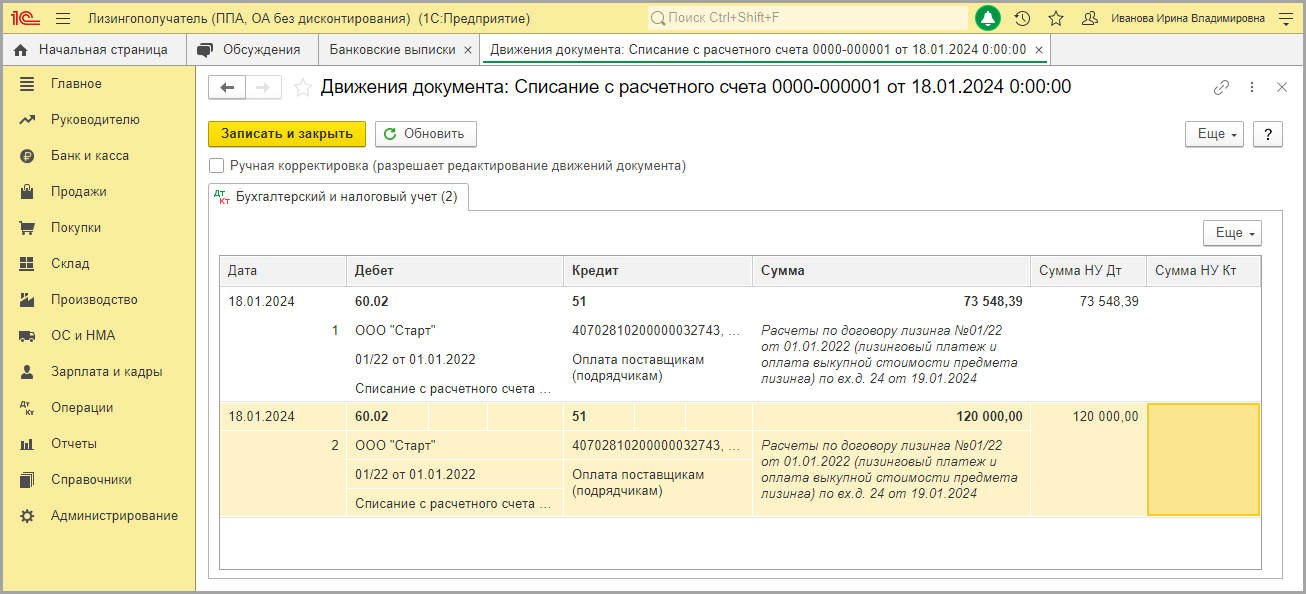

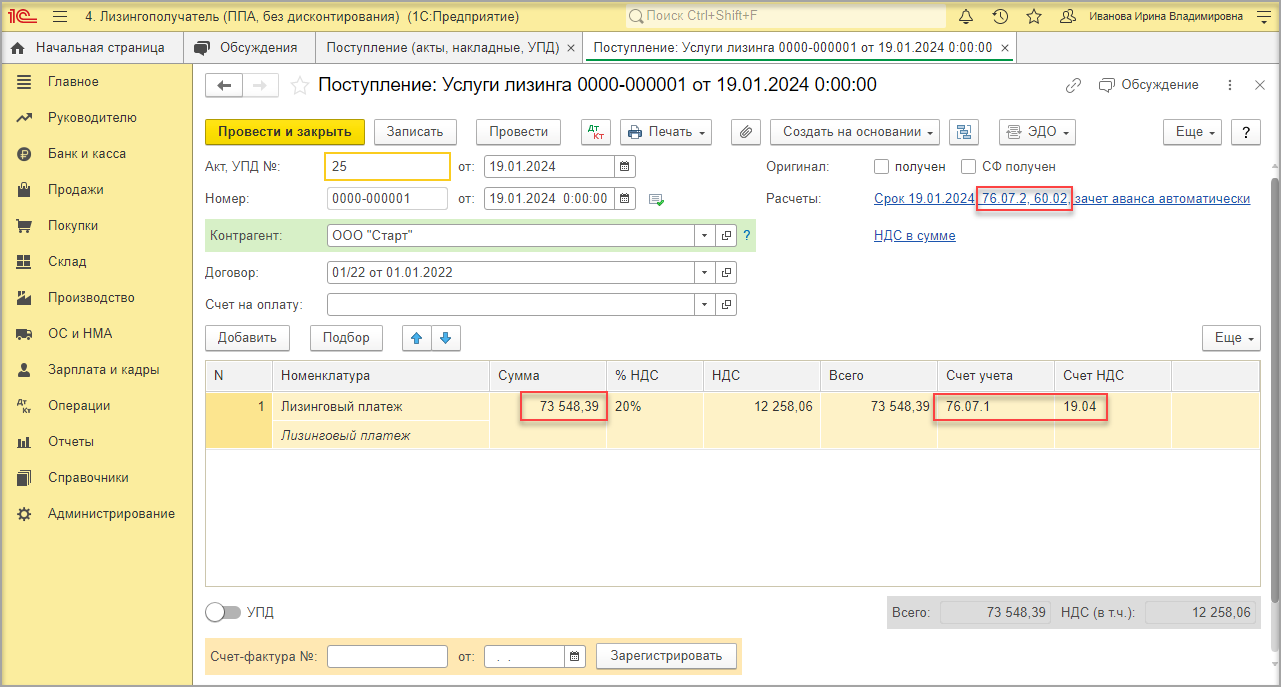

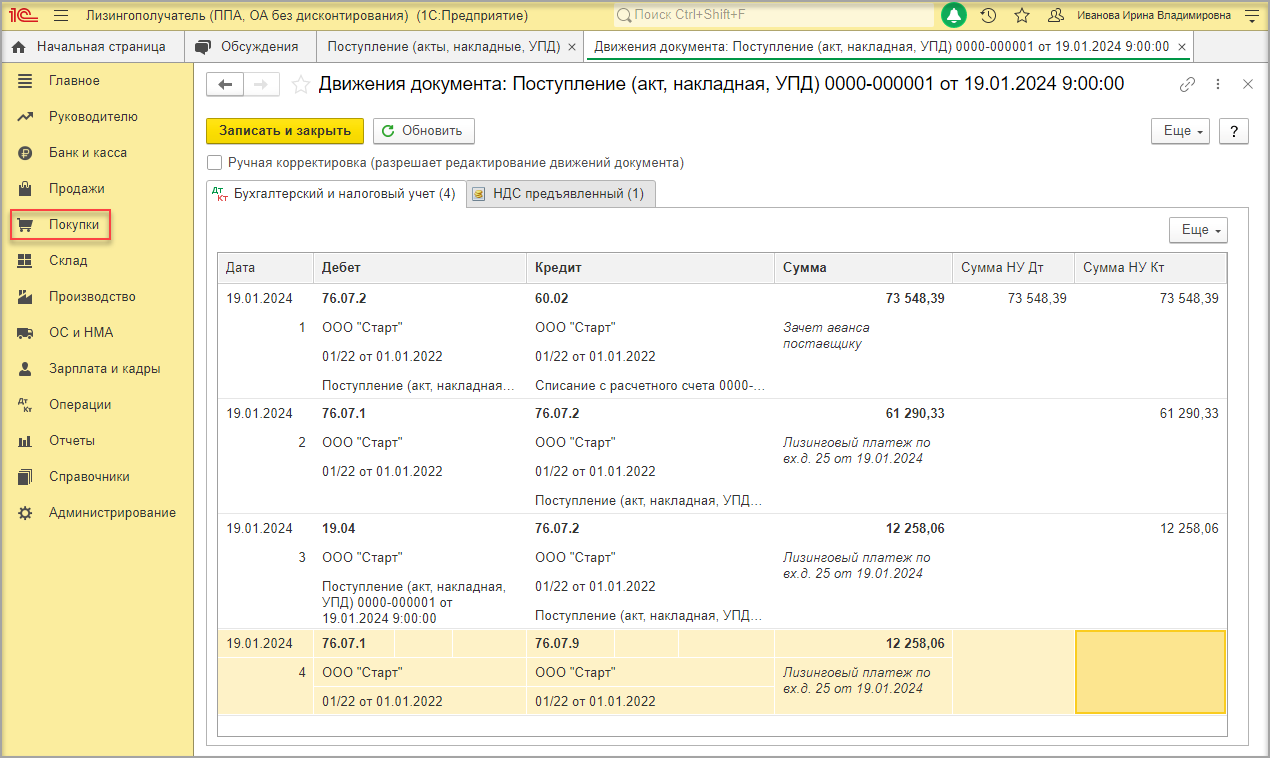

10. Учет лизинговых платежей (последний месяц договора — январь 2024)

10.1 Начислен лизинговый платеж за январь 2024

10.2 Учтен входной НДС по лизинговому платежу

10.3 Зачтен аванс по лизинговому платежу, уплаченному в январе 2024

10.4 Уменьшен НДС по ОА

Документ «Поступление (акт, накладная, УПД)» с видом операции «Услуги аренды» (рис. 23 — 24):

Заполните документ аналогично операциям 4.1 — 4.4 (рис. 6). В колонке Сумма укажите сумму лизингового платежа за последний месяц договора (73 549,39 руб.за январь 2024 = 120 000 руб. (месячный размер лизингового платежа) / 31 (количество дней в январе 2024)*19 (количество дней действия договора в январе 2024)).

Рис. 23

По кнопке .png)

Рис. 24

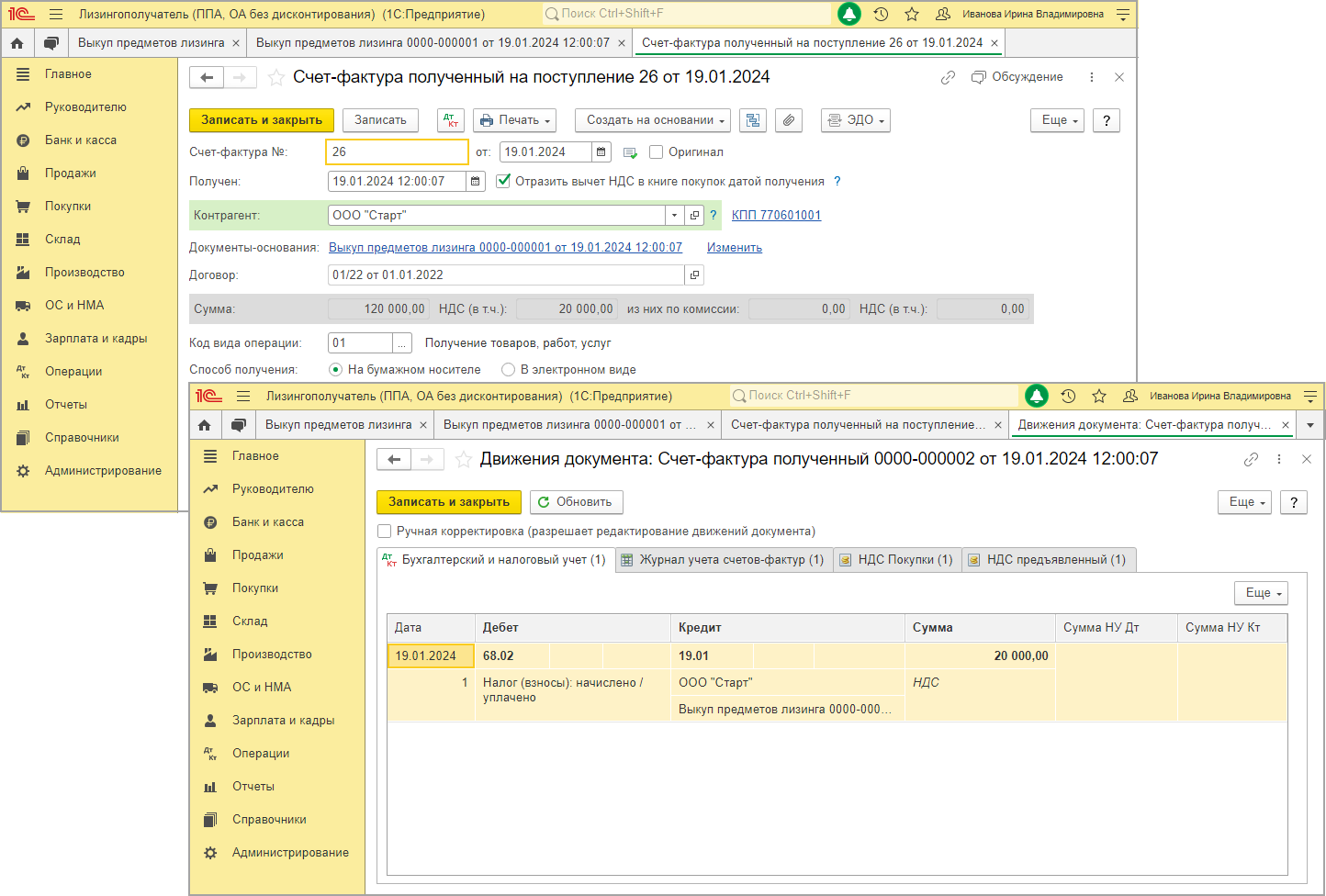

10.5 Входной НДС принят к вычету

Документ «Счет-фактура полученный» (рис. 25):

Зарегистрируйте полученный счет-фактуру и посмотрите результат проведения документа (рис. 25) аналогично операции 4.5 (рис. 8).

Рис. 25

11. Выкуп предмета лизинга

11.1. Признание и зачет встречных обязательств по выкупленному имуществу

11.2. Признание затрат за январь 2024 (амортизация, лизинговый платеж)

11.3 Принятие объекта к учету в состав собственных основных средств

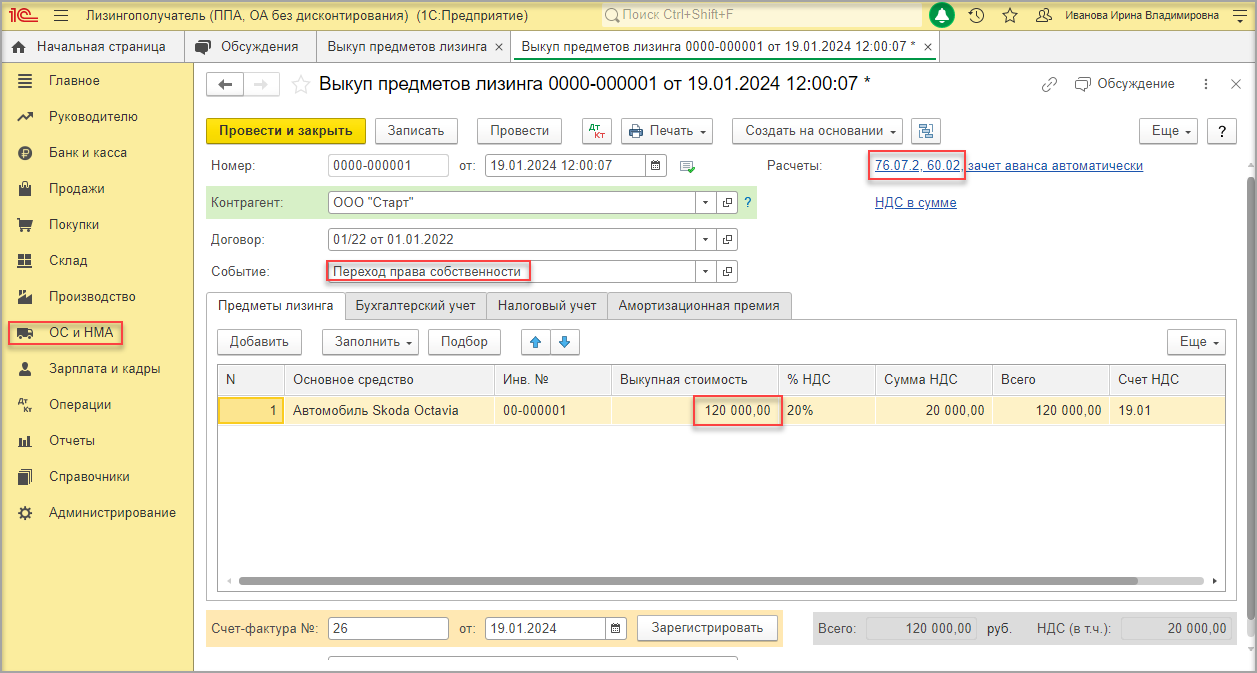

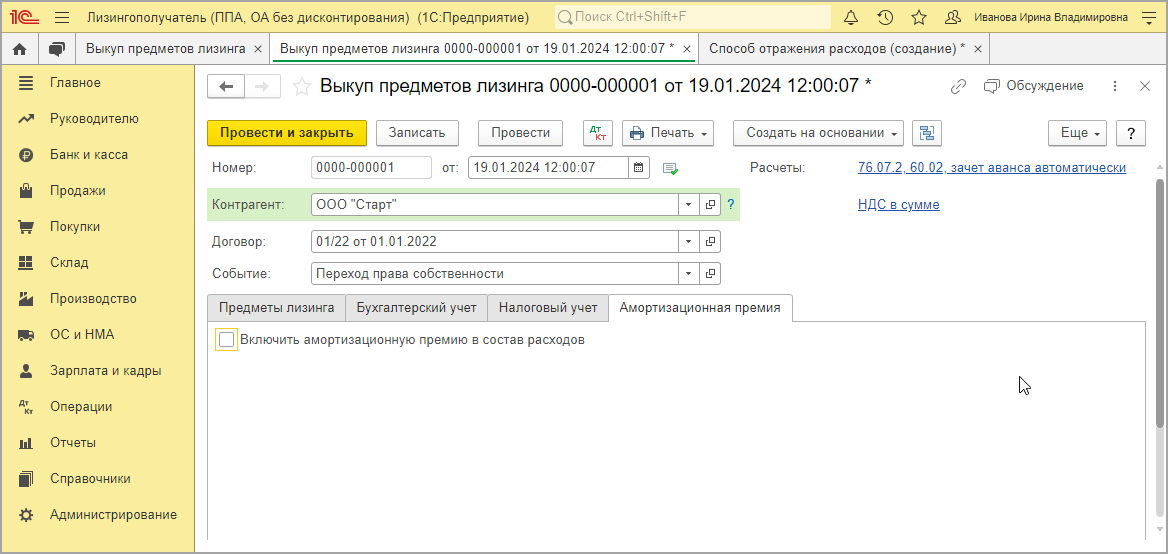

Документ «Выкуп предметов лизинга (рис. 26 — 31):

- Раздел: ОС и НМА — Выкуп предметов лизинга. Кнопка Создать.

- Заполните основную часть документа: в полях Контрагент и Договор выберите контрагента (Лизингодателя) и договор с ним;

- по ссылке в поле Расчеты проверьте счета учета расчетов с контрагентом (76.07.2 «Задолженность по арендным платежам») и по авансам в части выкупной стоимости (60.02 «Расчеты по авансам выданным»), способ зачета аванса («Автоматически», «По документу» или «Не зачитывать»).

- в поле Событие выберите из раскрывающегося списка событие «Переход права собственности» либо создайте свое по кнопке Создать;

На закладке Предметы лизинга заполните табличную часть по кнопке Добавить (рис. 26):

- в колонке Основное средство из одноименного справочника выберите выкупаемый у лизингодателя объект (фактически этот элемент справочника является ППА), колонка Инв.№ заполнится автоматически;

- в колонке Выкупная стоимость укажите сумму выкупа предмета лизинга (аренды) согласно договору лизинга и укажите ставку НДС в колонке % НДС;

- в колонке Счет НДС выберите счет 19.01 «НДС при приобретении основных средств».

Рис. 26

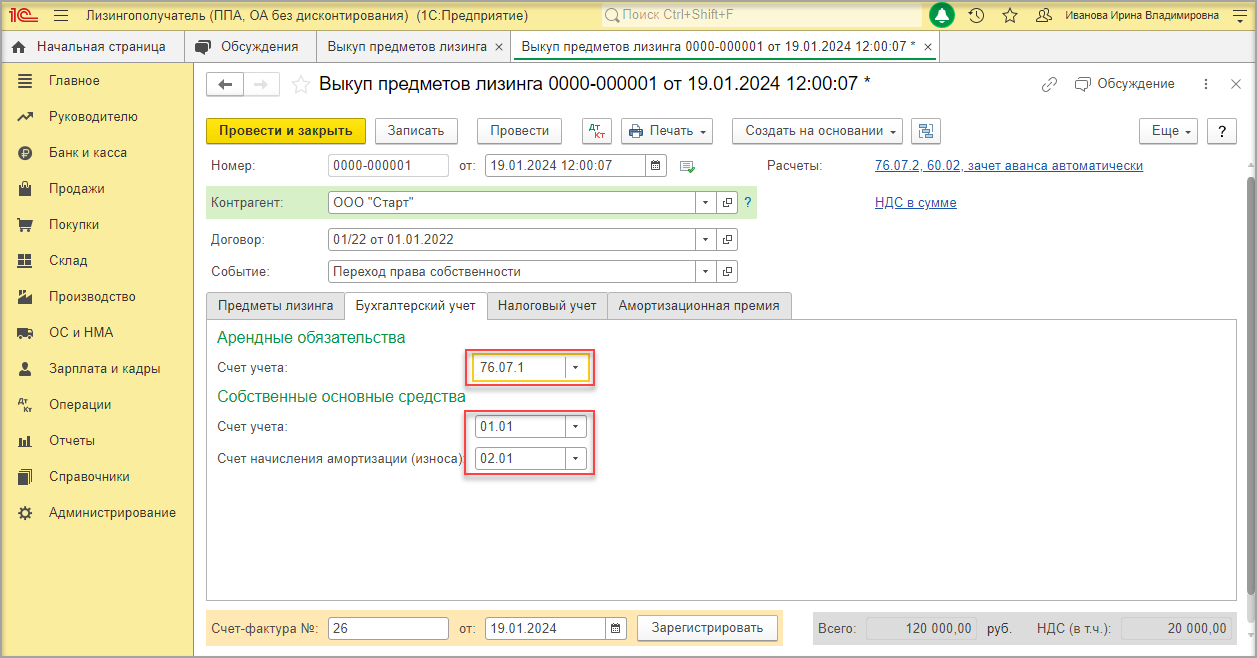

- На закладке Бухгалтерский учет (рис. 27):

- в поле Счет учета блока «Арендные обязательства» выберите счет учета обязательства по аренде (76.07.1 «Арендные обязательства»);

- в полях Счет учета и Счет начисления амортизации (износа) блока «Собственные основные средства» укажите соответствующие счета учета собственных основных средств (01.01 «Основные средства в организации» и 02.01 «Амортизация основных средств, учитываемых на счете 01»).

Рис. 27

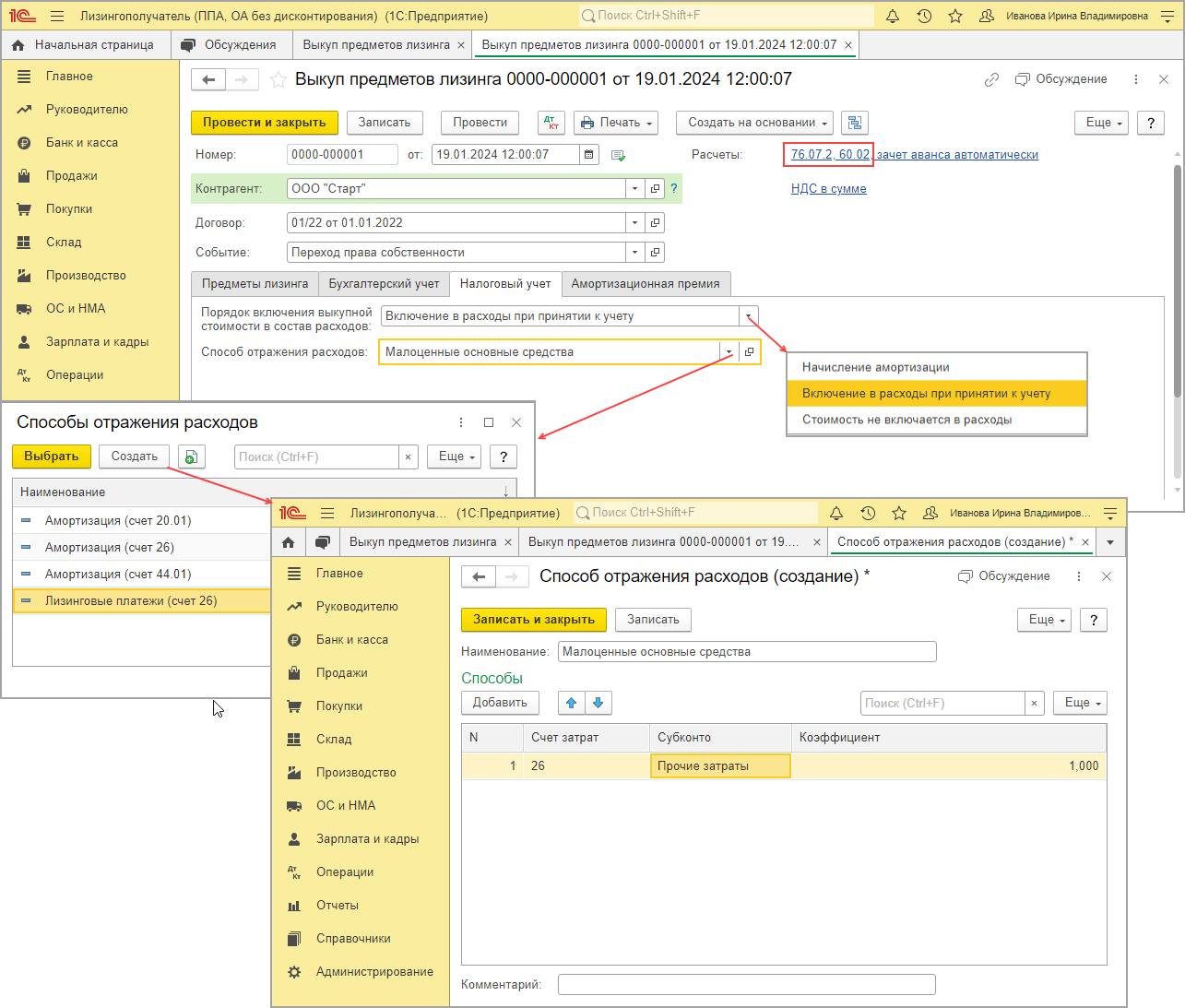

- На закладке Налоговый учет (рис. 28):

- в поле Порядок включения выкупной стоимости в расходы выберите из раскрывающегося списка необходимую позицию (при классификации объекта учета для целей НУ в составе амортизируемого имущества — «Начисление амортизации», для целей включения выкупной стоимости в расходы — «Включение в расходы при принятии к учету», в иных случаях — «Стоимость не включается в расходы») (в примере — «Включение в расходы при принятии к учету», поскольку выкупная стоимость не превышает 100 000,00 руб. и, соответственно, выкупаемый из лизинга объект не является амортизируемым имуществом в соответствии с п. 1 ст. 256 НК РФ);

- в поле Способ отражения расходов выберите из раскрывающегося списка (добавьте новую) статью учета затрат для целей налогового учета.

Рис. 28

Обратите внимание!

Если выкупаемый объект относится к амортизируемому имуществу, то при выборе в поле Порядок включения выкупной стоимости в расходы способа «Начисление амортизации» необходимо заполнить соответствующие данные (рис. 29):

- установить флажок Начислять амортизацию;

- в поле Срок полезного использования (в месяцах) указать полезного использования объекта для целей НУ;

- в поле Cпециальный коэффициент при необходимости указать соответствующий коэффициент для начисления амортизации.

Рис. 29

На закладке Амортизационная премия для амортизируемого имущества флажок Включить амортизационную премию в состав расходов (если организация планирует ее применить) (рис. 30) и заполнить дополнительно раскрывшиеся при этом поля.

Рис. 30

По кнопке

посмотрите результат проведения документа (рис. 31).

Обратите внимание, что при проведении документа формируются не только проводки (закладка Бухгалтерский и налоговый учет) но и движения по регистрам сведений (соответствующие закладки), необходимые для дальнейшего учета ОС, в том числе для начисления амортизации.

Рис. 31

11.4 Входной НДС принят к вычету

Документ «Счет-фактура полученный» (рис. 32):

Зарегистрируйте полученный счет-фактуру и посмотрите результат проведения документа (рис. 32) аналогично операции 4.5 (рис. 8).

Рис. 32

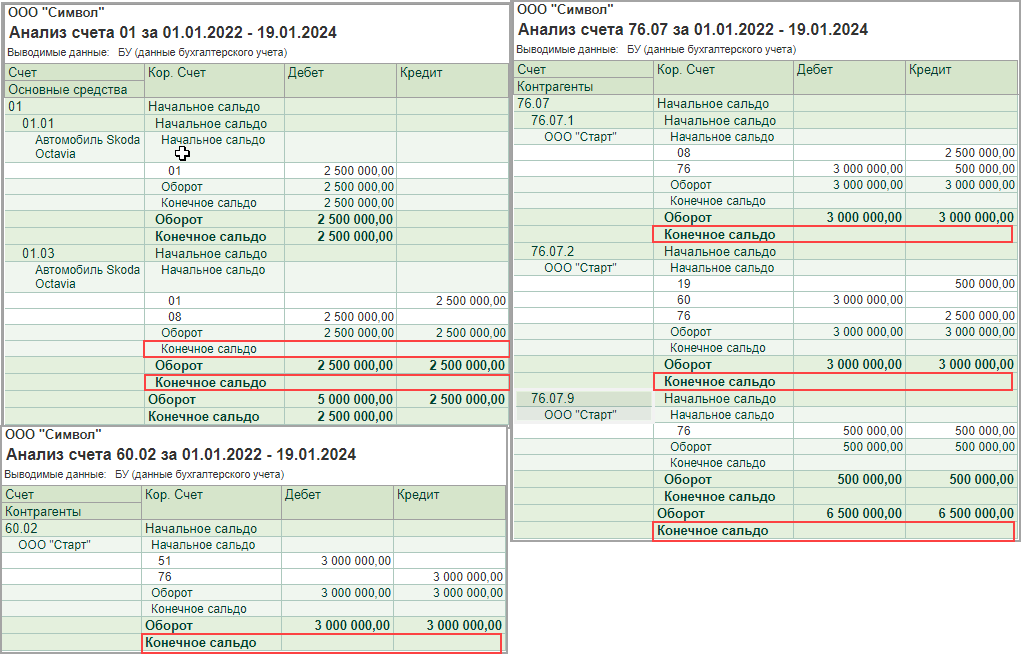

Проверьте на основании стандартных бухгалтерских отчетов (например, «Анализ счета»), что сальдо по счетам учета ППА (01.03), ОА (76.07, 60.02) на дату окончания договора (19.01.2024) равно нулю (рис. 33).

Рис. 33

Наши специалисты всегда готовы ответить на любые ваши вопросы. Просто свяжитесь с нами по телефону +7 3532 45-01-69 или напишите в онлайн-чат. Мы на связи!

Письмо в лизинговую компанию об отсрочке платежей — это ходатайство, в котором компания просит отложить очередной транш по договору на определенный срок. Документ актуален для организаций и предпринимателей, являющихся лизингополучателями, которые столкнулись с финансовыми проблемами в период эпидемии коронавируса.

Будет ли обязательная отсрочка из-за коронавируса

Из-за эпидемии COVID-19 правительство предусмотрело ряд мер поддержки для бизнеса. Среди мероприятий предусмотрена отсрочка по договорам аренды. Но будет ли отсрочка по лизинговым платежам для представителей бизнеса?

Вопрос о предоставлении каникул по оплате лизинговых взносов озвучен президентом еще 4 мая 2020 года. Владимир Путин дал поручение чиновникам, предоставить дополнительные бюджетные ассигнования из федерального бюджета в размере 6 млрд рублей на финансирование программ льготного лизинга автомобильной техники (Приказ №742 от 04.05.2020).

Важно! Для субъектов малого и среднего предпринимательства предусмотрены государственные субсидии на оплату договоров лизинга. Нормы и порядок предоставления выплат из федерального бюджета определен постановлением правительства №316 от 15.04.2014 (ред. от 08.05.2020). Выплаты предоставляются на безвозмездной и безвозвратной основе. Получателей субсидий определяют путем проведения конкурса.

Кому дадут отсрочку

Даже если отсрочку платежей по лизингу закрепят на законодательном уровне, то получат ее далеко не все предприниматели и компании. Дело в том, что правительство вправе распоряжаться только государственными сделками и имуществом. Заставить частные компании государство не уполномочено.

Кто получит государственную помощь:

| Государственные и муниципальные учреждения | При одном условии:

эти организации и ИП заключили договор лизинга государственного или муниципального имущества. На частные сделки отсрочка лизинговых платежей из-за коронавируса не распространяется. |

|---|---|

| Коммерческие организации | |

| Индивидуальные предприниматели | |

| Некоммерческие организации |

Отсрочить платежи по коммерческим сделкам тоже возможно. Но для этого придется выполнить ряд условий:

- Отсутствие просрочек по платежам. Это самое ключевое условие предоставления отсрочек и рассрочек по платежам. Если лизингополучатель добросовестно и своевременно вносил платежи, то лизинговая компания рассмотрит вопрос с предоставлением отсрочки положительно. Учтите, что при незначительных просрочках возможно предоставление каникул. А вот злостным неплательщикам отсрочку вряд ли дадут.

- Длительное сотрудничество. Естественно, что лизинговая компания охотнее пойдет на уступки, если долгое время сотрудничает с партнером. Новичкам в этом деле везет значительно меньше. Например, если договор лизинга заключен в начале 2020 года, и получатель сотрудничает с лизинговой компанией впервые, ему вряд ли отсрочат платежи. Но и это вероятно при выполнении следующих требований:

- отличная кредитная история;

- продолжительное существование (то есть бизнес ведется уже несколько лет);

- отсутствие административных, налоговых, таможенных правонарушений.

- Антикризисные меры. В период экономического кризиса в стране рекомендуем разработать антикризисный план действий. Компания, которая решает проблемы, вызывает доверие. Если предоставить антикризисный план лизинговой компании, то у нее появится возможность оценить вероятность возврата средств и оплаты по договору лизинга.

В любом случае, необходимо вести переговоры. Лизинговые компании тоже заинтересованы в сохранении бизнеса в период кризиса. Следовательно, пойти на уступки — это возможность сохранить клиента и доходы.

Как получить

Несмотря на невозможность отсрочить лизинговые платежи повсеместно, опускать руки не стоит. Каникулы по лизинговым договорам вправе получить любой участник сделки. Достаточно обратиться к лизингодателю.

На законодательном уровне порядок, как получить отсрочку по лизингу, не установлен. В такой ситуации следует действовать самостоятельно. Рекомендуем придерживаться следующего алгоритма:

- Заявите о проблеме. Необходимо уведомить лизингодателя о сложном экономическом положении. Для этого направьте в его адрес письмо с просьбой отсрочить платежи.

- Инициируйте переговоры. Обсудите все нюансы по сделке. Рекомендуем организовать переговоры с партнерами в режиме видеоконференции. Это обезопасит участников от распространения коронавирусной инфекции.

- Ищите компромиссы. Если лизингодатель отказывается и не соглашается на ваши условия, ищите золотую середину. То есть те условия, которые максимально удовлетворят обе стороны сделки в условиях кризиса.

- Выполняйте условия. Если соглашение достигнуто, рекомендуем строго соблюдать условия и требования лизинговой компании. При любом нарушении новые условия сделки отменят. Если же нет возможности выполнить взятые на себя обязательства, то необходимо сообщить об этом партнеру.

Другой вопрос, можно ли получить отсрочку по лизингу в банке? Считаем, что отсрочить платежи по договору с кредитной организацией возможно. Необходимо обратиться в кредитное учреждение для пересмотра условий лизинга.

Как правильно составить заявление

Специальной формы и правил, как написать письмо на отсрочку лизингового платежа, не предусмотрено. Составляйте обращение в произвольной форме согласно правилам деловой переписки. Отразите в письме следующие обязательные реквизиты и информацию:

- Реквизиты сторон — наименование, адреса, телефоны.

- Реквизиты договора лизинга, по которому просите отсрочку.

- Условия, обстоятельства и причины, из-за которых не можете вносить платежи.

- Ссылки на нормативные и законодательные акты. Например, указы президента о введении периода нерабочих дней или региональные законы/указы о введении режима повышенной готовности.

- Новые условия и сроки внесения платежей. Допускается приложить новый график.

- Информация о своевременной оплате лизинговых платежей, отсутствии просрочек, пеней и штрафов по договору. Рекомендуем приложить копию платежного поручения о внесении последней оплаты.

- Иные сведения, которые описывают сложившуюся кризисную ситуацию.

Готовый документ подписывает руководитель компании или сам предприниматель. Либо иное уполномоченное лицо по доверенности. В таком случае приложите копию доверенности.

Примерный образец

Общество с ограниченной ответственностью «Весна»

Дубининский проезд, д. 22/33, Москва, 124632,

телефон: +7 (495) 313-33-13, факс: +7 (495) 313-33-14,

адрес электронной почты: info@compandromeda.ru

Исх. №457 от 22.04.2020

Общество с ограниченной

ответственностью «Зима»

Адрес: ул. Андреева, д. 7, Москва, 124321,

телефон: +7 (495) 321-12-34, факс: +7 (495) 321-12-35,

адрес электронной почты: info@companysigma.ru

15 августа 2018 г. между ООО «Зима» (Арендодатель) и ООО «Весна» (Арендатор) заключен договор лизинга нежилого помещения №15-08/18 (далее — Договор), по которому в финансовую аренду предоставлено помещение площадью 50 (пятьдесят) кв. м, кадастровый номер 77:04:154321:234, расположенное на этаже № 1 в здании по адресу: Москва, ул. Самоцветная, д. 6 (далее — помещение). Цель финансовой аренды помещения — розничная торговля. В помещении открыт магазин мультибрендовой одежды.

Плата по Договору составляет 100 000 (сто тысяч) руб. в месяц, арендатор обязан уплачивать ее не позднее 10-го числа расчетного месяца (п. 3.1 Договора).

Указом мэра Москвы №12-УМ от 05.03.2020 в Москве в связи с режимом повышенной готовности из-за угрозы распространения новой коронавирусной инфекции с 28 марта по 1 мая 2020 г. временно приостановлена работа объектов розничной торговли (за рядом исключений) (п. 3.2.2 Указа).

С 28 марта 2020 г. в целях исполнения данного указа и во избежание привлечения к административной ответственности магазин закрыт. Под исключения, которые позволяют продолжать работу, магазин не подпадает.

В связи с тем что деятельность приостановлена, помещение фактически не используется, доходов не приносит. Использовать его под иные цели невозможно без существенного переоборудования и изменения условий работы компании. При этом, помимо лизинговой платы, мы вынуждены выплачивать заработную плату персоналу и вносить другие обязательные платежи.

Плата по Договору лизинга за март уплачена в полном объеме (копия платежного поручения прилагается). Просрочек по уплате мы ни разу не допускали.

Однако на данный момент компания находится в затруднительном финансовом положении, достаточных средств для внесения лизинговой платы за апрель (срок уплаты до 10.04.2020) нет.

Мы не могли предвидеть такие события, сейчас у нас нет возможности оперативно переориентировать бизнес на другую деятельность. Мы рассчитываем, что эти обстоятельства являются временными, рассчитываем продолжить работу и сохранить за собой арендуемое помещение и заключенный Договор лизинга.

В связи с этим предлагаем заключить дополнительное соглашение к Договору лизинга о предоставлении отсрочки по уплате лизинговой платы как минимум на период приостановления деятельности — с 28 марта по 1 мая 2020 г. с возможностью продления, если соответствующие ограничительные меры продлят.

Платежи за месяцы, в которые будет предоставлена отсрочка по уплате лизинговой платы, предлагаем перенести на следующий год, с уплатой равными частями в дополнение к лизинговой плате за соответствующие месяцы начиная с января 2021 г.

Мы готовы рассмотреть и другие приемлемые для вас варианты отсрочки или снижения лизинговой платы.

Приложения:

- Платежное поручение №123 от 4 марта 2020 г. Об уплате лизингового платежа за март;

- Доверенность №13 от 04.09.2018 (копия).