Добрый день. Давайте узнаем, как пишется слово «(не)принимаемые».

Определим часть речи данного слова. Слово «(не)принимаемые» является причастием, оно образуется от слова «принимать».

Причастие можно писать слитно и раздельно с частицей «не» и данное слово пишется следующим образом:

1) «Не принимаемые» пишем раздельно, если в предложение есть зависимое слово или противопоставление с союзом «а».

Пример предложения.

Здесь указанны не принимаемые расходы для целей налогообложения.

2) «Непринимаемые» пишем слитно, если нет условий из первого пункта.

Пример предложения.

Эти правила непринимаемые.

Удачи.

О расходах «не для целей налогообложения»

«Расходы не для целей налогообложения» — это тот субсчет к счетам бухгалтерского учета, из-за которого нередко возникают разногласия между бухгалтерией и руководством организации. У многих организаций по таким субсчетам проходят достаточно крупные суммы, куда могут относиться расходы начиная от проведения корпоративных мероприятий, что, в принципе, достаточно обоснованно, до хозяйственных расходов и командировок, не давших положительного результата.

Данные субсчета в официальной отчетности не фигурируют, и порой ни руководитель организации, ни ее собственники не подозревают о тех суммах, которые по ним проходят. А ведь последние напрямую влияют на размер налога на прибыль.

Очевидно, что суммы, принимаемые не для целей налогообложения по налогу на прибыль, несут некоторые налоговые риски. Однако если в стабильной предсказуемой ситуации организации бывает проще и спокойнее не рисковать, то в условиях кризиса, когда часто речь идет о выживании организации, уровень существенности рисков сильно снижается. Более внимательное отношение к расходам, принимаемым не для целей налогообложения, — способ экономии, не оказывающий никакого влияния на уровень затрат и, соответственно, на уровень жизнедеятельности организации. А если при этом учесть, что сокращение затрат, например, на 1% при рентабельности 15% дает такой же экономический эффект, как и увеличение выручки на 6,67% при сохранении того же уровня рентабельности, то становится очевидным, что к данным расходам должно быть повышенное внимание со стороны организации.

Как же складываются такие ситуации, когда достаточно большие суммы проходят не для целей налогообложения? Конечно же, все дело в несовершенстве и неоднозначности законодательства. Это что касается внешних факторов. К внутренним факторам можно отнести низкую квалификацию бухгалтеров, желание «спокойно существовать» и отсутствие тесного взаимодействия между бухгалтерами и юристами организации (что позволяет рассмотреть вопрос не только с позиции бухгалтерского и налогового учета, но и с юридической точки зрения).

Помимо этого бухгалтеры достаточно плохо ориентируются в вопросе о возможности признания спорных расходов. Часто они знакомятся только с письмами Минфина России и ФНС России, которые не являются нормативными документами. Мнение налогоплательщиков, а главное, судебная практика не изучаются. Хотя именно судебная практика может помочь организации оценить те риски, которые она понесет при признании расходов.

Какие же расходы можно признавать для целей налогообложения прибыли, а какие нельзя? Понятно, что всякая неоднозначность и отсутствие четко прописанных расходов в НК РФ влекут за собой определенные налоговые риски. На наш взгляд, все расходы можно разбить на четыре основные группы:

- Расходы со 100%-ным риском. В данную группу можно отнести превышение норм расходов, напрямую установленных НК РФ, а также расходы, указанные в ст. 270 НК РФ.

- Расходы с высоким риском. К ним относятся те расходы, которые связаны с развлечениями, отдыхом, а также напрямую не связанные с деятельностью организации (например, проведение корпоративных мероприятий, благотворительность и др.).

- Расходы со средним риском. К расходам данной группы относятся те расходы, которые нельзя отнести в другие группы.

- Безрисковые расходы. К данной группе можно отнести расходы, напрямую поименованные в гл. 25 НК РФ.

Распределение расходов между 2 и 3 группами достаточно условно — одни и те же расходы можно отнести как в одну, так и в другую группу в зависимости от обстоятельств. И именно к данным расходам возникает больше всего претензий со стороны налоговых органов. Основными причинами, по которым они не признают расходы для целей обложения по налогу на прибыль, являются следующие:

отсутствие экономической обоснованности расходов;

отсутствие конкретных положительных результатов от несения таких расходов;

отсутствие четкого указания на возможность отнесения таких расходов к расходам, принимаемым для определения облагаемой базы по налогу на прибыль, в НК РФ;

отсутствие необходимых документов.

Какие же аргументы можно привести в свою защиту? На наш взгляд, НК РФ дает достаточно полное определение расходов для целей определения налоговой базы по налогу на прибыль. В соответствии со ст. 247 и п. 1 ст. 252 НК РФ для определения облагаемой базы по налогу на прибыль налогоплательщик уменьшает полученные доходы на сумму произведенных расходов (за исключением указанных в ст. 270 НК РФ). Расходами признаются обоснованные и документально подтвержденные затраты (а в случаях, предусмотренных ст. 265 НК РФ, убытки), осуществленные (понесенные) налогоплательщиком. Под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме.

Таким образом, в НК РФ определен конкретный перечень критериев по отнесению затрат к расходам:

отсутствие прямого упоминания в ст. 270 НК РФ;

документальное подтверждение расходов;

экономическая оправданность.

В соответствии с абз. 4 п. 1 ст. 252 НК РФ под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством Российской Федерации, либо документами, оформленными в соответствии с обычаями делового оборота, применяемыми в иностранном государстве, на территории которого были произведены соответствующие расходы, и (или) документами, косвенно подтверждающими произведенные расходы (в том числе таможенной декларацией, приказом о командировке, проездными документами, отчетом о выполненной работе в соответствии с договором).

Согласно ст. 313 НК РФ налогоплательщики исчисляют налоговую базу по налогу на прибыль по итогам каждого отчетного (налогового) периода на основании данных налогового учета. Порядок ведения налогового учета устанавливается налогоплательщиком в учетной политике для целей налогообложения, утверждаемой соответствующим приказом (распоряжением) руководителя. Налоговые и иные органы не вправе устанавливать для налогоплательщиков обязательные формы документов налогового учета. В соответствии с этой статьей подтверждением данных налогового учета являются:

первичные учетные документы (включая справку бухгалтера);

аналитические регистры налогового учета;

расчет налоговой базы.

Требования к первичным учетным документам предусмотрены в ст. 9 Федерального закона от 21.11.1996 N 129-ФЗ «О бухгалтерском учете». На основании п. 2 данной статьи первичные документы принимаются к учету, если они составлены по форме, содержащейся в альбомах унифицированных форм первичной учетной документации, а документы, форма которых не предусмотрена в альбомах, должны содержать следующие обязательные реквизиты:

наименование документа;

дату составления документа;

наименование организации, от имени которой составлен документ;

содержание хозяйственной операции;

измерители хозяйственной операции в натуральном и денежном выражении;

наименование должностей лиц, ответственных за совершение хозяйственной операции и правильность ее оформления;

личные подписи указанных лиц.

Если организация будет соблюдать указанные требования, то при возникновении судебных споров с налоговой инспекцией по документальному оформлению расходов с большой долей вероятности суд встанет на сторону налогоплательщика.

Основным источником споров с налоговиками по спорным расходам является их экономическая оправданность. Часто налоговые работники связывают экономическую обоснованность расходов с непосредственным получением прибыли. Они считают, что если от данного расхода не получен положительный экономический результат, то данный расход не может быть признан экономически обоснованным. Вопрос обоснованности и экономической оправданности расходов стал предметом рассмотрения КС РФ (Определения от 04.06.2007 N 320-О-П и N 366-О-П).

- Расходы являются оправданными и экономически обоснованными, если они произведены для осуществления деятельности, направленной на получение дохода.

Расходы, не учитываемые в целях налогообложения по налогу на прибыль

При этом имеют значение лишь цель и направленность такой деятельности, а не ее результат.

- Экономическая оправданность расходов не может оцениваться исходя из их целесообразности, рациональности, эффективности или полученного результата.

- Целесообразность, рациональность, эффективность финансово-хозяйственной деятельности вправе оценивать лишь налогоплательщик единолично, поскольку в силу принципа свободы экономической деятельности (ст. 8, ч. 1 Конституции Российской Федерации) налогоплательщик осуществляет ее самостоятельно на свой риск и вправе самостоятельно и единолично оценивать ее эффективность и целесообразность.

- Формируемая ВАС РФ судебная практика основывается на презумпции экономической оправданности совершенных налогоплательщиком операций и понесенных по этим операциям затрат (т.е. все произведенные организацией затраты изначально предполагаются обоснованными).

В соответствии с п. 6 ст. 108 НК РФ обязанность по доказыванию обстоятельств, свидетельствующих о факте налогового правонарушения и виновности лица в его совершении, возлагается на налоговые органы. Это подтвердил и Пленум ВАС РФ (абз. 1 п. 2 Постановления от 12.10.2006 N 53).

В принципе, учитывая позиции КС РФ и Пленума ВАС РФ, налогоплательщику для обоснования своего мнения в суде по поводу обоснованности расходов достаточно просто заявить о том, что при принятии решения по несению данных расходов у него было намерение получить экономическую выгоду. Налоговому органу придется доказывать, что такого намерения не было. И не надо забывать, что в соответствии с п. 6 ст. 108 НК РФ все неустранимые сомнения в виновности лица, привлекаемого к ответственности, толкуются в его пользу.

К сожалению, встречаются судебные решения, в которых суд возлагает обязанность доказывать обоснованность расходов на налогоплательщика. Поэтому при принятии решения об учете спорных расходов следует представлять, каким образом можно аргументировать их обоснованность. Если речь идет о крупных суммах, то нелишне будет обосновать экономическую целесообразность таких расходов. К обоснованию можно отнести внутренние расчеты организации, научные исследования, исследования и заключения экспертных организаций и любые другие документы, как внутренние, так и внешние, которые покажут, что организация действительно старалась (но могла и ошибаться в своих суждениях и выводах) получить экономическую выгоду, понеся спорные расходы.

В любом случае, принимая решение по принятию к учету спорных затрат, всегда нужно сопоставлять те выгоды, которые может получить организация от экономии по налогу на прибыль, с теми возможными негативными последствиями, которые могут последовать при предъявлении претензий со стороны налоговых органов. Если же имеется уверенность в правоте, то при соответствии произведенных расходов критериям ст. 252 НК РФ их можно учитывать при определении базы по налогу на прибыль. И не стоит забывать, что налоговые органы внимательно следят за судебной практикой и при наличии тенденции по спорным вопросам не в их пользу претензии стараются по этим вопросам не предъявлять.

И.Брыкин

Финансовый директор

ООО «МК ВИТА-ПУЛ»

Расходы, не учитываемые в целях налогообложения

Расходы, не учитываемые в целях налогообложения

Самая востребованная информация, с точки зрения наших читателей, — это информация по налогу на прибыль, несмотря на то, что в основном деятельность бюджетных учреждений в рамках финансирования из бюджета им не облагается. Глава 25 “Налог на прибыль организаций“ НК РФ содержит более 300 статей. Знать каждую из них — задача, с которой вряд ли справится загруженный текущей работой бухгалтер. Но есть в этой главе статьи, которые нужно знать непременно, поскольку это оградит его от возможных ошибок, а значит, облегчит ему работу. К таким статьям относится 270-я “Расходы, не учитываемые в целях налогообложения“. Рассмотрим ее положения

Перечень расходов, не учитываемых при определении прибыли, включает 49 позиций, причем некоторые пункты имеют второй уровень (подпункты) (ст. 270 НК РФ). Мы укажем только те расходы, которые могут иметь место в предпринимательской деятельности бюджетных учреждений. При определении налоговой базы не учитываются:

1) пени, штрафы и иные санкции, перечисляемые в бюджет (в государственные внебюджетные фонды), а также штрафы и санкции, взимаемые государственными организациями, которым законодательством РФ предоставлено право наложения таких санкций;

2) суммы налогов и платежей за сверхнормативные выбросы загрязняющих веществ в окружающую среду;

3) расходы по приобретению и (или) созданию амортизируемого имущества, а также расходы, осуществленные в случаях достройки, дооборудования, реконструкции, модернизации, технического перевооружения объектов основных средств, за исключением расходов на капитальные вложения в размере 10% первоначальной стоимости основных средств и расходов, понесенных в случаях достройки, дооборудования, реконструкции основных средств;

4) взносы на добровольное страхование, за исключением взносов работодателей по договорам обязательного страхования, а также суммы платежей (взносов) работодателей по договорам добровольного страхования, расходов на обязательное и добровольное страхование имущества. Расходы по договорам обязательного и добровольного страхования работников учитываются в составе расходов на оплату туда (п. 16 ст. 255 НК РФ), а расходы по страхованию имущества — в составе прочих расходов (ст. 263 НК РФ);

5) взносы на негосударственное пенсионное обеспечение, кроме взносов работодателей по договорам негосударственного пенсионного обеспечения работников (ст. 255 НК РФ);

6) суммы убытков по объектам обслуживающих производств и хозяйств, включая объекты жилищно-коммунальной и социально-культурной сферы, в части, превышающей предельный размер, определяемый в соответствии со ст. 275.1 НК РФ. В ней установлены особенности налогообложения организаций, осуществляющих деятельность с использованием объектов обслуживающих производств и хозяйств. Убытки от такой деятельности признаются в целях определения прибыли при выполнении соответствующих условий;

7) стоимость имущества, работ, услуг и имущественных прав, переданных в порядке предварительной оплаты (выданные авансы), если организация использует метод начисления при определении доходов и расходов;

стоимость безвозмездно переданного имущества (работ, услуг, имущественных прав) и расходы, связанные с такой передачей. Данная передача часто встречается в практике бюджетных учреждений, поэтому нужно обратить внимание на определение прибыли и начисление НДС при безвозмездной передаче имущества, приобретенного (созданного) в рамках приносящей доход деятельности. Безвозмездная передача имущества является объектом обложения НДС, но стоимость такого имущества нельзя учесть в расходах при определении прибыли;

9) стоимость имущества, переданного в рамках целевого финансирования в соответствии с пп. 14 п. 1 ст. 251 НК РФ;

К передаче имущества в рамках целевого финансирования относятся операции по переводу имущества, учтенного по коду вида деятельности “2“ — приносящая доход деятельность, на код “1“ — бюджетная деятельность. Целевым финансированием признается также оплата за счет средств от внебюджетной деятельности расходов, произведенных и учтенных по бюджетной деятельности.

10) отрицательная разница, образовавшаяся в результате переоценки драгоценных камней при изменении в установленном порядке прейскурантов цен;

11) суммы налогов, предъявленные налогоплательщиком покупателю (приобретателю) товаров (работ, услуг, имущественных прав), если иное не предусмотрено НК РФ;

12) средства, перечисляемые профсоюзным организациям;

13) расходы на любые виды вознаграждений, предоставляемые руководству или работникам помимо вознаграждений, выплачиваемых на основании трудовых договоров (контрактов);

Если организация заинтересована в признании расходов на выплату премий за счет внебюджетных средств при определении прибыли, она должна заключить дополнительное соглашение к трудовому договору, если подобное требование в нем не содержится.

14) премии, выплачиваемые работникам за счет средств специального назначения или за счет целевых поступлений. По нашему мнению, поскольку целевые поступления не включаются в налогооблагаемые доходы (п. 2 ст. 251 НК РФ), в документе, на основании которого получено целевое финансирование, достаточно указать, что оно предназначено в том числе для выплаты вознаграждения. Однако при этом необходимо вести отдельный учет доходов (расходов), полученных (произведенных) в рамках целевых поступлений;

15) суммы материальной помощи работникам (в том числе для первоначального взноса на приобретение и (или) строительство жилья, на полное или частичное погашение кредита, предоставленного на приобретение и (или) строительство жилья, для беспроцентных или льготных ссуд на улучшение жилищных условий, обзаведение домашним хозяйством и иные социальные потребности);

16) оплата дополнительно предоставляемых по коллективному договору (сверх предусмотренных действующим законодательством) отпусков работникам, в том числе женщинам, воспитывающим детей;

17) надбавки к пенсиям, единовременные пособия уходящим на пенсию ветеранам труда, доходы (дивиденды, проценты) по акциям или вкладам трудового коллектива организации, компенсационные начисления в связи с повышением цен, производимые сверх размеров индексации доходов по решениям Правительства РФ, компенсации удорожания стоимости питания в столовых, буфетах или профилакториях либо предоставления его по льготным ценам или бесплатно (за исключением специального питания для отдельных категорий работников в случаях, установленных действующим законодательством, и за исключением случаев, когда бесплатное или льготное питание предусмотрено трудовыми договорами (контрактами) и (или) коллективными договорами);

18) оплата проезда к месту работы и обратно транспортом общего пользования, специальными маршрутами, ведомственным транспортом, за исключением сумм, подлежащих включению в состав расходов на производство и реализацию товаров (работ, услуг) в силу технологических особенностей производства, и за исключением случаев, когда расходы на оплату проезда к месту работы и обратно предусмотрены трудовыми договорами (контрактами) и (или) коллективными договорами;

19) оплата ценовых разниц при реализации по льготным ценам (тарифам) (ниже рыночных цен) товаров (работ, услуг) работникам;

20) оплата ценовых разниц при реализации по льготным ценам продукции подсобных хозяйств для организации общественного питания;

21) оплата путевок на лечение или отдых, экскурсий или путешествий, занятий в спортивных секциях, кружках или клубах, посещений культурно-зрелищных или физкультурных (спортивных) мероприятий, подписки, не относящейся к подписке на нормативно-техническую и иную используемую в производственных целях литературу, товаров для личного потребления работников, а также другие аналогичные расходы, произведенные в пользу работников;

22) расходы налогоплательщиков — организаций государственного запаса специального (радиоактивного) сырья и делящихся материалов РФ по операциям с материальными ценностями государственного запаса специального (радиоактивного) сырья и делящихся материалов, связанные с восстановлением и содержанием указанного запаса;

23) стоимость имущества или имущественных прав, переданных в качестве задатка, залога;

24) суммы налогов, начисленные в бюджеты различных уровней в случае, если такие налоги ранее были включены налогоплательщиком в состав расходов, при списании кредиторской задолженности налогоплательщика по этим налогам.

Дело в том, что согласно пп. 21 п. 1 ст. 251 НК РФ не учитывается в налогооблагаемых доходах сумма списанной кредиторской задолженности по уплате налогов и сборов, пеней и штрафов перед бюджетами разных уровней в соответствии с законодательством РФ или по решению Правительства РФ. При списании кредиторской задолженности образуется доход:

Дебет счета 2 303 xx 830 как уменьшение кредиторской задолженности по соответствующим налогам

Кредит счета 2 401 01 180 “Прочие доходы“

Доходы, учтенные по кредиту счета 2 401 01 180, не признаются при определении налогооблагаемой прибыли в соответствии с пп. 21 п. 1 ст. 251 НК РФ. Однако, прежде чем списать кредиторскую задолженность по налогам, ее нужно начислить:

Дебет счета 2 106 04 340 “Увеличение стоимости изготовления материалов, готовой продукции, работ услуг“

Кредит счета 2 303 xx 730 как увеличение кредиторской задолженности по соответствующим налогам

Суммы налогов, учтенные по дебету счета 2 106 04 340, не признаются при определении прибыли;

25) суммы целевых отчислений, произведенных налогоплательщиком на цели, указанные в п.

Условия признания и классификация расходов в целях налогообложения

2 ст. 251 НК РФ. Другими словами, согласно данному пункту нельзя учитывать при определении прибыли расходы (отчисления) на:

— вступительные и членские взносы, паевые вклады, а также на пожертвования, признаваемые таковыми в соответствии с ГК РФ, некоммерческим организациям;

— формирование Российского фонда технологического развития, а также иных отраслевых и межотраслевых фондов финансирования научно-исследовательских и опытно-конструкторских работ, зарегистрированных в порядке, предусмотренном Федеральным законом от 23.08.1996 N 127-ФЗ “О науке и государственной научно-технической политике“;

— благотворительную деятельность;

— пенсионные взносы в негосударственные пенсионные фонды, если они в размере не менее 97% направляются на формирование пенсионных резервов негосударственного пенсионного фонда;

— средства, переданные профсоюзным организациям в соответствии с коллективными договорами (соглашениями) на проведение профсоюзными организациями социально-культурных и других мероприятий, предусмотренных их уставной деятельностью;

— имущество (включая денежные средства) и (или) имущественные права, которые переданы религиозными организациями на осуществление уставной деятельности;

— средства, перечисленные профессиональным объединением страховщиков, созданным в соответствии с Федеральным законом от 25.04.2002 N 40-ФЗ “Об обязательном страховании гражданской ответственности владельцев транспортных средств“, и предназначенные для финансирования компенсационных выплат, предусмотренных законодательством РФ об обязательном страховании гражданской ответственности владельцев транспортных средств, для формирования фондов в соответствии с требованиями международных систем обязательного страхования гражданской ответственности владельцев транспортных средств, к которым присоединилась Россия, а также средства, перечисленные согласно законодательству РФ об обязательном страховании гражданской ответственности владельцев транспортных средств указанным профессиональным объединением страховщиков в виде сумм возмещения компенсационных выплат и расходов, понесенных в связи с рассмотрением требований потерпевших о компенсационных выплатах;

— денежные средства, перечисленные некоммерческим организациям на формирование целевого капитала, которое осуществляется в порядке, установленном Федеральным законом от 30.12.2006 N 275-ФЗ “О порядке формирования и использования целевого капитала некоммерческих организаций“. Указанная норма вступила в силу с 1 сентября 2007 года и распространяется на правоотношения, возникшие с 1 января 2007 года (Федеральный закон N 195-ФЗ*(1));

26) расходы на научные исследования и (или) опытно-конструкторские разработки, не давшие положительного результата, — сверх размера расходов, предусмотренных ст. 262 НК РФ. В свою очередь, в соответствии с указанной статьей расходы на научные исследования и (или) опытно-конструкторские разработки, осуществленные в целях создания новых или совершенствования применяемых технологий, создания новых видов сырья или материалов, которые не дали положительного результата, подлежат включению в состав прочих расходов равномерно в течение одного года в размере фактически осуществленных расходов в порядке, предусмотренном настоящим пунктом. Указанные расходы, произведенные организациями, зарегистрированными и работающими на территориях особых экономических зон, признаются в том отчетном (налоговом) периоде, в котором они были осуществлены, в размере фактических затрат. Расходы, произведенные в форме отчислений на формирование Российского фонда технологического развития, а также иных отраслевых и межотраслевых фондов финансирования научно-исследовательских и опытно-конструкторских работ, учитываются в пределах 0,5% доходов (валовой выручки) налогоплательщика.

С 1 января 2008 года норма, в соответствии с которой не признаются при исчислении налога на прибыль сверхнормативные расходы на научные исследования и (или) опытно-конструкторские разработки, не давшие положительного результата, утратит силу (Федеральный закон N 216-ФЗ*(2)).

27) суммы подъемных, выплаченных сверх законодательно установленных норм;

28) компенсация за использование для служебных поездок личных легковых автомобилей и мотоциклов, на оплату суточных, полевого довольствия и рациона питания экипажей морских, речных и воздушных судов сверх норм таких расходов, установленных Правительством РФ;

29) плата государственному и (или) частному нотариусу за нотариальное оформление сверх тарифов, утвержденных в установленном порядке;

30) расходы на замену бракованных, утративших товарный вид и недостающих экземпляров периодических печатных изданий, а также потери в виде стоимости утратившей товарный вид, бракованной и нереализованной продукции СМИ и книжной продукции. Если данные потери произошли при перевозке или реализации и не превышают 7% стоимости указанного товара, то они принимаются для целей налогообложения в соответствии с пп. 43 п. 1 ст. 264 НК РФ. Кроме того, в составе расходов при определении прибыли учитываются потери в виде стоимости бракованной, утратившей товарный вид, а также не реализованной в пределах ниже указанных сроков (морально устаревшей) продукции СМИ и книжной продукции у налогоплательщиков, осуществляющих производство и выпуск данной продукции, в пределах не более 10% стоимости тиража соответствующего номера периодического печатного издания или соответствующего тиража книжной продукции, а также расходы на списание и утилизацию указанной продукции. Расходом признается стоимость продукции СМИ и книжной продукции, не реализованных в течение следующих сроков, для:

— периодических печатных изданий — в пределах срока до выхода следующего номера соответствующего периодического печатного издания;

— книг и иных непериодических печатных изданий — в пределах 24 месяцев после выхода их в свет;

— календарей (независимо от их вида) — до 1 апреля года, к которому они относятся;

31) представительские расходы в части, превышающей 4% от расходов на оплату труда за отчетный (налоговый) период;

32) расходы на подготовку и переподготовку кадров, связанные с организацией развлечения, отдыха или лечения, а также расходы, связанные с содержанием образовательных учреждений или с оказанием им бесплатных услуг, с оплатой обучения в высших и средних специальных учебных заведениях работников при получении ими высшего и среднего специального образования;

33) затраты на приобретение (изготовление) призов, вручаемых победителям розыгрышей таких призов во время проведения массовых рекламных кампаний в размере, превышающем 1% от выручки, а также на иные виды рекламы, не относящиеся к расходам на рекламу согласно п. 4 ст. 264 НК РФ. При этом необходимо учитывать, что к расходам на рекламу в соответствии с указанной статьей относятся затраты на:

— рекламные мероприятия через СМИ (в том числе объявления в печати, передача по радио и телевидению) и телекоммуникационные сети;

— световую и иную наружную рекламу, включая изготовление рекламных стендов и щитов;

— участие в выставках, ярмарках, экспозициях, на оформление витрин, выставок-продаж, комнат образцов и демонстрационных залов, на изготовление рекламных брошюр и каталогов, содержащих информацию о реализуемых товарах, выполняемых работах, оказываемых услугах, товарных знаках и знаках обслуживания и (или) о самой организации, на уценку товаров, полностью или частично потерявших свои первоначальные качества при экспонировании;

34) суммы отчислений в Российский фонд фундаментальных исследований, Российский гуманитарный научный фонд, Фонд содействия развитию малых форм предприятий в научно-технической сфере, Федеральный фонд производственных инноваций, Российский фонд технологического развития, а также в иные отраслевые и межотраслевые фонды финансирования научно-исследовательских и опытно-конструкторских работ, зарегистрированные в порядке, предусмотренном Федеральным законом “О науке и государственной научно-технической политике“, если такие отчисления составляют свыше 0,5% выручки;

35) отрицательная разница, полученная от переоценки ценных бумаг по рыночной стоимости;

36) стоимость имущества (работ, услуг), полученного медицинскими организациями, которые ведут медицинскую деятельность в системе обязательного медицинского страхования, от страховых организаций, осуществляющих обязательное медицинское страхование, за счет резерва финансирования предупредительных мероприятий, используемого в установленном порядке, а также стоимости имущества, приобретаемого (создаваемого) за счет указанных средств, в том числе при дальнейшей реализации этого имущества;

Данный пункт особенно актуален для организаций здравоохранения. Поскольку указанное имущество при его получении не включается в налогооблагаемый доход организации, в расходах при исчислении прибыли стоимость этого имущества не учитывается. Здесь законодатели, видимо, имели в виду амортизационные отчисления по такому имуществу, которые должны производиться в процессе деятельности учреждения, и его остаточную стоимость при продаже.

37) иные расходы, не соответствующие критериям признания расходов в налоговом учете. Расходы должны быть (ст. 252 НК РФ):

а) выражены в денежной форме;

б) обоснованны, экономически оправданны;

в) документально подтверждены;

г) направлены на получение дохода.

Под документальным подтверждением подразумеваются документы, составленные согласно законодательству РФ, либо документы, составленные в соответствии с обычаями делового оборота, применяемыми в иностранном государстве, на территории которого произведены расходы. Кроме того, НК РФ допускает использование документов, косвенно подтверждающих осуществленные расходы. Это может быть таможенная декларация, приказ о командировке, проездные документы, отчет о выполненной работе в соответствии с договором.

Л. Максимова,

главный редактор журнала “Бюджетные организации: Бухгалтерский учет

и налогообложение“

“Бюджетные организации: бухгалтерский учет и налогообложение“, N 11, ноябрь 2007 г.

————————————————————————-

*(1) Федеральный закон от 19.07.2007 N 195-ФЗ “О внесении изменений в отдельные законодательные акты Российской Федерации в части формирования благоприятных налоговых условий для финансирования инновационной деятельности“.

*(2) Федеральный закон от 24.07.2007 N 216-ФЗ “О внесении изменений в часть вторую Налогового кодекса Российской Федерации и некоторые другие законодательные акты Российской Федерации“.

Понятие принимаемых и непринимаемых в расчет затрат и доходов

⇐ ПредыдущаяСтр 2 из 2

При выработке определенного решения необходимо выяснить, какие затраты и доходы имеют отношение к данной проблеме, а какие нет.

Принимаемые в расчет затраты и доходы – это те будущие затраты и доходы, которые подвержены влиянию принятого решения.

К не принимаемым в расчет затратам и доходам относятся те, которые не зависят от принятого решения.

Пример:

Предположим, предприятие несколько лет назад загубило (испортило) сырье на сумму 1 тыс. грн. Но оказалось, что сбыть это сырье не представляется возможным и использовать это сырье в будущем также невозможно.

На это сырье поступил только один заказ от покупателя, который готов приобрести продукт, произведенный из этого сырья, но он готов платить не более, чем 2,5 тыс. грн. При этом дополнительные затраты на переработку этого сырья составляют 2 тыс.

О расходах «не для целей налогообложения»

грн. Возникает вопрос, целесообразно ли предприятию принять этот заказ.

Расчет показывает, что затраты на выполнение заказа составляют 3 тыс. грн. Однако, т. к. сумма затрат на сырье 1 тыс. грн. останется неизменной независимо от того, будет заказ принят или отвергнут, стоимость сырья не будет учитываться при принятии решения. В расчет принимаем затраты только на переработку. И, таким образом, убедившись, что получить где-то белее выгодный заказ невозможно, предприятию следует принять этот заказ, при этом чистые затраты предприятия уменьшились на 500 грн.

Таким образом, рассматривая вопросы классификации затрат и доходов с точки зрения процесса принятия решения установлен следующий принцип, а именно в ситуации, когда рассматриваемый период времени небольшой, не все затраты и доходы должны приниматься в расчет при принятии решения.

Безвозвратные затраты (затраты истекшего периода) – это стоимость уже приобретенных ресурсов, когда выбор в пользу какой-либо альтернативы не может повлиять на сумму данных затрат. Это затраты, которые возникли в результате ранее принятого решения и которые не могут быть изменены никаким решением в будущем.

К категории безвозвратных затрат относится также остаточная стоимость ранее приобретенного имущества.

Например, если станок был куплен 4 года назад за 10 000 грн. с предполагаемым сроком службы 5 лет и нулевой стоимостью лома, то остаточная стоимость его составит 2000 грн. при равномерном начислении износа.

Эта остаточная стоимость в дальнейшем должна быть списана со счета независимо от того, какой альтернативный вариант действий будет принят в будущем.

Если бы станок был превращен в лом, то по прежнему списанию со счета должны были бы подлежать эти 2000 грн. Эта величина затрат не может быть изменена никаким будущим решением, и поэтому затраты классифицируются как безвозвратные.

Безвозвратные затраты не учитываются при принятии решения, но между ними есть различия, т.к. не все принимаемые в расчет затраты являются безвозвратными.

Например, при сравнении двух альтернативных методов производства может оказаться, что суммы затрат на основные материалы одинаковы для обоих способов. И тогда затраты на основные материалы можно отнести к категории не принимаемых в расчет затрат. Но эти затраты не являются безвозвратными, т. к. они будут понесены в будущем.

Вмененные затраты. Существуют категории затрат, которые необходимо учитывать при принятии решения, и данные о которых обычно невозможно собрать в рамках системы бух. учета.

Информация о затратах, накапливаемая системой бух. учета как правило основывается на сведениях о прошлых платежах или обязательствах, или по платежам в определенное время в будущем.

Но иногда для принятия решения необходимо условно начислять или приписывать затраты, которые может быть не будут представлять собой реальных денежных расходов в будущем. Эти затраты называют вмененными (воображаемыми затратами). Вмененные затраты характеризуют возможность, которая потеряна или которой жертвуют, когда выбор какого-то альтернативного курса действий требует отказа от другого. Как показано в следующем примере:

Предприятие имеет возможность заключить контракт на производство какой-то специальной детали. Изготовление детали требует 100-часовой обработки на станке Х. Станок работает с полной нагрузкой на производстве продукта А. Поэтому контракт может быть выполнен только за счет уменьшения выпуска продукта А. А это будет означать потерю дохода в 2000 грн.

Выполнение контракта также потребует дополнительных переменных затрат на сумму 10 тыс. грн. Если предприятие заключит контракт, то оно понесет убытки в доходах на 2000 грн. из-за сокращения производства продукта А. Эта сумма является вмененными затратами и должна быть учтена как часть расходов при обсуждении условий контракта. И, таким образом, цена контракта должна быть назначена такой, чтобы покрыть дополнительные затраты в сумме 10 тыс. грн + вмененные затраты в сумме 2 тыс. грн., что в случае заключения контракта предприятием принесет ему выгоду за короткий срок.

Важно, что понятие вмененные затраты применимо только в случае ограниченности ресурсов. Там, где ресурсы неограниченны, нет необходимости жертвовать чем-то, отказываться от чего-то желаемого, как бывает в случае их недостатка.

Если бы в данном примере станок бы работал с мощностью в 80%, то решение о заключении контракта не потребовало бы снижения уровня производства продукта А. Тогда не было бы потери дохода и вмененные затраты были бы равны нулю.

Динамика затрат

Представление о том, как изменяются затраты в зависимости от объема производственной деятельности очень важно для принятия решения.

Уровень производственной деятельности (объем) может измеряться количеством произведенной продукции или реализованных товаров, трудозатратами в часах, километрами пробега, числом осмотренных пациентов или числом зачисленных студентов.

Термины «переменные», «постоянные», «полупеременные» и «полупостоянные» расходы обычно применяются тогда, когда необходимо охарактеризовать поведение затрат в ответ на изменение уровня (объема) производственной деятельности.

Переменные затраты измеряются прямо пропорционально объему производственной деятельности, т. е. увеличение объема производственной деятельности в два раза вызовет увеличение переменных совокупных затрат также в два раза. Следовательно, совокупные переменные затраты имеют линейную зависимость от объема производства, а переменные затраты на 1 ед. продукции являются постоянной величиной.

Примерами переменных затрат являются основные материалы и энергия. Эти затраты находятся в прямой зависимости от изменений объемов производства в определенных пределах.

Постоянные затраты остаются неизменными для различных объемов производства за определенный период времени. Примерами таких затрат явл. амортизационные отчисления по зданиям, заработная плата, выплачиваемая управленческому персоналу, сборы за лизинг (долгосрочную аренду). Совокупные постоянные затраты остаются неизменными для всех уровней или объемов производства, а постоянные затраты на 1 единицу продукции уменьшаются с увеличением объема производства. Необходимо отметить, что постоянные затраты могут изменяться под воздействием других факторов: например, если цены выросли, то и совокупные постоянные затраты также возрастут.

В полупеременные затраты включают как постоянные, так и переменные составляющие. Примером могут являться затраты на материально-техническое обеспечение, которые состоят из постоянных затрат, осуществляемых при любом объеме производства, и переменных, которые находятся в зависимости от объемов производства.

Полупостоянные (ступенчато возрастающие) затраты – они являются постоянными для конкретного объема производства, но в какой то момент они начинают возрастать на определенную постоянную величину.

Постоянные затраты можно отличить от полупостоянных по величине изменения объема производства на какой-то момент, в который происходит ступенчатый прирост полных постоянных затрат. Примером полупостоянных затрат можно считать зарплату контролеров на производстве. Полупостоянные затраты могут быть отнесены или к постоянным или переменным в зависимости от того, каковы частоты ступенчатых приращений и величины приращений каждой точки. Если частота приращений большая, то полупостоянные затраты могут быть аппроксимированы (приближены) к переменным затратам. Если же ступенчатые приращения не часты, и их величины небольшие, то полупостоянные затраты могут быть аппроксимированы к постоянным затратам.

⇐ Предыдущая12

Читайте также:

- I. Затуманивающее понятие «падаль»

- II. Понятие «инстинктивный труд»

- XII.1. Общее понятие об эмоциях и чувствах.

- XVI.1. Понятие о способностях и их природе.

- Абсцисса минимума кривой совокупных затрат, полученных путем сложения все указанных затрат, даст оптимальное значение количества складов в системе распределения.

- Автоматизированные системы управления затратами

- Авторское право: понятие, объекты, признаки и основные разновидности

- Адаптация детей к началу обучения в школе, понятие адаптации, факторы, влияющие на ее успешность. Определение готовности детей к школе.

- Административно – правовые режимы: понятие, признаки, назначения, правовое регулирование, виды

- Анализ влияния цен на объемы затрат и выпуска. Основное уравнение фирмы

- Анализ затрат на производство и реализацию продукции.

- Анализ структуры затрат на реализацию проекта и расчет его целевых экономических показателей

‘).bind(‘click’, function(){

elem.toggleClass(‘opened’);

$(‘.profile-menu-overlay’).remove();

}));

}

return false;

});

$(document).on(‘click’, ‘.headerinfo .status-toggle’, function(){

var el_act = $(‘.status-toggle.active’);

var el_inact = $(‘.status-toggle.inactive’);

$.get(‘/jsnc/user/?method=toggle_inactive’,function(data) {

var a_st = data[‘result’][0].result;

if (a_st == 2) {

el_act.html(‘Не беспокоить’);

el_act.removeClass(‘active’).addClass(‘inactive’);

$(‘.profile-link’).removeClass(‘status-active’);

} else if (a_st == 1) {

el_inact.html(‘Сейчас работаю’);

el_inact.removeClass(‘inactive’).addClass(‘active’);

$(‘.profile-link’).addClass(‘status-active’);

}}, ‘json’);

return false;

})

})

—

Биржа копирайтинга №1

Ваша учётная запись заблокирована для участия в форуме.

Принимаемые и непринимаемые расходы по налогу на прибыль организаций

Налоговая классификация расходов

В исчислении налога на прибыль участвуют доходы и расходы. От правильной классификации доходов и расходов по налогу на прибыль зависит достоверность итоговой суммы налогового обязательства по этому налогу.

Существует несколько налоговых классификаций расходов в целях исчисления налога на прибыль. Перечислим основные из них. Расходы подразделяют:

- на связанные с производством и реализацией и внереализационные (п. 2 ст. 252 НК РФ);

- принимаемые при исчислении налога на прибыль и непринимаемые (п. 1 ст. 252, ст. 270 НК РФ).

Основные группы расходов, связанных с производством и реализацией, показаны на рисунке:

- прямые расходы по налогу на прибыль нужно распределять между остатками незавершенного производства, реализованной и нереализованной продукцией;

- косвенные расходы по налогу на прибыль можно полностью учесть в налоговых расчетах в отчетном периоде без всякого распределения.

В группу внереализационных расходов по налогу на прибыль входят обоснованные затраты, непосредственно не связанные с производством и (или) реализацией товаров (работ, услуг). К ним относятся расходы на содержание переданных в аренду объектов, уплату процентов по долговым обязательствам и другие. Их перечень не является закрытым, что означает следующее: закон позволяет признать в составе внереализационных расходов любые обоснованные затраты (п. 20 ст. 265 НК РФ).

С нюансами признания недостачи в составе внереализационных расходов ознакомьтесь в статье «Халатность завскладом не повод считать недостачу внереализационными расходами».

Расходы могут включаться в базу по налогу на прибыль, а могут исключаться из нее. Это в равной степени относится к любым произведенным расходам независимо от их назначения. Как правильно провести границу между непризнаваемыми и учитываемыми при расчете налога на прибыль расходами, расскажем далее.

Какие расходы уменьшают налог на прибыль, а какие нет

Расходы в декларации по налогу на прибыль – это суммы издержек, которые, по мнению налогоплательщика, законно уменьшают базу по налогу, то есть соответствуют требованиям налогового законодательства. Требования эти достаточно жесткие, и инспекторы цепляются буквально к каждой мелочи: расход недостаточно экономически обоснован, не направлен на получение дохода, есть недочеты в его документальном подтверждении и т. д. В том числе налоговики пытаются исключить расходы из налоговой базы по причине их нерациональности, неэффективности или нецелесообразности, хотя Минфин их в этом не поддерживает (письмо от 19.04.2019 № 03-03-07/28232).

Таким образом, любой расход после его изучения контролерами может моментально переместиться из группы признаваемых в разряд непризнаваемых налоговых расходов. В п. 49 ст. 270 НК РФ прямо сказано, что при определении налоговой базы не учитываются расходы, не соответствующие законодательно установленным критериям. Остальные 48 позиций этой статьи содержат конкретные виды не признаваемых в целях налога на прибыль расходов – на благотворительность, выплату дивидендов, штрафов и иных санкций, перечисляемых в бюджет или внебюджетные фонды, уплату иных аналогичных обязательств и расходов. Все эти траты могут производиться исключительно из чистой прибыли.

Часть расходов принимают участие в налоговых расчетах только изредка (например, НДС). Другая часть признается при расчете налога на прибыль по жестко закрепленным в кодексе нормам, то есть не всегда в полной сумме (об этом читайте далее).

При каких обстоятельствах НДС учитывается как расход

Налог на добавленную стоимость (НДС) — это самостоятельное налоговое обязательство. В большинстве случаев НДС в расходы по налогу на прибыль не попадает (п. 19 ст. 270 НК РФ).

Однако при определенных обстоятельствах закон позволяет включить сумму этого налога в издержки:

Какие расходы требуется нормировать

В налоговом законодательстве есть обособленная группа расходов, которые можно учесть при расчете налога на прибыль не всегда в полной сумме. Эти расходы называют нормируемыми.

Нормируемые расходы по налогу на прибыль представлены на рисунке:

Представительские расходы

Налог на прибыль представительские расходы уменьшают исходя из следующей нормы:

Чтобы обезопасить себя от претензий налоговиков, пропишите нормы затрат на алкоголь во внутреннем локальном акте. Тогда у контролеров не будет повода придраться к чрезмерным объемам закупленного спиртного или приобретению для встречи с партнерами дорогостоящего коллекционного вина.

Рекламные расходы

Реклама может распространяться разными способами: через объявления по радио или трансляцию рекламного ролика по телевидению (с помощью средств массовой информации), размещаться на рекламных стендах или различных видах транспорта.

Не все виды рекламных расходов нормируются. Часть из них можно признавать при расчете налога на прибыль в полной сумме, а часть — по специальному нормативу, исчисляя их исходя из полученной в отчетном периоде выручки:

Налоговые органы не всегда соглашаются с налогоплательщиками в части включения рекламных расходов в расходы по налогу на прибыль в полном объеме (без нормирования). Разногласия вызывают неясные формулировки законодательства, в котором не детализируются отдельные важные для налогообложения нюансы. Тогда отстаивать свою позицию налогоплательщики вынуждены в суде.

К примеру, в определении ВС РФ от 30.05.2019 № 305-ЭС19-4394 судьи не согласились с налоговиками с тем, что рекламу на транспорте нужно нормировать. Среди оснований для таких выводов судьи назвали отсутствие законодательно закрепленного:

- определения наружной рекламы, на которое можно ориентироваться при расчете налога на прибыль;

- влияния на налоговые расчеты нюансов распространения рекламы на стационарных конструкциях и транспортных средствах.

Как законодатели ограничивают распространение отдельных видов рекламы, расскажут статьи:

Взаимосвязь налоговых расходов и условного расхода по налогу на прибыль

У начинающих бухгалтеров может возникнуть вопрос: условный расход по налогу на прибыль – это что за расход? К какой группе его отнести — к прямым или косвенным, принимаемым или непринимаемым налоговым расходам? Чтобы ответить на этот вопрос, необходимы отдельные пояснения.

Компании, ведущие налоговый и бухгалтерский учет, должны учитывать тот факт, что часть не признанных в налоговом учете расходов в бухучете всё равно должны отражаться. Они формируют бухгалтерскую прибыль (убыток) и не участвуют в исчислении налоговой прибыли (убытка). В результате сумма налога на прибыль из налоговой декларации и расход по налогу на прибыль по данным бухучета не совпадают.

Особенности формирования показателя условного расхода по налогу на прибыль регулируются по правилам ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» (утв. приказом Минфина России от 19.11.2002 № 114н).

Таким образом, условный расход по налогу на прибыль — это специфический показатель, формируемый по особым правилам. К налоговым группам расходов он отношения не имеет.

В этом материале мы подробнее рассказываем о том, что такое условный расход по налогу на прибыль и как его рассчитать.

Налоговое законодательство предъявляет к расходам жесткие требования. Они должны быть экономически оправданы, документально подтверждены и направлены на получение дохода. Расходы группируются не только на непосредственно связанные с реализацией и внереализационные, но и на принимаемые и непринимаемые при расчете налога на прибыль.

Любые траты налогоплательщика могут попасть в не принимаемые по налогу на прибыль расходы, если они не соответствуют законодательным критериям, попадают в перечень в ст. 270 НК РФ или являются сверхнормативными. В этом случае такие расходы налоговую базу по прибыли не уменьшают.

Больше интересной информации — в рубрике «Налог на прибыль».

РАСХОДЫ, НЕ УЧИТЫВАЕМЫЕ В ЦЕЛЯХ НАЛОГООБЛОЖЕНИЯ

1) в виде сумм выплачиваемых налогоплательщиком дивидендов и других сумм распределяемого дохода;

2) в виде пени, штрафов и иных санкций, перечисляемых в бюджет (в государственные внебюджетные фонды), а также штрафов и других санкций, взимаемых государственными организациями, которым законодательством РФ предоставлено право наложения указанных санкций;

3) в виде взноса в уставный (складочный) капитал, вклада в простое товарищество;

4) в виде суммы налога на прибыль организаций и платежей за сверхнормативные выбросы загрязняющих веществ в окружающую среду;

5) в виде расходов по приобретению и (или) созданию амортизируемого имущества;

6) в виде взносов на добровольное страхование, кроме взносов, включаемых в расходы на оплату труда и расходов на обязательное и добровольное страхование имущества;

7) в виде взносов на негосударственное пенсионное обеспечение, кроме взносов работодателей по договорам добровольного страхования (негосударственного пенсионного обеспечения), включаемым в расходы на оплату труда;

в виде процентов, начисленных налогоплательщиком-заемщиком кредитору сверх сумм, принимаемых к расходу в соответствии со ст. 269 НК;

9) в виде сумм, перечисленных комиссионером, агентом и иным поверенным при выполнении договоров комиссии, агентских и других аналогичных договоров в пользу комитента, принципала и иного доверителя;

10) в виде сумм отчислений в резерв под обесценение вложений в ценные бумаги, создаваемые организациями в соответствии с законодательством РФ, за исключением сумм отчислений в резервы под обесценение ценных бумаг, производимых профессиональными участниками рынка ценных бумаг;

11) в виде гарантийных взносов, перечисляемых в специальные фонды, создаваемые в соответствии с требованиями законодательства РФ, предназначенные для снижения рисков неисполнения обязательств по сделкам при осуществлении клиринговой деятельности или деятельности по организации торговли на рынке ценных бумаг;

12) в виде средств, переданных по договорам кредита и займа (иных аналогичных средств независимо от формы оформления заимствований, включая долговые ценные бумаги), а также в виде сумм, направленных в погашение таких заимствований;

13) в виде сумм убытков по объектам обслуживающих производств и хозяйств, включая объекты жилищно-коммунального хозяйства и объекты социально-культурной сферы в части, превышающей предельный размер для расходов обслуживающих производств и хозяйств;

14) в виде имущества, работ, услуг, имущественных прав, переданных в порядке предварительной оплаты налогоплательщиками, определяющими доходы и расходы по методу начисления;

15) в виде сумм добровольных членских взносов (включая вступительные взносы) в общественные организации, сумм добровольных взносов участников союзов, ассоциаций, организаций (объединений) на содержание указанных союзов, ассоциаций, организаций (объединений);

16) в виде стоимости безвозмездно переданного имущества (товаров, работ, услуг, имущественных прав) и расходов, связанных с такой передачей;

17) в виде стоимости имущества, переданного в рамках целевого финансирования;

18) в виде отрицательной разницы, образовавшейся в результате переоценки драгоценных камней при изменении в установленном порядке прейскурантов цен;

19) в виде сумм налогов, предъявленных в соответствии с НК налогоплательщиком покупателю (приобретателю) товаров (работ, услуг, имущественных прав);

20) в виде средств, перечисляемых профсоюзным организациям;

21) в виде расходов на любые виды вознаграждений, предоставляемых руководству или работникам помимо вознаграждений, выплачиваемых на основании трудовых договоров (контрактов);

22) в виде премий, выплачиваемых работникам за счет средств специального назначения или целевых поступлений;

23) в виде сумм материальной помощи работникам (в том числе для первоначального взноса на приобретение и (или) строительство жилья, на полное или частичное погашение кредита, предоставленного на приобретение и (или) строительство жилья, беспроцентных или льготных ссуд на улучшение жилищных условий, обзаведение домашним хозяйством и иные социальные потребности); 24) на оплату дополнительно предоставляемых по коллективному договору (сверх предусмотренных действующим законодательством) отпусков работникам, в том числе женщинам, воспитывающим детей;

25) в виде надбавок к пенсиям, единовременных пособий уходящим на пенсию ветеранам труда, доходов (дивидендов, процентов) по акциям или вкладам трудового коллектива организации, компенсационных начислений в связи с повышением цен, производимых сверх размеров индексации доходов по решениям Правительства РФ, компенсаций удорожания стоимости питания в столовых, буфетах или профилакториях либо предоставления его по льготным ценам или бесплатно (за исключением специального питания для отдельных категорий работников в случаях, предусмотренных действующим законодательством, и за исключением случаев, когда бесплатное или льготное питание предусмотрено трудовыми договорами (контрактами);

26) на оплату проезда к месту работы и обратно транспортом общего пользования, специальными маршрутами, ведомственным транспортом, за исключением сумм, подлежащих включению в состав расходов, связанных с производством и реализацией товаров (работ, услуг) в силу технологических особенностей производства, и за исключением случаев, когда расходы на оплату проезда к месту работы и обратно предусмотрены трудовыми договорами (контрактами);

27) на оплату ценовых разниц при реализации по льготным ценам (тарифам) (ниже рыночных цен) товаров (работ, услуг) работникам;

28) на оплату ценовых разниц при реализации по льготным ценам продукции подсобных хозяйств для организации общественного питания;

29) на оплату путевок на лечение или отдых, экскурсий или путешествий, занятий в спортивных секциях, кружках или клубах, посещений культурно-зрелищных или физкультурных (спортивных) мероприятий, подписки, не относящейся к подписке на нормативно-техническую литературу, и на оплату товаров для личного потребления работников, а также другие аналогичные расходы, произведенные в пользу работников;

30) в виде сумм отрицательных курсовых разниц, образующихся у комиссионеров, агентов или иных поверенных, по расчетам в иностранной валюте по договорам с поставщиками товарно-материальных ценностей, работ, услуг, заключенным по поручению комитента, принципала или иного доверителя;

31) в виде расходов налогоплательщиков-организаций государственного запаса специального (радиоактивного) сырья и делящихся материалов РФ по операциям с материальными ценностями государственного запаса специального (радиоактивного) сырья и делящихся материалов, связанных с восстановлением и содержанием указанного запаса;

32) в виде стоимости переданных налогоплательщиком”эмитентом акций, распределяемых между акционерами по решению общего собрания акционеров пропорционально количеству принадлежащих им акций, либо разницы между номинальной стоимостью новых акций, переданных взамен первоначальных, и номинальной стоимостью первоначальных акций акционера при распределении между акционерами акций при увеличении уставного капитала эмитента;

33) в виде имущества или имущественных прав, переданных в качестве задатка, залога;

34) в виде сумм налогов, начисленных в бюджеты различных уровней в случае, если такие налоги ранее были включены налогоплательщиком в состав расходов, при списании кредиторской задолженности налогоплательщика по этим налогам в соответствии с пп. 22 п. 1 ст. 251 НК;

35) в виде сумм целевых отчислений, произведенных налогоплательщиком на цели содержания некоммерческих организаций и ведения ими уставной деятельности;

36) в виде убытка от разницы между оценочной стоимостью имущества при внесении его в уставный (складочный) капитал (фонд) и стоимостью, по которой это имущество было приобретено передающей стороной или отражено в балансе у передающей стороны;

37) на осуществление безрезультатных работ по освоению природных ресурсов в соответствии с п. 5 ст. 261 НК (расходы на освоение природных ресурсов);

38) на НИОКР, не давшие положительного результата в соответствии со статьей 262 НК (расходы на НИОКР);

39) в виде сумм выплаченных подъемных сверх норм, установленных законодательством РФ;

40) на компенсацию за использование для служебных поездок личных легковых автомобилей, на оплату суточных, полевого довольствия и рациона питания экипажей морских, речных и воздушных судов сверх норм таких расходов, установленных Правительством РФ;

41) в виде платы государственному и (или) частному нотариусу за нотариальное оформление сверх тарифов, утвержденных в установленном порядке;

42) в виде взносов, вкладов и иных обязательных платежей, уплачиваемых некоммерческим организациям и международным организациям, кроме указанных в пп. 29 и 30 п. 1 ст. 264 НК;

43) на замену бракованных, утративших товарный вид и недостающих экземпляров периодических печатных изданий, а также потери в виде стоимости утратившей товарный вид, бракованной и нереализованной продукции средств массовой информации и книжной продукции, помимо расходов и потерь, указанных в пп. 43 и 44 п. 1 ст. 264 НК;

44) в виде представительских расходов в части, превышающей их размеры, предусмотренные п. 2 ст. 264 НК;

45) связанные с организацией развлечения, отдыха или лечения, а также расходы, связанные с содержанием образовательных учреждений или оказанием им бесплатных услуг, с оплатой обучения в высших и средних специальных учебных заведениях работников при получении ими высшего и среднего специального образования;

46) на приобретение (изготовление) призов, вручаемых победителям розыгрышей таких призов во время проведения массовых рекламных кампаний, а также на прочие виды рекламы сверх размера расходов, предусмотренных п. 4 ст. 264 НК (расходы на рекламу);

47) в виде сумм отчислений в Российский фонд фундаментальных исследований, Российский фонд технологического развития, Российский гуманитарный научный фонд, Фонд содействия развитию малых форм предприятий в научно-технической сфере, Федеральный фонд производственных инноваций;

48) отрицательная разница, полученная от переоценки ценных бумаг по рыночной стоимости;

49) иные расходы, не соответствующие критериям, указанным в п. 1 ст. 252 НК (расходы, учитываемые в целях налогообложения).

Энциклопедия российского и международного налогообложения. — М.: Юристъ . А. В. Толкушкин . 2003 .

Принимаемые и не принимаемые расходы в 1С Бухгалтерия 8.3

В статье 270 НК РФ отражен перечень расходов, не учитываемых в целях налогообложения. Это означает, что предприятие производит расходы за счет собственной прибыли. В данной статье рассмотрим отражение в учете расходов, не учитываемых в целях налогообложения. Разберем на примере как правильно в программе 1С 8.3 Бухгалтерия 3.0 отразить принимаемые и не принимаемые расходы.

Принимаемые и не принимаемые расходы в целях налогообложения

Для бухгалтеров принимаемые и не принимаемые расходы в целях расчета налога на прибыль – это:

- Принимаемые расходы – это расходы, которые отражены как в бухгалтерском учете, так и налоговом учете;

- Не принимаемые – это расходы, которые отражаются только в бух.учете. Для расчета налогооблагаемой прибыли эти расходы не принимаются.

Основные не принимаемые расходы для исчисления прибыли, часто встречающиеся на практике, в работе предприятия – это:

- Пени, штрафы, неустойки и иные санкции, уплаченные в бюджет и внебюджетные фонды;

- Проценты по кредитам сверх установленных норм;

- Взносы на добровольное и пенсионное страхование, превышающие установленные законодательством нормы;

- Различные виды выплат сотрудникам предприятия, помимо выплат, прописанных в трудовых договорах или контрактах;

- Расходы свыше нормируемых для целей исчисления прибыли: командировочные расходы, премии, компенсационные выплаты;

- Оплата санаторно-курортных путевок, а также расходы на содержание объектов непроизводственной, культурно-бытовой сферы. Проведение праздничных, спортивных мероприятий;

- Оплата расходов за нотариальные услуги, сверх утвержденных тарифов. Размеры нотариального тарифа приведены в ст. 221 Основ законодательства РФ о нотариате от 11.02.1993г. №4462-1.

Как оформить не принимаемые расходы в 1С 8.3

Все расходы предприятия отражаются на затратных счетах 20, 23, 25, 26, 44 и на счете 91 Прочие доходы и расходы.

Данные по этим счетам в 1С 8.3 формируются исходя из правильного заполнения Справочников статей затрат и Справочника прочих доходов и расходов.

Рассмотрим принцип заполнения справочников в 1С 8.3 для правильного отражения затрат в налоговом и бухгалтерском учете.

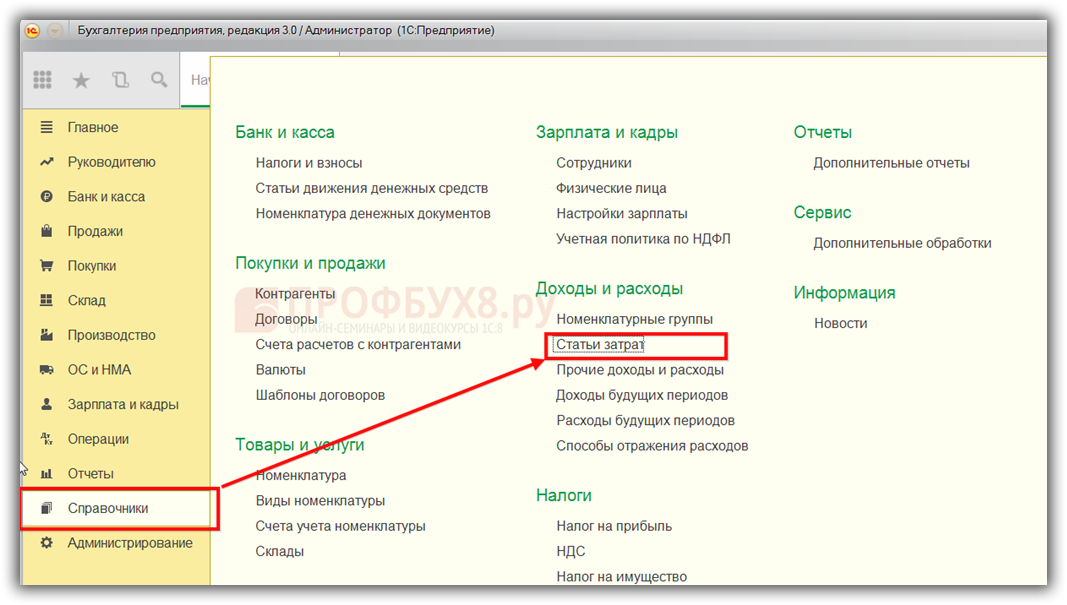

Заходим в меню Справочники и выбираем Статьи затрат:

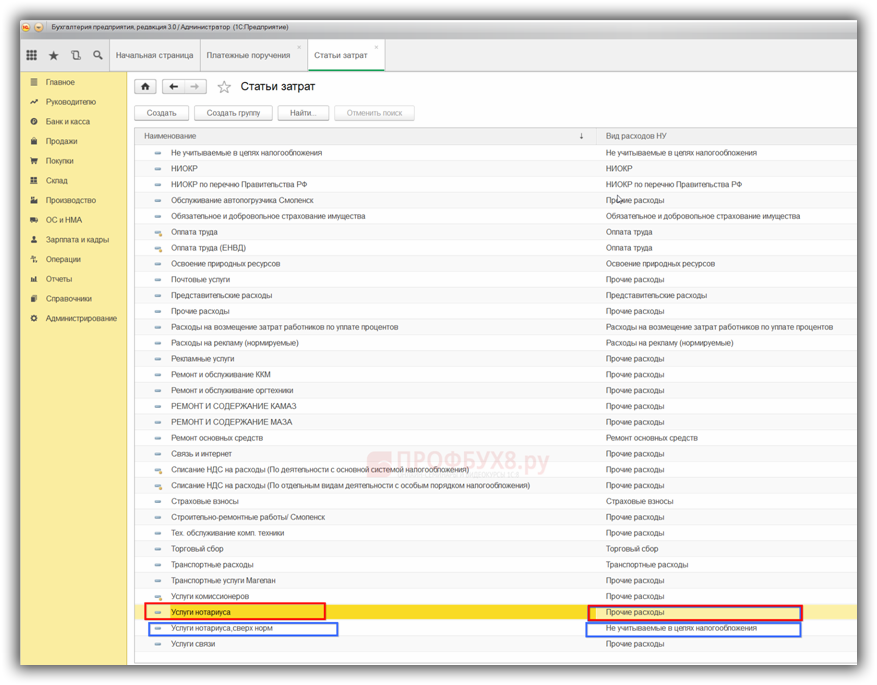

Двойным щелчком открывается список статей затрат. Если список уже полностью сформирован, то задача бухгалтера проверить и исправить в справочнике правильное назначение Вид расхода НУ.

- Статья расходаУслуги нотариуса для вида расходов в бух.учете классифицируется как Прочие и принимается для целей БУ и НУ;

- А статья расходов Услуги нотариуса, сверх норм не может быть признана расходом в налоговом учете. Следует исправить назначение в колонке Вид расхода НУ:

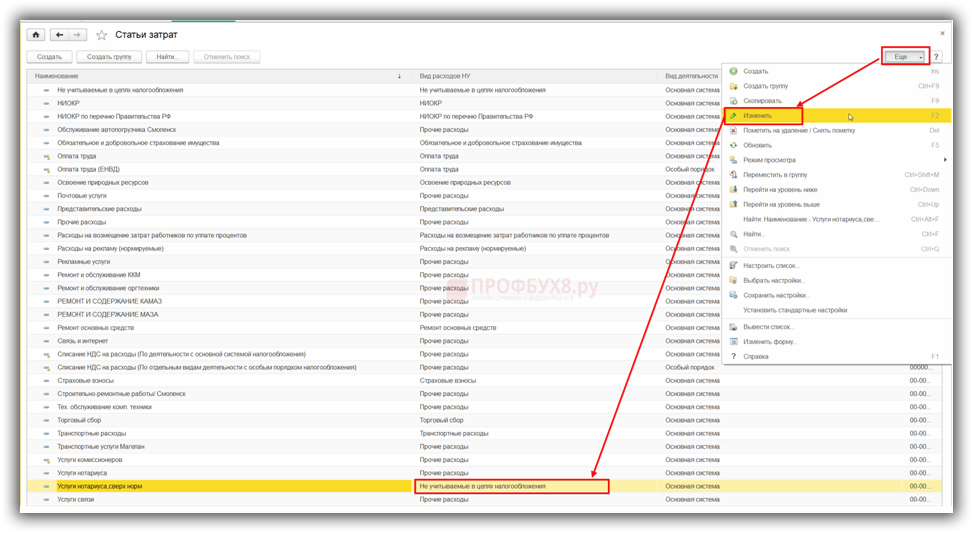

Для этого наводим курсор на колонку Вид расходов НУ, используем кнопку Ещё и в открывшемся списке выбираем функцию Изменить. Открывается список Виды расходов (НУ):

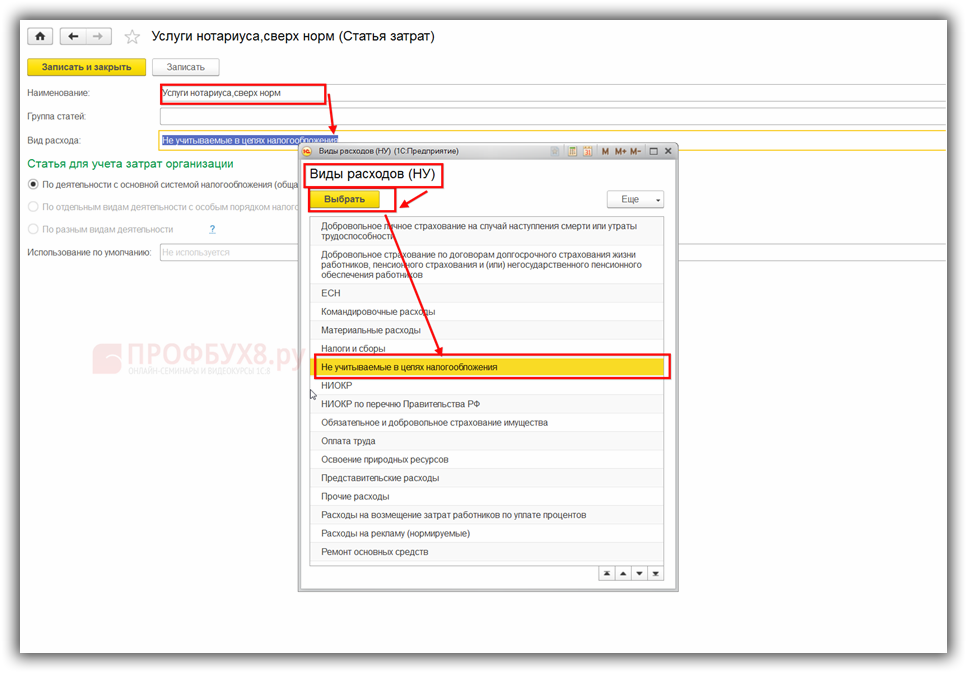

Так как сумма расходов по статье затрат Услуги нотариуса сверх норм не может уменьшать налогооблагаемую базу и отражается только в бух.учете, устанавливаем Вид расхода (НУ) – Не учитываемые в целях налогообложения:

Аналогичным образом проверяем и исправляем назначение всех статей затрат в колонке Вид затрат НУ и в соответствии с нормами статьи 270 НК РФ устанавливаем вид статьи в НУ – Не учитываемые в целях налогообложения для всех не принимаемых к налоговому учету затрат.

Таким образом в 1С 8.3 при формировании проводок с использованием в аналитике данных статей затрат, суммы расхода будут отражаться только в бух.учете.

Например: сотруднику в командировке, согласно письменному распоряжению/приказу руководителя, были выплачены суточные сверх норм, установленных приказом предприятия – в размере 3 500 руб. в сутки. При этом норма командировочных по предприятию 2 000 руб. в сутки.

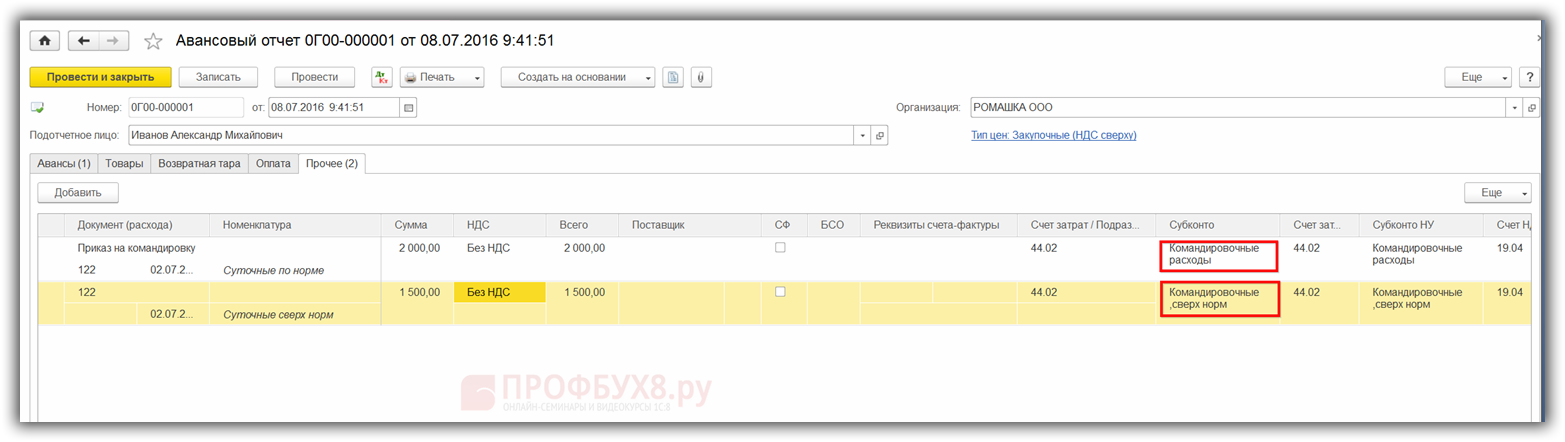

Для отражения в учете суточных сверх норм бухгалтер оформляет авансовый отчет в 1С 8.3 следующим образом:

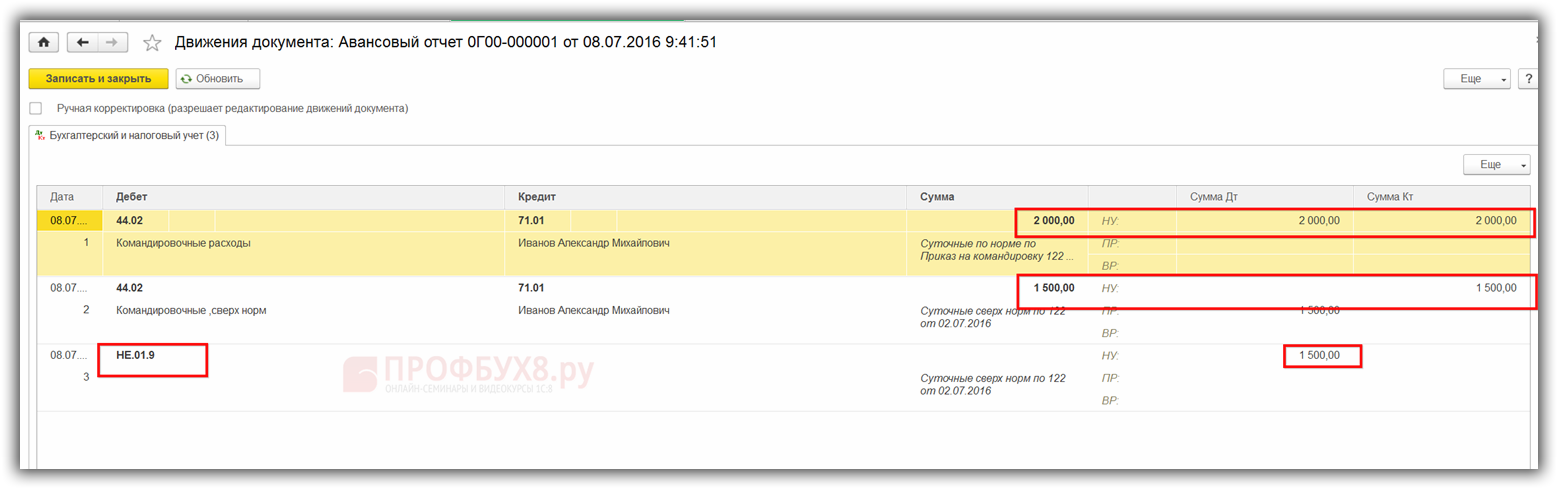

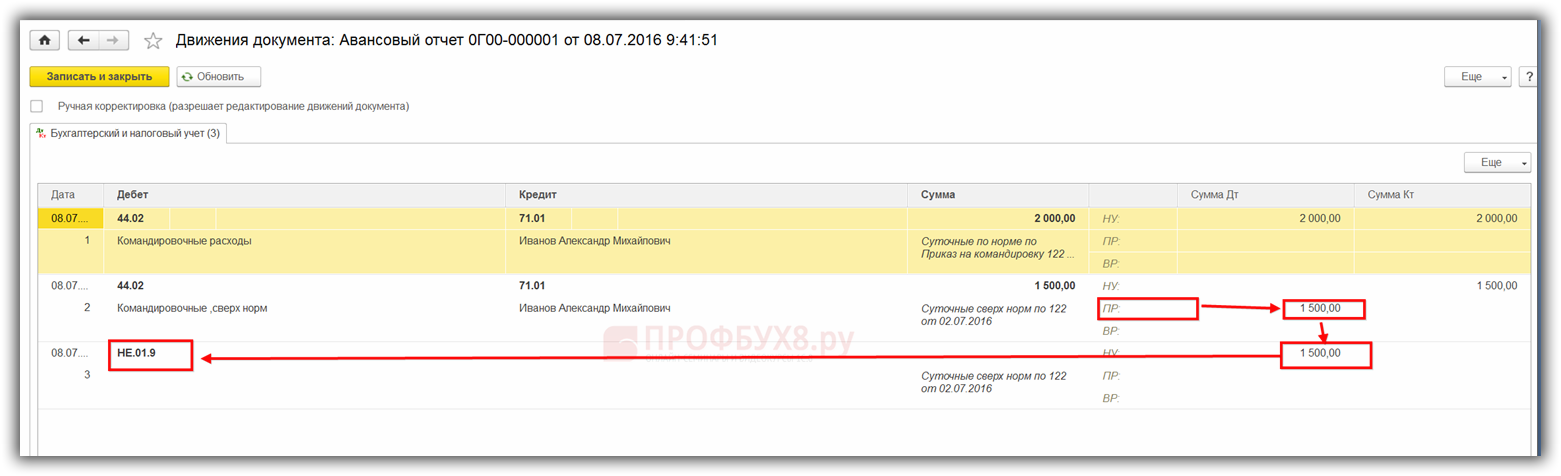

И при проведении документа видим, что в 1С 8.3 на сумму суточных, выплаченных по нормам, формируются проводки в БУ и НУ. А по суточным, выплаченным сверх норм, проводки сформированы только в БУ:

В налоговом учете сформировалась проводка на сумму постоянных разниц:

Все не принимаемые расходы в налоговом учете собираются на счете Н 01.9. То есть это и будет разница между БУ и НУ, на которую дополнительно будет начислен налог на прибыль в НУ. Сокращенно это означает ПНО, то есть постоянное налоговое обязательство.

Как настроить учет доходов и расходов в 1С 8.3 в части различия между налоговым и бухгалтерским учетом. Как правильно создать статьи расходов и доходов для целей налогового и бухгалтерского учета. Как грамотно настроить распределение затратных счетов для их правильного закрытия в конце месяца в 1С 8.3 подробно изучено на нашем мастер-классе “Вся правда о доходах и расходах“.

Рекомендуем посмотреть наш семинар, где рассматривается как организован налоговый учет в программе 1С 8.3:

Расходы не принимаемые

Расходы, не учитываемые в целях налогообложения прибыли

Высчитывая налог на прибыль, каждый налогоплательщик занимается определением налоговой базы, которая как раз и является объектом начисления налога. Просчет этой базы требует учета всех доходов компании, а также ее расходов, которые могут существенно повлиять на размер оплачиваемого дохода. Причем стоит с особым вниманием рассмотреть те расходы, которые в вычислении базы не участвуют и, соответственно, не влияют на сумму налога на прибыль.

Такие расходы перечислены в статье 270 НК РФ и имеют четкую конкретику. Предпринимателям, которые платят налог, а также лицам, занимающимся его расчетом, обязательно стоит ознакомиться с данным перечнем.

Итак, к таким расходам имеют отношение следующие затраты:

- Перечисленные налогоплательщиком дивиденды, а также другие суммы по прибыли, пришедшие после осуществления процесса налогообложения.

- Оплачиваемые в счет государства штрафы и пени, наложенные на законном основании.

- Взносы предприятия в адрес уставного капитала или товарищеского сообщества.

- Платежи и насчитанные на них налоги за выброс вредных веществ и загрязнение окружающей среды.

- Расходы религиозных объектов на организацию религиозных обрядов и их осуществление.

- Затраты по докупке амортизационного имущества и достройке или усовершенствованию уже имеющихся основных средств.

- Проценты, которые начисляет кредитор заемщику в случае, если он является налогоплательщиком.

- Затраты в счет добровольного страхования.

- Суммы, которые появились в результате потери ценными бумагами своей ценности.

- Суммы добровольных взносов в членские объединения, организации и т.д.

- Отчисления в гарантийные фонды, которые требует законодательство.

- Стоимость переданного на безвозмездной основе имущества.

- Премии, выплачиваемые сотрудникам.

- Материальная помощь работникам.

- Суммы налогов, которые предъявляет налогоплательщик тем, кто приобретает его товар.

- Надбавки к пенсиям, одиночные выплаты в помощь и в награду сотрудникам.

- Суммы разницы в цене в случае льготной реализации товара.

- Имущество или права, переданные как залог.

- Компенсирование использования личных средств передвижения в рабочих целях.

- Оплаты услуг нотариуса, который предоставляет их сверх нормы.

- Оплата дополнительно предоставляемых отпусков сотрудникам.

- Другие расходы.

Перечень этот, как видите, довольно обширный и изложен не полностью, но все-таки стоит остановиться на некоторых его пунктах отдельно.

Примеры расходов, не учитываемых в целях налогообложения прибыли

Например, когда налогоплательщик желает осуществить капитальный ремонт принадлежащих ему основных средств и делает это за счет чистой прибыли после осуществления процедуры налогообложения, то такие расходы не будут зачтены для уменьшения налоговой базы по налогу на прибыль.

Когда природопользовательская организация, загрязняя окружающую среду, платит налог, предусмотренный в законном порядке, то отнести его в свои расходы по прибыли она не имеет права. Стоит подчеркнуть, что в случае аренды субъекта хозяйствования арендодатель такой налог оплачивать не обязан и не может. Его уплату осуществляет только арендатор, который напрямую использует природный ресурс.

Затраты на приобретение амортизируемого имущества не могут подлежать учитываемым в расчете прибыли расходам, так как погашаются напрямую от процесса амортизации.

Расходы на предоставление авансовой оплаты не могут признаваться такими, которые имеют отношение к налогу на прибыль, так как ожидаемая покупка будет отгружена в другое время и, возможно, не в этот налоговый период.

Сумма НДС, которую предприятие оплачивает поставщикам, также не учитывается в графе расходов, так как оплата и вычет этих сумм идут в другом, обусловленном законом порядке.

Расходы, которые представлены в вышеуказанном списке, не будут иметь отношения к формированию налоговой базы и расчета налога на прибыль. Стоит это учитывать в ведении бухгалтерского, а также налогового учета.

Чаще всего такие расходы оплачиваются за счет чистой прибыли предпринимателя и не возмещаются ему никоим образом. Именно поэтому при ведении учета и формировании политики в интересах субъекта предпринимательской деятельности максимально уменьшить количество и разновидности расходов.

При этом можно также использовать налоговую политику, которая подразумевает равномерное распределение расходов в налоговом периоде и, соответственно, менее болезненную оплату рассчитанного налога на прибыль.

Итак, расходы, не учитываемые в целях налогообложения прибыли, составляют конкретный список, который прошел максимальную корректировку налоговыми инспекциями и отображен в статье 270 Налогового Кодекса Российской Федерации. Указанные разновидности расходов подлежат обычному бухгалтерскому учету, но не подлежат учету налоговому, а потому отображать их в списках налоговых регистров нет необходимости, так как при проведении контролирующей проверки эти суммы никак не смогут оказать влияние на расчет налоговой базы для исчисления налога на прибыль и его размеры соответственно. Но знание списка таких расходов поможет бухгалтеру грамотно вести учет.

6.Расходы, не учитываемые при налогообложении прибыли. Расходы, не учитываемые для целей налогообложения, перечисле-

ны в ст. 27 НК РФ.К ним относятся:

расходы в виде сумм, начисленных налогоплательщиком диви-

дендов и других сумм распределяемого дохода;

расходы в виде взноса в установленный капитал, вклада в прос-

расходы в виде пеней, штрафов и санкций, перечисленных в

бюджет (в государственные внебюджетные фонды), а также

штрафов и других санкций, взимаемых государственными ор-

ганизациями, которым законодательством Российской Федера-

ции предоставлено право наложения указанных санкций;

расходы по приобретению и (или) созданию амортизируемого

расходы на любые виды вознаграждений, предоставляемых

руководством или работником помимо вознаграждений, вып-

лачиваемых на основании трудовых договоров (контрактов);

премии, выплачиваемые работникам за счет средств специаль-

ного назначения или целевых поступлений;

суммы материальной помощи работникам;

надбавки к пенсиям, единовременные пособия уходящим на

пенсию ветеранам труда;

оплата путевок на лечение или отдых, экскурсии или путешест-

вия, занятия в спортивных секциях, кружках;

оплата ценовых разниц при реализации по льготным ценам

продукции подсобных хозяйств для организации обществен-

оплата ценовых разниц при реализации по льготным ценам

(тарифам) (ниже рыночных цен) товаров (работ,услуг) работ-

в виде стоимости безвозмездно переданного имущества (работ,

услуг, имущественных прав) и расходов, связанных с такой пе-

суммы, превышающие нормативы по нормируемым расходам

(по рекламным расходам, представительским расходам, расхо-

дам на страхование, на компенсацию за использование личных

автомобилей в служебных целях, на проценты по заемным средствам и т.п.);

сумма отклонений фактической выручки от реализации

(выбытия) векселяб не обращающегося на организационном

рынке ЦБ РФ от расчетной цены;

убытки по договору финансирования под уступку права требова-

суммы НДС, списывание за счет собственных средств;

Указанный перечень расходов, не учитываемых для целей налогооб-

ложения, не закрыт.

В случае если осуществленные налогоплательщиком расходы не поименованы в указанном перечне, то возникновение расходов также

не будет учтено для целей налогообложения, то есть не будет учитывать-

ся в уменьшении налогооблагаемых доходов, если они не будут подтверж-

дены документально, не будут экономически обоснованы и (или) связаны

с деятельностью, по которой не получены доходы.

7.Прямые и косвенные расходы в налоговом учете.

Помимо деления расходов на расходы, связанные с реализацией, и

внереализационные, в налоговом учете есть деление расходов на прямые

и косвенные.Если налогоплательщик определяет доходы и расходы по

методу начисления, то расходы на производство и реализацию, осущест-

вленные в течение отчетного (налогового) периода, подразделяются на:

Перечень прямых расходов (ст. 318 НК РФ) является закрытым.

К ним относятся:

расходы на оплату труда;

сумма начисленной амортизации основных средств, которые

непосредственно заняты в процессе производства.

Косвенные расходы – это все остальные расходы, осуществляемые

налогоплательщиком в течение отчетного (налогового) периода (ст. 318

НК РФ).К ним относятся: прочие расходы, связанные с производством и

реализацией, внереализационные расходы, амортизация нематериальных

активов и основных фондов, не занятых непосредственно в производстве.

В состав косвенных расходов включаются также расходы, осуществленные

налогоплательщиком в течение предыдущих отчетных (налоговых) перио-

дов и сформировавшие определеные группы расходов, часть которых, сог-

ласно требованиям гл. 25 НК РФ, включается в состав расходов текущего

периода (в частности, расходы, связанные с основанием природных ресур-

сов, расходы на осуществление НИОКР).

Косвенные расходы полностью списываются в отчетном периоде.

Прямые расходы могут списываться неполностью.Несписанные

прямые расходы добавляются к прямым расходам следующего периода.

В случае, когда невозможно определить отнесение возникших у

налогоплательщиков прямых расходов к конкретному производственно-

му процессу, направленному на изготовление данного вида продукции,

выполнение работы, оказание услуги, налогоплательщик в своей учет-

ной политике определяет механизм распределения указанных расходов

с применением экономически обоснованных показателей.

| Комментарии | ||||||||||

|---|---|---|---|---|---|---|---|---|---|---|

Написать комментарий |

В статье 270 НК РФ отражен перечень расходов, не учитываемых в целях налогообложения. Это означает, что предприятие производит расходы за счет собственной прибыли. В данной статье рассмотрим отражение в учете расходов, не учитываемых в целях налогообложения. Разберем на примере как правильно в программе 1С 8.3 Бухгалтерия 3.0 отразить принимаемые и не принимаемые расходы.

Содержание

- 1 Принимаемые и не принимаемые расходы в целях налогообложения

- 2 Как оформить не принимаемые расходы в 1С 8.3

- 2.1 Вам будет интересно

Принимаемые и не принимаемые расходы в целях налогообложения

Для бухгалтеров принимаемые и не принимаемые расходы в целях расчета налога на прибыль – это:

- Принимаемые расходы – это расходы, которые отражены как в бухгалтерском учете, так и налоговом учете;

- Не принимаемые – это расходы, которые отражаются только в бух.учете. Для расчета налогооблагаемой прибыли эти расходы не принимаются.

Основные не принимаемые расходы для исчисления прибыли, часто встречающиеся на практике, в работе предприятия – это:

- Пени, штрафы, неустойки и иные санкции, уплаченные в бюджет и внебюджетные фонды;

- Проценты по кредитам сверх установленных норм;

- Взносы на добровольное и пенсионное страхование, превышающие установленные законодательством нормы;

- Различные виды выплат сотрудникам предприятия, помимо выплат, прописанных в трудовых договорах или контрактах;

- Расходы свыше нормируемых для целей исчисления прибыли: командировочные расходы, премии, компенсационные выплаты;

- Оплата санаторно-курортных путевок, а также расходы на содержание объектов непроизводственной, культурно-бытовой сферы. Проведение праздничных, спортивных мероприятий;

- Оплата расходов за нотариальные услуги, сверх утвержденных тарифов. Размеры нотариального тарифа приведены в ст. 221 Основ законодательства РФ о нотариате от 11.02.1993г. №4462-1.

Как оформить не принимаемые расходы в 1С 8.3

Все расходы предприятия отражаются на затратных счетах 20, 23, 25, 26, 44 и на счете 91 Прочие доходы и расходы.

Данные по этим счетам в 1С 8.3 формируются исходя из правильного заполнения Справочников статей затрат и Справочника прочих доходов и расходов.

Рассмотрим принцип заполнения справочников в 1С 8.3 для правильного отражения затрат в налоговом и бухгалтерском учете.

Заходим в меню Справочники и выбираем Статьи затрат:

Двойным щелчком открывается список статей затрат. Если список уже полностью сформирован, то задача бухгалтера проверить и исправить в справочнике правильное назначение Вид расхода НУ.

Например:

- Статья расхода Услуги нотариуса для вида расходов в бух.учете классифицируется как Прочие и принимается для целей БУ и НУ;

- А статья расходов Услуги нотариуса, сверх норм не может быть признана расходом в налоговом учете. Следует исправить назначение в колонке Вид расхода НУ: